Свой карьерный путь я начинала ассистентом в бухгалтерии крупной компании. Тогда я работала с первичными документами и совсем не представляла, что же такое налоговый учет. Сейчас, спустя не один отчетный период, я могу рассказать о том, что он из себя представляет, зачем нужен и на каких принципах основан.

Навигация

Коротко о главном: 5 пунктов

- Налоговый учет помогает считать налоги правильно.

- Он важен для всех организаций и предпринимателей.

- Все деньги и имущество записываются в рублях и учитываются отдельно.

- Вести его нужно всё время, пока работает бизнес.

- Правила налогового учета зависят от типа налогов, которые платит компания.

Что такое налоговый учет

Определение налоговому учету (НУ) дает НК РФ в статье 313. Нормативный документ определяет его как систему обработки информации, необходимой для корректного определения облагаемой налоговой базы и расчета обязательных платежей.

Можно выделить следующие функции, которые выполняет организованная система у любого хозяйствующего субъекта:

- фискальную. Это основная задача — сформировать достоверную картину доходов и расходов налогоплательщика, определить базу для исчисления фискального платежа, рассчитать отчисления в казну;

- информационную. Полученные данные обеспечивают информацией не только контролирующие органы, но и внутренних пользователей в компании. Из формируемых деклараций легко получить информацию о выручке, расходах, прибыли или убытках;

- контрольную. Используя данные НУ, собственники бизнеса могут оптимизировать бюджетные платежи.

Кто ведет налоговый учет

Вести налоговый учет обязаны все хозяйствующие субъекты вне зависимости от организационной формы и выбранной системы налогообложения. Существует заблуждение, что данные НУ необходимы только плательщикам налога на прибыль, но это не так!

Принципы и правила налогового учета

Организация или предприниматель самостоятельно организует у себя систему для верного исчисления платежей в бюджет и фиксирует принципы в учетной политике. Можно выделить следующие основные правила у хозяйствующего субъекта:

- учет в валюте РФ — рублях. Доходы, расходы, имущество юридического лица выражены в рублевом эквиваленте. Если организация или ИП заключает договоры в валюте, то обороты по ним пересчитываются в рубли в соответствии с курсом ЦБ;

- имущество налогоплательщика учитывается отдельно от имущества других физических или юридических лиц;

- факты хозяйственной деятельности отражаются последовательно в хронологическом порядке от одного отчетного периода к другому;

- доходы и расходы налогоплательщик должен отражать в том отчетном периоде, в котором они имели место;

- учет ведется хозяйствующим субъектом непрерывно с момента регистрации до момента ликвидации;

- отражаемые данные должны быть документально подтверждены и соответствовать нормам кодекса.

Подробнее: как составить учетную политику для целей налогового учета

Налоговый учет на ОСНО

Основная система налогообложения по праву считается самой сложной и трудоемкой в плане ведения и составления отчетности. Организации на ОСНО являются плательщиками налога на прибыль и НДС, индивидуальные предприниматели — НДФЛ и НДС. Названные хозяйствующие субъекты формируют базу и рассчитывают фискальный платеж на имущество и транспорт, им принадлежащие. НУ по транспортному и имущественному налогам начинается с момента приобретения объекта.

Фиксацию доходов и расходов для расчета налога на прибыль организации ведут в соответствии с 25 главой НК РФ. НДФЛ предприниматели на ОСНО исчисляют на основании главы 23 НК РФ. Порядок расчета НДС регулируется главой 21 кодекса.

По каждому фискальному платежу необходимо сформировать налоговую базу и рассчитать обязательную сумму к перечислению в бюджет, основываясь на правилах и принципах статьи 313 НК РФ. В конце отчетного периода организации и ИП предоставляют в контролирующий орган соответствующие декларации.

Эксперты КонсультантПлюс разобрали кассовый метод признания доходов и расходов на общей системе налогообложения . Используйте эти инструкции бесплатно.

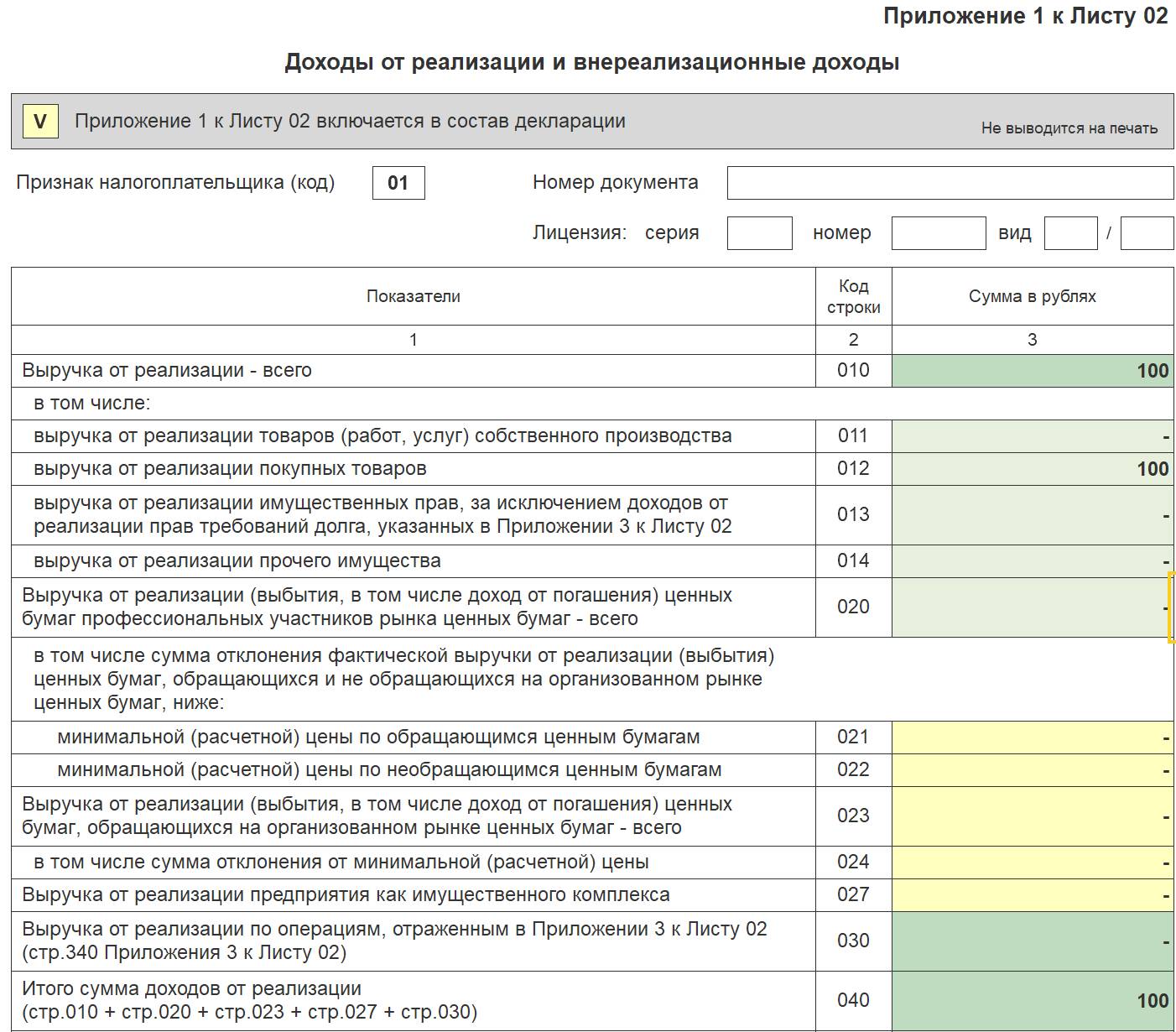

В декларации по налогу на прибыль предусмотрен подробный перечень всевозможных операций, который формируют базу для расчета. В приложении 1 указываются доходы от деятельности:

Доходы в декларации по налогу на прибыль для налогового учета

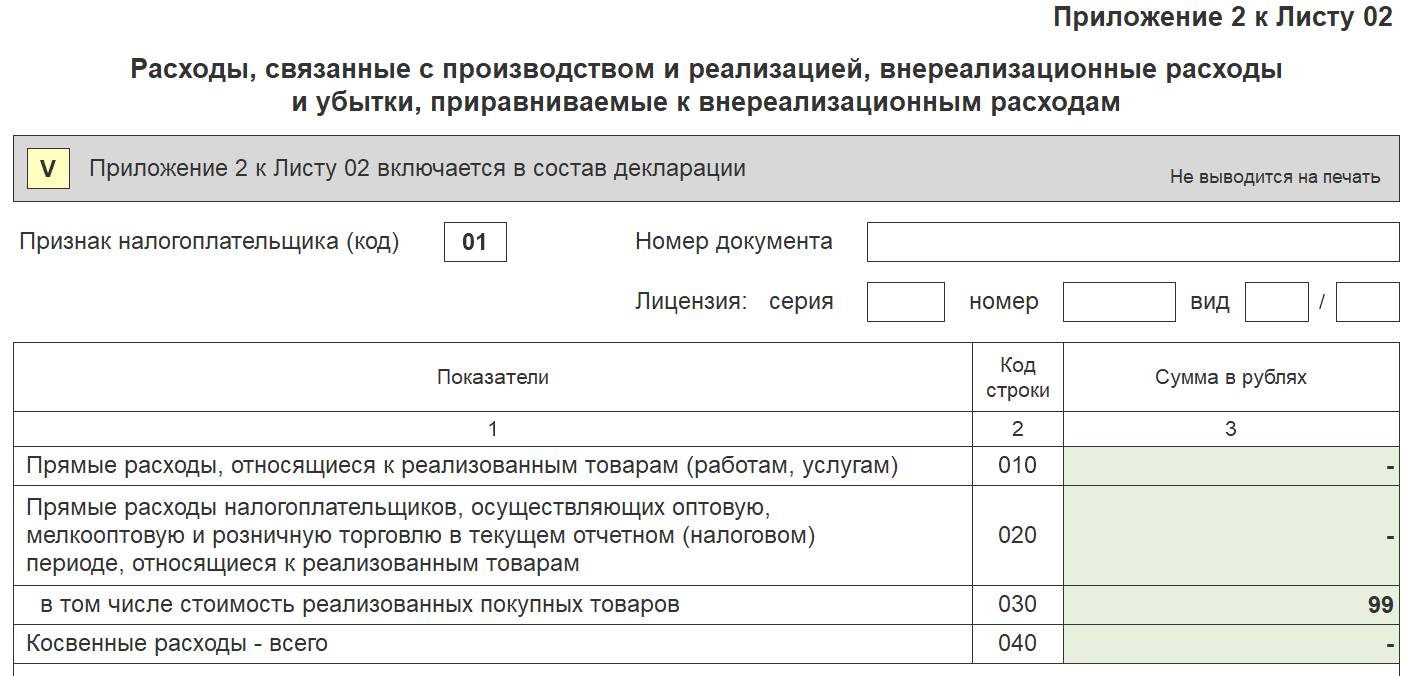

А в приложении 2 — учитываемые расходы организации.

Расходы в декларации по налогу на прибыль для налогового учета

Большинство налогоплательщиков на ОСНО применяют метод начисления доходов и расходов. Суть его в том, что затраты и выручка признаются в том отчетном периоде, в котором имели место, вне зависимости от факта оплаты. Например, если товар покупателем на ОСНО был оплачен авансом 13 июня, а поступил на склад 25 июля, и первичный документ датирован 25 июля, то к учету покупателем товар будет принят также 25 июля.

Однако, некоторые организации на основной системе могут использовать и кассовый метод признания доходов и расходов. Для этого, согласно пункту 1 статьи 273 НК РФ, их выручка (без НДС) за последние четыре квартала должна быть менее одного миллиона рублей.

Согласно НК РФ, для признания расходов в налоговом учете они должны быть направлены на получение экономической выгоды и подтверждены документально. Этот принцип действует как для основного режима, так и для специальных.

Налоговый учет на специальных режимах

Как уже сказано выше, налогоплательщик на любой системе обязан вести налоговый учет. Основное отличие специальных режимов от основного состоит в том, что при их применении используется кассовый метод признания доходов и расходов хозяйствующего субъекта. То есть данные о них отражаются в момент оплаты или поступления денежных средств. Вернемся к примеру выше, но изменим режим покупателя на специальный — УСН или ЕСХН. В этом случае покупатель зафиксирует расход 13 июня, в день фактического списания аванса с расчетного счета.

Правила налогового учета при упрощенной системе (УСН) определяет глава 26.2 НК РФ, при уплате единого сельскохозяйственного налога (ЕСХН) — глава 26.1. При применении специальных режимов юридические лица освобождаются от налога на прибыль и НДС. Индивидуальные предприниматели не платят НДФЛ. Организации и индивидуальные предприниматели на специальных режимах рассчитывают и уплачивают отдельный фискальный платеж, который зависит либо только от величины полученных доходов, либо от доходов, уменьшенных на величину подтвержденных расходов.

При применении специальных режимов, налогоплательщик имеет возможность признать расходы в НУ, только если они включены в специальный закрытый перечень. При УСН этот список затрат прописан в статье 346.16 НК РФ. При ЕСХН расходы отражены в статье 346.5 кодекса.

При специальных налоговых режимах хозяйствующий субъект также рассчитывает платеж в бюджет на имеющийся транспорт, землю, недвижимое имущество с учетом закрепленных в законодательстве льгот.

Матчасть:

Постановка на налоговый учет

Отдельной процедуры постановки на налоговый учет в контролирующем органе не предусмотрено. Обязанность по организации НУ появляется у хозяйствующего субъекта с момента регистрации бизнеса. Вместе с регистрационными документами собственник может подать в ФНС заявление о выборе специального налогового режима. Если этого не произошло, то автоматически применяется ОСНО.

Часто задаваемые вопросы по налоговому учету

-

Какова основная цель налогового учета в организации?

Основная цель заключается в корректном отражении доходов и расходов для формирования налоговой базы, отвечающей требованиям НК РФ.

-

Где зафиксировать правила ведения налогового учета?

Правила и принципы организации системы НУ сформированы в Налоговом кодексе. Способы их применения закрепляются в учетной политике организации.

-

Если налогоплательщик применяет УСН, должен ли он вести налоговый учет?

Да. Обязанность исполняется вне зависимости от применяемой системы налогообложения.

-

Нужно ли вставать на налоговый учет в ФНС?

Нет. Отдельная процедура не предусмотрена. Учет начинается с момента регистрации бизнеса, а заканчивается при ликвидации юрлица или прекращении деятельности индивидуального предпринимателя.

-

В чем отличие налогового учета для ОСНО и УСН?

Основное отличие заключается в налогах, для расчета которых формируется база при разных режимах. Для ОСНО — это налог на прибыль, НДФЛ и НДС. Для специальных налоговых режимов — упрощенный налог при УСН или единый сельскохозяйственный налог. Расчет данных обязательных платежей регулируется соответствующими главами кодекса.

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора