Наша бухгалтерия ведется в 1С:Предприятие. Мы всегда вовремя обновляем релизы, сейчас работаем в 1С:Бухгалтерия 8 ПРОФ. Рассказываем, как сейчас вести ЕНС в 1С.

Навигация

- Коротко о главном: 5 пунктов

- Что такое единый налоговый счет и единый налоговый платеж

- Можно ли работать с единым налоговым платежом в 1С

- Что изменилось в работе с ЕНС и ЕНП в 1С с 2024 года

- Как работать: пошаговая инструкция по ЕНС в 1С: Бухгалтерия

- Какие проводки по ЕНП и ЕНС использовать в 1С

- ЕНС и ЕНП в 1С: вопросы и ответы

Коротко о главном: 5 пунктов

- ЕНП — это единый налоговый платеж, который объединяет все налоги в один.

- ЕНС — счет, на котором хранятся все единые платежи налогоплательщика.

- Все налоги и взносы нужно теперь платить до 28-го числа каждого месяца.

- В 1С:Бухгалтерия можно легко работать с ЕНП и ЕНС, а для бюджета используется 1С БГУ.

- С 2024 года регистры заменили на счета 68.90, а работа с начислениями стала проще.

Что такое единый налоговый счет и единый налоговый платеж

Все налогоплательщики — бюджет, коммерция, НКО, ИП, физлица — проводят налоговые операции по ЕНС и ЕНП (ст. 11.3 НК РФ). Это означает, что плательщик перечисляет большинство налогов, сборов, авансовых платежей, страховых взносов, пеней, процентов и штрафов одной платежкой по одному КБК и на один счет. КБК для перечисления ЕНП — 18201061201010000510. Казначейский счет для перечисления ЕНП — 03100643000000018500 в Казначействе России (ФНС России).

Подробнее: какие реквизиты использовать для оплаты ЕНП

Для работы с новой системой расчетов используют:

- Единые налоговые платежи — платежи, которые перечисляет плательщик в определенный срок. Практически все налоги и взносы теперь надо платить до 28-го числа. Исключение — НДФЛ, его платят дважды в месяц: до 28-го числа за период начислений с 1 по 22-е число и до 5-го числа следующего месяца — за период с 23-го по последнее число. Кроме того, к ЕНП относят и деньги, взысканные с налогоплательщика.

- Единый налоговый счет — счет, на котором отражаются единые платежи. С 2023 года ЕНС появился у каждого плательщика.

- Совокупная обязанность — это все налоги, сборы, авансы, недоимки, которые плательщику надо перечислить в бюджет на конкретную дату. Совокупную обязанность определяют налоговики на основании отчетности и уведомлений об исчисленных суммах. Отчеты теперь сдают раньше, до 25-го числа. Если налог платят до сдачи отчетности или без нее, то необходимо сначала отправить уведомление об исчисленных суммах (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022).

Общая суть механизма ЕНП и ЕНС такова: плательщик перечисляет единый налоговый платеж — все обязательные платежи на текущую дату. Деньги попадают на его единый счет. А налоговики на основании сведений из отчетов и уведомлений распределяют ЕНП по совокупной обязанности плательщика. Сначала списывают недоимку по НДФЛ, текущий НДФЛ, затем недоимки по остальным налогам и взносам, текущие платежи, потом пени, проценты и штрафы (п. 8 ст. 45 НК РФ).

ЕНП обычно равняется сумме обязанности плательщика — он сможет сам рассчитать, сколько надо заплатить в бюджет по своим же отчетам и уведомлениям. Но перечислять больше не запрещено. Если после погашения совокупной обязанности остались деньги, то на ЕНС образовалось положительное сальдо. Это будет актив плательщика, при необходимости он сможет вернуть или зачесть средства в счет будущего платежа.

Если ЕНП не хватило для погашения совокупной обязанности, то на ЕНС фиксируют отрицательное сальдо. Если плательщик перечислил ровно столько, сколько надо для погашения совокупной обязанности, то сальдо станет нулевым. В таком случае долгов перед бюджетом у налогоплательщика нет.

Можно ли работать с единым налоговым платежом в 1С

Поскольку новую систему платежей ввели в обязательном порядке, она применяется везде: и в программах ФНС, и в учетных бухгалтерских системах налогоплательщика. 1С — не исключение. Организации работают с ЕНП в 1С:Бухгалтерия. А вот работа в 1С ЗУП с ЕНС фактически не ведется. Если организация начисляет зарплату не в 1С:Предприятие 8, а в конфигурации «Зарплата и управление персоналом», то данные двух программ синхронизируются, и все начисления проводятся в 1С БП. Обновите релиз 1С до нужной версии (не ниже 3.0.147) и приступайте к работе.

Что изменилось в работе с ЕНС и ЕНП в 1С с 2024 года

Глобальный переход на ЕНП и ЕНС в 1С:Бухгалтерия предприятия 8 состоялся еще в прошлом году — с 1 января 2023 года. Чтобы помочь пользователям оперативно разобраться в новой системе расчетов, разработчики подключили помощник перехода на ЕНС в 1С: Бухгалтерия для автоматического ввода входящего сальдо на едином налоговом счете. Начальное сальдо на 01.01.2023 налоговики сформировали по той информации, которую получили на 31.12.2022. Плательщики подтверждали входящее сальдо в учетной программе.

С 2024 года бухгалтерскую систему снова существенно обновили. Если раньше (в течение 2023-го) аналитический учет налогов вели через регистры, то теперь расчеты ведут только на счетах бухучета. С 1 января 2024 года регистры больше не используются. Но изменения не затронули регистры, которые сформировали в 2023-м.

Вот что еще поменяли в работе с единым платежом в 1С с 2024 года:

- убрали операцию «Зачет аванса» в закрытии месяца;

- добавили в закрытие новую операцию — «Начисление налогов на ЕНС»;

- настроили синхронизацию с личным кабинетом налогоплательщика и автоматическое начисление совокупной обязанности (теперь налоги и взносы начисляются при закрытии месяца и при начислении и выплате ЗП);

- добавили новую операцию «Корректировка ЕНС» для ручного начисления некоторых налоговых обязательств;

- отменили формирование регистра в «Уведомлении об исчисленных налогах», теперь это просто отчет в ФНС.

Как работать: пошаговая инструкция по ЕНС в 1С: Бухгалтерия

Шаг 1

Начисляем налоги и взносы. Для этого используем регламентную операцию «Начисление налогов на ЕНС», она входит в закрытие месяца. Эту операцию применяют для тех обязательств, которые рассчитываются и отражаются по декларациям, расчетам, уведомлениям об исчисленных платежах. Суммы этих обязательств при закрытии отчетного периода определены: задолженность по уплате автоматически переносится на сч. 68.90, когда пользователь проводит регламентную операцию «Начисление на ЕНС». А проводки по начислению на ЕНС формируются на дату, когда наступит срок уплаты обязательства по НК РФ, а не на дату проведения операции.

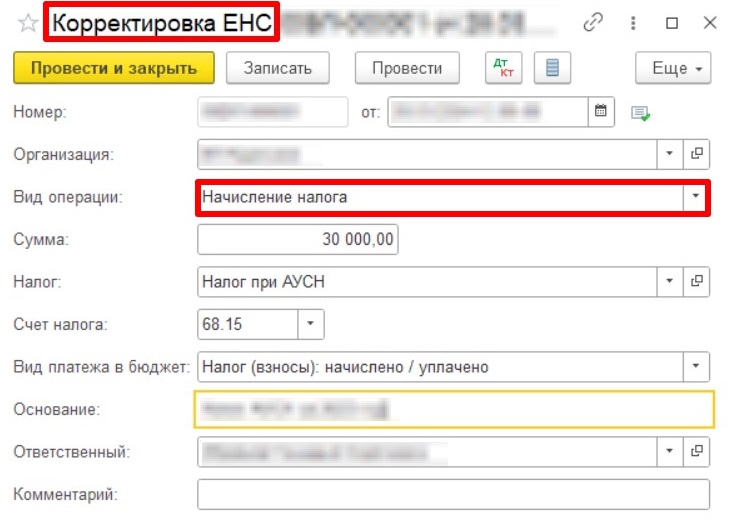

Если для налогового обязательства нет автоматического расчета, то начислите его через «Корректировку ЕНС». Таким способом начисляют налоги на АУСН, воду, акцизы, штрафы. Только обязательно поставьте в операции вид «Начисление».

Формируем корректировку ЕНС в 1С

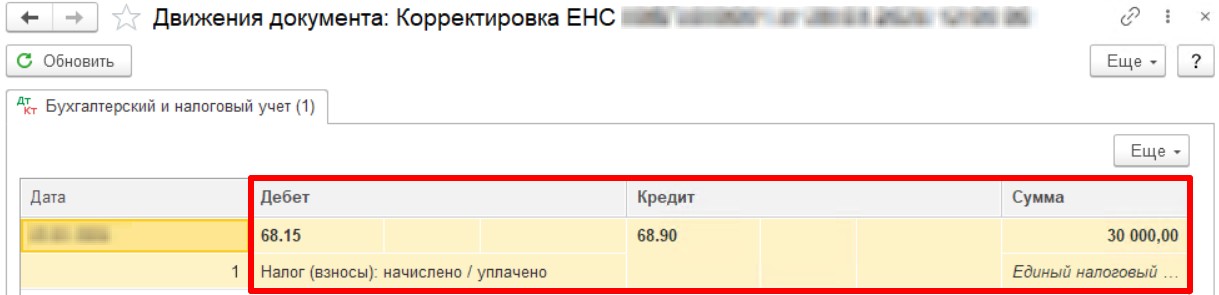

Если смотреть наш пример, то после сохранения «Корректировки» отобразится проводка по переносу задолженности по АУСН. Никаких движений по регистрам нет.

Проверяем проводку по начисленному обязательству

Шаг 2

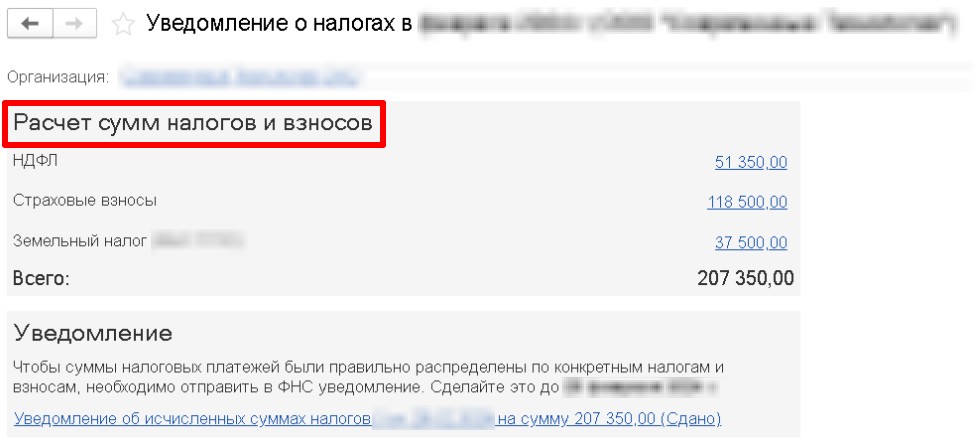

Формируем уведомление о начислениях. Напоминаем, что теперь это просто налоговый отчет — уведомление не формирует регистры.

Создаем уведомление через «Задачи организации» в 1С. Там указано, какие уведомления и в какой срок надо отправить плательщику в ИФНС. Работать с уведомлениям теперь максимально просто: находите нужное действие, переходите по ссылке и проверяете заполненные начисления. Если у вас подключена 1С-Отчетность, то подпишите и отправьте уведомление прямо из учетной системы.

Формируем и отправляем в ИФНС уведомление о начисленных суммах

Шаг 3

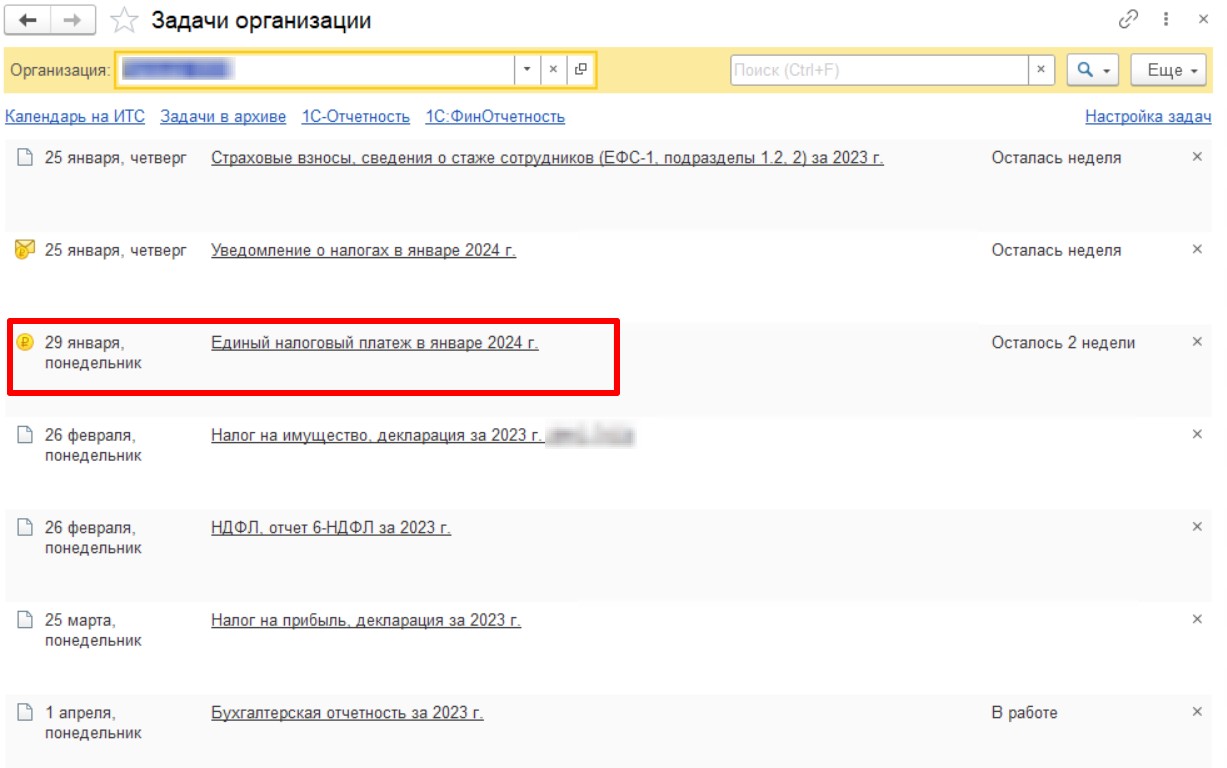

Перечисляем ЕНП. Это действие в 1С БП тоже выполняют через «Задачи организации». Сначала находим нужную задачу и переходим по ссылке.

Формируем единый налоговый платеж

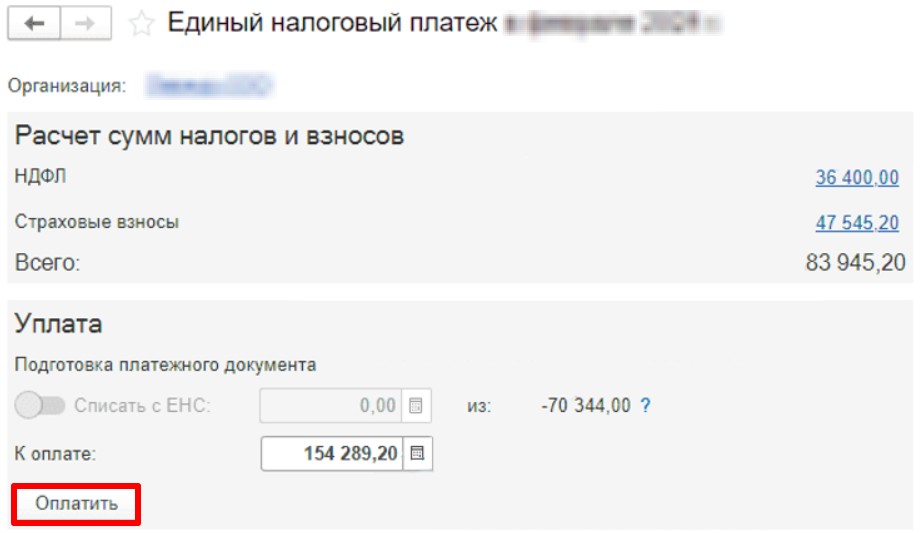

В открывшейся вкладке проверяем начисления. Если все в порядке, то нажимаем «Оплатить». Всё, ЕНП внесен в бюджет.

Оплачиваем ЕНП в бюджет

При необходимости сможете провести сверку с ФНС — тоже через функционал 1С: Бухгалтерия. Контролируйте взаиморасчеты любым удобным способом:

- Сформируйте документ «Сведения об уплате» в разделе «Операции». Он покажет фактическое списание денег с ЕНС в счет уплаты налоговых обязательств. Проводок он не формирует.

- Сделайте «Карточку счета» по сч. 68.90. Через этот отчет вы увидите все движения по единому счету за определенный период.

Никаких дополнительных отчетов по единому счету и единому платежу в 1С нет.

Может пригодиться: как сверить с налоговой сальдо по ЕНС

Какие проводки по ЕНП и ЕНС использовать в 1С

Бухгалтерские проводки по единому налоговому платежу в 1С зависят от конкретной ситуации. Основные проводки по ЕНП — в таблице.

| Проводка | Содержание операции |

|---|---|

| Дт 68.01, 68.02, 68.04, 68.07, 68.08, 68.12, 69.09 Кт 68.90 | Начислили единый налоговый платеж |

| Дт 68.90 Кт 51 | Уплатили единый налоговый платеж в бюджет |

Читайте также:

ЕНС и ЕНП в 1С: вопросы и ответы

-

Что такое ЕНП и ЕНС?

Это система расчетов, которая применяется практически ко всем налогам, сборам и взносам, администрируемым ФНС. ЕНП — единый налоговый платеж: налогоплательщики определяют, сколько должны заплатить в бюджет на конкретную дату, и вносят эту сумму одной платежкой. ЕНС — единый налоговый счет, т. е. ваш счет, на который потсупает ЕНП. Налоговики открыли ЕНС каждому налогоплательщику.

-

Как работать с ЕНС в ЗУП?

В конфигурации 1С:Зарплата и управление персоналом с ЕНС не работают. Все операции по единому налоговому счету проводят в 1С:Бухгалтерия предприятия. А сведения о зарплате и начислениях сотрудников выгружаются из 1С ЗУП в 1С БП.

-

Какими проводками начислять и списывать ЕНП в 1С?

Единый платеж отражают на счете 68.90. Это активно-пассивный счет: по кредиту 68.90 проводятся начисления, по дебету — списания ЕНП. Начисляют ЕНП проводкой Дт 68.01/68.02/ 68.04 и т.д. Кт 68.90. А списывают — проводкой Дт 68.90 Кт 51, так плательщики отражают уплату налогов и взносов в бюджет.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать