Навигация

- 1. Организационные положения

- 2. Основные средства

- 3. Нематериальные активы

- 4. Расходы на НИОКР

- 5. Сырьё и материалы

- 6. Незавершённое производство (НЗП)

- 7. Готовая продукция (ГП)

- 8. Товары

- 9. Спецоснастка и спецодежда

- 10. Финансовые вложения

- 11. Резервы по сомнительным долгам

- 12. Займы и кредиты. Расходы по займам и кредитам

- 13. Расчёты по налогу на прибыль

- 14. Оценочные обязательства

- 15. Доходы и расходы

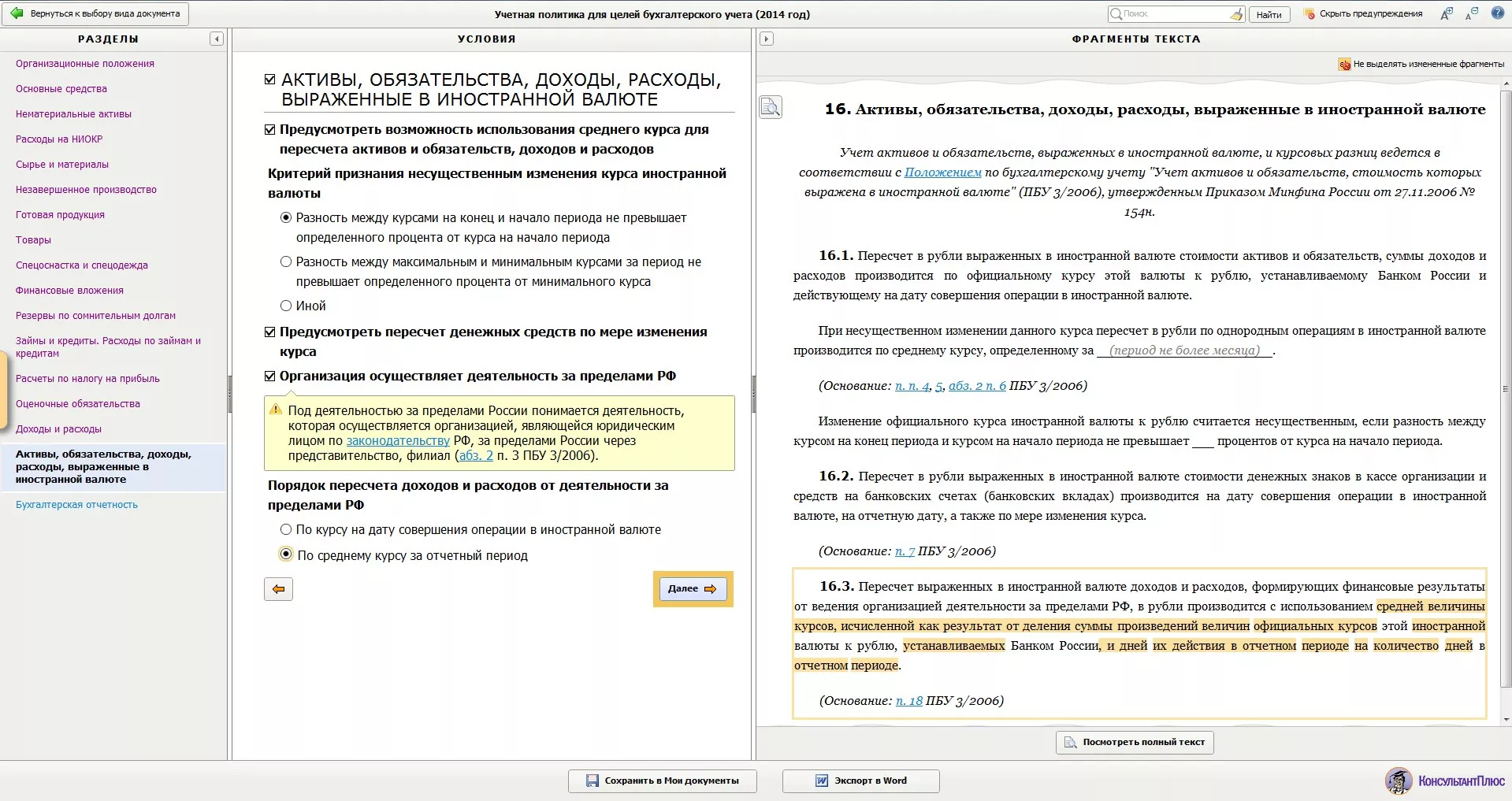

- 16. Активы, обязательства, доходы, расходы, выраженные в иностранной валюте

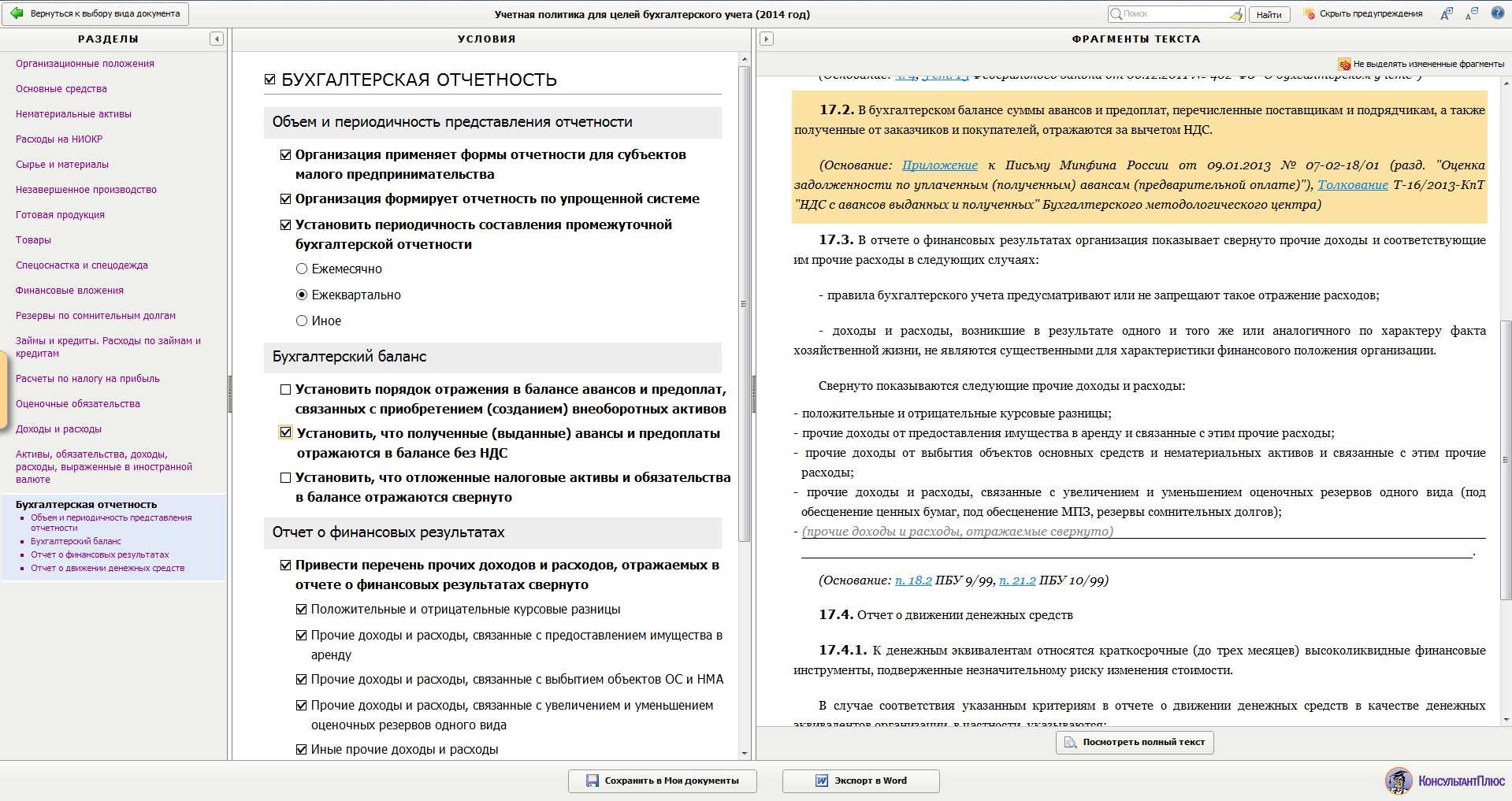

- 17. Бухгалтерская отчётность

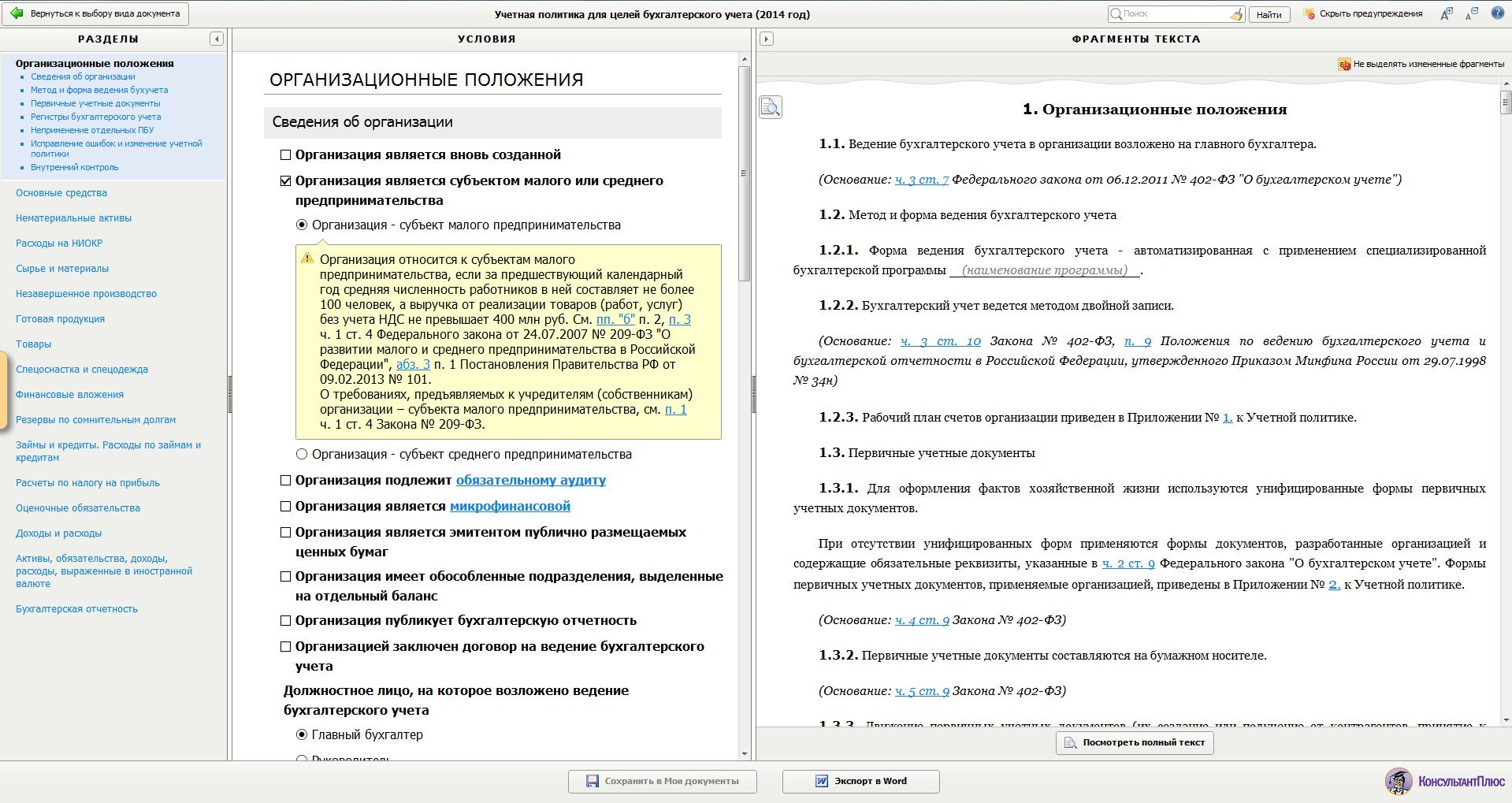

1. Организационные положения

В данном разделе организации необходимо указать свои основные характеристики, позволяющие определить её тип, структуру, особенности хозяйственной деятельности (если таковые имеются), порядок документооборота, способ ведения бухгалтерского учёта, оформления первичных учётных документов и регистров учёта, принцип формирования системы внутреннего контроля и т. п. Важно указать информацию о том, является ли организация вновь созданной или нет. Ответ на данный вопрос означает следующее - является ли учётная политика организации совершенно новой, представляет собой модификацию старой либо принята совершенно новая учётная политика. Отмечаем, что учётная политика формируется не позднее 90 дней с момента учреждения организации и применяется последовательно из года в год. Следующий шаг - указание информации о том, является ли организация субъектом малого или среднего предпринимательства. Очевидно, что на данный вопрос предприятия и организации, относящиеся к категории крупного бизнеса, отвечать не должны. Указание принадлежности к малому или среднему бизнесу в тексте учётной политики означает для организации появление дополнительных возможностей выбора вариантов организации и ведения бухгалтерского учёта, которые предоставляют указанным организациям нормативно-правовые документы, либо ограничение таких возможностей. Сведения о том, подлежит организация обязательному аудиту или нет, важно не само по себе, а в контексте системы организации бухгалтерского учёта. Если организация подлежит обязательному аудиту, она не может применять упрощённые методы ведения учёта, а руководитель малого или среднего предприятия не вправе возложить ведение бухгалтерского учёта на себя. Аналогичная ситуация и в случае, если организация занимается микрофинансовой деятельностью. Ограничения по возможностям выбора вариантов ведения учёта также предусмотрены для организации, если она является эмитентом публично размещаемых ценных бумаг. В этом случае организация, даже если она является субъектом малого предпринимательства, не вправе упрощать порядок ведения бухгалтерского учёта, не применяя ряд ПБУ (например, ПБУ 18/02). Эмитенты публично размещаемых ценных бумаг обязаны вести бухгалтерский учёт в полном объёме. Факт указания наличия у организации обособленных подразделений, выделенных на отдельный баланс, необходим для понимания структуры документооборота организации. При наличии таких подразделений подразумевается, что в организации, помимо головной бухгалтерии, может существовать также и бухгалтерия структурного подразделения со своими полномочиями по обработке учётной информации и формированию отчётности. Раскрытие в учётной политике информации о том, что организация публикует свою бухгалтерскую отчётность, означает, что она относится к одной из нижеперечисленных категорий:

В данном разделе организации необходимо указать свои основные характеристики, позволяющие определить её тип, структуру, особенности хозяйственной деятельности (если таковые имеются), порядок документооборота, способ ведения бухгалтерского учёта, оформления первичных учётных документов и регистров учёта, принцип формирования системы внутреннего контроля и т. п. Важно указать информацию о том, является ли организация вновь созданной или нет. Ответ на данный вопрос означает следующее - является ли учётная политика организации совершенно новой, представляет собой модификацию старой либо принята совершенно новая учётная политика. Отмечаем, что учётная политика формируется не позднее 90 дней с момента учреждения организации и применяется последовательно из года в год. Следующий шаг - указание информации о том, является ли организация субъектом малого или среднего предпринимательства. Очевидно, что на данный вопрос предприятия и организации, относящиеся к категории крупного бизнеса, отвечать не должны. Указание принадлежности к малому или среднему бизнесу в тексте учётной политики означает для организации появление дополнительных возможностей выбора вариантов организации и ведения бухгалтерского учёта, которые предоставляют указанным организациям нормативно-правовые документы, либо ограничение таких возможностей. Сведения о том, подлежит организация обязательному аудиту или нет, важно не само по себе, а в контексте системы организации бухгалтерского учёта. Если организация подлежит обязательному аудиту, она не может применять упрощённые методы ведения учёта, а руководитель малого или среднего предприятия не вправе возложить ведение бухгалтерского учёта на себя. Аналогичная ситуация и в случае, если организация занимается микрофинансовой деятельностью. Ограничения по возможностям выбора вариантов ведения учёта также предусмотрены для организации, если она является эмитентом публично размещаемых ценных бумаг. В этом случае организация, даже если она является субъектом малого предпринимательства, не вправе упрощать порядок ведения бухгалтерского учёта, не применяя ряд ПБУ (например, ПБУ 18/02). Эмитенты публично размещаемых ценных бумаг обязаны вести бухгалтерский учёт в полном объёме. Факт указания наличия у организации обособленных подразделений, выделенных на отдельный баланс, необходим для понимания структуры документооборота организации. При наличии таких подразделений подразумевается, что в организации, помимо головной бухгалтерии, может существовать также и бухгалтерия структурного подразделения со своими полномочиями по обработке учётной информации и формированию отчётности. Раскрытие в учётной политике информации о том, что организация публикует свою бухгалтерскую отчётность, означает, что она относится к одной из нижеперечисленных категорий:

- кредитная организация;

- страховая организации (за исключением страховых медицинских организаций, осуществляющих деятельность исключительно в сфере обязательного медицинского страхования);

- негосударственный пенсионный фонд;

- управляющая компания инвестиционных фондов, паевых инвестиционных фондов и негосударственных пенсионных фондов;

- клиринговая организация;

- федеральное государственное унитарное предприятие (ФГУП) из перечня, утверждаемого Правительством Российской Федерации;

- публичное акционерное общество;

- иная организация, ценные бумаги которых допущены к организованным торгам путём их включения в котировальный список;

- саморегулируемая организация (СРО);

- государственная корпорация;

- жилищный накопительный кооператив;

- Агентство по страхованию вкладов;

- Фонд реформирования жилищно-коммунального хозяйства.

Организации, в указанном списке не поименованные, соответственно, не могут указывать в учётной политике информацию о том, что их бухгалтерская отчётность подлежит публикации. В том случае, когда ведение бухгалтерского учёта осуществляется не сотрудниками организации (руководителем или бухгалтерской службой), а сторонними лицами, в учётной политике необходимо указать категорию таких лиц - специализированная организация либо привлечённый специалист. Соответственно, если бухгалтерский учёт организация ведёт самостоятельно, то в учётной политике указанный аспект она не раскрывает. Важным моментом, обязательным к раскрытию для всех организаций, является указание на метод ведения бухгалтерского учёта - автоматизированный (используя специализированный программный продукт по ведению бухгалтерского учёта и составлению отчётности) либо неавтоматизированный. Если организация применяет автоматизированный метод, то дополнительно в тексте учётной политики она должна указать наименование применяемой программы. Если же она выбирает неавтоматизированный метод, то в этом случае необходима конкретизация. Предполагается выбрать между журнально-ордерной, мемориально-ордерной и упрощённой системами. Выбор журнально-ордерной или мемориально-ордерной формы бухгалтерского учёта означает чисто технический либо организационный момент в формировании типа учётных регистров (журналы-ордера и ведомости при журнально-ордерной форме, мемориальные ордера - при мемориально-ордерной). Такой выбор могут делать абсолютно любые организации. В свою очередь выбор в пользу упрощённой системы бухгалтерского учёта могут делать только субъекты малого предпринимательства, не подпадающие под обязательный аудит, не являющиеся эмитентами ценных бумаг и не занимающиеся микрофинансовой деятельностью. Далее предстоит указать, какой тип первичных учётных документов формирует организация - унифицированные или самостоятельно разработанные. При этом выбор одного из приведённых вариантов не зависит от выбранного метода ведения учёта (автоматизированного либо неавтоматизированного), так как самостоятельную разработку форм документов можно предусмотреть в обоих случаях. Также надо учесть тот факт, что выбор в пользу унифицированных документов автоматически не означает, что организация не вправе в данном случае разрабатывать какие-то дополнительные формы документов. В данном случае имеется в виду, что при наличии унифицированных форм первичных учётных документов по конкретной хозяйственной операции используются только унифицированные документы, а при отсутствии таких документов можно формировать собственные формы. Следующий момент - указание способа составления первичных документов (на бумажном либо электронном носителе). Указывая свой выбор в данном случае, необходимо учесть, что речь идёт не о том, как именно заполняется документ, а о способе его идентификации и утверждения лицом, ответственным за совершение хозяйственной операции. То есть, в данном случае имеется в виду возможность указать факт или возможность использовать электронный документооборот. Следовательно, при составлении учётной политики можно предусмотреть использование как бумажных первичных документов, так и электронных, заверенных электронной подписью ответственного лица. Необходимой составляющей учётной политики организации является указание на порядок организации документооборота. Законодательными и нормативными документами, регламентирующими порядок ведения бухгалтерского учёта, не установлено обязательное включение «Положения о документах и документообороте» непосредственно в текст учётной политики - оно просто должно существовать. А раз это так, то достаточно упоминания о наличии такого «Положения» - либо со ссылкой на приложение к учётной политике, где это «Положение» располагается, либо на «Положение», утверждённое в рамках соответствующего приказа по основной деятельности. Отдельную информацию о формах регистров бухгалтерского учёта имеет смысл раскрывать только субъектам малого предпринимательства, использующим упрощённую систему ведения бухгалтерского учёта. Для остальных организаций заполнение данного подраздела лишено смысла, так как они уже косвенно ответили на него в подразделе «Метод и форма ведения бухгалтерского учёта». При выборе способа составления регистров (на бумажном или электронном носителе) необходимо придерживаться той же логики, что и при выборе способа формирования первичных учётных документов. Возможность неприменения для целей ведения бухгалтерского учёта и составления отчётности отдельных ПБУ могут предусмотреть в учётной политике только субъекты малого предпринимательства, не являющиеся эмитентами публично размещаемых ценных бумаг. Они могут выбрать из предлагаемого списка любое количество игнорируемых ПБУ, равно как и согласиться на их применение в полном объёме. Остальные организации права выбора в данном вопросе лишены и должны проигнорировать данный подраздел. Также только малые предприятия раскрывают в своей учётной политике вопросы, связанные с выбором способов исправления существенных ошибок прошлых лет и последствий изменений учётной политики. В подразделе «Внутренний контроль» следует указать организационные моменты, связанные с организацией контроля за хозяйственной жизнью организации и сохранностью её активов. В данном случае это означает отсылка к соответствующим регламентирующим документам - «Положению о внутреннем контроле организации» и «Положению об инвентаризации». Одновременно указывается служба (либо должностное лицо), ответственная за осуществление внутреннего контроля в области бухгалтерского учёта. Далее следуют разделы, в рамках которых рассматриваются непосредственно вопросы, связанные с порядком раскрытия в учёте и отчётности конкретных видов активов и обязательств организации. Если у организации отсутствуют соответствующие активы и обязательства, по которым возможны варианты выбора способов и методов учёта, и такие учётные объекты не планируются к возникновению в ближайшие годы, то организация не обязана раскрывать такую информацию в своей учётной политике.

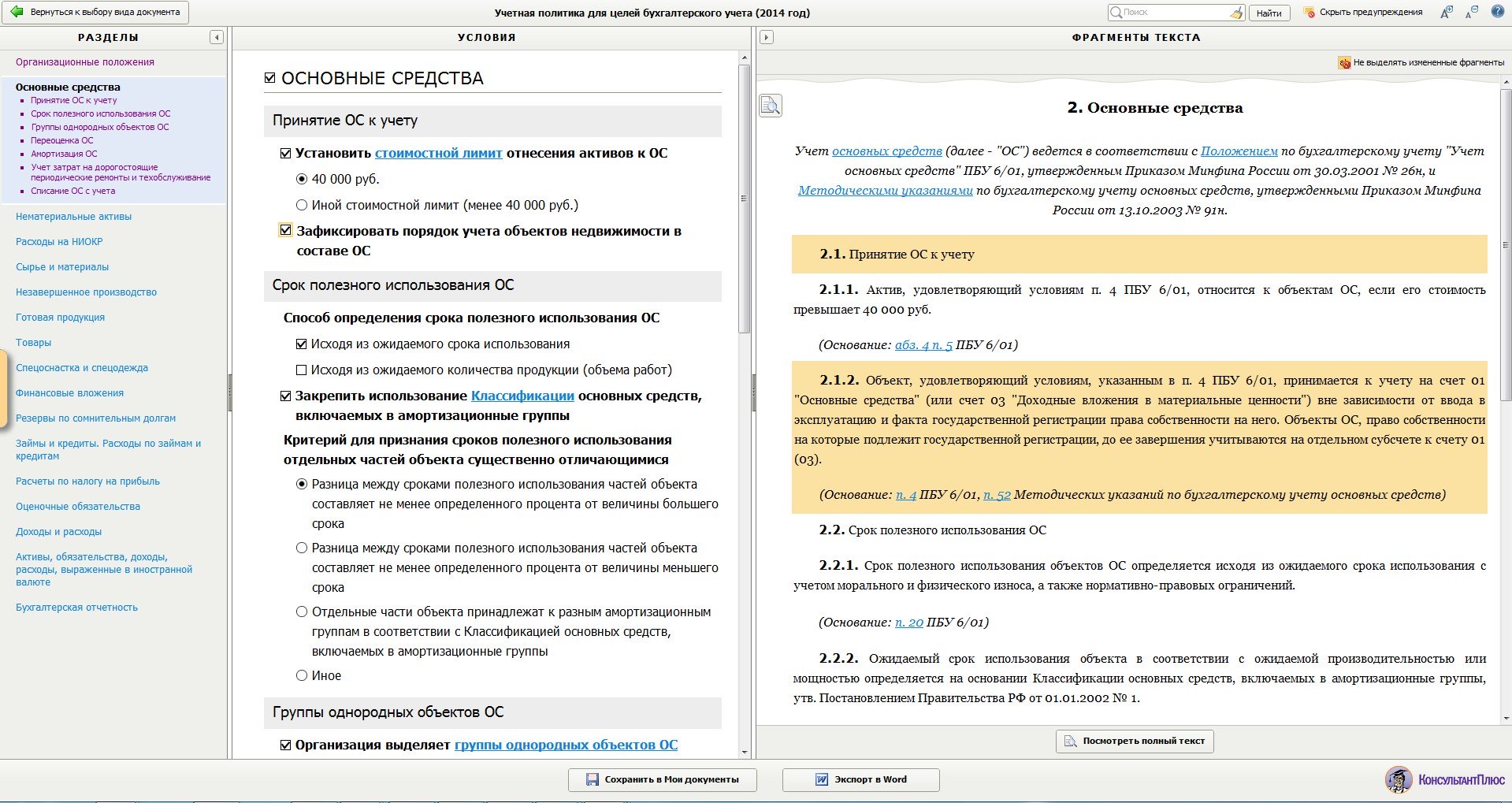

2. Основные средства

Для начала организация выбирает для себя стоимостной критерий отнесения объекта к категории основных средств - либо в размере, установленном нормативными документами по учёту основных средств (в настоящее время – ПБУ 6/01), либо в меньшем размере. Как правило, лимит меньше установленного ПБУ выбирают организации, заинтересованные в завышении показателя «Основные средства» в бухгалтерском балансе и более замедленной амортизации указанных объектов по сравнению со стандартной. В отношении принимаемых на учёт объектов недвижимости организации следует указать тот факт, что в качестве основных средств приём на баланс указанного имущества производится вне зависимости от даты государственной регистрации прав на неё.

Для начала организация выбирает для себя стоимостной критерий отнесения объекта к категории основных средств - либо в размере, установленном нормативными документами по учёту основных средств (в настоящее время – ПБУ 6/01), либо в меньшем размере. Как правило, лимит меньше установленного ПБУ выбирают организации, заинтересованные в завышении показателя «Основные средства» в бухгалтерском балансе и более замедленной амортизации указанных объектов по сравнению со стандартной. В отношении принимаемых на учёт объектов недвижимости организации следует указать тот факт, что в качестве основных средств приём на баланс указанного имущества производится вне зависимости от даты государственной регистрации прав на неё.

Материал по теме

Учётная политика для целей налогового учёта: составляем правильно

Далее следует раскрыть информацию о порядке определения срока полезного использования основных средств. При этом необходимо исходить из двух критериев - ожидаемого срока использования объекта и ожидаемого количества произведённой продукции. Организация вправе выбрать как один из двух указанных критериев, так и оба критерия сразу. При этом подразумевается применение данного способа выбора, как ко всем объектам основных средств, так и к отдельным группам. Соответственно, в этом случае в приложении к учётной политике следует указать группы, по которым применяется метод определения срока полезного использования, отличный от общего. Поскольку в настоящее время для целей бухгалтерского учёта отсутствует единый справочник определения срока полезного использования, организация вправе определять такой срок любым обоснованным способом. В том случае, когда организация хочет максимально сблизить бухгалтерский учёт с налоговым, она должна указать в учётной политике применение для целей определения срока полезного использования в бухгалтерском учёте «Классификации основных средств, включаемых в амортизационные группы», принятой для целей определения срока полезного использования в налоговом учёте. Если организация не ставит перед собой такой цели, соответственно, указывать на применение «Классификации» в целях бухгалтерского учёта не требуется. Следующий момент касается основных средств, имеющих в своём составе отдельные части. В случае наличия у одного объекта нескольких частей, сроки полезного использования которых существенно отличаются, каждая такая часть учитывается как самостоятельный инвентарный объект. Соответственно, для выделения инвентарного объекта организации необходимо определить либо критерий существенности (в виде процента или коэффициента), либо (в случае выбора в качестве инструмента определения сроков полезного использования «Классификации») факт принадлежности всего объекта и его составных частей к разным амортизационным группам, либо предусмотреть какой-либо собственный обоснованный критерий выделения. Если учётной политикой организации предусмотрены особенности ведения учёта в разрезе каких-либо групп однородных объектов основных средств, то возникает необходимость чёткого указания наименований таких групп. Деление на обособленные группы может производиться как по предлагаемому перечню, так и на основании самостоятельно разработанных критериев, исходя из производственного назначения объектов. Организация вправе предусмотреть возможность проведения или непроведения переоценки основных средств. Если делается выбор в пользу «проведения», то следует тут же ответить для себя на дополнительные вопросы, раскрывающие особенности проведения переоценки как то:

- общая переоценка по всем объектам или только по однородным группам (распределение по которым объектов уже было произведено ранее);

- сроки проведения (ежегодно или реже);

- способ проведения (то есть что является источником информации при переоценке) - в данном случае допускается выбор сразу нескольких способов (например, по разным группам основных средств можно предусмотреть разные способы проведения переоценки).

Если организация проводит переоценку, также следует дополнительно указать, в каком случае её результаты отражаются в бухгалтерском учёте - во всех (вне зависимости от размера отклонения от текущей (восстановительной) стоимости или только в случаях «существенного» отклонения). Соответственно, в этом случае следует указать на размер «критерия существенности». Следующий пункт раскрытия - выбор способа начисления амортизации. Предстоит выбрать между линейным способом (равномерное распределение суммы амортизации в течение срока полезного использования) и нелинейными (амортизация относится в состав расходов в течение срока полезного использования неравномерно). Выбор одного из способов зависит от особенностей деятельности организации и методов долгосрочного планирования затрат. При этом допускается выбор различных способов начисления амортизации по разным однородным группам основных средств. Например, компьютерная и офисная техника может амортизироваться линейным способом, а остальное имущество - скажем, методом уменьшаемого остатка. Выбирая метод уменьшаемого остатка, организация должна указать «коэффициент ускорения», корректирующего размер нормы амортизации. Также при выборе метода уменьшаемого остатка организация должна предусмотреть порядок погашения остатка стоимости основного средства в году истечения срока полезного использования. Это может быть или равномерное распределение в течение года, либо какой-то другой вариант, самостоятельно выбранный организацией. При сезонном характере работы амортизация списывается в состав расходов только в течение рабочего сезона, поэтому организации, применяющие сезонный метод работы, должны сделать об этом факте отметку в учётной политике. В учётной политике следует также отразить момент, связанный с планированием расходов на ремонт - единовременное списание либо равномерное распределение. Выбор варианта зависит от заинтересованности организации в равномерном распределении затрат. При этом при выборе в пользу создания резерва следует определить балансовый счёт, на котором указанные расходы будут резервироваться. И последнее, что необходимо указать в данном разделе - это особенности учёта списания основных средств. В отношении объектов недвижимости, которые уже проданы, но права на которые ещё не перешли к новому владельцу, необходимо указать один из трёх предлагаемых балансовых счетов. Если организация выбирает вариант, при котором объект по-прежнему учитывается в составе основных средств, то в рабочем плане счетов необходимо указать соответствующий субсчёт. В отношении объектов, выведенных из эксплуатации с целью последующего демонтажа, возможно предусмотреть особенности их учёта (например, на специальном забалансовом счёте) до момента фактической ликвидации.

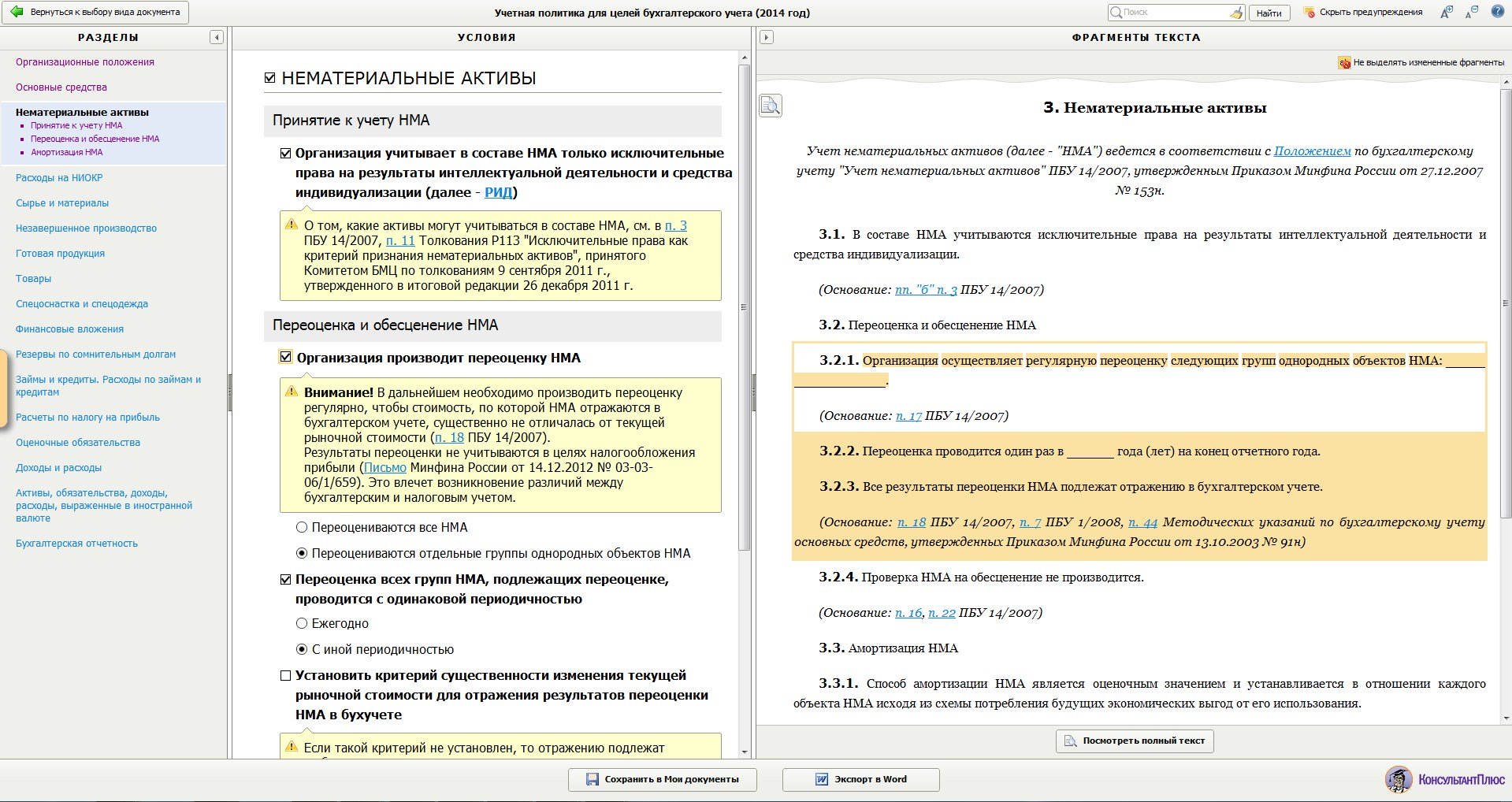

3. Нематериальные активы

Первый ход при формировании данных об особенностях учёта нематериальных активов (далее - НМА) - это определение того, что именно организация будет учитывать в качестве данных объектов. Вариант выбора - или только права на исключительные объекты интеллектуальной деятельности, или ещё и неисключительные. При выборе варианта учёта в составе НМА неисключительных прав сразу же возникает необходимость раскрыть порядок учёта лицензий и прочих неисключительных прав в зависимости от их вида. Одновременно необходимо указать балансовые счета, на которых будут учитываться объекты неисключительных прав. Выбрать предлагается из счёта учёта НМА (04), расходов будущих периодов (97) и счетов учёта текущих расходов (последний вариант не применяется в отношении лицензий на доступ к ограниченным ресурсам). В отношении объектов со сроком действия не более 12 месяцев необходимо указать вариант их учёта - либо в составе расходов будущих периодов (для равномерного списания), либо в составе текущих расходов (единовременно в момент оприходования). В отношении вопроса о переоценке, сведения, раскрываемые по данному аспекту в отношении НМА, примерно соответствуют аналогичной информации, которая уже была раскрыта в отношении основных средств - факт проведения переоценки (проводится - не проводится). Если она проводится, то необходимо ответить на ряд вопросов:

Первый ход при формировании данных об особенностях учёта нематериальных активов (далее - НМА) - это определение того, что именно организация будет учитывать в качестве данных объектов. Вариант выбора - или только права на исключительные объекты интеллектуальной деятельности, или ещё и неисключительные. При выборе варианта учёта в составе НМА неисключительных прав сразу же возникает необходимость раскрыть порядок учёта лицензий и прочих неисключительных прав в зависимости от их вида. Одновременно необходимо указать балансовые счета, на которых будут учитываться объекты неисключительных прав. Выбрать предлагается из счёта учёта НМА (04), расходов будущих периодов (97) и счетов учёта текущих расходов (последний вариант не применяется в отношении лицензий на доступ к ограниченным ресурсам). В отношении объектов со сроком действия не более 12 месяцев необходимо указать вариант их учёта - либо в составе расходов будущих периодов (для равномерного списания), либо в составе текущих расходов (единовременно в момент оприходования). В отношении вопроса о переоценке, сведения, раскрываемые по данному аспекту в отношении НМА, примерно соответствуют аналогичной информации, которая уже была раскрыта в отношении основных средств - факт проведения переоценки (проводится - не проводится). Если она проводится, то необходимо ответить на ряд вопросов:

- полнота (по всем объектам НМА или выборочно; при этом необходимо помнить, что переоценку НМА следует проводить по её текущей рыночной стоимости, определяемой исключительно по данным активного рынка указанных НМА);

- периодичность (ежегодно либо с иным временным промежутком, превышающим календарный год);

- критерий существенности (коэффициент или процентный показатель, при превышении которого организация обязана отразить результаты переоценки в бухгалтерском учёте, либо какой-то другой принцип отбора, самостоятельно разработанный организацией);

- контроль за обесценением (выбирается вариант «Да» или «Нет»; при этом следует учесть, что результаты обесценения в налоговом учёте не принимаются, а, следовательно, выбирая данный вариант, у организации возникнет в этом аспекте разница между бухгалтерским и налоговым учётом).

При раскрытии информации, необходимой для расчёта амортизации НМА, необходимо для начала выделить моменты, связанные с отдельными видами НМА. В отношении «ноу-хау» (при их наличии) необходимо указание на наличие режима конфиденциальности в отношении данных объектов. Это важный момент, так как отсутствие такого режима по «ноу-хау» будет означать, что этот объект является НМА с неограниченным сроком полезного использования, а по таким объектам в бухгалтерском учёте амортизация не начисляется. Далее следует определить критерий существенности изменения периода использования НМА для уточнения его срока полезного использования. Речь идёт о случаях, когда организация производит пересмотр срока использования НМА в практической деятельности. Критерий существенности возможно установить в виде коэффициента, процента, либо иным способом, самостоятельно разработанным организацией. Способы начисления амортизации по НМА, как и по основным средствам, делятся на линейный и нелинейные (то есть равномерное либо неравномерное списание, исходя из дополнительных расчётных критериев). Выбор линейного метода удобен организациям, ставящим целью равномерно распределить амортизацию НМА в течение всего срока полезного использования. Соответственно, при нелинейных методах включение амортизации в состав затрат ставится в зависимость либо от периода времени (больше в начале срока и меньше в конце) (метод уменьшаемого остатка), либо от объёма произведённой продукции (метод «пропорционально объёму произведённой продукции»). При этом, если организация выбирает метод уменьшаемого остатка, то ей необходимо указать размер применяемого «коэффициента ускорения», на который корректируется норма амортизации.

4. Расходы на НИОКР

Данный раздел заполняют только организации, у которых имеются (или планируются в ближайшее время) расходы на НИОКР. Для начала необходимо зафиксировать порядок разделения стадий исследования и разработки при осуществлении НИОКР. Затем - порядок учёта затрат на стадии разработки (на каких счетах они будут учитываться). И, наконец, порядок переквалификации расходов на НИОКР в расходы на создание НМА, и последующее их признание в качестве НМА. Все указанные моменты носят формальный характер и безальтернативны. Но их указание в тексте учётной политики желательно для полноты характеристики учётных процессов в организации. Далее следует произвести выбор варианта списания расходов на НИОКР в состав расходов (по тем НИОКР, которые не были квалифицированы как НМА). Выбор делается между линейным методом (равномерно в течение определённого срока полезного использования) и методом списания пропорционально объёму произведённой продукции в количественном выражении. Вариант выбора зависит от необходимости привязки порядка списания расходов по НИОКР к результатам деятельности организации.

Данный раздел заполняют только организации, у которых имеются (или планируются в ближайшее время) расходы на НИОКР. Для начала необходимо зафиксировать порядок разделения стадий исследования и разработки при осуществлении НИОКР. Затем - порядок учёта затрат на стадии разработки (на каких счетах они будут учитываться). И, наконец, порядок переквалификации расходов на НИОКР в расходы на создание НМА, и последующее их признание в качестве НМА. Все указанные моменты носят формальный характер и безальтернативны. Но их указание в тексте учётной политики желательно для полноты характеристики учётных процессов в организации. Далее следует произвести выбор варианта списания расходов на НИОКР в состав расходов (по тем НИОКР, которые не были квалифицированы как НМА). Выбор делается между линейным методом (равномерно в течение определённого срока полезного использования) и методом списания пропорционально объёму произведённой продукции в количественном выражении. Вариант выбора зависит от необходимости привязки порядка списания расходов по НИОКР к результатам деятельности организации.

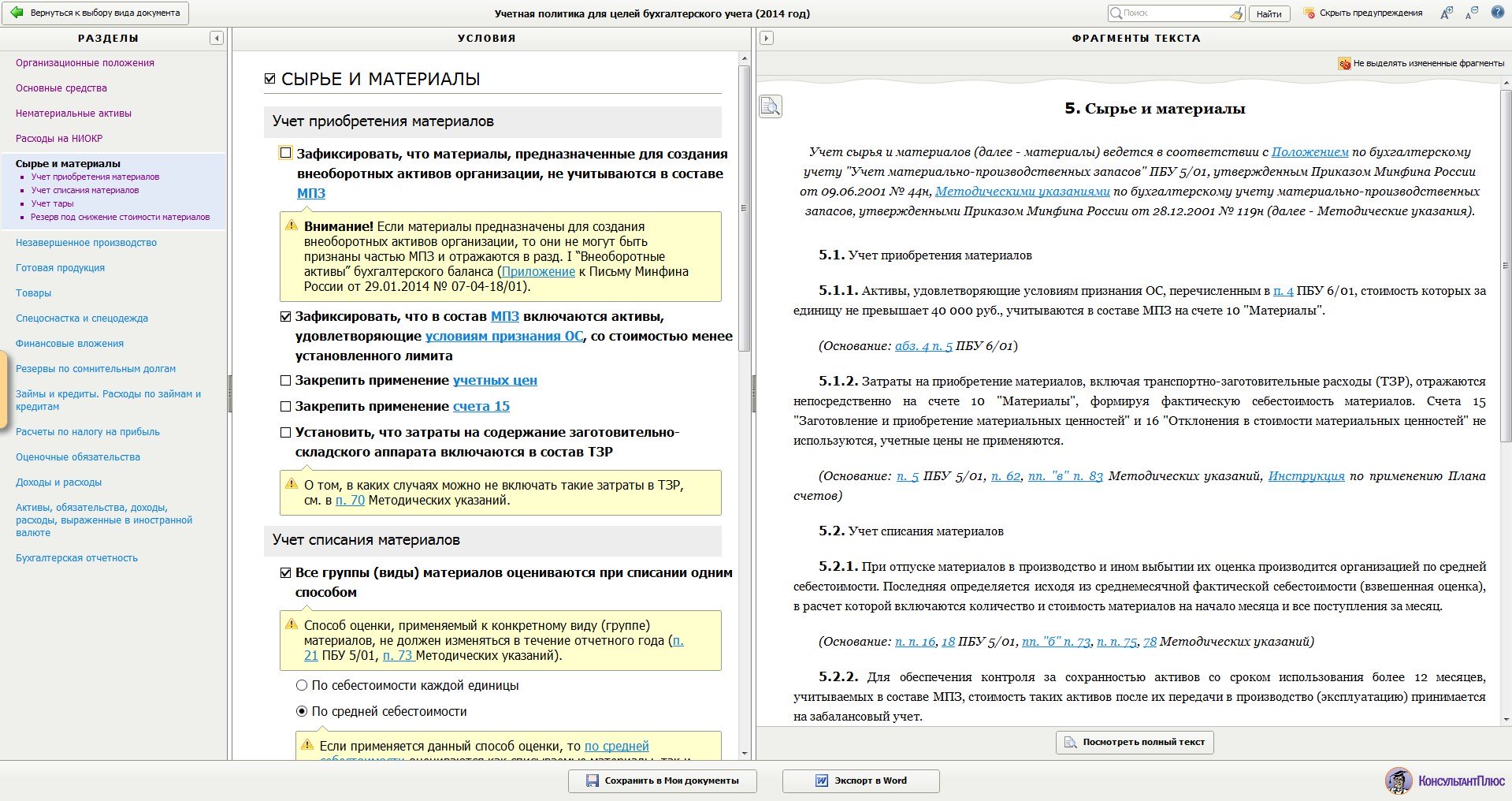

5. Сырьё и материалы

Данный раздел заполняют все организации. Полнота раскрытия зависит от степени разнообразия материально-производственных запасов (МПЗ), видов деятельности, особенностей производственного процесса и т. п. Организации, в процессе своей деятельности постоянно занимающиеся созданием внеоборотных активов (основных средств и НМА) для собственного потребления, должны предусмотреть возможность обособленного учёта МПЗ, предназначенных для этих целей. Далее следует раскрыть информацию об имуществе со сроком полезного использования свыше 12 месяцев, но со стоимостью ниже установленного лимита для признания объектов основными средствами. Необходимо ответить на вопрос - относится такое имущество к МПЗ или нет. Ответ на данный вопрос должен быть увязан с информацией, приведённой в разделе «Основные средства» в части подобных объектов. Если организация осуществляет учёт заготовления МПЗ по учётным ценам, то об этом нужно сделать необходимую отметку. И, соответственно, не делать её, если учётные цены не применяются. Если организация применяет учётную цену, то ей логично предусмотреть в рабочем плане счетов применение балансового счёта 15 «Заготовление и приобретение материальных ценностей». Для организаций, не применяющих учётные цены, данный выбор делать необязательно. Если организация выбрала вариант учёта заготовления и приобретения МПЗ по учётным ценам, то сразу же нужно указать вид учётной цены. В зависимости от специфики деятельности организации и, как следствие, особенностей приобретаемых МПЗ, можно выбрать один из предлагаемых вариантов: Договорная цена. В этом случае другие расходы, входящие в фактическую себестоимость материалов, учитываются отдельно в составе транспортно-заготовительных расходов. Фактическая себестоимость материалов по данным предыдущего месяца или отчётного периода (отчётного года). В этом случае отклонения между фактической себестоимостью материалов текущего месяца и их учетной ценой учитываются в составе транспортно-заготовительных расходов. Планово-расчётная цена. В этом случае отклонения договорных цен от планово-расчётных учитываются в составе транспортно-заготовительных расходов. Планово-расчётные цены разрабатываются и утверждаются организацией применительно к уровню фактической себестоимости соответствующих материалов. Они предназначены для использования внутри организации. Средняя цена группы. В этом случае разница между фактической себестоимостью материалов и средней ценой группы учитывается в составе транспортно-заготовительных расходов. Средняя цена группы - разновидность планово-расчётной цены. Она устанавливается в тех случаях, когда производится укрупнение номенклатурных номеров материалов путем объединения в один номенклатурный номер нескольких размеров, сортов, видов однородных материалов, имеющих незначительные колебания в ценах. Следующие несколько блоков вопросов относятся к особенностям учёта ТЗР (транспортно-заготовительных расходов). Для начала определяется принцип их распределения - по конкретным видам МПЗ или по их группам (зависит от количества номенклатурных позиций МПЗ и степени их однородности). Далее указывается база, на основании которой производится распределение ТЗР (стоимость, масса, объём, иной показатель). Выбор базы ставится в зависимость от особенностей МПЗ, имеющихся у организации. Организации, имеющие в своём штате специальные структурные подразделения либо отдельных сотрудников, непосредственной обязанностью которых является заготовление МПЗ, вправе предусмотреть расходы на их содержание в составе ТЗР. При осуществлении списания ТЗР организации необходимо выбрать один из предлагаемых методов - исходя из фактического удельного веса ТЗР на дату списания, по нормативному удельному весу (определяется на плановой основе), исходя из удельного веса ТЗР на начало текущего месяца. Вариант выбора зависит от того, насколько существенна в организации величина колебаний ТЗР в разные месяцы, и необходимости нивелировать такие колебания. Размер показателя удельного веса ТЗР может определяться как в целых единицах (с округлением), так и дробно (с округлением, например, до сотой или тысячной). Если организация допускает округление до целого, об этом факте необходимо сделать соответствующую отметку. Организации, у которых доля ТЗР в стоимости материалов не превышает 5%, вправе установить порядок их списания не путём включения в стоимость МПЗ, а непосредственно в состав расходов. При этом также возможно сохранение общего порядка списания ТЗР. Далее следует выбор определения стоимости выбытия МПЗ. Организация выбирает между способами:

Данный раздел заполняют все организации. Полнота раскрытия зависит от степени разнообразия материально-производственных запасов (МПЗ), видов деятельности, особенностей производственного процесса и т. п. Организации, в процессе своей деятельности постоянно занимающиеся созданием внеоборотных активов (основных средств и НМА) для собственного потребления, должны предусмотреть возможность обособленного учёта МПЗ, предназначенных для этих целей. Далее следует раскрыть информацию об имуществе со сроком полезного использования свыше 12 месяцев, но со стоимостью ниже установленного лимита для признания объектов основными средствами. Необходимо ответить на вопрос - относится такое имущество к МПЗ или нет. Ответ на данный вопрос должен быть увязан с информацией, приведённой в разделе «Основные средства» в части подобных объектов. Если организация осуществляет учёт заготовления МПЗ по учётным ценам, то об этом нужно сделать необходимую отметку. И, соответственно, не делать её, если учётные цены не применяются. Если организация применяет учётную цену, то ей логично предусмотреть в рабочем плане счетов применение балансового счёта 15 «Заготовление и приобретение материальных ценностей». Для организаций, не применяющих учётные цены, данный выбор делать необязательно. Если организация выбрала вариант учёта заготовления и приобретения МПЗ по учётным ценам, то сразу же нужно указать вид учётной цены. В зависимости от специфики деятельности организации и, как следствие, особенностей приобретаемых МПЗ, можно выбрать один из предлагаемых вариантов: Договорная цена. В этом случае другие расходы, входящие в фактическую себестоимость материалов, учитываются отдельно в составе транспортно-заготовительных расходов. Фактическая себестоимость материалов по данным предыдущего месяца или отчётного периода (отчётного года). В этом случае отклонения между фактической себестоимостью материалов текущего месяца и их учетной ценой учитываются в составе транспортно-заготовительных расходов. Планово-расчётная цена. В этом случае отклонения договорных цен от планово-расчётных учитываются в составе транспортно-заготовительных расходов. Планово-расчётные цены разрабатываются и утверждаются организацией применительно к уровню фактической себестоимости соответствующих материалов. Они предназначены для использования внутри организации. Средняя цена группы. В этом случае разница между фактической себестоимостью материалов и средней ценой группы учитывается в составе транспортно-заготовительных расходов. Средняя цена группы - разновидность планово-расчётной цены. Она устанавливается в тех случаях, когда производится укрупнение номенклатурных номеров материалов путем объединения в один номенклатурный номер нескольких размеров, сортов, видов однородных материалов, имеющих незначительные колебания в ценах. Следующие несколько блоков вопросов относятся к особенностям учёта ТЗР (транспортно-заготовительных расходов). Для начала определяется принцип их распределения - по конкретным видам МПЗ или по их группам (зависит от количества номенклатурных позиций МПЗ и степени их однородности). Далее указывается база, на основании которой производится распределение ТЗР (стоимость, масса, объём, иной показатель). Выбор базы ставится в зависимость от особенностей МПЗ, имеющихся у организации. Организации, имеющие в своём штате специальные структурные подразделения либо отдельных сотрудников, непосредственной обязанностью которых является заготовление МПЗ, вправе предусмотреть расходы на их содержание в составе ТЗР. При осуществлении списания ТЗР организации необходимо выбрать один из предлагаемых методов - исходя из фактического удельного веса ТЗР на дату списания, по нормативному удельному весу (определяется на плановой основе), исходя из удельного веса ТЗР на начало текущего месяца. Вариант выбора зависит от того, насколько существенна в организации величина колебаний ТЗР в разные месяцы, и необходимости нивелировать такие колебания. Размер показателя удельного веса ТЗР может определяться как в целых единицах (с округлением), так и дробно (с округлением, например, до сотой или тысячной). Если организация допускает округление до целого, об этом факте необходимо сделать соответствующую отметку. Организации, у которых доля ТЗР в стоимости материалов не превышает 5%, вправе установить порядок их списания не путём включения в стоимость МПЗ, а непосредственно в состав расходов. При этом также возможно сохранение общего порядка списания ТЗР. Далее следует выбор определения стоимости выбытия МПЗ. Организация выбирает между способами:

- по себестоимости каждой единицы;

- по средней себестоимости;

- по себестоимости первых по времени приобретения материально-производственных запасов (способ ФИФО).

Любая организация вправе выбрать любой из предлагаемых способов. При этом способ «по себестоимости каждой единицы» целесообразен к применению либо по отдельным (особо ценным и уникальным) материалам, либо организациям, которые на постоянной основе не накапливают остатки МПЗ в местах хранения. Соответственно, два других способа имеют смысл к применению только в случаях, когда организация накапливает у себя остатки МПЗ. Применение метода «по средней себестоимости» позволяет нивелировать влияние колебаний в цене на МПЗ на расходы, а метод ФИФО - перенести влияние фактора удорожания (удешевления) МПЗ на следующие периоды. Если организация выбирает метод «по средней себестоимости», ей необходимо дополнительно указать момент определения средней стоимости:

- исходя из среднемесячной фактической себестоимости (взвешенная оценка), в расчёт которой включаются количество и стоимость материалов на начало месяца и все поступления

- за месяц (отчётный период);

- путём определения фактической себестоимости материала в момент его отпуска (скользящая оценка), при этом в расчет средней оценки включаются количество и стоимость материалов на начало месяца и все поступления до момента отпуска.

Выбор одного из предлагаемых вариантов зависит от самой организации. При этом необходимо учесть степень оборачиваемости МПЗ и периодичности их списания. Если списание производится одномоментно по итогам месяца, целесообразно использовать взвешенную оценку. В случаях, когда списание МПЗ носит условно-постоянный характер по несколько раз в месяц, то целесообразен выбор в пользу скользящей оценки. По МПЗ со сроком полезного использования свыше 12 месяцев целесообразно указать порядок их отражения в оперативном (количественном) учёте. Организации, у которых имеют место операции с тарой, необходимо указать ряд особенностей, связанных с её учётом. В зависимости от того, является организация торговой или нет, для учёта тары следует предусмотреть применение либо субсчёта к балансовому счёту 10 «Материалы», либо к балансовому счёту 41 «Товары». Если организация учитывает тару не по фактической себестоимости, а по учётным ценам, то ей необходимо раскрыть конкретный вид такой цены. Перечень видов учётных цен по операциям с тарой аналогичен перечню, рассмотренному применительно ко всем МПЗ (договорная цена, фактическая себестоимость по данным предыдущего месяца, планово-расчётная цена, средняя цена группы). Если у организации присутствует многооборотная залоговая тара, то ей необходимо указать способ её учёта - либо на балансе (на субсчёте 10/4), либо за балансом (на забалансовом счёте 002 «Товарно-материальные ценности, принятые на ответственное хранение»). Вариант выбора зависит от личного выбора организации с учётом существенности данных операций. Следующий подраздел касается вопросов формирования информации о резерве под снижение стоимости материальных ценностей. Допустимо предусмотреть создание и корректировку указанного резерва либо на отчётную дату по итогам года, либо на промежуточные даты в течение года. Второй вариант целесообразно применять только организациям, формирующим внутреннюю отчётность для заинтересованных лиц чаще, чем один раз в календарный год. Создание указанного резерва можно производить как по каждой единице запасов (при этом необходимо уточнить, что именно в организации принято под указанной единицей), так и по укрупнённым группам аналогичных МПЗ. Необходимо также предусмотреть вариант, при котором цена на МПЗ будет не падать, а расти. В этом случае происходит восстановление суммы резерва либо напрямую - путём увеличения размера прочих доходов, либо косвенно - через снижение стоимости МПЗ по соответствующим группам. Организация вправе сделать указанный выбор самостоятельно вне зависимости от дополнительных факторов влияния.

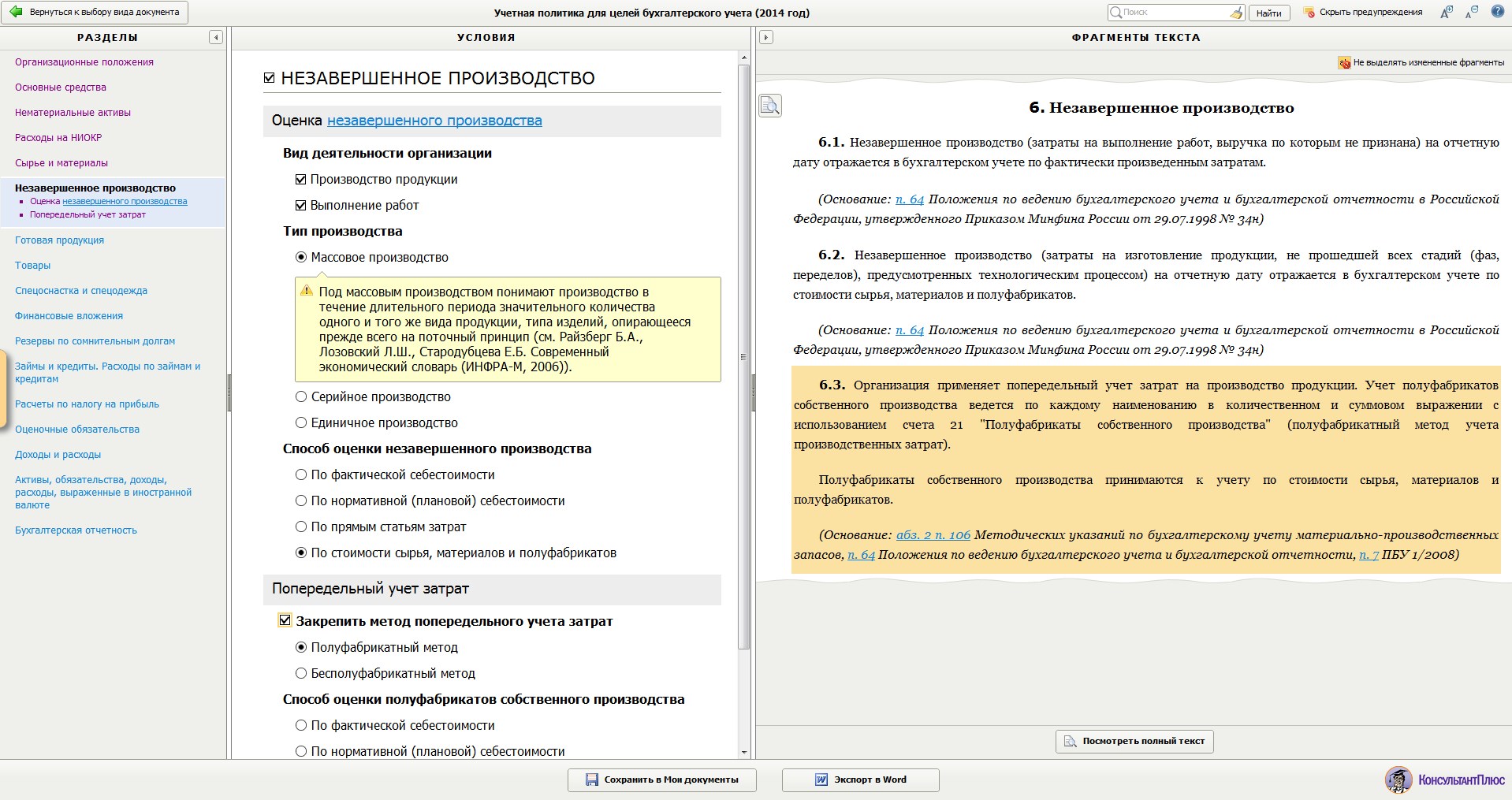

6. Незавершённое производство (НЗП)

При раскрытии информации в данном подразделе необходимо учесть, что заполнять его в полном объёме должны только организации, занимающиеся производством продукции. Производственные организации с единичным производством (то есть изготавливающие продукцию по индивидуальным, конкретным заказам), как правило, ведут учёт исходя из фактически понесённых затрат, поэтому вопросы, связанные с формированием затрат иными способами, раскрывать в учётной политике не должны. Если организация занимается серийным или массовым производством, то она должна указать в своей учётной политике те особенности учёта, которые возникают в связи с особенностями своей производственной деятельности. Оценка НЗП осуществляется несколькими способами, из которых организация должна выбрать один:

При раскрытии информации в данном подразделе необходимо учесть, что заполнять его в полном объёме должны только организации, занимающиеся производством продукции. Производственные организации с единичным производством (то есть изготавливающие продукцию по индивидуальным, конкретным заказам), как правило, ведут учёт исходя из фактически понесённых затрат, поэтому вопросы, связанные с формированием затрат иными способами, раскрывать в учётной политике не должны. Если организация занимается серийным или массовым производством, то она должна указать в своей учётной политике те особенности учёта, которые возникают в связи с особенностями своей производственной деятельности. Оценка НЗП осуществляется несколькими способами, из которых организация должна выбрать один:

- по фактической себестоимости;

- по нормативной (плановой) производственной себестоимости;

- по прямым статьям затрат;

- по стоимости сырья, материалов и полуфабрикатов.

При выборе метода «по фактической себестоимости» в состав НЗП попадают все фактически понесённые расходы. При выборе метода «по нормативной (плановой) производственной себестоимости» в НЗП учитываются только запланированные показатели. Соответственно, выбирая оценку «по прямым статьям затрат» и «по стоимости сырья, материалов и полуфабрикатов», в стоимость НЗП входят только отобранные показатели. Вариант выбора одного из методов остаётся за самой организацией в соответствии с принятым управленческим решением, учитывая особенности производства. Организация вправе закрепить в учёте попередельный (поэтапный) метод учёта затрат (по умолчанию принимается «простой метод» - то есть без выделения промежуточных этапов - переделов). Соответственно, попередельный метод может быть полуфабрикатным или бесполуфабрикатным. Если организация выбирает бесполуфабрикатный метод, то дальнейшее раскрытие информации по данному подразделу в учётной политике может не производить. При полуфабрикатном методе организация формирует промежуточный продукт, полуфабрикат, который обычно учитывается на балансовом счёте 21 «Полуфабрикаты собственного производства». Следовательно, в этом случае необходимо произвести выбор одного из вариантов оценки произведённых полуфабрикатов, которые аналогичны способам, предназначенных для оценки НЗП. Выбор одного из вышеуказанных методов должен производиться исходя из структуры производственного цикла, принятого в организации.

7. Готовая продукция (ГП)

Первым шагом в данном разделе является указание на факт использования или неиспользования в учётном процессе балансового счёта 40 «Выпуск продукции (работ, услуг)». Использование данного счёта обосновано только в том случае, когда организация учитывает стоимость ГП по нормативной (плановой) себестоимости. Поэтому вариант в пользу данного способа оценки применяется по умолчанию, а организация только должна указать способ определения нормативной (плановой) себестоимости - либо только по прямым затратам, либо по всем видам затрат на производство ГП. Если организация не использует счёт 40, то она автоматически должна сделать выбор в пользу одного из методов оценки ГП в аналитическом учёте (для анализа возникающих отклонений). Помимо уже упомянутого метода «по нормативной (плановой) себестоимости», можно также использовать метод «по фактической себестоимости», «по договорной цене», «по любой иной». Возникающие отклонения организация вправе учитывать как в целом, так и в выбранном ей разрезе (по номенклатурным позициям или группам однородной продукции). Организация вправе заложить в учётной политике метод пересчёта учётных цен при их изменении. При этом необходимо помнить, что такой пересчёт производится не чаще одного раза в год по состоянию на 31 декабря, и он не должен приводить к изменению общей стоимости ГП (изменится только соотношение между плановой и фактической ценой). При наличии у организации затрат на упаковку продукции, она вправе произвести выбор их учёта в составе расходов на продажу либо предусматривая их распределение между видами продукции, либо включая их в состав таких расходов без распределения. Указанный выбор зависит от необходимости и желания организации формировать сведения о структуре стоимости ГП. Выбор метода оценки ГП производится из тех же вариантов и по тем же принципам, что и выбор стоимости списания МПЗ (по себестоимости каждой единицы, по средней себестоимости, способ ФИФО). Решение о критериях отбора организация принимает самостоятельно. Также полностью аналогичен с учётом МПЗ и выбор вариантов учёта при формировании резерва под снижение стоимости ГП. Организация вправе указать возможность учёта отклонений учётных цен от фактических, приходящихся на отгруженную, но нереализованную продукцию. При этом данный выбор имеет смысл только в том случае, когда организация применяет в своей хозяйственной практике обособленный учёт такой продукции.

Первым шагом в данном разделе является указание на факт использования или неиспользования в учётном процессе балансового счёта 40 «Выпуск продукции (работ, услуг)». Использование данного счёта обосновано только в том случае, когда организация учитывает стоимость ГП по нормативной (плановой) себестоимости. Поэтому вариант в пользу данного способа оценки применяется по умолчанию, а организация только должна указать способ определения нормативной (плановой) себестоимости - либо только по прямым затратам, либо по всем видам затрат на производство ГП. Если организация не использует счёт 40, то она автоматически должна сделать выбор в пользу одного из методов оценки ГП в аналитическом учёте (для анализа возникающих отклонений). Помимо уже упомянутого метода «по нормативной (плановой) себестоимости», можно также использовать метод «по фактической себестоимости», «по договорной цене», «по любой иной». Возникающие отклонения организация вправе учитывать как в целом, так и в выбранном ей разрезе (по номенклатурным позициям или группам однородной продукции). Организация вправе заложить в учётной политике метод пересчёта учётных цен при их изменении. При этом необходимо помнить, что такой пересчёт производится не чаще одного раза в год по состоянию на 31 декабря, и он не должен приводить к изменению общей стоимости ГП (изменится только соотношение между плановой и фактической ценой). При наличии у организации затрат на упаковку продукции, она вправе произвести выбор их учёта в составе расходов на продажу либо предусматривая их распределение между видами продукции, либо включая их в состав таких расходов без распределения. Указанный выбор зависит от необходимости и желания организации формировать сведения о структуре стоимости ГП. Выбор метода оценки ГП производится из тех же вариантов и по тем же принципам, что и выбор стоимости списания МПЗ (по себестоимости каждой единицы, по средней себестоимости, способ ФИФО). Решение о критериях отбора организация принимает самостоятельно. Также полностью аналогичен с учётом МПЗ и выбор вариантов учёта при формировании резерва под снижение стоимости ГП. Организация вправе указать возможность учёта отклонений учётных цен от фактических, приходящихся на отгруженную, но нереализованную продукцию. При этом данный выбор имеет смысл только в том случае, когда организация применяет в своей хозяйственной практике обособленный учёт такой продукции.

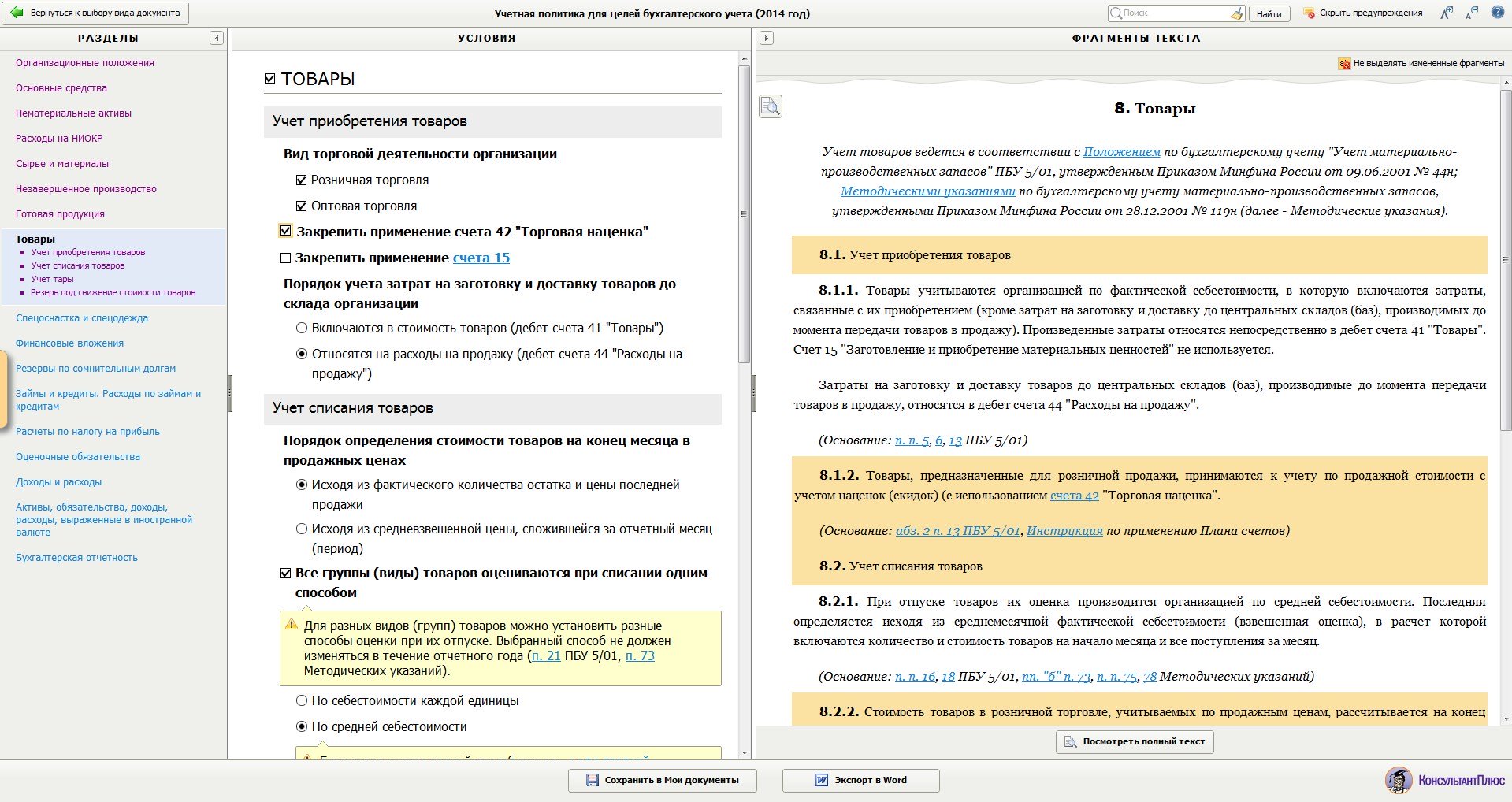

8. Товары

Данный раздел заполняют как торговые организации, так и те, у которых в учёте могут встречаться операции, связанные с оборотом товаров. Раскрытие информации в учётной политике в данном разделе зависит, в том числе, и от того, каким из видов торговли занята организация. Если организация занимается розничной торговлей, то ей необходимо дополнительно раскрыть информацию о применении или неприменении в учётном процессе балансового счёта 42 «Торговая наценка» (выбор зависит от того, каким образом учитываются товары при хранении - с учётом наценки или нет) и порядок определения стоимости товаров на конец месяца в продажных ценах (исходя из фактического количества остатка и цены последней продажи или из средневзвешенной цены за месяц; вариант выбора полностью остаётся на усмотрение организации). По аналогии с МПЗ организация может предусмотреть использование счёта 15 и выбор варианта цены приобретения товара, отражаемой на данном счёте - плановой или фактической. Выбирая вариант с учётной ценой, автоматически следует раскрыть информацию о том, какая именно учётная цена используется, о видах товаров, между которыми производится распределение ТЗР, и базе такого распределения. Все указанные варианты могут быть сделаны как по аналогии с МПЗ, так по-иному. Имеется существенная особенность в части учёта ТЗР по товарам, отличающаяся от учёта материалов. Торговая организация, игнорируя использование счёта 15, может выбрать вариант учёта ТЗР либо включая их непосредственно в стоимость товара, либо относя в состав расходов на продажу. Нет отличий в способах выбора вариантов определения цены списания товаров от аналогичных способов, предусмотренных при учёте материалов (по себестоимости каждой единицы, по средней себестоимости, способ ФИФО). При этом по отдельным группам товаров допустимо выбирать разные способы оценки их списания. Вариант выбора метода даётся на усмотрение организации. Вопросы, поднимаемые в плане учёта тары под товаром, полностью аналогичны тем вопросам, что поднимались при рассмотрении вопросов по таре, относящейся к МПЗ (использование соответствующего балансового счёта, использование учётных цен, особенности учёта многооборотной залоговой тары). Также нет отличий от МПЗ и ГП в вопросах, связанных с раскрытием информации о резерве под снижение стоимости товаров (периодичность создания, группировка (по видам или по группам), порядок восстановления).

Данный раздел заполняют как торговые организации, так и те, у которых в учёте могут встречаться операции, связанные с оборотом товаров. Раскрытие информации в учётной политике в данном разделе зависит, в том числе, и от того, каким из видов торговли занята организация. Если организация занимается розничной торговлей, то ей необходимо дополнительно раскрыть информацию о применении или неприменении в учётном процессе балансового счёта 42 «Торговая наценка» (выбор зависит от того, каким образом учитываются товары при хранении - с учётом наценки или нет) и порядок определения стоимости товаров на конец месяца в продажных ценах (исходя из фактического количества остатка и цены последней продажи или из средневзвешенной цены за месяц; вариант выбора полностью остаётся на усмотрение организации). По аналогии с МПЗ организация может предусмотреть использование счёта 15 и выбор варианта цены приобретения товара, отражаемой на данном счёте - плановой или фактической. Выбирая вариант с учётной ценой, автоматически следует раскрыть информацию о том, какая именно учётная цена используется, о видах товаров, между которыми производится распределение ТЗР, и базе такого распределения. Все указанные варианты могут быть сделаны как по аналогии с МПЗ, так по-иному. Имеется существенная особенность в части учёта ТЗР по товарам, отличающаяся от учёта материалов. Торговая организация, игнорируя использование счёта 15, может выбрать вариант учёта ТЗР либо включая их непосредственно в стоимость товара, либо относя в состав расходов на продажу. Нет отличий в способах выбора вариантов определения цены списания товаров от аналогичных способов, предусмотренных при учёте материалов (по себестоимости каждой единицы, по средней себестоимости, способ ФИФО). При этом по отдельным группам товаров допустимо выбирать разные способы оценки их списания. Вариант выбора метода даётся на усмотрение организации. Вопросы, поднимаемые в плане учёта тары под товаром, полностью аналогичны тем вопросам, что поднимались при рассмотрении вопросов по таре, относящейся к МПЗ (использование соответствующего балансового счёта, использование учётных цен, особенности учёта многооборотной залоговой тары). Также нет отличий от МПЗ и ГП в вопросах, связанных с раскрытием информации о резерве под снижение стоимости товаров (периодичность создания, группировка (по видам или по группам), порядок восстановления).

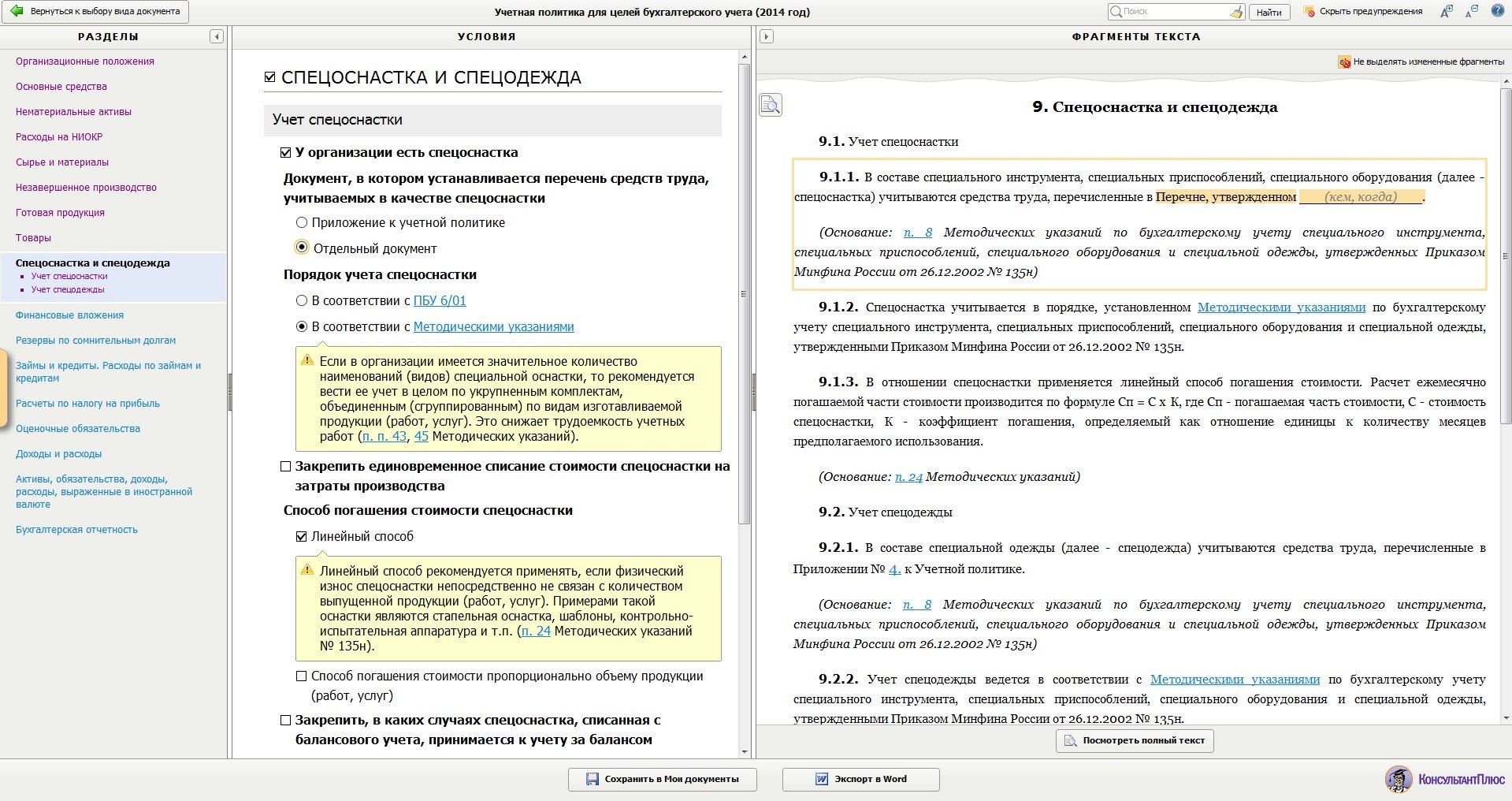

9. Спецоснастка и спецодежда

Информацию в данном разделе раскрывают только те организации, у которых имеются соответствующие виды имущества. По ряду позиций варианты выбора порядка документирования и способов учёта у спецоснастки и спецодежды будут одинаковыми. Для начала определяется способ регламентации вопросов учёта спецоснастки и спецодежды. В зависимости от надобности и с учётом организационной структуры организация вправе либо закрепить такой порядок соответствующим приложением к учётной политике, либо утвердить отдельные положения. Далее необходимо определить, в составе какого имущества будут учитываться спецоснастка и спецодежда - в составе основных средств (организация учёта по правилам, изложенным в ПБУ 6/01) или в составе МПЗ (организация учёта по правилам, изложенным в «Методических указаниях по бухгалтерскому учёту специального инструмента, специальных приспособлений, специального оборудования и специальной одежды»). Если выбирается вариант с учётом спецоснастки и спецодежды в составе основных средств, то организации следует ответить для себя на следующий вопрос - по каким правилам осуществляется учёт такого имущества стоимостью ниже лимита стоимости отнесения объектов к основным средствам (далее - малоценная оснастка и малоценная спецодежда) (необходимо указать, будет ли учёт таких объектов производиться по общим правилам учёта МПЗ, предусмотренным ПБУ 5/01, либо с учётом особенностей данного вида имущества на основании «Методических указаний…»). В отношении малоценной оснастки также указываются особенности осуществления её единовременного списания - в отношении всех учётных объектов подобного рода, либо в зависимости от того, для целей какого производства она используется (для индивидуального или для массового). Если малоценная оснастка не списывается в состав расходов единовременно, то необходимо указать, каким образом осуществляется списание. Предлагается выбрать между линейным способом и способом списания пропорционально объёму выпущенной продукции. При этом линейный способ целесообразнее использовать, когда износ спецоснастки не связан с объёмом выпускаемой продукции. Соответственно, если такая зависимость присутствует, выбирается вариант списания пропорционально объёму выпущенной продукции. В отношении любой спецоснастки необходимо указать момент её переноса в забалансовый учёт при списании её стоимости с баланса. Можно выбрать из следующих предлагаемых вариантов:

Информацию в данном разделе раскрывают только те организации, у которых имеются соответствующие виды имущества. По ряду позиций варианты выбора порядка документирования и способов учёта у спецоснастки и спецодежды будут одинаковыми. Для начала определяется способ регламентации вопросов учёта спецоснастки и спецодежды. В зависимости от надобности и с учётом организационной структуры организация вправе либо закрепить такой порядок соответствующим приложением к учётной политике, либо утвердить отдельные положения. Далее необходимо определить, в составе какого имущества будут учитываться спецоснастка и спецодежда - в составе основных средств (организация учёта по правилам, изложенным в ПБУ 6/01) или в составе МПЗ (организация учёта по правилам, изложенным в «Методических указаниях по бухгалтерскому учёту специального инструмента, специальных приспособлений, специального оборудования и специальной одежды»). Если выбирается вариант с учётом спецоснастки и спецодежды в составе основных средств, то организации следует ответить для себя на следующий вопрос - по каким правилам осуществляется учёт такого имущества стоимостью ниже лимита стоимости отнесения объектов к основным средствам (далее - малоценная оснастка и малоценная спецодежда) (необходимо указать, будет ли учёт таких объектов производиться по общим правилам учёта МПЗ, предусмотренным ПБУ 5/01, либо с учётом особенностей данного вида имущества на основании «Методических указаний…»). В отношении малоценной оснастки также указываются особенности осуществления её единовременного списания - в отношении всех учётных объектов подобного рода, либо в зависимости от того, для целей какого производства она используется (для индивидуального или для массового). Если малоценная оснастка не списывается в состав расходов единовременно, то необходимо указать, каким образом осуществляется списание. Предлагается выбрать между линейным способом и способом списания пропорционально объёму выпущенной продукции. При этом линейный способ целесообразнее использовать, когда износ спецоснастки не связан с объёмом выпускаемой продукции. Соответственно, если такая зависимость присутствует, выбирается вариант списания пропорционально объёму выпущенной продукции. В отношении любой спецоснастки необходимо указать момент её переноса в забалансовый учёт при списании её стоимости с баланса. Можно выбрать из следующих предлагаемых вариантов:

- при передаче в эксплуатацию;

- по окончании срока эксплуатации (в случае наличия обязательств по её хранению в связи с обязательствами по гарантийному ремонту и обслуживанию, формированием мобилизационного или страхового запаса либо в иных случаях);

- в другой (самостоятельно определённый) момент.

В отношении спецодежды со сроком полезного использования менее 12 месяцев возможно закрепление порядка её единовременного списания в состав расходов в момент отпуска. Также в отношении указанного вида спецодежды может быть предусмотрен учёт её стоимости за балансом после включения её в состав расходов.

10. Финансовые вложения

Первый аспект, раскрываемый в данном разделе, касается порядка формирования первоначальной стоимости финансовых вложений. В отношении расходов по их приобретению, носящих несущественный характер (в тексте учётной политики необходимо раскрыть критерий существенности в процентах от стоимости финансовых вложений), организация вправе предусмотреть порядок их включения в состав прочих расходов либо проигнорировать этот момент и включать в первоначальную стоимость финансовых вложений все расходы на их приобретение вне зависимости от их размера. Далее следует группа вопросов, связанных с раскрытием информации о последующей оценке финансовых вложений. Субъекты малого предпринимательства, не являющиеся эмитентами публично размещаемых ценных бумаг, вправе предусмотреть возможность не производить определение текущей рыночной цены по переоцениваемым финансовым вложениям. Остальные организации указанного права выбора лишены. При проведении текущей переоценки переоцениваемых финансовых вложений организация вправе выбрать один из предлагаемых вариантов - месяц или квартал. Выбор зависит от того, как часто организация формирует внутреннюю отчётность. По непереоцениваемым финансовым вложениям организация должна проводить контроль за их обесцениванием. Он может проводиться по выбору либо ежегодно (на последнюю отчётную дату), либо ежеквартально. Выбор в пользу ежеквартального контроля уместен только в случае, когда организация формирует в течение года внутреннюю отчётность для заинтересованных пользователей. Для целей формирования резерва под обесценивание финансовых вложений организация вправе установить критерий существенности снижения стоимости непереоцениваемых финансовых вложений. Указанный критерий формируется в процентах от стоимости вложений. При отсутствии указанного критерия колебания стоимости финансовых вложений относятся в состав прочих доходов или расходов. Организация также может закрепить в учёте доведение первоначальной стоимости долговых ценных бумаг до номинальной. Если этот выбор сделан, то разница между первоначальной и номинальной стоимостью будет равными долями списываться в состав прочих доходов (расходов) по мере причитающегося по ним в соответствии с условиями выпуска дохода. Если выбор не сделан, то в бухгалтерском учёте сведения об изменении стоимости таких ценных бумаг отражаться не будет, а информация о них будет раскрываться только в приложениях и пояснениях к бухгалтерской отчётности. Возможно также предусмотреть и порядок оценки по долговым ценным бумагам и предоставленным займам организации по дисконтированной стоимости. Записи в бухгалтерском учёте о данном факте при этом не производятся, информация о них будет раскрываться только в приложениях и пояснениях к бухгалтерской отчётности. При отказе от выбора данного варианта информация об указанной оценке формироваться не будет в принципе. Далее следует определить стоимость оценки ценных бумаг при выбытии. Выбирается один из трёх вариантов:

Первый аспект, раскрываемый в данном разделе, касается порядка формирования первоначальной стоимости финансовых вложений. В отношении расходов по их приобретению, носящих несущественный характер (в тексте учётной политики необходимо раскрыть критерий существенности в процентах от стоимости финансовых вложений), организация вправе предусмотреть порядок их включения в состав прочих расходов либо проигнорировать этот момент и включать в первоначальную стоимость финансовых вложений все расходы на их приобретение вне зависимости от их размера. Далее следует группа вопросов, связанных с раскрытием информации о последующей оценке финансовых вложений. Субъекты малого предпринимательства, не являющиеся эмитентами публично размещаемых ценных бумаг, вправе предусмотреть возможность не производить определение текущей рыночной цены по переоцениваемым финансовым вложениям. Остальные организации указанного права выбора лишены. При проведении текущей переоценки переоцениваемых финансовых вложений организация вправе выбрать один из предлагаемых вариантов - месяц или квартал. Выбор зависит от того, как часто организация формирует внутреннюю отчётность. По непереоцениваемым финансовым вложениям организация должна проводить контроль за их обесцениванием. Он может проводиться по выбору либо ежегодно (на последнюю отчётную дату), либо ежеквартально. Выбор в пользу ежеквартального контроля уместен только в случае, когда организация формирует в течение года внутреннюю отчётность для заинтересованных пользователей. Для целей формирования резерва под обесценивание финансовых вложений организация вправе установить критерий существенности снижения стоимости непереоцениваемых финансовых вложений. Указанный критерий формируется в процентах от стоимости вложений. При отсутствии указанного критерия колебания стоимости финансовых вложений относятся в состав прочих доходов или расходов. Организация также может закрепить в учёте доведение первоначальной стоимости долговых ценных бумаг до номинальной. Если этот выбор сделан, то разница между первоначальной и номинальной стоимостью будет равными долями списываться в состав прочих доходов (расходов) по мере причитающегося по ним в соответствии с условиями выпуска дохода. Если выбор не сделан, то в бухгалтерском учёте сведения об изменении стоимости таких ценных бумаг отражаться не будет, а информация о них будет раскрываться только в приложениях и пояснениях к бухгалтерской отчётности. Возможно также предусмотреть и порядок оценки по долговым ценным бумагам и предоставленным займам организации по дисконтированной стоимости. Записи в бухгалтерском учёте о данном факте при этом не производятся, информация о них будет раскрываться только в приложениях и пояснениях к бухгалтерской отчётности. При отказе от выбора данного варианта информация об указанной оценке формироваться не будет в принципе. Далее следует определить стоимость оценки ценных бумаг при выбытии. Выбирается один из трёх вариантов:

- по первоначальной стоимости каждой единицы бухгалтерского учёта;

- по средней первоначальной стоимости;

- по первоначальной стоимости первых по времени приобретения финансовых вложений (способ ФИФО).

При этом, выбирая варианты по средней стоимости или ФИФО, то дополнительно следует предусмотреть момент определения этой стоимости - по итогам месяца или на основе скользящей оценки. Выбор варианта в данном случае зависит от количества операций, связанных с оборотом ценных бумаг. Если у организации встречаются операции с РЕПО, то в учётной политике необходимо раскрыть информацию о том, каким образом эти операции будут признаваться в бухгалтерском учёте - как две различные сделки по договору купли-продажи ценных бумаг с порядком отражения в бухгалтерском учёте на основании положений ПБУ 19/02 либо как займы денежными средствами под залог ценных бумаг (или наоборот), учитываемые по правилам МСФО (IFRS) 9 «Финансовые инструменты» (с учётом положений ПБУ 19/02 и ПБУ 15/2008). Выбор варианта целесообразно ставить в зависимость от степени интенсивности сделок по РЕПО. По отдельным видам финансовых вложений организация вправе выбрать балансовый счёт, на котором такие вложения будут учитываться. В отношении займов, предоставленных собственным сотрудникам, возможно предусмотреть применение балансового счёта 73 «Расчёты с персоналом по прочим операциям», а в отношении депозитов и сертификатов - балансового счёта 55 «Специальные счета в банках». Если организация не хочет выделять данные операции на отдельные балансовые счета, она использует для всех финансовых вложений балансовый счёт 58.

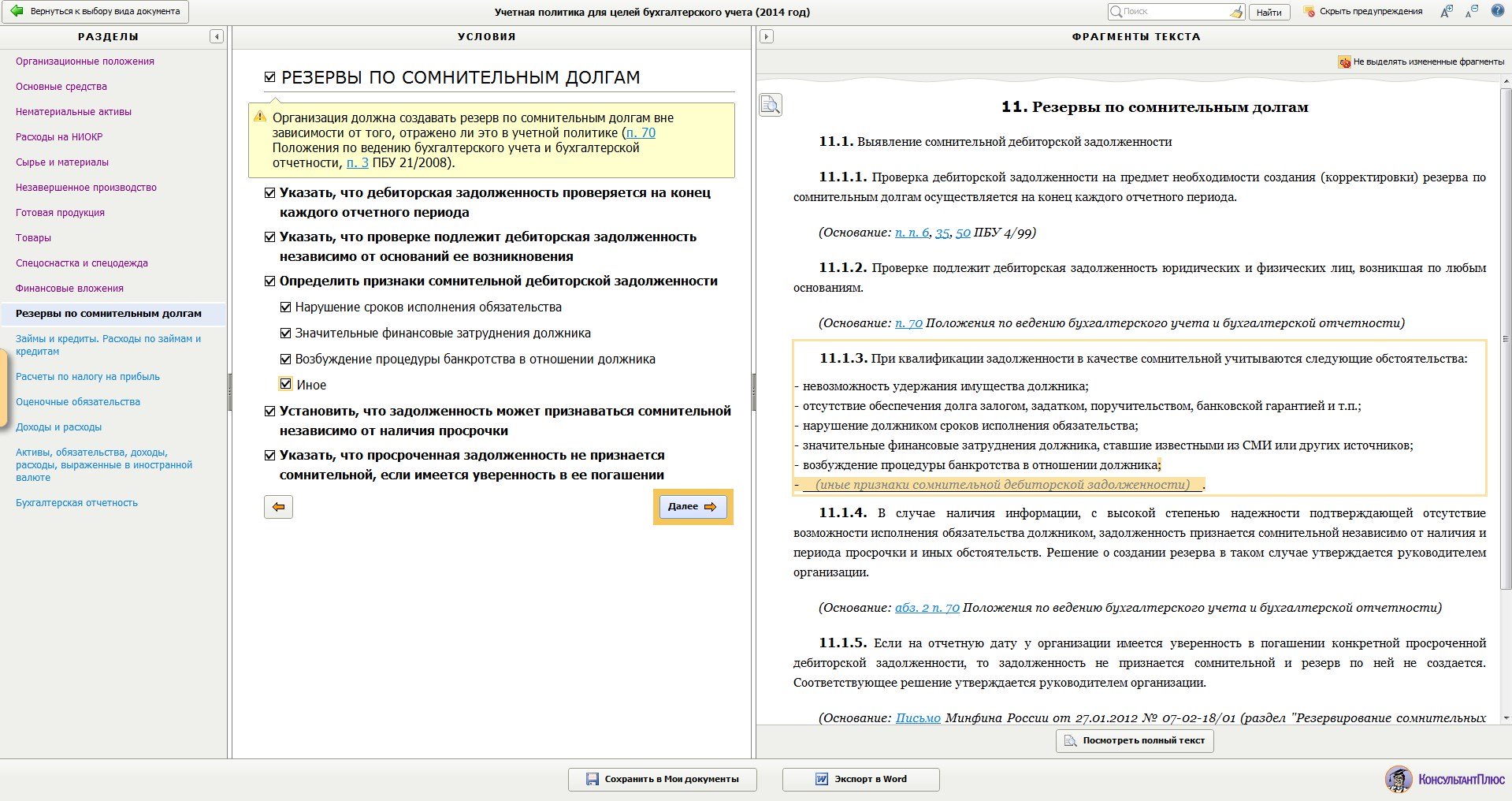

11. Резервы по сомнительным долгам

В данном разделе организация должна конкретизировать информацию, на основании которой её дебиторская задолженность будет включаться в состав резерва по сомнительным долгам. Для начала необходимо указать в учётной политике на необходимость осуществления контроля дебиторской задолженности на отчётную дату. Данное указание носит императивный характер. Дополнительно следует указать и то, что проверки подлежит любая дебиторская задолженность. Для удобства квалификации дебиторской задолженности в качестве сомнительной, организация вправе указать критерии, на основании которых такое признание будет производиться. Если подобные критерии не указываются, то по умолчанию организация должна принимать решение о признании задолженности сомнительной по каждой конкретной позиции в индивидуальном порядке. В качестве дополнительного условия признания задолженности сомнительной можно указать на возможность такого признания вне зависимости от факта просрочки платежа со стороны дебитора. Одновременно можно указать и обратный вариант - когда просроченная задолженность может не признаваться сомнительной, если существует уверенность в её погашении. Индивидуальные подходы при формировании информации о сомнительной задолженности целесообразны только при наличии небольшого количества дебиторов.

В данном разделе организация должна конкретизировать информацию, на основании которой её дебиторская задолженность будет включаться в состав резерва по сомнительным долгам. Для начала необходимо указать в учётной политике на необходимость осуществления контроля дебиторской задолженности на отчётную дату. Данное указание носит императивный характер. Дополнительно следует указать и то, что проверки подлежит любая дебиторская задолженность. Для удобства квалификации дебиторской задолженности в качестве сомнительной, организация вправе указать критерии, на основании которых такое признание будет производиться. Если подобные критерии не указываются, то по умолчанию организация должна принимать решение о признании задолженности сомнительной по каждой конкретной позиции в индивидуальном порядке. В качестве дополнительного условия признания задолженности сомнительной можно указать на возможность такого признания вне зависимости от факта просрочки платежа со стороны дебитора. Одновременно можно указать и обратный вариант - когда просроченная задолженность может не признаваться сомнительной, если существует уверенность в её погашении. Индивидуальные подходы при формировании информации о сомнительной задолженности целесообразны только при наличии небольшого количества дебиторов.

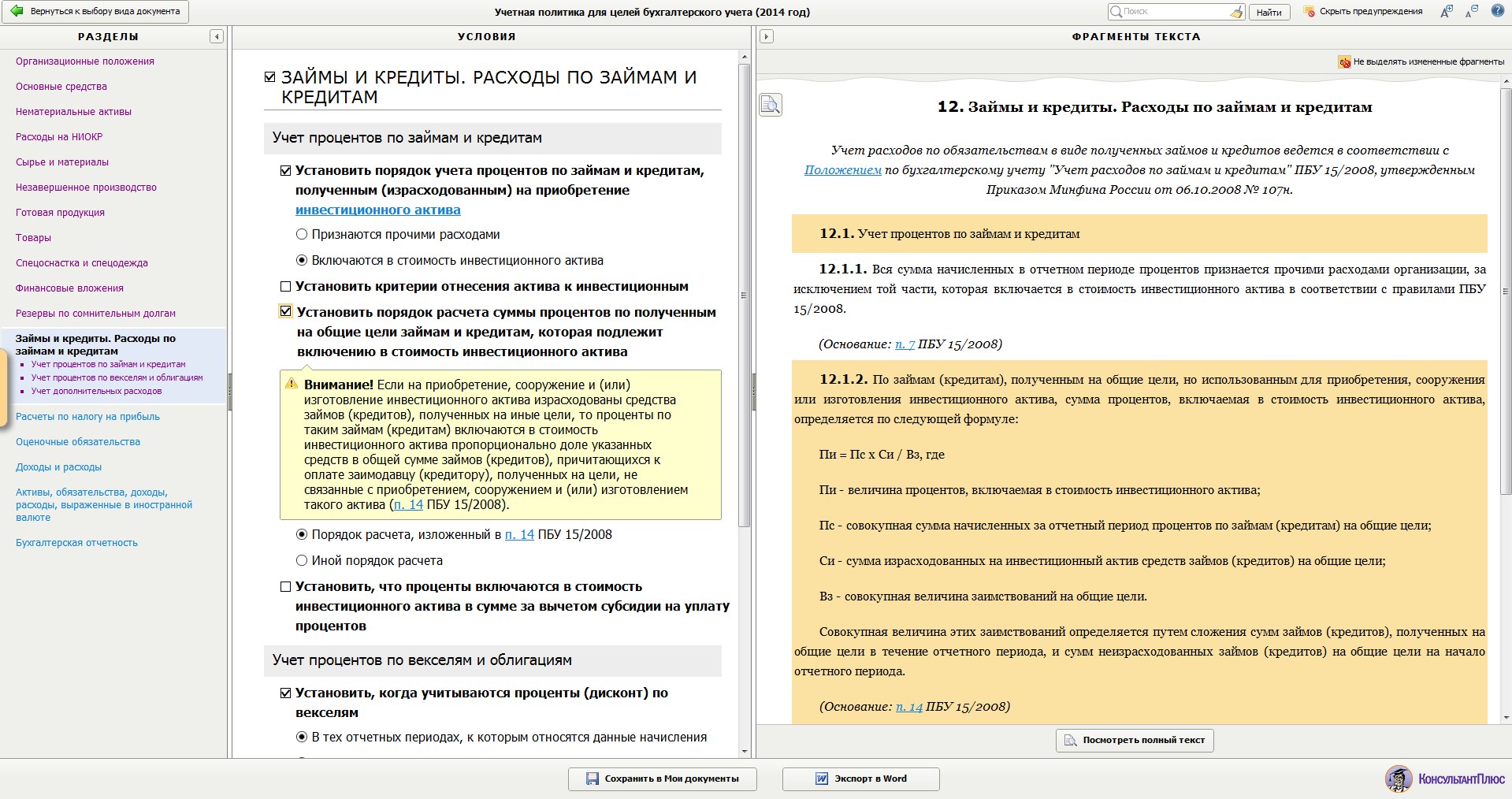

12. Займы и кредиты. Расходы по займам и кредитам

Первый блок вопросов по данному разделу связан с учётом процентов по займам и кредитам. Субъекты малого предпринимательства, не являющиеся эмитентами публично размещаемых ценных бумаг, вправе предусмотреть возможность признания процентов по займам и кредитам в качестве прочих расходов, равно как и возможность включать их в стоимость инвестиционных активов. Вариант выбора зависит от степени существенности размера процентов по займам и кредитам. Остальные организации права выбора в данном вопросе лишены. Для целей идентификации понятия инвестиционного актива организация должна установить соответствующие количественные и суммовые критерии. Далее необходимо указать порядок расчёта суммы процентов по займам и кредитам, полученным на общие цели (без указания конкретной потребности получения - например, «на пополнение оборотных средств организации») и использованным для создания инвестиционного актива. При этом можно выбрать как порядок, приведённый в ПБУ 15/2008 (исходя из доли заёмных средств, потраченных на создание инвестиционного актива), либо свой собственный порядок, отличный от предлагаемого. Выбор одного из вариантов зависит от самой организации. В случае предоставления организации субсидии из федерального бюджета на возмещение части затрат на уплату процентов по полученным кредитам и займам, средства которых были направлены на приобретение, сооружение и (или) изготовление инвестиционного актива, затраты на уплату процентов по этим кредитам включаются в стоимость инвестиционного актива в сумме за минусом полученной субсидии. Данный подход применяется, среди прочего, когда на момент признания расходов по уплате процентов по полученным кредитам субсидия еще не получена, но имеется высокая вероятность получения её. Организации, не получающие субсидии на создание инвестиционного актива, соответственно, не должны раскрывать данную информацию в учётной политике. Следующий блок вопросов касается учёта процентов по векселям и облигациям. По каждому из видов указанных ценных бумаг организация должна установить, каким образом происходит списание процентов (дисконта) по ним - равномерно в течение всего срока действия либо по мере их начисления в соответствующих периодах, а дисконта - в момент погашения векселя (облигации). Подход применительно к каждой из указанных ценных бумаг может быть как единообразным, так и различным - в зависимости от существенности операций. Последним вопросом по данному разделу является выбор варианта учёта дополнительных расходов, связанных с получение кредитов и займов. Они могут включаться, по выбору организации, в состав прочих расходов либо единовременно в момент их возникновения, либо распределяться равными долями в течение всего срока действия договора займа (кредита). Выбор варианта остаётся на усмотрение организации.

Первый блок вопросов по данному разделу связан с учётом процентов по займам и кредитам. Субъекты малого предпринимательства, не являющиеся эмитентами публично размещаемых ценных бумаг, вправе предусмотреть возможность признания процентов по займам и кредитам в качестве прочих расходов, равно как и возможность включать их в стоимость инвестиционных активов. Вариант выбора зависит от степени существенности размера процентов по займам и кредитам. Остальные организации права выбора в данном вопросе лишены. Для целей идентификации понятия инвестиционного актива организация должна установить соответствующие количественные и суммовые критерии. Далее необходимо указать порядок расчёта суммы процентов по займам и кредитам, полученным на общие цели (без указания конкретной потребности получения - например, «на пополнение оборотных средств организации») и использованным для создания инвестиционного актива. При этом можно выбрать как порядок, приведённый в ПБУ 15/2008 (исходя из доли заёмных средств, потраченных на создание инвестиционного актива), либо свой собственный порядок, отличный от предлагаемого. Выбор одного из вариантов зависит от самой организации. В случае предоставления организации субсидии из федерального бюджета на возмещение части затрат на уплату процентов по полученным кредитам и займам, средства которых были направлены на приобретение, сооружение и (или) изготовление инвестиционного актива, затраты на уплату процентов по этим кредитам включаются в стоимость инвестиционного актива в сумме за минусом полученной субсидии. Данный подход применяется, среди прочего, когда на момент признания расходов по уплате процентов по полученным кредитам субсидия еще не получена, но имеется высокая вероятность получения её. Организации, не получающие субсидии на создание инвестиционного актива, соответственно, не должны раскрывать данную информацию в учётной политике. Следующий блок вопросов касается учёта процентов по векселям и облигациям. По каждому из видов указанных ценных бумаг организация должна установить, каким образом происходит списание процентов (дисконта) по ним - равномерно в течение всего срока действия либо по мере их начисления в соответствующих периодах, а дисконта - в момент погашения векселя (облигации). Подход применительно к каждой из указанных ценных бумаг может быть как единообразным, так и различным - в зависимости от существенности операций. Последним вопросом по данному разделу является выбор варианта учёта дополнительных расходов, связанных с получение кредитов и займов. Они могут включаться, по выбору организации, в состав прочих расходов либо единовременно в момент их возникновения, либо распределяться равными долями в течение всего срока действия договора займа (кредита). Выбор варианта остаётся на усмотрение организации.

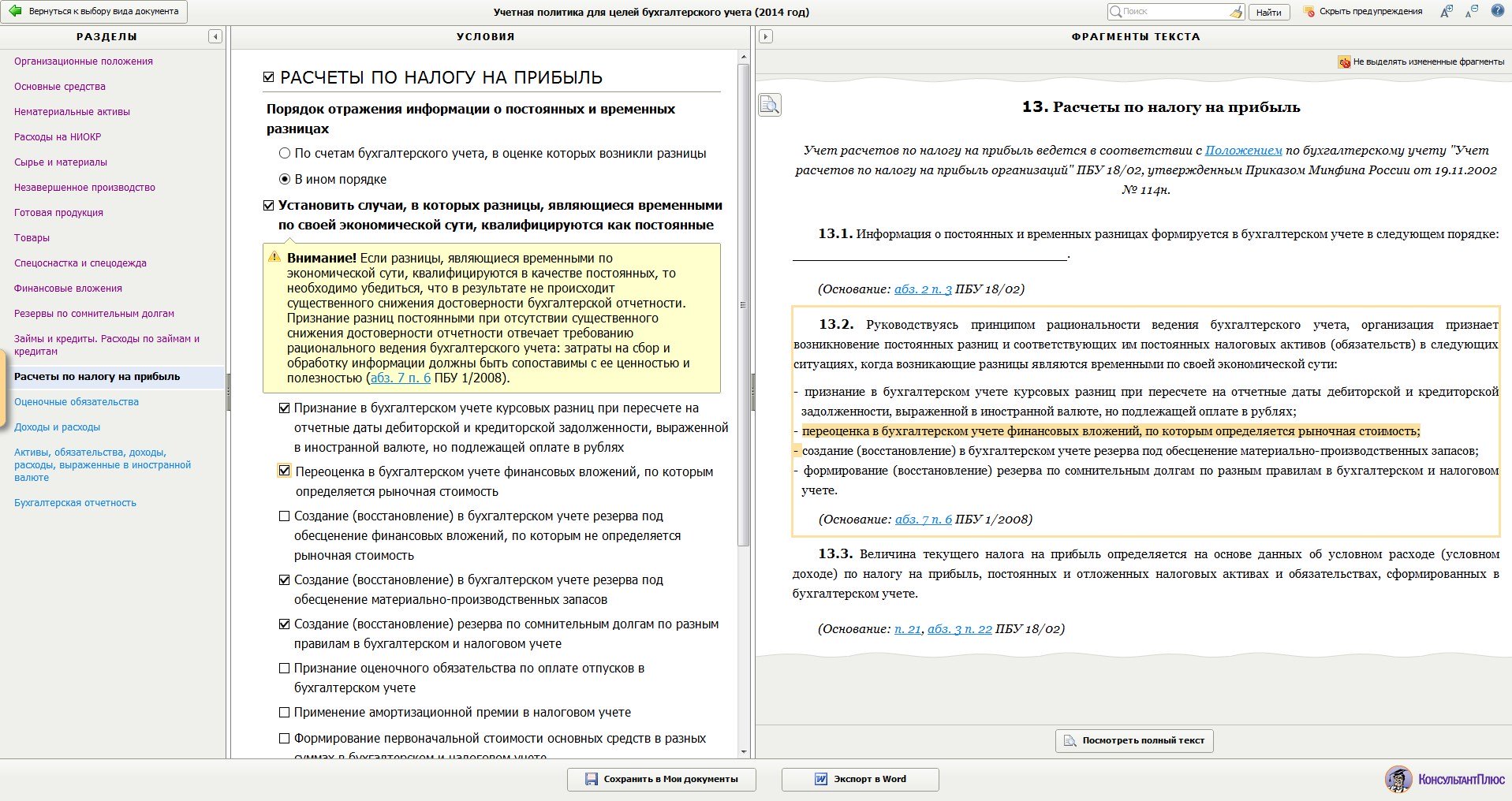

13. Расчёты по налогу на прибыль

Данный раздел заполняют только организации, применяющие в бухгалтерском учёте ПБУ 18/02. Вначале определяется способ получения информации о возникновении постоянных и временных разниц. Предлагается выбрать либо вариант, при котором соответствующая информация формируется в течение года на счетах бухгалтерского учёта, либо вариант, при котором данные о постоянных и временных разницах выводятся по окончании отчётного периода (года) непосредственно в отчётности. Для контроля за возникающими разницами целесообразнее использовать первый метод. Второй больше подходит организациям, у которых бухгалтерский и налоговый учёт максимально сближены, поэтому постоянные и временные разницы возникают редко и несистемно. Организация вправе установить особый порядок признания ряда временных разниц (по предлагаемому перечню) в качестве постоянных. При этом необходимо отметить, что указанный допуск может существенно утяжелить ведение бухгалтерского учёта. Также следует учесть, что такой выбор допустим только в случаях, когда суммарный объём переквалифицированных разниц не приведёт к существенному искажению бухгалтерской отчётности. Организации также необходимо предусмотреть технический порядок отражения в учёте величины налога на прибыль - на основании данных, полученных из бухгалтерского учёта, либо на основании расчётных данных из декларации по налогу на прибыль. Отмечаем при этом, что размер налога на прибыль, рассчитанный разными способами, от этого не изменится. Любой из вариантов является верным и зависит только от выбора самой организации.

Данный раздел заполняют только организации, применяющие в бухгалтерском учёте ПБУ 18/02. Вначале определяется способ получения информации о возникновении постоянных и временных разниц. Предлагается выбрать либо вариант, при котором соответствующая информация формируется в течение года на счетах бухгалтерского учёта, либо вариант, при котором данные о постоянных и временных разницах выводятся по окончании отчётного периода (года) непосредственно в отчётности. Для контроля за возникающими разницами целесообразнее использовать первый метод. Второй больше подходит организациям, у которых бухгалтерский и налоговый учёт максимально сближены, поэтому постоянные и временные разницы возникают редко и несистемно. Организация вправе установить особый порядок признания ряда временных разниц (по предлагаемому перечню) в качестве постоянных. При этом необходимо отметить, что указанный допуск может существенно утяжелить ведение бухгалтерского учёта. Также следует учесть, что такой выбор допустим только в случаях, когда суммарный объём переквалифицированных разниц не приведёт к существенному искажению бухгалтерской отчётности. Организации также необходимо предусмотреть технический порядок отражения в учёте величины налога на прибыль - на основании данных, полученных из бухгалтерского учёта, либо на основании расчётных данных из декларации по налогу на прибыль. Отмечаем при этом, что размер налога на прибыль, рассчитанный разными способами, от этого не изменится. Любой из вариантов является верным и зависит только от выбора самой организации.

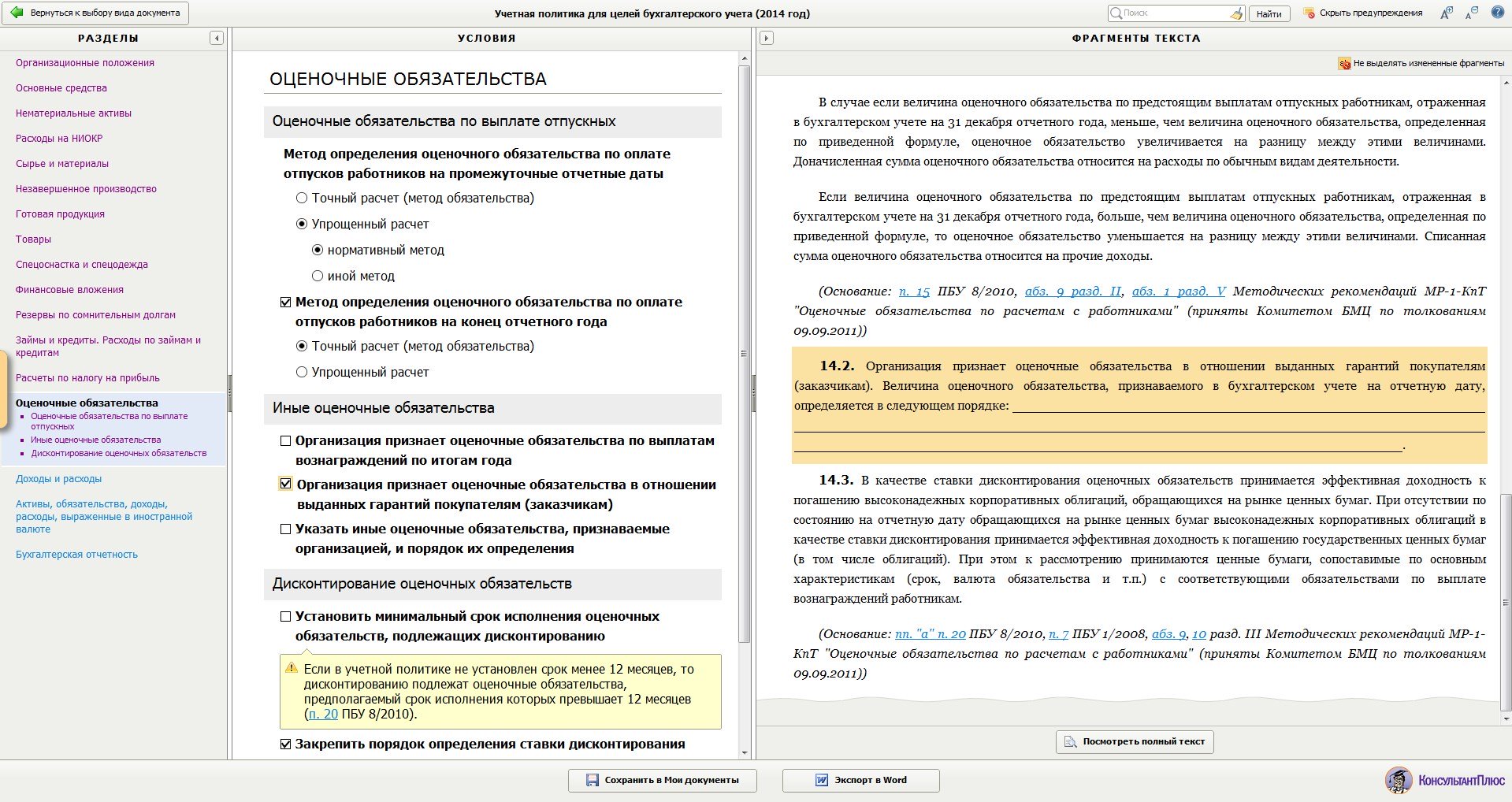

14. Оценочные обязательства