Не успели бухгалтеры привыкнуть к уведомлениям по ЕНП, как ФНС России уже утвердила новые правила их заполнения. Рассказываем, каким образом подать уведомление на ЕНП с учетом нововведений: как его заполнить, какой бланк использовать и когда сдать.

Навигация

Коротко о главном: 5 пунктов

- Подавать уведомление об исчисленных налогах и взносах нужно в обязательном порядке.

- ЕНП уплачивается на единый налоговый счет, но исключения есть.

- Платежи распределяются по видам налогов и взносов только после подачи уведомления.

- Не все налоги требуют такого уведомления, есть исключения, как НДС и налог на прибыль.

- Бланк уведомления утвержден специальным приказом ФНС, и заполнить его можно как раздельно, так и всё вместе.

Кто и когда готовит уведомление о переходе на ЕНП

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов подается в ИФНС с 2023 года. Форму ввели после изменения системы расчетов с бюджетом и в связи с переходом на работу через единый налоговый счет (ЕНС).

Может пригодиться: как пополнить единый налоговый счет

Теперь почти все налоги и взносы перечисляют единым налоговым платежом (ЕНП) на единый налоговый счет (ЕНС). Исключения — взносы на травматизм, госпошлина и еще некоторые фискальные платежи (Письмо ФНС России от 30.12.2022 № 8-8-02/0048@).

Начиная с 1 января 2023 года заявлять о переходе на ЕНП не требуется — использование единого налогового счета и перечисление на него единого налогового платежа (ЕНП) с использованием единого КБК обязательно для всех налогоплательщиков.

Подают налоговое уведомление о ЕНП для того, чтобы денежные суммы, перечисленные на ЕНС, фискалы корректно распределили по налоговым платежам в тех случаях, когда ИФНС еще не получила от организации налоговые декларации и расчеты. По практике могу сказать, что не всегда разбивка сумм происходит корректно. Самые существенные ошибки были допущены налоговиками в переходный период. Но будем верить, что со временем работа налоговой в этом отношении наладится.

Порядок подготовки уведомления по ЕНП

Уведомления надо подавать о платежах, уплачиваемых без декларации или до сдачи декларации или расчета. Если нет начислений по налогу или взносам, то нулевые сведения подавать не надо.

Схема работы состоит в том, что все платежи вносятся по единому КБК, а затем аккумулированная на едином налоговом счете (ЕНС) сумма распределяется по КБК налогов на основании поданной формы.

Вот по каким налогам уведомление по ЕНП надо подать на единый КБК:

- НДФЛ;

- авансы по УСН;

- на имущество, транспортный и земельный;

- налог на прибыль с дивидендов и с доходов нерезидентов за первый и второй месяцы квартала и за декабрь;

- страховые взносы за первый и второй месяцы квартала (за исключением взносов на травматизм).

Не требуется уведомлять по:

- НДС;

- налогу на прибыль и о авансовых платежах по нему;

- страховым взносам за третий месяц квартала;

- взносам на травматизм;

- налогу по УСН за год;

- водном налоге;

- НДПИ;

- АУСН;

- налогу на прибыль с дивидендов и с доходов нерезидентов за март, июнь и сентябрь;

- штрафам и пени.

Для информации: какие налоги входят в состав ЕНП

Как заполнить уведомление и какой бланк использовать

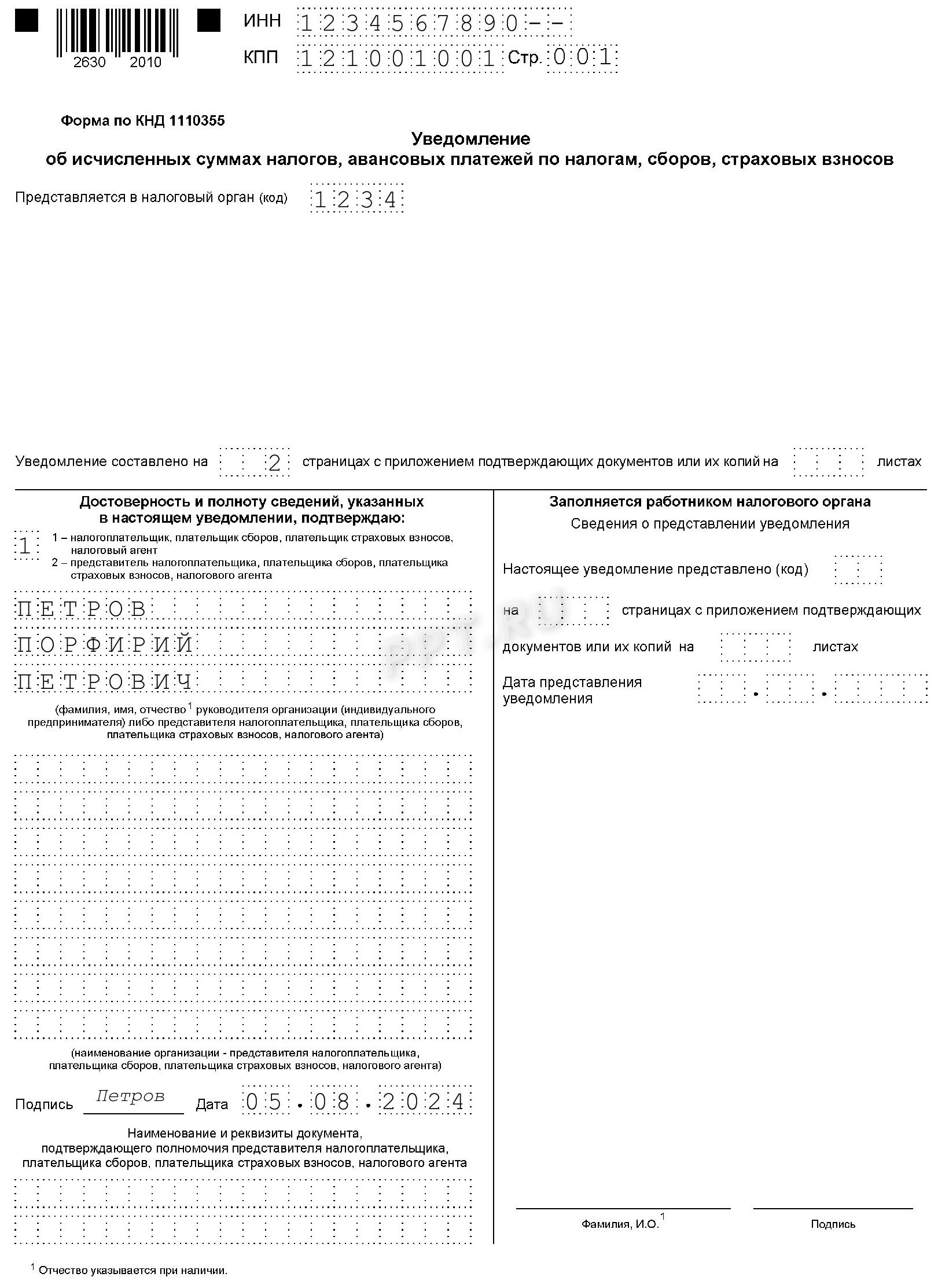

Бланк формы 1110355 по КНД, порядок его заполнения и формат предоставления утверждены Приказом ФНС от 02.11.2022 № ЕД-7-8/1047. Новые правила, по которым работаем с мая 2024 года, утверждены Приказом ФНС России № ЕД-7-8/20@ от 16.01.2024. Состоит документ из титульного листа и раздела «Данные».

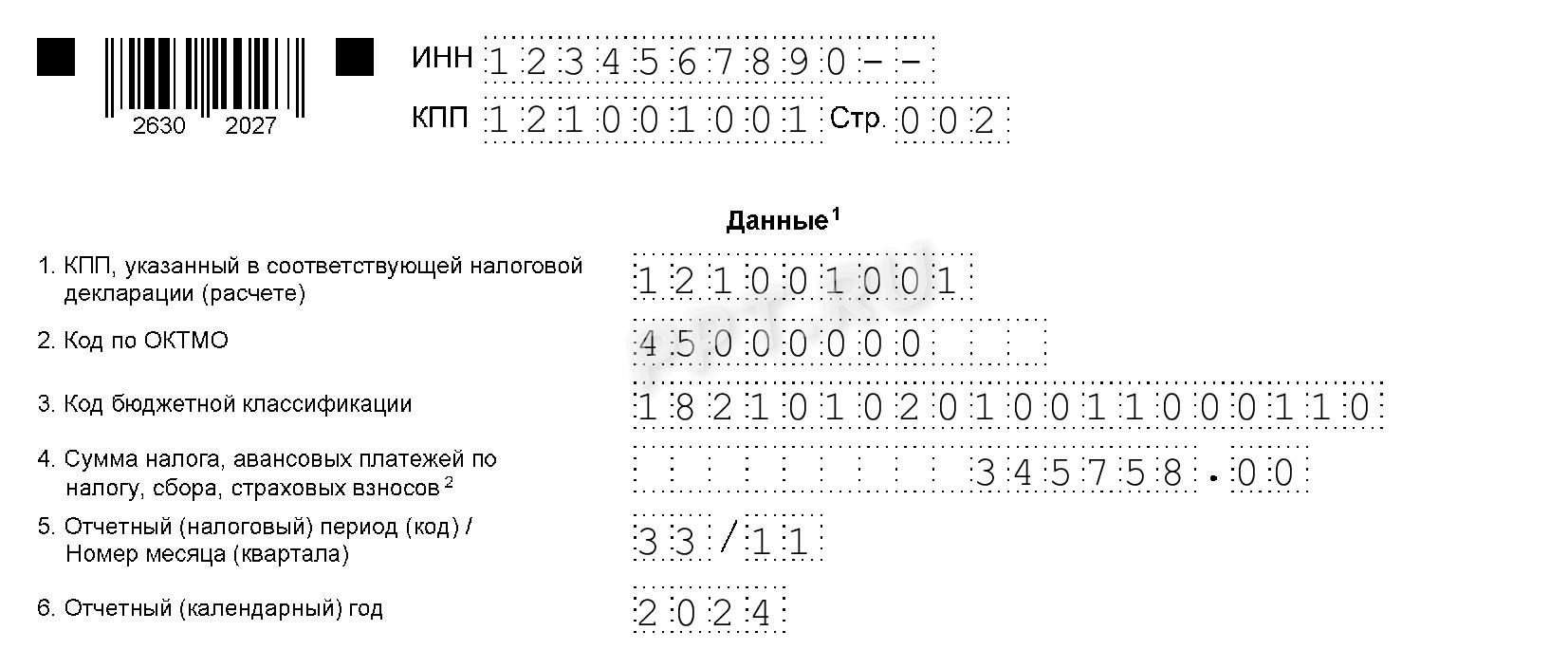

Раздел «Данные» многострочный. ФНС предлагает плательщику самому выбрать, как заполнить уведомление об исчисленных суммах налогов по ЕНП, — отдельно по каждому сроку или все в одном документе.

На титульном листе указываются ИНН организации или ИП, КПП (при наличии), код налогового органа, в который представляется документ, и ФИО руководителя или уполномоченного лица.

Заполняем заглавными печатными буквами традиционно черного или синего цвета — это если вдруг заполняем вручную. Исправления не допускаются, равно как и использование двух сторон листа

Вот как выглядит раздел «Данные» уведомления ЕНП по НДФЛ за период с 23.07.2024 по 31.07.2024:

Пример заполнения уведомления по НДФЛ

Приказ ФНС № ЕД-7-8/20@ официально закрепил коды отчетного (налогового) периода для уведомлений:

| Месячные платежи | Код периода: 21, 31, 33, 34 и порядковый номер месяца в квартале: 01, 02, 03 |

|---|---|

| Квартальные платежи | 34 и номер квартала |

| НДФЛ |

Код периода и порядковый номер месяца в квартале: 01, 02, 03 — налог, удержанный с 1 по 22-е число, и 11, 12, 13 — удержанный с 23-го числа до конца месяца Подробнее: когда подавать уведомление по НДФЛ |

Эксперты КонсультантПлюс разобрали, как подавать исправленное уведомление. Используйте эти инструкции бесплатно.

Порядок подачи уведомления по единому налоговому платежу

Сначала давайте разберемся, когда подавать уведомление по ЕНП надо, а когда — нет.

Подать форму надо, когда декларация по налоговым платежам, вошедшим в состав ЕНП, подается позже срока уплаты. Если срок отчетности наступает раньше, чем установленный срок уплаты, то форму 1110355 не сдаем — налоговики возьмут необходимую информацию из декларации.

Законодательно установлены единые сроки подачи уведомления по ЕНП — не позднее 25-го числа месяца, на который приходится уплата соответствующего налога, сбора, страхового взноса. Срок уплаты налогов и взносов — 28-е число месяца, а для НДФЛ — 5 и 28-е число. По налогам и взносам, которые платят до подачи декларации либо без декларации, подают уведомления.

В общем случае сдаем документ в ФНС в электронном виде по каналам ТКС. Но разрешается сдать его при личном визите или по почте.

Надо знать: как накажут за неподачу уведомления по ЕНП

Часто задаваемые вопросы по теме подачи уведомлений по ЕНП

-

По каким налогам необходимо подавать уведомление о ЕНП?

Информировать необходимо о платежах, уплачиваемых без декларации или до сдачи декларации или расчета, а именно: о взносах за первый и второй месяц квартала; НДФЛ; авансах по УСН; налогах на имущество, транспортном и земельном; налоге на прибыль с дивидендов и с доходов нерезидентов за первый и второй месяцы квартала и за декабрь.

Не требуется уведомлять о платежах по НДС; налоге на прибыль и авансовых платежах по нему; взносах за третий месяц квартала; налоге по УСН за год; водном налоге; НДПИ; АУСН; налоге на прибыль с дивидендов и с доходов нерезидентов за март, июнь и сентябрь, о штрафах и пени.

-

Требуется ли организации подавать уведомление ЕНП по НДС в ИФНС?

Нет, не нужно.

С 01.01.2023 необходимо уведомлять ИФНС о налоговых платежах, уплачиваемых без декларации или до сдачи декларации или расчета. В связи с тем, что сроки уплаты НДС (не позднее 25-го числа месяца, который следует за истекшим кварталом) наступают уже после представления декларации (не позднее 28-го числа каждого из трех месяцев следующего).

-

Менялись ли коды отчетного (налогового) периода для уведомлений? Если да, то в каком документе это закреплено?

Да. Новые коды введены в связи с переходом на уплату НДФЛ дважды в месяц. Изменения внесены Приказом ФНС России № ЕД-7-8/20@ от 16.01.2024.

-

В какой форме уведомлять о ЕНП предприятию, в котором численность работников за предшествующий календарный год не превышает 100 человек?

Если вы не являетесь плательщиком, которому по п. 3 ст. 80 НК РФ предписано представлять отчетность в электронном виде, то разрешается уведомлять налоговиков на бумаге. К таким плательщикам относятся, например, те, у кого среднесписочная численность работников за предшествующий календарный год не превышает 100 человек (п. 9 ст. 58 НК РФ).

Важно

МВД меняет формы уведомлений по иностранным работникам

Важно

МВД меняет формы уведомлений по иностранным работникам