Чтобы получить налоговый вычет на строительство дома, необходимо иметь официальный доход и уплачивать с него налог, а также иметь подтверждающие расходы на постройку. Но не каждый расход учтут.

Навигация

Кто и в каких случаях вправе получить налоговый вычет

Порядок применения имущественных вычетов (или ИВ) установлен в ст. 220 НК РФ. В пп. 3 п. 1 ст. 220 НК РФ сказано, что налогоплательщики вправе получить налоговый вычет при постройке частного дома в размере фактически произведенных расходов на новое строительство.

Получить ИВ вправе физические лица, с доходов которых удерживается и уплачивается в бюджет НДФЛ в размере 13%.

В п. 1 ст. 220 НК РФ дан полный перечень ИВ, среди которых случаи:

- продажи квартиры или доли в ней;

- приобретения земли под индивидуальное жилищное строительство;

- возврата НДФЛ в связи с погашением процентов по целевым кредитам и займам, например, когда физическое лицо приобретает в собственность имущество с использованием средств ипотеки и т. д.

Какие затраты включаются в имущественный налоговый вычет при строительстве дома физлица:

- стоимость земельного участка под домом;

- покупка незавершенного объекта;

- приобретение строительных материалов;

- работы и услуги, связанные со строительством;

- составление смет;

- подключение к коммуникациям, инженерным сетям.

Не подлежат включению расходы на аренду техники, благоустройство участка, приобретение сантехники, строительство заборов, гаражей, перепланировки построенного дома и т. д.

Эксперты КонсультантПлюс разобрали, как получить имущественный вычет при долевом строительстве. Используйте эти инструкции бесплатно.

Какую сумму имущественного вычета вернут

В п. 3 ст. 220 НК РФ перечислены размеры налогового вычета за строительство частного дома: предельная сумма составляет 2 000 000 рублей. Расходы должны являться произведенными и подтвержденными.

Разберем на примере.

Петров П.П. построил дом, работы оказывались по договору подряда, стоимость построенного жилья составила 3 500 000 рублей. Предельный размер ИВ составляет 2 000 000, значит, вернуть из бюджета физлицо вправе 260 000 (2 000 000 × 13%). Доход Петрова П.П. за 2025 г. составил 1 500 000, подав декларацию 3-НДФЛ в 2026 г., он вернет 195 000 (1 500 000 × 13%), остаток ИВ в 500 000 (2 000 000 - 1 500 000) перейдет на следующий год.

Если объект строился за счет кредитных средств, то плательщик вправе получить ИВ в размере 3 000 000 рублей по уплате процентов по кредитам и займам. Вот как это работает:

За 2025 год Петров П.П. заплатил банку проценты в размере 180 000 (15 000 × 12 месяцев). Из банка получена справка, подтверждающая сумму. В декларации Петров П.П. укажет сумму уплаченных процентов. Вернуть за 2025 г. он сможет 23 400 (180 000 × 13%). Остаток ИВ в размере 2 820 000 (3 000 000 - 180 000) перейдет на следующий год.

Порядок получения налогового вычета при строительстве дома в 2025 году

Законодатели предоставляют физлицам несколько способов получения вычета.

Способ 1

Получение через работодателя. Для этого в инспекцию предоставьте документы и выразите желание воспользоваться правом на получение ИВ. У работодателя напишите заявление в свободной форме. Инспектор пришлет в организацию уведомление о подтверждении права налогоплательщика на использование ИВ. С этого момента с заработной платы физлица не удерживают и не перечисляют в бюджет НДФЛ, пока есть право на использование ИВ.

Подробнее: как составить заявление на предоставление налогового вычета

Способ 2

Предоставление в налоговую декларацию 3-НДФЛ. Подайте ее через личный кабинет налогоплательщика на сайте ФНС, МФЦ, личным визитом, через Почту России или представителя. Не забудьте приложить весь пакет документов. Оформите декларацию через личный кабинет налогоплательщика или с помощью программы налоговой «Декларация».

Необходимые документы для получения имущественного вычета физлицом

Разберем, как получить налоговый вычет за строительство дома путем подачи декларации пошагово.

Шаг 1. Подготовьте пакет документов:

- выписка из ЕГРН на регистрацию права собственности на объект. Если собственность не оформлена, то и права на получение ИВ у физического лица нет;

- копии документов, подтверждающие затраты: договор подряда, квитанции, чеки на приобретение материалов для отделки или стройки;

- справка о доходах (бывшая 2-НДФЛ) от работодателя. Информация об исчисленном, удержанном и перечисленном НДФЛ своевременно появляется в личном кабинете налогоплательщика. Если декларацию вам заполняет лицо, не имеющее доступа к кабинету, проще предоставить ему справку;

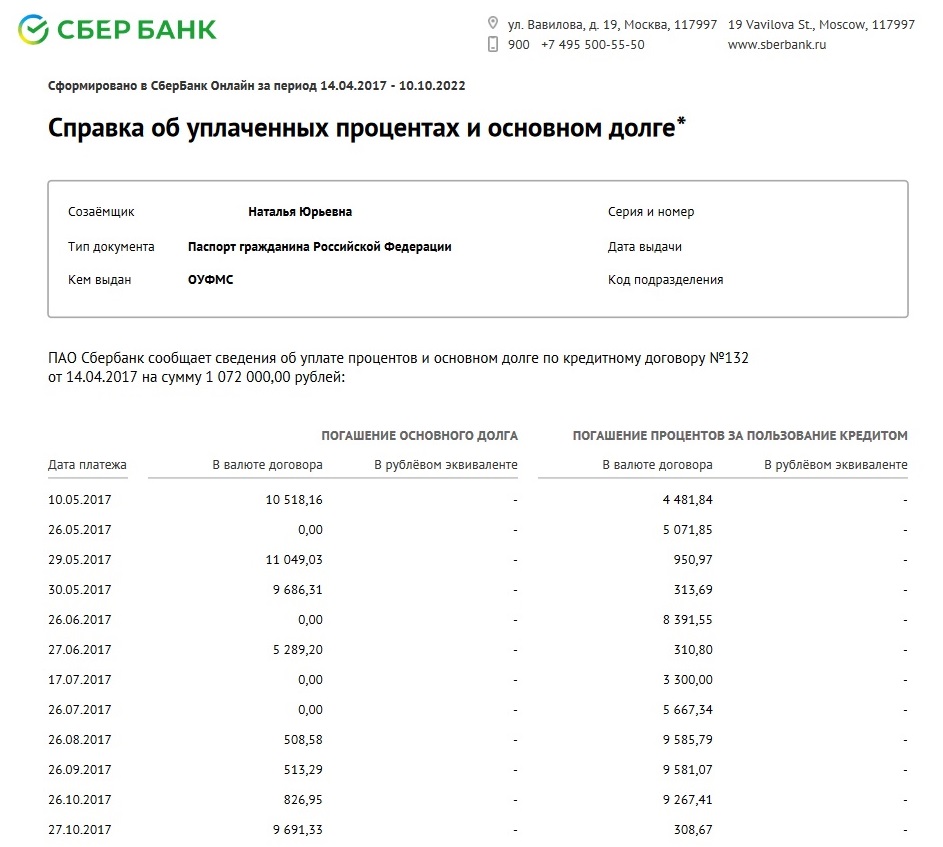

- договор ипотеки и справку об уплаченных процентах с начала действия договора. Для запроса справки достаточно иметь онлайн-банк или приложение на мобильном телефоне, через которое, не выходя из дома, закажите и получите документ. Справку об уплаченных процентах ежегодно запрашивайте с начала действия договора нарастающим итогом. Как только сумма уплаченных процентов достигнет 3 000 000 рублей, право на применение ИВ предоставлено в полном объеме.

Вот пример справки об уплаченных процентах:

Пример справки об уплаченных процентах для получения имущественного вычета

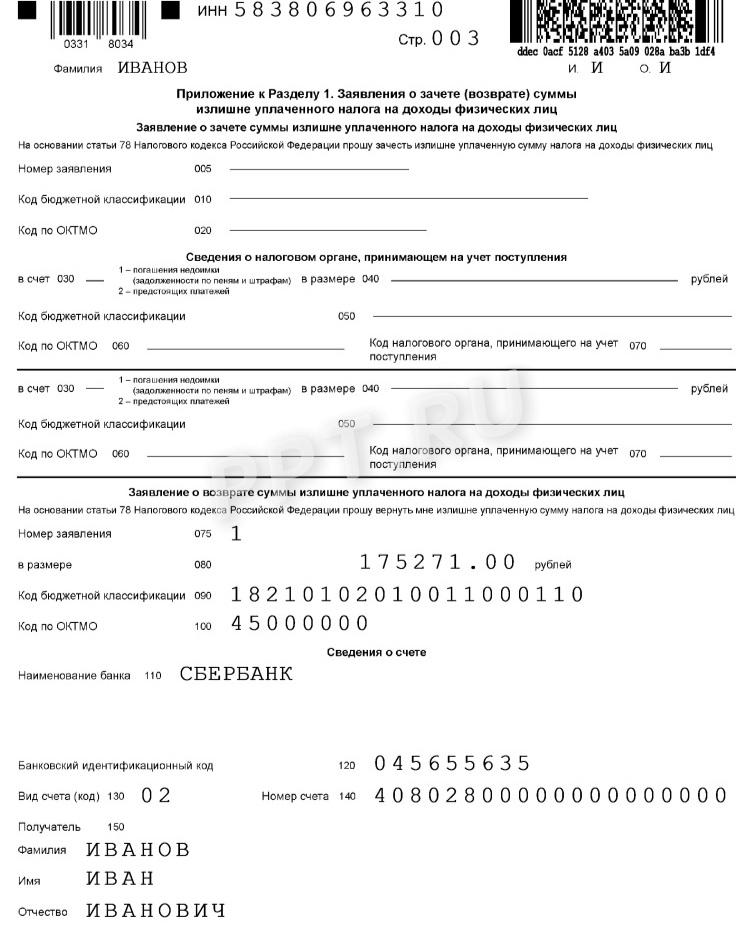

Шаг 2. Заполните и предоставьте в налоговую декларацию 3-НДФЛ. Прикрепите к нему все подготовленные документы в виде скан-копии или хороших качественных фотографий. В составе декларации заполняется и заявление на возврат НДФЛ, в нем указываются реквизиты банковского счета, на который, в случае проведения успешной камеральной проверки, перечислят денежные средства.

Пример заполнения заявления на возврат вычета при строительстве дома

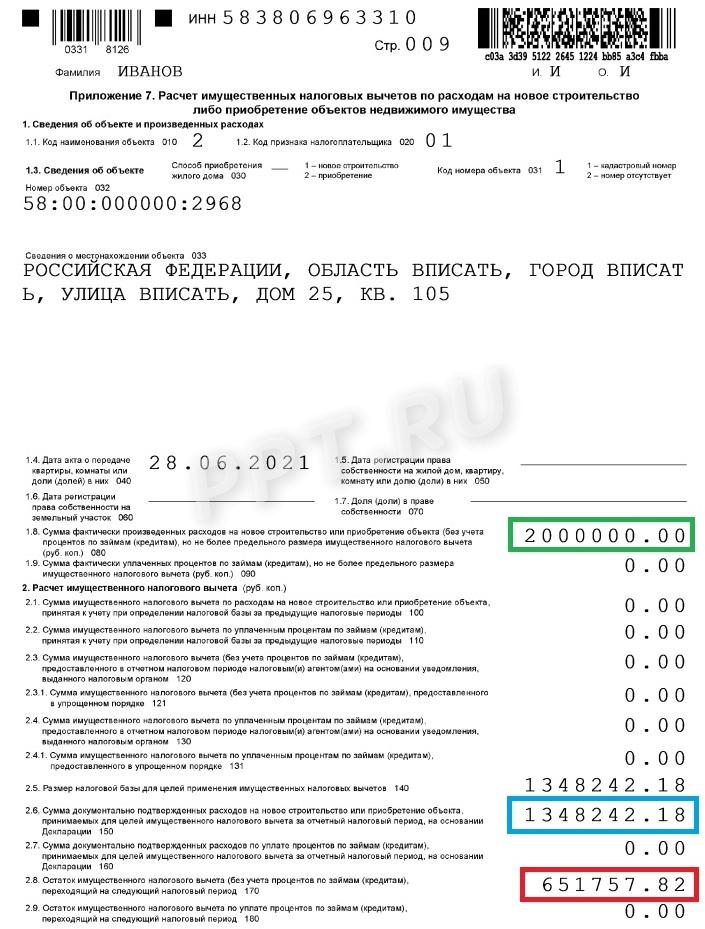

Шаг 3. Обязательно распечатайте и сохраните декларацию. Это поможет контролировать сроки, в которые ИФНС обязана завершить камеральную проверку и перечислить деньги. Данные в 3-НФДЛ заполняются нарастающим итогом, удобнее брать информацию из уже сданной и проверенной декларации в прошлом году. На примере зеленым выделена сумма фактически произведенных расходов в размере 2 000 000 — это предельный размер вычета, даже если затраты составили больший размер.

Голубым отмечена сумма, которая заявляется в отчетном периоде по базе к возврату (1 348 242,18), физлицо рассчитывает получить возврат в размере 175 271 (1 348 242,18 × 13%). Сумма 1 348 242,18 — это доход физлица, с которого организация-работодатель исчислила и перечислила в бюджет НДФЛ, данные возьмите из справки работодателя о доходах (бывшая 2-НДФЛ) или из личного кабинета налогоплательщика.

Красным выделен остаток имущественного вычета, который перенесен на следующий налоговый период. В следующем году физлицо сможет вернуть налог из бюджета в размере 84 729 (651 757,82 × 13%).

Пример заполнения расчета имущественного вычета по расходам на новое строительство

Может пригодиться:

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки