Распоряжение Росавтодора от 08.09.2014 N 1714-р

МИНИСТЕРСТВО ТРАНСПОРТА РОССИЙСКОЙ ФЕДЕРАЦИИ

ФЕДЕРАЛЬНОЕ ДОРОЖНОЕ АГЕНТСТВО

РАСПОРЯЖЕНИЕ

от 8 сентября 2014 г. N 1714-р

ОБ УТВЕРЖДЕНИИ МЕТОДИКИ ПО СТРУКТУРИРОВАНИЮ ИНВЕСТИЦИОННОГО

ПРОЕКТА ДЛЯ ВОЗМОЖНОСТИ ПРИМЕНЕНИЯ РАЗЛИЧНЫХ ИНВЕСТИЦИОННЫХ

МЕХАНИЗМОВ, В ТОМ ЧИСЛЕ МЕХАНИЗМОВ ГОСУДАРСТВЕННО-ЧАСТНОГО

ПАРТНЕРСТВА, МЕТОДИКИ ОЦЕНКИ ЭФФЕКТИВНОСТИ ПРИМЕНЕНИЯ

ИНВЕСТИЦИОННЫХ МЕХАНИЗМОВ, В ТОМ ЧИСЛЕ МЕХАНИЗМОВ

ГОСУДАРСТВЕННО-ЧАСТНОГО ПАРТНЕРСТВА, МЕТОДИКИ ПО ВЫБОРУ

ОПТИМАЛЬНЫХ ИНВЕСТИЦИОННЫХ МЕХАНИЗМОВ, В ТОМ ЧИСЛЕ

МЕХАНИЗМОВ ГОСУДАРСТВЕННО-ЧАСТНОГО ПАРТНЕРСТВА,

РЕАЛИЗАЦИИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ

В целях обеспечения эффективности реализации инвестиционных проектов с государственным участием в сфере дорожного хозяйства:

1. Утвердить:

1) Методику по структурированию инвестиционного проекта для возможности применения различных инвестиционных механизмов, в том числе механизмов государственно-частного партнерства, согласно Приложению N 1 к настоящему распоряжению;

2) Методику оценки эффективности применения инвестиционных механизмов, в том числе механизмов государственно-частного партнерства, согласно Приложению N 2 к настоящему распоряжению;

3) Методику по выбору оптимальных инвестиционных механизмов, в том числе механизмов государственно-частного партнерства, реализации инвестиционных проектов, согласно Приложению N 3 к настоящему распоряжению.

2. Контроль за исполнением настоящего распоряжения возложить на заместителя руководителя Д.Е. Прончатова.

Руководитель

Р.В.СТАРОВОЙТ

Приложение N 1

к распоряжению Федерального

дорожного агентства

от 8 сентября 2014 г. N 1714-р

МЕТОДИКА

ПО СТРУКТУРИРОВАНИЮ ИНВЕСТИЦИОННОГО ПРОЕКТА ДЛЯ ВОЗМОЖНОСТИ

ПРИМЕНЕНИЯ РАЗЛИЧНЫХ ИНВЕСТИЦИОННЫХ МЕХАНИЗМОВ, В ТОМ ЧИСЛЕ

МЕХАНИЗМОВ ГОСУДАРСТВЕННО-ЧАСТНОГО ПАРТНЕРСТВА

1. Методика по структурированию инвестиционного проекта для возможности применения различных инвестиционных механизмов, в том числе механизмов государственно-частного партнерства, устанавливает требования к составу, порядку разработки и рассмотрения проектных материалов об инвестиционных проектах в сфере дорожного хозяйства, предлагаемых к реализации на территории Российской Федерации с государственным участием.

2. Настоящая Методика применяется в целях определения возможности и реализации инвестиционного проекта в сфере дорожного хозяйства с государственным участием и выбора оптимального инвестиционного механизма его реализации.

3. Основные понятия, используемые в настоящей Методике:

государственный заказ - способ реализации инвестиционного проекта в сфере дорожного хозяйства, осуществляемый путем заключения государственного контракта (на основе закона о контрактной системе), за исключением случаев заключения государственного контракта в форме контракта жизненного цикла;

государственный партнер - заказчик по государственному контракту (в случае реализации инвестиционного проекта на основе закона о контрактной системе) или концедент (в случае реализации инвестиционного проекта в соответствии с законом о концессионных соглашениях);

государственно-частное партнерство - взаимодействие государственного и частного партнеров, направленное на реализацию инвестиционного проекта в сфере дорожного хозяйства с использованием государственного участия на федеральном уровне и частных инвестиций и осуществляемое путем заключения концессионного соглашения (на основе закона о концессионных соглашениях) или государственного контракта в форме контракта жизненного цикла (на основе закона о контрактной системе);

государственное участие на федеральном уровне - использование для реализации инвестиционного проекта в сфере дорожного хозяйства бюджетных ассигнований федерального бюджета и (или) исполнение уполномоченным органом полномочий концедента по концессионному соглашению;

закон о контрактной системе - Федеральный закон от 5 апреля 2013 г. N 44-ФЗ "О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд";

закон о концессионных соглашениях - Федеральный закон от 21 июля 2005 г. N 115-ФЗ "О концессионных соглашениях";

инвестиционный проект в сфере дорожного хозяйства - ограниченный по времени и ресурсам комплекс мероприятий, направленных на осуществление одного или нескольких видов дорожной деятельности в отношении автомобильных дорог или участков автомобильных дорог, защитных дорожных сооружений, искусственных дорожных сооружений, элементов обустройства автомобильных дорог (включая объекты, предназначенные для взимания платы) либо обустройства автомобильных дорог или участков автомобильных дорог объектами дорожного сервиса, соответствующий целям и задачам государственных программ Российской Федерации, содержащий обоснование экономической целесообразности, объемов и сроков осуществления инвестиционных затрат и их возмещения;

инвестиционный механизм - совокупность механизмов привлечения бюджетного финансирования и (или) частных инвестиций, а также механизмов обеспечения возврата инвестиций, направленных на реализацию инвестиционного проекта, применение которой допускается на основе законодательства о контрактной системе или концессионного законодательства;

инициатор инвестиционного проекта - индивидуальный предприниматель, российское или иностранное юридическое лицо или действующее без образования юридического лица объединение юридических лиц, федеральный орган государственной власти или орган государственной власти субъекта Российской Федерации, осуществляющие разработку проектных материалов, необходимых для определения возможности реализации инвестиционного проекта с государственным участием на федеральном уровне и выбора оптимального инвестиционного механизма в отношении инициируемого инвестиционного проекта в сфере дорожного хозяйства;

контракт жизненного цикла - контракт на выполнение работ по проектированию и строительству автомобильных дорог (участков автомобильных дорог), их последующее обслуживание, ремонт и эксплуатацию;

матрица рисков инвестиционного проекта - документ, содержащий наименование и описание рисков, которые потенциально могут возникнуть в ходе реализации проекта, оценку вероятности их возникновения и степени их влияния на проект, распределение рисков между участниками проекта и предложения по минимизации рисков;

объект инвестирования - автомобильная дорога или участок автомобильной дороги, отдельные защитные дорожные сооружения, искусственные дорожные сооружения, элементы обустройства автомобильных дорог (включая объекты, предназначенные для взимания платы), производственные объекты, объекты дорожного сервиса, в отношении которых в рамках инвестиционного проекта предусмотрено осуществление одного или нескольких видов дорожной деятельности;

проектные материалы - любые документы, содержащие описание и обоснование инвестиционного проекта, разрабатываемые на этапе его планирования и подготовки к реализации;

паспорт инвестиционного проекта - документ, содержащий краткую информацию об основных технических, юридических, финансовых, экономических и иных параметрах инвестиционного проекта, влиянии реализации проекта на достижение целевых показателей и индикаторов государственных программ Российской Федерации;

структурирование инвестиционного проекта - деятельность по разработке проектных материалов, направленная на последующую реализацию инвестиционного проекта;

частный партнер - участник закупки, с которым заключен государственный контракт (в случае реализации инвестиционного проекта на основе закона о контрактной системе) или концессионер (в случае реализации инвестиционного проекта в соответствии с законом о концессионных соглашениях);

уполномоченный орган - федеральный орган исполнительной власти, осуществляющий функции по оказанию государственных услуг и управлению государственным имуществом в сфере автомобильного транспорта и дорожного хозяйства;

частные инвестиции - собственные и (или) привлеченные средства частного партнера в форме капитальных вложений, возврат которых осуществляется не ранее чем на эксплуатационной стадии реализации инвестиционного проекта.

4. Понятия, не определенные в пункте 3 настоящей Методики, используются в значении, определенном нормативными правовыми актами Российской Федерации.

5. Областью применения настоящей Методики являются любые инвестиционные проекты в сфере дорожного хозяйства с государственным участием.

6. Настоящая Методика не распространяется на инвестиционные проекты, объектом инвестирования в рамках которых являются частные автомобильные дороги, а также на инвестиционные проекты без государственного участия.

7. Структурирование инвестиционных проектов проводится в целях получения систематизированной информации о готовящихся к реализации инвестиционных проектах, повышения уровня предынвестиционной проработки инвестиционных проектов, а также в целях оптимизации бюджетных расходов на осуществление дорожной деятельности, обоснованного привлечения внебюджетного финансирования и использования передового опыта частного сектора для реализации инвестиционных проектов в дорожном хозяйстве, обеспечения сбалансированности показателей бюджетной, финансовой, экономической эффективности, своевременного решения задач модернизации экономики Российской Федерации, инфраструктурного и социально-экономического развития регионов.

8. Структурирование инвестиционного проекта должно позволять провести сравнительный анализ применения альтернативных инвестиционных механизмов для реализации инициируемого инвестиционного проекта в сфере дорожного хозяйства с государственным участием путем сравнения возможностей применения инвестиционного механизма государственного заказа и инвестиционных механизмов государственно-частного партнерства, а для инвестиционных проектов, объектом инвестирования в которых является автомобильная дорога (участок автомобильной дороги) - также сравнение возможностей применения инвестиционных механизмов государственно-частного партнерства, предусматривающих использование данной автомобильной дороги (участка автомобильной дороги) на бесплатной и на платной основе (при наличии такой возможности).

9. Для определения возможности реализации инициируемого инвестиционного проекта в сфере дорожного хозяйства с государственным участием, выбора оптимального инвестиционного механизма его реализации в порядке, установленном настоящей Методикой, инициатор инвестиционного проекта проводит структурирование инвестиционного проекта с рассмотрением нескольких альтернативных инвестиционных механизмов его реализации и направляет разработанные проектные материалы в уполномоченный орган. Уполномоченный орган осуществляет их рассмотрение и выносит заключение о возможности реализации инвестиционного проекта с применением предложенного инвестиционного механизма.

10. Действие настоящей Методики распространяется в том числе на инвестиционные проекты в сфере дорожного хозяйства, инициируемые уполномоченным органом. Состав проектных материалов по инвестиционным проектам, инициатором которых является уполномоченный орган, и порядок разработки проектных материалов должны в полной мере соответствовать требованиям настоящей Методики.

II. Инвестиционные механизмы, применяемые для реализации

инвестиционных проектов в сфере дорожного хозяйства

11. Инвестиционные проекты в сфере дорожного хозяйства реализуются в несколько стадий и этапов:

1) инвестиционная стадия, в том числе:

а) этап разработки проектной документации;

б) основной этап инвестиционной деятельности, в зависимости от характеристик проекта, включающий деятельность по подготовке территории строительства, строительству, реконструкции, строительству и реконструкции, комплексному обустройству объекта инвестирования и т.п., а также ввод объекта инвестирования в эксплуатацию;

2) эксплуатационная стадия, включающая осуществление деятельности по использованию (эксплуатации) объекта инвестирования, в том числе по содержанию и ремонту объекта инвестирования. Эксплуатационная стадия также может предусматривать осуществление деятельности по капитальному ремонту объекта инвестирования.

12. Реализация инвестиционных проектов в сфере дорожного хозяйства с государственным участием возможна с использованием различных инвестиционных механизмов. Определяющими параметрами инвестиционных механизмов являются:

1) принятие на себя государственным партнером части расходов на реализацию инвестиционного проекта на инвестиционной стадии (применение бюджетного финансирования для покрытия полностью или частично капитальных затрат на проектирование, строительство, реконструкцию, комплексное обустройство объекта инвестирования);

2) использование частных инвестиций для финансирования капитальных затрат по проекту, компенсируемых на эксплуатационной стадии;

3) использование механизмов возврата вложенных инвестиций на эксплуатационной стадии, в том числе:

а) платы потребителей за пользование объектом инвестирования;

б) перечисления платы за проезд, собираемой эксплуатирующей организацией объекта инвестирования, в пользу государственного партнера;

в) перечисления государственным партнером платежей в пользу частного партнера в целях компенсации понесенных им капитальных и эксплуатационных расходов.

13. В зависимости от сочетания в рамках одного инвестиционного механизма параметров, указанных в пункте 12 Методики, для реализации инвестиционных проектов в сфере дорожного хозяйства с государственным участием могут использоваться следующие инвестиционные механизмы:

1) ![]() - государственный заказ;

- государственный заказ;

2) ![]() - государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения с концессионной платой;

- государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения с концессионной платой;

3) ![]() - государственно-частное партнерство в форме концессионного соглашения с концессионной платой;

- государственно-частное партнерство в форме концессионного соглашения с концессионной платой;

4) ![]() - государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения с платой концедента;

- государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения с платой концедента;

5) ![]() - государственно-частное партнерство в форме концессионного соглашения с платой концедента;

- государственно-частное партнерство в форме концессионного соглашения с платой концедента;

6) ![]() - государственно-частное партнерство в форме концессионного соглашения;

- государственно-частное партнерство в форме концессионного соглашения;

7) ![]() - государственно-частное партнерство в форме контракта жизненного цикла на основе закона о контрактной системе;

- государственно-частное партнерство в форме контракта жизненного цикла на основе закона о контрактной системе;

8) ![]() - государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой;

- государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой;

9) ![]() - государственно-частное партнерство в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой;

- государственно-частное партнерство в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой;

10) ![]() - государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концедента и платой концедента;

- государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концедента и платой концедента;

11) ![]() - государственно-частное партнерство в форме концессионного соглашения со сбором платы за проезд в пользу концедента и платой концедента;

- государственно-частное партнерство в форме концессионного соглашения со сбором платы за проезд в пользу концедента и платой концедента;

12) ![]() - государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера;

- государственно-частное партнерство с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера;

13) ![]() - государственно-частное партнерство в форме контракта жизненного цикла со сбором платы за проезд в пользу государственного партнера.

- государственно-частное партнерство в форме контракта жизненного цикла со сбором платы за проезд в пользу государственного партнера.

14. Инвестиционный механизм государственного заказа ![]() реализуется путем заключения государственного контракта между заказчиком и исполнителем в соответствии с законом о контрактной системе. При использовании механизма

реализуется путем заключения государственного контракта между заказчиком и исполнителем в соответствии с законом о контрактной системе. При использовании механизма ![]() в объем работ по проекту входят только работы, направленные на создание или реконструкцию объекта инвестирования. Данный инвестиционный механизм не распространяется на поставку товаров, выполнение работ или оказание услуг на эксплуатационной стадии инвестиционного проекта. При этом, как правило, этап разработки проектной документации и основной этап инвестиционной деятельности реализуются посредством разных контрактов, реализуемых разными исполнителями, определяемыми путем проведения отдельных конкурентных процедур на право заключения государственного контракта.

в объем работ по проекту входят только работы, направленные на создание или реконструкцию объекта инвестирования. Данный инвестиционный механизм не распространяется на поставку товаров, выполнение работ или оказание услуг на эксплуатационной стадии инвестиционного проекта. При этом, как правило, этап разработки проектной документации и основной этап инвестиционной деятельности реализуются посредством разных контрактов, реализуемых разными исполнителями, определяемыми путем проведения отдельных конкурентных процедур на право заключения государственного контракта.

15. Инвестиционный механизм государственно-частного партнерства с государственным софинансированием капитальных вложений в форме концессионного соглашения с концессионной платой ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматривается принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, а также использование частных инвестиций. При этом часть доходов от деятельности, предусмотренной концессионным соглашением, концессионер перечисляет в виде концессионной платы концеденту. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена.

реализуется путем заключения концессионного соглашения. Соглашением предусматривается принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, а также использование частных инвестиций. При этом часть доходов от деятельности, предусмотренной концессионным соглашением, концессионер перечисляет в виде концессионной платы концеденту. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена.

16. Инвестиционный механизм государственно-частного партнерства в форме концессионного соглашения с концессионной платой ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматривается использование частных инвестиций. При этом часть доходов от деятельности, предусмотренной концессионным соглашением, концессионер перечисляет в виде концессионной платы концеденту. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена, концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии.

реализуется путем заключения концессионного соглашения. Соглашением предусматривается использование частных инвестиций. При этом часть доходов от деятельности, предусмотренной концессионным соглашением, концессионер перечисляет в виде концессионной платы концеденту. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена, концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии.

17. Инвестиционный механизм государственно-частного партнерства с государственным софинансированием капитальных вложений в форме концессионного соглашения с платой концедента ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматривается принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также погашение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена. Концессионная плата не устанавливается.

реализуется путем заключения концессионного соглашения. Соглашением предусматривается принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также погашение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена. Концессионная плата не устанавливается.

18. Инвестиционный механизм государственно-частного партнерства в форме концессионного соглашения с платой концедента ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматривается использование частных инвестиций, а также возмещение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена, концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии. Концессионная плата не устанавливается.

реализуется путем заключения концессионного соглашения. Соглашением предусматривается использование частных инвестиций, а также возмещение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена, концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии. Концессионная плата не устанавливается.

19. Инвестиционный механизм государственно-частного партнерства с государственным софинансированием капитальных вложений в форме концессионного соглашения ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматривается принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии и использование частных инвестиций. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена. Концессионная плата не устанавливается.

реализуется путем заключения концессионного соглашения. Соглашением предусматривается принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии и использование частных инвестиций. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена. Концессионная плата не устанавливается.

20. Инвестиционный механизм государственно-частного партнерства в форме контракта жизненного цикла ![]() реализуется путем заключения государственного контракта между заказчиком и исполнителем в соответствии с законом о контрактной системе в форме контракта жизненного цикла. При этом для финансирования работ на инвестиционной стадии привлекаются частные инвестиции, которые компенсируются в течение всего срока государственного контракта регулярными платежами заказчика в период инвестиционной и эксплуатационной стадий реализации инвестиционного проекта. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена.

реализуется путем заключения государственного контракта между заказчиком и исполнителем в соответствии с законом о контрактной системе в форме контракта жизненного цикла. При этом для финансирования работ на инвестиционной стадии привлекаются частные инвестиции, которые компенсируются в течение всего срока государственного контракта регулярными платежами заказчика в период инвестиционной и эксплуатационной стадий реализации инвестиционного проекта. Плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, или автомобильной дороге (участку автомобильной дороги), в полосе отвода которой расположен объект инвестирования, при использовании данного механизма не предусмотрена.

21. Инвестиционный механизм государственно-частного партнерства с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматриваются принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, как инструмент возмещения затрат. При этом плата за проезд поступает в доход концессионера, часть которого в виде концессионной платы он перечисляет концеденту.

реализуется путем заключения концессионного соглашения. Соглашением предусматриваются принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, как инструмент возмещения затрат. При этом плата за проезд поступает в доход концессионера, часть которого в виде концессионной платы он перечисляет концеденту.

22. Инвестиционный механизм государственно-частного партнерства в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматриваются использование частных инвестиций, а также плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, как инструмент возмещения затрат. При этом плата за проезд поступает в доход концессионера, часть которого в виде концессионной платы он перечисляет концеденту. Концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии.

реализуется путем заключения концессионного соглашения. Соглашением предусматриваются использование частных инвестиций, а также плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, как инструмент возмещения затрат. При этом плата за проезд поступает в доход концессионера, часть которого в виде концессионной платы он перечисляет концеденту. Концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии.

23. Инвестиционный механизм государственно-частного партнерства с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концедента и платой концедента ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматриваются принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также возмещение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. При этом предусматривается плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, которая перечисляется в доход концедента. Концессионная плата не устанавливается.

реализуется путем заключения концессионного соглашения. Соглашением предусматриваются принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также возмещение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. При этом предусматривается плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, которая перечисляется в доход концедента. Концессионная плата не устанавливается.

24. Инвестиционный механизм государственно-частного партнерства в форме концессионного соглашения со сбором платы за проезд в пользу концедента с платой концедента ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматривается использование частных инвестиций, а также возмещение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. При этом предусматривается плата за проезд, которая перечисляется в доход концедента. Концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии. Концессионная плата не устанавливается.

реализуется путем заключения концессионного соглашения. Соглашением предусматривается использование частных инвестиций, а также возмещение инвестиционных и эксплуатационных расходов частного партнера через плату концедента. При этом предусматривается плата за проезд, которая перечисляется в доход концедента. Концедент не принимает на себя часть расходов на реализацию инвестиционного проекта на инвестиционной стадии. Концессионная плата не устанавливается.

25. Инвестиционный механизм государственно-частного партнерства с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера ![]() реализуется путем заключения концессионного соглашения. Соглашением предусматриваются принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также плата за проезд, которая поступает в доход концессионера. Концессионная плата не устанавливается.

реализуется путем заключения концессионного соглашения. Соглашением предусматриваются принятие на себя концедентом части расходов на реализацию инвестиционного проекта на инвестиционной стадии, использование частных инвестиций, а также плата за проезд, которая поступает в доход концессионера. Концессионная плата не устанавливается.

26. Инвестиционный механизм государственно-частного партнерства в форме контракта жизненного цикла со сбором платы за проезд в пользу государственного партнера ![]() реализуется путем заключения государственного контракта между заказчиком и исполнителем в соответствии с законом о контрактной системе в форме контракта жизненного цикла. При этом для финансирования работ на инвестиционной стадии привлекаются частные инвестиции, которые компенсируются в течение всего срока государственного контракта регулярными платежами в период инвестиционной и эксплуатационной стадий реализации инвестиционного проекта. При использовании данного механизма установлена плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, с перечислением платы в доход его владельца.

реализуется путем заключения государственного контракта между заказчиком и исполнителем в соответствии с законом о контрактной системе в форме контракта жизненного цикла. При этом для финансирования работ на инвестиционной стадии привлекаются частные инвестиции, которые компенсируются в течение всего срока государственного контракта регулярными платежами в период инвестиционной и эксплуатационной стадий реализации инвестиционного проекта. При использовании данного механизма установлена плата за проезд по автомобильной дороге (участку автомобильной дороги), являющейся объектом инвестирования, с перечислением платы в доход его владельца.

27. Инвестиционные механизмы ![]() ,

, ![]() ,

, ![]() реализуются посредством размещения заказа на выполнение работ, оказание услуг для государственных нужд в соответствии с законом о контрактной системе. Инвестиционные механизмы

реализуются посредством размещения заказа на выполнение работ, оказание услуг для государственных нужд в соответствии с законом о контрактной системе. Инвестиционные механизмы ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() реализуются посредством заключения концессионного соглашения в соответствии с законом о концессионных соглашениях.

реализуются посредством заключения концессионного соглашения в соответствии с законом о концессионных соглашениях.

28. Инвестиционные механизмы ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() применяются для инвестиционных проектов в отношении автомобильных дорог (участков автомобильных дорог), использование которых предусмотрено на бесплатной основе (без установления платы за проезд), и для инвестиционных проектов в сфере дорожного хозяйства, объектом инвестирования в которых не являются автомобильные дороги (участки автомобильных дорог). Инвестиционные механизмы

применяются для инвестиционных проектов в отношении автомобильных дорог (участков автомобильных дорог), использование которых предусмотрено на бесплатной основе (без установления платы за проезд), и для инвестиционных проектов в сфере дорожного хозяйства, объектом инвестирования в которых не являются автомобильные дороги (участки автомобильных дорог). Инвестиционные механизмы ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() ,

, ![]() применяются для инвестиционных проектов в отношении автомобильных дорог (участков автомобильных дорог), использование которых предусмотрено на платной основе (с установлением платы за проезд).

применяются для инвестиционных проектов в отношении автомобильных дорог (участков автомобильных дорог), использование которых предусмотрено на платной основе (с установлением платы за проезд).

29. Сравнение особенностей инвестиционных механизмов приводится справочно в Приложении 1 к настоящей Методике.

III. Порядок структурирования инвестиционного проекта

30. Для целей определения возможности реализации инвестиционного проекта в сфере дорожного хозяйства с государственным участием и выбора оптимального инвестиционного механизма инициатор инвестиционного проекта разрабатывает проектные материалы, состав которых определен в разделе IV настоящей Методики, для нескольких альтернативных инвестиционных механизмов реализации инициируемого инвестиционного проекта согласно пункту 32 настоящей Методики.

31. Для инвестиционных проектов, объектом инвестирования в которых является автомобильная дорога (участок автомобильной дороги), инициатор инвестиционного проекта определяет возможность использования (эксплуатации) данной автомобильной дороги (участка автомобильной дороги) на платной основе в соответствии с требованиями действующего законодательства.

32. Инициатор инвестиционного проекта при разработке проектных материалов для определения параметров реализации инвестиционного проекта, объектом инвестирования в котором является автомобильная дорога (участок автомобильной дороги), и выбора оптимального инвестиционного механизма должен рассмотреть альтернативные инвестиционные механизмы в следующих категориях:

1) государственный заказ (согласно пункту 14 настоящей Методики);

2) государственно-частное партнерство для случая использования автомобильной дороги (участка автомобильной дороги) на бесплатной основе (согласно пунктам 15 - 20 настоящей Методики);

3) государственно-частное партнерство для случая использования автомобильной дороги (участка автомобильной дороги) на платной основе (согласно пунктам 21 - 26 настоящей Методики, при наличии такой возможности, определенной в соответствии с пунктом 31 настоящей Методики).

33. Для инвестиционных проектов, объектом инвестирования в которых не является автомобильная дорога (участок автомобильной дороги), при реализации которых не затрагиваются конструктивные характеристики автомобильной дороги и не предполагается установка либо демонтаж систем взимания платы за проезд по автомобильной дороге (участку автомобильной дороги), инициатор инвестиционного проекта должен рассмотреть альтернативные инвестиционные механизмы из числа указанных в подпунктах 1 и 2 пункта 32 настоящей Методики.

34. Количество рассматриваемых альтернативных инвестиционных механизмов реализации инициируемого инвестиционного проекта должно быть не менее пяти для инвестиционных проектов, объектом инвестирования в которых является автомобильная дорога (участок автомобильной дороги) и для которых имеется возможность использования (эксплуатации) данной автомобильной дороги (участка автомобильной дороги) на платной основе. При этом количество рассматриваемых инвестиционных механизмов, указанных в каждом из подпунктов 2 и 3 пункта 32 настоящей Методики, должно быть не менее двух. Для инвестиционных проектов, объектом инвестирования в которых является автомобильная дорога (участок автомобильной дороги) и для которых отсутствует возможность использования (эксплуатации) данной автомобильной дороги (участка автомобильной дороги) на платной основе, и инвестиционных проектов, объектом инвестирования в которых не является автомобильная дорога (участок автомобильной дороги), количество рассматриваемых альтернативных инвестиционных механизмов должно быть не менее трех. При наличии целесообразности по своему усмотрению инициатор инвестиционного проекта может дополнительно рассмотреть возможность применения большего числа инвестиционных механизмов.

35. Выбор конкретных альтернативных инвестиционных механизмов для рассмотрения возможности их применения производится инициатором инвестиционного проекта самостоятельно, исходя из технических и финансово-экономических параметров предлагаемого проекта (стоимость капитальных затрат, срок реализации инвестиционной стадии и всего инвестиционного проекта в целом, прогнозируемая интенсивность движения, допустимый размер платы за проезд, плановый размер бюджетного финансирования, стоимость привлечения заемного финансирования и др.).

36. Для обеспечения сопоставимости финансово-экономических параметров инициируемого инвестиционного проекта при рассмотрении альтернативных инвестиционных механизмов инициатор инвестиционного проекта должен исходить из следующих условий:

1) Инвестиционный проект, реализуемый с применением инвестиционных механизмов государственно-частного партнерства, должен включать в себя инвестиционную и эксплуатационную стадии (в соответствии с пунктом 11 настоящей Методики).

2) Срок реализации инвестиционного проекта с применением инвестиционных механизмов государственно-частного партнерства определяется путем суммирования продолжительности сроков инвестиционной и эксплуатационной стадий проекта. Срок эксплуатационной стадии определяется инициатором инвестиционного проекта с улетом срока окупаемости инвестиций и необходимости обеспечения требуемой доходности частному партнеру, а также продолжительности жизненного цикла объекта инвестирования, который может длиться до следующего капитального ремонта (включать или не включать его), следующей реконструкции или окончания срока службы объекта инвестирования, иных событий в рамках периода эксплуатации объекта.

3) При рассмотрении варианта применения инвестиционного механизма государственного заказа, предусматривающего только инвестиционную стадию, общий срок реализации инвестиционного проекта, включая срок эксплуатации объекта инвестирования по завершении выполнения объема работ по государственному контракту, принимается условно равным сроку реализации инвестиционного проекта по вариантам с применением инвестиционных механизмов государственно-частного партнерства. При этом объемы работ по эксплуатации объекта инвестирования и затраты на содержание, ремонт, капитальный ремонт рассчитываются в соответствии с действующими классификацией работ и утвержденными нормативами затрат соответственно на содержание, ремонт, капитальный ремонт автомобильных дорог соответствующей категории и значения.

IV. Требования к проектным материалам

по инвестиционному проекту

37. Для определения возможности рассмотрения уполномоченным органом проектных материалов инициатор инвестиционного проекта направляет в уполномоченный орган следующие проектные материалы:

37.1. Заявление о намерении реализовать инвестиционный проект в сфере дорожного хозяйства с государственным.

37.2. Справку о характеристиках инициируемого инвестиционного проекта по форме согласно Приложению 2 к настоящей Методике. В данной справке сведения о предполагаемых периодах реализации инвестиционного проекта (по этапам) и предполагаемой стоимости проекта должны базироваться на данных проектной документации (при ее наличии) или на основании расчетов по проектам-аналогам. Все данные в справке должны подтверждаться указанием источников информации. Источники информации должны быть оформлены в виде приложений к справке.

38. Для определения возможности реализации инвестиционного проекта в сфере дорожного хозяйства с государственным участием и обоснования выбора оптимального инвестиционного механизма в отношении инициируемого инвестиционного проекта инициатор инвестиционного проекта представляет в уполномоченный орган следующие проектные материалы:

38.1. Пояснительную записку, представляющую собой обоснование экономической целесообразности, объема и сроков инвестиций, осуществляемых в форме капитальных вложений, и содержащую:

1) описание стадий и этапов подготовки и реализации проекта и сроков их исполнения;

2) сведения об инициаторе инвестиционного проекта;

3) цели и задачи инвестиционного проекта, в том числе числовые показатели целей и задач и их целевые значения;

4) сведения о соответствии инвестиционного проекта целям и задачам Транспортной стратегии Российской Федерации, вкладе реализации инвестиционного проекта в достижение значений целевых показателей и индикаторов государственных программ Российской Федерации и федеральных целевых программ;

5) сведения о субъектах Российской Федерации, на территории которых планируется реализация инвестиционного проекта;

6) сведения о технических аспектах реализации инвестиционного проекта, в том числе состав и полное описание объектов создаваемого или реконструируемого имущества с указанием их основных технико-экономических характеристик, конструктивных, инженерно-технических, архитектурно-планировочных, функционально-технологических решений, применения инновационных, наукоемких, энергосберегающих и ресурсосберегающих технологий;

7) сведения о наличии или отсутствии разработанной проектной документации, проведенных инженерных изысканиях, положительного заключения государственной экспертизы проектной документации и результатов инженерных изысканий, положительного заключения о достоверности сметной стоимости;

8) сведения о земельных участках, на которых предполагается размещение объекта инвестиций или занятых объектом инвестиций, и других объектах недвижимого имущества и их правовом статусе, наличии необходимых инженерных коммуникаций;

9) сведения о достигаемых социально-экономических эффектах, связанных с реализацией проекта;

10) предварительные расчеты стоимости инвестиционного проекта, объемов необходимых капитальных вложений и расходов на эксплуатацию объекта инвестирования в течение жизненного цикла, объем и сроки необходимых инвестиционных затрат и источники финансирования;

11) обоснование выбора для сравнительного анализа и описание альтернативных инвестиционных механизмов реализации инвестиционного проекта, выбранных согласно пунктам 32 - 35 настоящей Методики с указанием источников и размеров доходов участников инвестиционного проекта;

12) описание потенциальных ограничений для успешной реализации инвестиционного проекта;

13) обоснование выбора оптимального инвестиционного механизма реализации инвестиционного проекта в соответствии с Методикой по выбору оптимальных инвестиционных механизмов, в том числе механизмов государственно-частного партнерства, реализации инвестиционных проектов в дорожном хозяйстве.

38.2. Проектную документацию по объекту инвестирования (в том случае, если деятельность по разработке проектной документации не включена в объем работ по реализации инвестиционного проекта).

38.3. Копию положительного заключения государственной экспертизы проектной документации и результатов инженерных изысканий (при наличии).

38.4. Копию заключения о проведении публичного технологического и ценового аудита инвестиционного проекта (в том случае, если его проведение требуется в соответствии с нормативными правовыми актами Правительства Российской Федерации).

38.5. Бизнес-план инвестиционного проекта, содержащий:

1) детальный план мероприятий и описание практических действий по реализации инвестиционного проекта;

2) предложения по организационно-правовой схеме проекта;

3) маркетинговый анализ проекта, включающий анализ сильных сторон, слабых сторон, возможностей и угроз инвестиционного проекта;

4) для инвестиционных проектов, объектом инвестирования в которых является автомобильная дорога (участок автомобильной дороги) - прогноз интенсивности движения транспортных средств по объекту инвестирования (транспортную модель) на весь срок реализации инвестиционного проекта, в том числе прогноз доходов от сбора платы за проезд для случая использования автомобильной дороги (участка автомобильной дороги) на платной основе;

5) проект организации эксплуатации объекта инвестирования и расчет затрат на деятельность по капитальному ремонту, ремонту, содержанию автомобильных дорог;

6) анализ потребности в инвестициях и обоснование запрашиваемых объемов бюджетных ассигнований соответствующего бюджета (по рассматриваемым альтернативным вариантам реализации инвестиционного проекта);

7) сведения об экономическом окружении проекта (прогнозе инфляции, курсов валют, системе налогообложения и пр.);

8) расчеты доходов, расходов и финансовых потоков раздельно для государственного и частного партнера (по рассматриваемым альтернативным инвестиционным механизмам) на весь период реализации инвестиционного проекта, отвечающие следующим требованиям:

а) расчеты должны содержать размер ожидаемых капитальных и операционных затрат, динамике их распределения во времени;

б) расчеты должны позволять осуществить расчет бюджетной нагрузки соответствующего бюджета при использовании средств такого бюджета;

в) расчеты должны допускать возможность изменения основных параметров проекта (срок, объем капитальных затрат, соотношение государственного и частного финансирования и др.);

г) при отсутствии разработанной проектной документации оценка затрат должна основываться на данных о реализации проектов-аналогов либо на применимых нормативах расчета затрат;

д) расчеты следует выполнять в номинальных ценах соответствующих лет с применением индексов-дефляторов (индекса потребительских цен, индекса капитальных вложений, дефлятора ВВП) в соответствии с параметрами актуальных прогнозов социально-экономического развития Российской Федерации и отдельных секторов экономики, выпускаемых и официально публикуемых Министерством экономического развития Российской Федерации;

е) объем затрат на содержание, ремонт, капитальный ремонт автомобильной дороги должен рассчитываться в соответствии с действующими утвержденными нормативами затрат соответственно на содержание, ремонт, капитальный ремонт, на содержание автомобильных дорог соответствующей категории и значения;

9) расчеты финансовой, бюджетной и экономической эффективности проекта в соответствии с Методикой оценки эффективности применения инвестиционных механизмов, в том числе механизмов государственно-частного партнерства (по рассматриваемым альтернативным вариантам реализации инвестиционного проекта);

10) сравнительный анализ рисков, принимаемых на себя участниками инвестиционного проекта (по рассматриваемым альтернативным вариантам реализации инвестиционного проекта);

11) сравнительный анализ эффективности применения альтернативных инвестиционных механизмов реализации инвестиционного проекта и рекомендации по выбору оптимального инвестиционного механизма.

38.6. Паспорт инвестиционного проекта, содержащий краткую информацию об основных технических, юридических, финансовых, экономических и иных параметрах инвестиционного проекта, подготовленный по форме согласно Приложению 3 к настоящей Методике (по рассматриваемым альтернативным инвестиционным механизмам реализации инвестиционного проекта). Данные об основных финансовых показателях инвестиционного проекта должны соответствовать Порядку расчета основных финансовых показателей инвестиционного проекта, определенному в Приложении 4 к настоящей Методике.

38.7. Матрицу рисков инвестиционного проекта по форме согласно Приложению 5 к настоящей Методике (по рассматриваемым альтернативным инвестиционным механизмам реализации инвестиционного проекта), содержащую описание рисков, которые могут возникнуть при реализации инвестиционного проекта с применением рассматриваемого инвестиционного механизма, распределение рисков между участниками проекта и способы снижения рисков.

38.7.1. При анализе рисков, наступающих для участников проекта, оцениваются параметры: вероятность наступления риска; степень воздействия риска.

38.7.2. Вероятность возникновения риска оценивается по следующей шкале:

низкая вероятность;

средняя вероятность;

высокая вероятность.

38.7.3. Степень воздействия риска оценивается по следующей шкале:

низкое воздействие;

среднее воздействие;

высокое воздействие.

38.7.4. В зависимости от сочетания вероятности возникновения и степени воздействия, риску присваивается категория по следующей схеме:

Степень воздействия

Вероятность возникновения

Высокая

Средняя

Низкая

Сильное

Критический риск

Крупный риск

Средний риск

Среднее

Крупный риск

Средний риск

Малый риск

Слабое

Средний риск

Малый риск

Незначительный риск

38.7.5. Вероятность воздействия и степень возникновения рисков анализируются отдельно для государственного партнера и частного партнера.

38.7.6. При анализе рисков следует использовать перечень типовых рисков согласно Приложению 6 к настоящей Методике. Точный перечень и состав рисков, их описание и способы снижения, а также варианты распределения рисков между сторонами реализации инвестиционного проекта разрабатываются инициатором инвестиционного проекта с учетом особенностей проекта.

38.8. Календарный план реализации инвестиционного проекта, включающий график этапов исполнения проекта, указание ключевых дат и сроков выполнения ключевых мероприятий, сведения об участии различных вовлеченных организаций в осуществление плана (по рассматриваемым альтернативным инвестиционным механизмам реализации инвестиционного проекта).

38.9. Иные обосновывающие целесообразность осуществления проекта материалы и заключения (при наличии).

39. Указанные проектные материалы разрабатываются в соответствии с требованиями нормативных правовых актов Российской Федерации, определяющих требования и порядок разработки указанных документов.

40. К информации, содержащейся в представляемых проектных материалах, предъявляются следующие требования:

1) информация должна быть актуальной на момент предоставления;

2) все данные и расчеты должны быть достоверными, то есть основанными на официальных данных с обязательным указанием источника их возникновения;

3) сведения, содержащиеся в различных документах, должны быть непротиворечивыми.

V. Порядок рассмотрения проектных материалов

41. Рассмотрение проектных материалов уполномоченным органом производится в два этапа.

42. На первом этапе инициатор инвестиционного проекта направляет в уполномоченный орган проектные материалы, предусмотренные пунктами 37.1 и 37.2 настоящей Методики.

43. Уполномоченный орган проводит проверку соответствия представленных проектных материалов по структуре, содержанию и уровню проработки и соответствие содержащихся в них сведений следующим критериям:

1) инвестиционный проект содержит четкое указание на объект инвестирования и предполагает инвестиции в форме капитальных вложений;

2) уполномоченный орган обладает полномочиями по осуществлению инициируемого инвестиционного проекта;

3) инвестиционный проект предполагает осуществление проектирования, строительства, реконструкции, капитального ремонта, ремонта, содержания в отношении автомобильной дороги и (или) дорожных сооружений, являющихся ее технологической частью и (или) объектов дорожного сервиса;

4) инвестиционный проект соответствует целям и задачам, определенным в документах стратегического планирования применительно к сфере дорожного хозяйства. Если в отношении проекта получено поручение вышестоящих органов государственной власти, уполномоченный орган вправе направить уведомление о разработке проектных материалов в случае, если инвестиционный проект не соответствует целям и задачам, определенным в документах стратегического планирования;

5) автомобильная дорога, являющая объектом инвестирования или участок которой является объектом инвестирования либо в полосе отвода которой расположен объект инвестирования, не передана в доверительное управление в соответствии с Федеральным законом от 17.07.2009 N 145-ФЗ "О государственной компании "Российские автомобильные дороги" и о внесении изменений в отдельные законодательные акты Российской Федерации".

44. По итогам определения соответствия инициируемого инвестиционного проекта критериям, установленным пунктом 43 настоящей Методики, уполномоченный орган направляет инициатору уведомление о возможности дальнейшей разработки проектных материалов или об отклонении инвестиционного проекта.

45. На втором этапе инициатор инвестиционного проекта направляет комплект проектных материалов по инициируемому инвестиционному проекту, предусмотренный пунктами 38.1 - 38.9 настоящей Методики, в уполномоченный орган. Пояснительная записка и бизнес-план инвестиционного проекта должны включать в себя сравнительный анализ альтернативных вариантов реализации инвестиционного проекта. Паспорт инвестиционного проекта, матрица рисков и календарный план должны быть выполнены по нескольким рассматриваемым альтернативным вариантам реализации инвестиционного проекта, выбранным инициатором инвестиционного проекта для рассмотрения согласно разделу III настоящей Методики.

46. Уполномоченный орган проводит проверку комплектности представленных проектных материалов и направляет инициатору инвестиционного проекта уведомление о начале процедуры рассмотрения проектных материалов либо возвращает представленные документы без рассмотрения. К рассмотрению принимаются проектные материалы, представленные по установленной форме в полном объеме.

47. Проектные материалы подлежат возврату инициатору инвестиционного проекта без рассмотрения в случае их представления не в полном комплекте. По результатам проверки комплектности представленных проектных материалов уполномоченный орган заполняет форму подтверждения предоставления требуемых проектных материалов инициатором инвестиционного проекта согласно Приложению 7 к настоящей Методике.

48. Уполномоченный орган рассматривает представленные проектные материалы на предмет их соответствия требованиям раздела IV настоящей Методики по структуре, содержанию и уровню проработки и определяет, в том числе:

1) соответствие заявленных целей и задач инвестиционного проекта достижению целевых показателей и индикаторов государственных программ Российской Федерации и федеральных целевых программ;

2) достаточность проработки технических, финансовых, экономических и юридических аспектов проекта и анализа рисков;

3) достаточность и правильность выбора рассматриваемых альтернативных вариантов реализации инвестиционного проекта, обоснованность их сравнительного анализа;

4) правильность расчета финансовой, бюджетной и экономической эффективности инвестиционного проекта;

5) обоснованность выбора оптимального инвестиционного механизма реализации инвестиционного проекта.

49. По результатам рассмотрения проектных материалов уполномоченный орган принимает решение о возможности реализации инициируемого инвестиционного проекта в сфере дорожного хозяйства с государственным участием и обоснованности выбора оптимального инвестиционного механизма его реализации.

50. По итогам рассмотрения проектных материалов уполномоченный орган выдает инициатору инвестиционного проекта положительное или отрицательное заключение с указанием результатов рассмотрения.

51. В случае обнаружения в проектных материалах несоответствия содержания требованиям настоящей Методики, неточностей и (или) фактических ошибок, некорректности расчета показателей финансовой, бюджетной и экономической эффективности инвестиционного проекта, некорректности обоснования выбора оптимального инвестиционного механизма уполномоченный орган направляет инициатору инвестиционного проекта мотивированное заключение о необходимости корректировки проектных материалов с указанием замечаний и предложений по их доработке.

52. В случае получения отрицательного заключения инициатор инвестиционного проекта вправе представить проектные материалы на повторное рассмотрение уполномоченным органом при условии их доработки с учетом замечаний и предложений, указанных в заключении.

53. Положительное заключение по результатам рассмотрения проектных материалов используется уполномоченным органом в целях обоснования последующего принятия решения о предоставлении бюджетных ассигнований из средств федерального бюджета или решения о заключении концессионного соглашения.

Приложение 1

к Методике по структурированию

инвестиционного проекта для возможности

применения различных инвестиционных

механизмов, в том числе механизмов

государственно-частного партнерства

СРАВНИТЕЛЬНАЯ ТАБЛИЦА ПАРАМЕТРОВ ИНВЕСТИЦИОННЫХ МЕХАНИЗМОВ,

ПРИМЕНЯЕМЫХ ДЛЯ РЕАЛИЗАЦИИ ИНВЕСТИЦИОННЫХ ПРОЕКТОВ В СФЕРЕ

ДОРОЖНОГО ХОЗЯЙСТВА С ГОСУДАРСТВЕННЫМ УЧАСТИЕМ

N инвестиционного механизма

Наименование инвестиционного механизма

Принятие государством части расходов

Использование частных инвестиций

Взимание платы за проезд <*>

Наличие концессионной платы

Наличие платы концедента (платежей по КЖЦ)

Базовый федеральный закон

Механизмы государственного контрактования

![]()

Государственный заказ

да

нет

нет

нет

нет

44-ФЗ

Механизмы государственно-частного партнерства для случая использования автомобильной дороги (участка автомобильной дороги) на бесплатной основе и для инвестиционных проектов, объектом инвестирования которых не является автомобильная дорога (участок автомобильной дороги)

![]()

ГЧП с государственным софинансированием капитальных вложений в форме концессионного соглашения с концессионной платой

да

да

нет

да

нет

115-ФЗ

![]()

ГЧП в форме концессионного соглашения с концессионной платой

нет

да

нет

да

нет

115-ФЗ

![]()

ГЧП с государственным софинансированием капитальных вложений в форме концессионного соглашения с платой концедента

да

да

нет

нет

да

115-ФЗ

![]()

ГЧП в форме концессионного соглашения с платой концедента

нет

да

нет

нет

да

115-ФЗ

![]()

ГЧП с государственным софинансированием капитальных вложений в форме концессионного соглашения

да

да

нет

нет

нет

115-ФЗ

![]()

ГЧП в форме контракта жизненного цикла

да

да

нет

нет

да

44-ФЗ

![]()

ГЧП с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой

да

да

да

да

нет

115-ФЗ

![]()

ГЧП в форме концессионного соглашения со сбором платы за проезд в пользу концессионера и концессионной платой

нет

да

да

да

нет

115-ФЗ

![]()

ГЧП с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концедента и платой концедента

да

да

да

нет

да

115-ФЗ

![]()

ГЧП в форме концессионного соглашения со сбором платы за проезд в пользу концедента и платой концедента

нет

да

да

нет

да

115-ФЗ

![]()

ГЧП с государственным софинансированием капитальных вложений в форме концессионного соглашения со сбором платы за проезд в пользу концессионера

да

да

да

нет

нет

115-ФЗ

![]()

ГЧП в форме контракта жизненного цикла со сбором платы за проезд в пользу государственного партнера

да

да

да

нет

да

44-ФЗ

--------------------------------

<*> Для инвестиционных проектов, объектом инвестирования в которых является автомобильная дорога (участок автомобильной дороги).

Обозначения:

44-ФЗ

-

Федеральный закон от 5 апреля 2013 года N 44-ФЗ "О контрактной системе в сфере закупок товаров, работ, услуг для обеспечения государственных и муниципальных нужд";

115-ФЗ

-

Федеральный закон от 21 июля 2005 года N 115-ФЗ "О концессионных соглашениях";

ГЧП

-

государственно-частное партнерство;

КЖЦ

-

контракт жизненного цикла.

Приложение 2

к Методике по структурированию

инвестиционного проекта для возможности

применения различных инвестиционных

механизмов, в том числе механизмов

государственно-частного партнерства

СПРАВКА О ХАРАКТЕРИСТИКАХ ИНВЕСТИЦИОННОГО ПРОЕКТА

N п/п

Наименование задачи

Показатель, ед. измерения

Целевое значение показателя

Срок выполнения (месяц, год)

1.

2.

...

4. Сведения о вкладе реализации инвестиционного проекта в достижение значений индикаторов Транспортной стратегии Российской Федерации

N п/п

Наименование

Ед. изм.

2015 год

2020 год

2030 год

1

Цель развития транспортной системы 1

1.1

- целевой индикатор реализации Транспортной стратегии 1

1.1.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 1 на соответствующий год

1.2

- целевой индикатор реализации Транспортной стратегии 2

1.2.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 2 на соответствующий год

...

2

Цель развития транспортной системы 2

2.1

- целевой индикатор реализации Транспортной стратегии

2.1.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 1 на соответствующий год

2.2

- целевой индикатор реализации Транспортной стратегии

2.2.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 2 на соответствующий год

...

5. Сведения о вкладе реализации инвестиционного проекта в достижение значений целевых показателей и индикаторов государственных программ Российской Федерации и федеральных целевых программ

N п/п

Наименование

Ед. изм.

Год начала проекта

...

Год окончания программы

Всего после года окончания программы по год завершения проекта

Всего

1

Название государственной программы

1.1

Задача 1

1.1.1

- целевой показатель (индикатор) 1

1.1.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 1 на соответствующий год

1.2.1

- целевой показатель (индикатор) 2

1.2.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 2 на соответствующий год

1.2

Задача 2

2.1.1

- целевой показатель (индикатор) 1

2.1.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 1 на соответствующий год

2.2.1

- целевой показатель (индикатор) 2

2.2.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 2 на соответствующий год

...

2

Название федеральной целевой программы

2.1

- целевой показатель (индикатор) 1

2.1.1

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 1 на соответствующий год

2.2

- целевой показатель (индикатор) 2

2.2.1

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 2 на соответствующий год

...

Приложение 3

к Методике по структурированию

инвестиционного проекта для возможности

применения различных инвестиционных

механизмов, в том числе механизмов

государственно-частного партнерства

ФОРМА ПАСПОРТА ИНВЕСТИЦИОННОГО ПРОЕКТА

ПАСПОРТ ИНВЕСТИЦИОННОГО ПРОЕКТА

N п/п

Наименование задачи

Показатель, ед. измерения

Целевое значение показателя

Срок выполнения (месяц, год)

1

2

...

4. Сведения о вкладе реализации инвестиционного проекта в достижение значений индикаторов Транспортной стратегии Российской Федерации

N п/п

Наименование

Ед. изм.

2015 год

2020 год

2030 год

1

Цель развития транспортной системы 1

1.1

- целевой индикатор реализации Транспортной стратегии 1

1.1.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 1 на соответствующий год

1.2

- целевой индикатор реализации Транспортной стратегии 2

1.2.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 2 на соответствующий год

...

2

Цель развития транспортной системы 2

2.1

- целевой индикатор реализации Транспортной стратегии

2.1.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 1 на соответствующий год

2.2

- целевой индикатор реализации Транспортной стратегии 2

2.2.1

- вклад реализации инвестиционного проекта в достижение значений целевого индикатора 2 на соответствующий год

...

5. Сведения о вкладе реализации инвестиционного проекта в достижение значений целевых показателей и индикаторов государственных программ Российской Федерации и федеральных целевых программ

N п/п

Наименование

Ед. изм.

Год начала проекта

...

Год окончания программы

Всего после года окончания программы по год завершения проекта

Всего

1

Название государственной программы

1.1

Задача 1

1.1.1

- целевой показатель (индикатор) 1

1.1.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 1 на соответствующий год

1.2.1

- целевой показатель (индикатор) 2

1.2.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 2 на соответствующий год

1.2

Задача 2

2.1.1

- целевой показатель (индикатор) 1

2.1.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 1 на соответствующий год

2.2.1

- целевой показатель (индикатор) 2

2.2.2

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 2 на соответствующий год

...

2

Название федеральной целевой программы

2.1

- целевой показатель (индикатор) 1

2.1.1

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 1 на соответствующий год

2.2

- целевой показатель (индикатор) 2

2.2.1

- вклад реализации инвестиционного проекта в достижение значений целевого показателя (индикатора) 2 на соответствующий год

...

11. Класс и категория автомобильной дороги, являющейся объектом инвестирования или на которой предполагается размещение объекта инвестирования

N

Участок

Класс

Категория

факт

проект

факт

проект

15. Оценка потенциального спроса (интенсивности движения транспортных средств по объекту инвестирования)

N

Участок

Интенсивность движения, авт./сутки

факт

проект

Вид государственного участия

Инвестиционный механизм

Размер бюджетных ассигнований на инвестиционной стадии

Размер бюджетных ассигнований на эксплуатационной стадии

N п/п

Наименование показателя

Значение показателя

1

Название (титул) инвестиционного проекта

2

Количество участков

3

Общая протяженность, км

4

Сроки реализации инвестиционного проекта

5

Сроки инвестиционной стадии

6

Сроки эксплуатационной стадии

7

Целевая доходность потенциальных инвесторов, рассчитанная методом оценки доходности долгосрочных активов

8

Целевая ставка доходности заемного финансирования, рассчитанная на основе текущего значения ключевой ставки ЦБ

9

Целевое отношение заемного капитала к собственному во вложениях инвесторов проекта, %

10

Ставка дисконтирования бюджетных денежных потоков - ключевая ставка ЦБ РФ

11

Инвестиционный механизм

12

Стоимость капитальных вложений в ценах соответствующих лет, млн. рублей

13

Размер эксплуатационных затрат в ценах соответствующих лет, млн. рублей

14

Общая стоимость проекта в ценах соответствующих лет, млн. рублей [строка 12 + строка 13]

15

Доля бюджетных ассигнований в финансировании капитальных затрат на инвестиционной стадии

16

Размер бюджетных ассигнований на инвестиционной стадии в ценах соответствующих лет, млн. рублей [строка 12 * строка 15]

17

Размер частных инвестиций на инвестиционной стадии в ценах соответствующих лет, млн. рублей [строка 18 + строка 19]

18

Размер собственных инвестиций частного инвестора на инвестиционной стадии проекта в ценах соответствующих лет, млн. рублей

19

Размер заемного финансирования, привлеченного частным инвестором на инвестиционной стадии проекта, в ценах соответствующих лет, млн. рублей

20

Доходы от платы за проезд в ценах соответствующих лет, млн. рублей

21

Размер бюджетных ассигнований на эксплуатационной стадии в ценах соответствующих лет, млн. рублей

22

Совокупный размер бюджетных ассигнований на инвестиционной и эксплуатационных стадиях в ценах соответствующих лет, млн. рублей [строка 16 + строка 21]

23

Затраты на обеспечение пропускной способности маршрута альтернативного бесплатного проезда транспортных средств в ценах соответствующих лет, млн. рублей

24

Совокупный размер бюджетных затрат на инвестиционной и эксплуатационной стадиях и затрат на обеспечение пропускной способности маршрута альтернативного бесплатного проезда транспортных средств в ценах соответствующих лет, млн. рублей [строка 22 + строка 23]

25

Стоимость капитальных затрат в ценах базового года, млн. рублей

26

Стоимость затрат на эксплуатацию автомобильной дороги в ценах базового года, млн. рублей

27

Размер бюджетных ассигнований на эксплуатационной стадии в год в ценах базового года, млн. рублей

28

Размер платы за проезд с пользователей за приведенное ТС, в ценах базового года, рублей

29

Размер платы за проезд с пользователей за приведенное ТС, в ценах базового года, рублей за км [строка 28 / строка 3]

30

Затраты на обеспечение пропускной способности маршрута альтернативно бесплатного проезда транспортных средств в ценах базового года, млн. рублей

31

Совокупный размер инвестиционных, эксплуатационных затрат и затрат на обеспечение пропускной способности маршрута альтернативного бесплатного проезда транспортных средств в ценах базового года, млн. рублей [строка 26 + строка 27 * 12 лет + строка 30]

32

Размер частных инвестиций на инвестиционной стадии проекта, в ценах базового года, млн. рублей

33

Чистая приведенная стоимость денежных потоков для проекта к базовому году, млн. рублей

34

Чистая приведенная стоимость денежных потоков для инвесторов к базовому году, млн. рублей

35

Внутренняя норма доходности для проекта, %

36

Дисконтированный срок окупаемости для проекта, лет

37

Индекс прибыльности для проекта

38

Внутренняя норма доходности для инвесторов, %

39

Дисконтированный срок окупаемости для инвесторов, лет

40

Индекс прибыльности для частных инвесторов

41

Индекс бюджетной эффективности

22. Основные потоки бюджетных средств в инвестиционном проекте

Инв. мех.

Показатель

Затраты в инвестиционном проекте

Год начала реализации проекта

...

Год окончания планового периода программного документа

Всего, начиная с года, следующего за годом окончания планового периода программного документа, и по год завершения реализации проекта

Всего, за все время реализации проекта

Поток бюджетных расходов 1

Поток бюджетных расходов 2

Всего бюджетных расходов

Поток бюджетных расходов 1

Поток бюджетных расходов 2

Всего бюджетных расходов

Поток бюджетных расходов 1

Поток бюджетных расходов 2

Всего бюджетных расходов

Поток бюджетных расходов 1

Поток бюджетных расходов 2

Всего бюджетных расходов

Поток бюджетных расходов 1

Поток бюджетных расходов 2

Всего бюджетных расходов

Приложение 4

к Методике по структурированию

инвестиционного проекта для возможности

применения различных инвестиционных

механизмов, в том числе механизмов

государственно-частного партнерства

ПОРЯДОК

РАСЧЕТА ОСНОВНЫХ ФИНАНСОВЫХ ПОКАЗАТЕЛЕЙ

ИНВЕСТИЦИОННОГО ПРОЕКТА

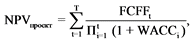

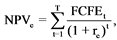

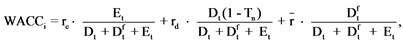

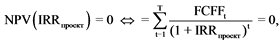

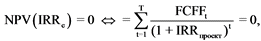

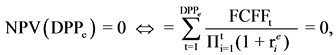

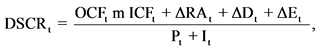

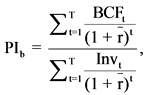

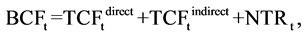

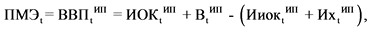

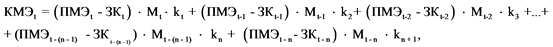

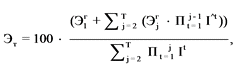

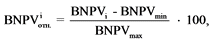

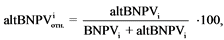

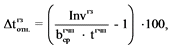

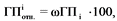

При расчете финансовых показателей, необходимых для заполнения пункта 21 Паспорта инвестиционного проекта согласно Приложению 3 к настоящей Методике, необходимо руководствоваться следующим порядком расчета:

1. Название (титул) инвестиционного проекта - определяется инициатором инвестиционного проекта и соответствует пункту 1 Паспорта инвестиционного проекта.

2. Количество участков - определяется инициатором проекта согласно техническим параметрам объекта инвестиционного проекта по количеству титульных объектов, для которых разрабатывается проектная документация.

3. Общая протяженность (строительная длина) - определяется инициатором проекта согласно техническим параметрам инвестиционного проекта.

4. Сроки реализации инвестиционного проекта - определяется как оптимальный срок инвестиционного проекта в соответствии с подпунктом 2 пункта 36 настоящей Методики.

5. Сроки инвестиционной стадии - определяется инициатором инвестиционного проекта согласно техническим параметрам инвестиционного проекта.

6. Сроки эксплуатационной стадии - определяется инициатором инвестиционного проекта в зависимости от сроков реализации инвестиционного проекта в соответствии с подпунктом 2 пункта 36 настоящей Методики.

7. Целевая доходность потенциальных инвесторов, рассчитанная методом оценки доходности долгосрочных активов, - рассчитывается как процентная ставка доходности на собственные вложения, структурно определяемая как совокупность безрисковой ставки доходности, отраслевой ставки доходности, ставки доходности с учетом региональных рисков и т.д.

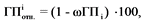

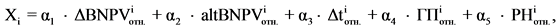

8. Целевая стоимость заемного финансирования, рассчитанная методом оценки доходности долгосрочных активов, - рассчитывается как процентная ставка доходности на привлекаемые заемные средства для совершения капитальных вложений, структурно определяемая как совокупность безрисковой ставки доходности, ставок доходности с учетом состояния рынка капитала и т.д.