Когда сотрудник увольняется, работодатель обязан вернуть ему все документы и полностью рассчитаться за фактическую работу и неиспользованный отпуск. Уплата НДФЛ при увольнении обязательна. Но есть выплаты, которые не облагаются подоходным налогом.

Навигация

Работодатель является налоговым агентом по подоходному налогу своих сотрудников. То есть он обязан рассчитать сумму к уплате, удержать ее из дохода работника и своевременно перечислить в бюджет. Порядок, срок перечисления НДФЛ при увольнении в 2026 году и отчетность имеют определенные особенности.

Эксперты КонсультантПлюс разобрали, как облагаются НДФЛ различные компенсации и выплаты при увольнении. Используйте эти инструкции бесплатно.

Что надо выплатить увольняющемуся сотруднику

В последний трудовой день работодатель производит окончательный расчет. В этот день ему выплачивают:

- зарплату, премии, надбавки по последний день работы;

- компенсацию за неиспользованный отпуск;

- выходное пособие по закону или в соответствии с трудовым договором.

Кроме того, если сотрудник увольняется по сокращению, то ему сохраняется доход на время трудоустройства на второй, а в исключительном случае и на третий месяц после расторжения трудового договора (ст. 178, 180 ТК РФ).

Онлайн - калькуляторы

Какие выплаты облагаются, а какие нет

Зарплата за последний месяц работы облагается налогом в обычном порядке. Если сотрудник — резидент, то удержание следует производить по ставке 13 % (или 15 % с доходов свыше 5 млн рублей), если нерезидент — по ставке 30 %.

Для выходного пособия и сохраняемого заработка на время трудоустройства установлен особый порядок налогообложения. Такая компенсация при увольнении облагается НДФЛ, если превышает трехмесячный средний заработок сотрудника. Для работников организаций Крайнего Севера и приравненных к нему территорий такой предел составляет шесть среднемесячных заработков (п. 1 ст. 217 НК РФ). Не важно, по какому основанию выплачено выходное пособие: по закону или по условиям трудового договора. В любом случае с суммы превышения необходимо удержать и перечислить в бюджет НДФЛ.

Дополнительно: как оформить отпуск с последующим увольнением

Когда платить НДФЛ при увольнении

Удержать налог из выплат при окончательном расчете необходимо в последний день работы сотрудника. Работнику выплачивают все, что ему положено, после удержания подоходного налога.

Перечислить удержанную сумму в бюджет необходимо не позднее следующего дня (п. 6 ст. 226 НК РФ). Если день перечисления выпадает на нерабочий выходной или праздничный день, то срок уплаты НДФЛ при увольнении переносится на ближайший рабочий день (п. 7 ст. 6.1 НК РФ).

Читайте также: когда должен быть расчет при увольнении

Когда сдавать и как заполнить расчет 6-НДФЛ

После перечисления НДФЛ при увольнении сотрудника надо подать отчетность по подоходному налогу — расчет 6-НДФЛ (приказ ФНС № ЕД-7-11/753@ от 15.10.2020). Есть несколько правил по заполнению такого отчета:

- Выходные пособия в пределах необлагаемых размеров в расчете отражать не надо (п. 1 ст. 217 НК РФ, письма ФНС № БС-4-11/6839@ от 11.04.2019, № БС-4-11/4901 от 23.03.2016). Эти разъяснения налоговики дали для прошлой формы расчета, но они до сих пор актуальны.

- Выходные пособия при сокращении штата тоже не отражают, если они не превышают необлагаемый размер.

- Выплаты при увольнении свыше необлагаемых пределов отражают в сумме превышения.

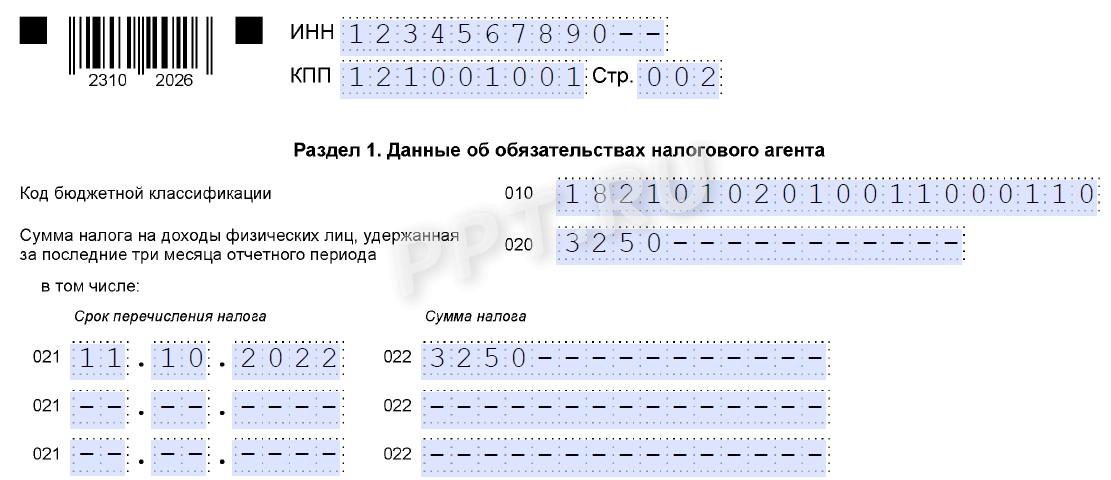

Компенсация за неиспользованный отпуск и выплачиваемая заработная плата отражаются в расчете в полном размере (п. 1 ст. 210, абз. 7, 14 п. 1 ст. 217 НК РФ). Отразить окончательный расчет, исчисленные и удержанные с него налоговые суммы следует в квартале увольнения. Вот как заполнить раздел 1 расчета 6-НДФЛ при увольнении:

- Поле 20 — общая сумма подоходного налога, дата удержания которого приходится на последние 3 месяца отчетного периода. Налог, удержанный с выплат при увольнении, тоже учитывается. Срок его перечисления значения не имеет (письма ФНС № БС-4-11/4935@ от 12.04.2021, № БС-4-11/4351@ от 01.04.2021).

- Поле 21 — рабочий день, который следует за днем перечисления дохода при увольнении.

- Поле 22 — общая сумма удержанного НДФЛ со сроком перечисления на дату из поля 021.

Кроме расчета, работодатель предоставляет работнику справку о доходах и суммах налога физлица (бывшую 2-НДФЛ). Подавать такую справку в ФНС надо только в составе годового расчета, то есть отчетности за 4-й квартал. В справке отражают все доходы работника, в том числе компенсацию при увольнении: код дохода НДФЛ для компенсации — 2013, а для облагаемой суммы выходного пособия — 2014 (Приказ ФНС № ММВ-7-11/387@ от 10.09.2015). Зарплату за фактически отработанное время отражают по коду 2000.

Дополнительно: оформляем справку о доходах физлица при увольнении работника

Как рассчитать подоходный налог при увольнении

Менеджер Семенов С.С. уволился по сокращению численности штата 10.10.2022. Ему начислили:

- 10 000 руб. — заработную плату за октябрь;

- 15 000 руб. — компенсацию за неиспользованный отпуск;

- 20 000 руб. — выходное пособие.

Выходное пособие не превышает трехмесячный средний заработок сотрудника, поэтому налогообложению не подлежит. Также оно не отражается в отчетах.

Рассчитаем сумму перечисления НДФЛ при увольнении сотрудника 2022 года.

Заполняем расчет 6-НДФЛ.

Отражаем НДФЛ при увольнении в том квартале, в котором перечислили налог в бюджет

Что изменилось в расчетах НДФЛ в 2022 и 2023 годах

В 2022 г. изменилась работа тех налоговых агентов, которые добровольно перешли на Единый налоговый платеж со второго полугодия 2022 г. Для всех остальных налогоплательщиков ЕНП становится обязательным с 01.01.2023. Правила удержания и уплаты НДФЛ полностью изменятся (263-ФЗ от 14.07.2022).

С 2023 года удерживать подоходный налог надо при каждой выплате дохода (п. 4 ст. 226 НК РФ). А перечисляют НДФЛ через Единый налоговый платеж в такие сроки (пп. «а» п. 13 ст. 2 263-ФЗ):

- до 28-го числа текущего месяца — начисленный и удержанный налог за период с 23-го числа предыдущего месяца по 22-е число текущего месяца;

- до 28-го января — за период с 1 по 22 января;

- до последнего рабочего дня календарного года — за период с 23 по 31 декабря.

Если налоговый платеж перечисляют до сдачи отчетности, то в ИФНС надо отправить уведомление об исчисленных налоговых суммах до 25-го числа месяца уплаты (пп. «и» п. 17 ст. 1 263-ФЗ). Налоговые агенты отражают в уведомлении информацию о НДФЛ, начисленном и удержанном в период с 23-го числа прошлого месяца по 22-е число текущего. НДФЛ за период с 23 по 31 декабря надо подать до последнего рабочего дня в году.

Сроки сдачи расчетов 6-НДФЛ тоже меняют. С 2023 года квартальные формы надо сдавать до 25-го числа месяца после отчетного квартала. Годовой расчет необходимо отправить до 25 февраля следующего года.

По теме: все про сроки уплаты НДФЛ

Приказ ФНС России от 10.09.2015 N ММВ-7-11/387@

<Письмо> ФНС России от 12.04.2021 N БС-4-11/4935@

Федеральный закон от 14.07.2022 N 263-ФЗ

Статья 210 НК РФ. Налоговая база

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 6.1 НК РФ. Порядок исчисления сроков, установленных законодательством о налогах и сборах

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне