Дебиторская задолженность показывает, сколько организациям должны другие компании, физические лица и другие субъекты хозяйственной деятельности. Разбираемся, на каком счете отражается дебиторская задолженность, что включает в себя и как проводится в бухучете.

Навигация

- Что такое дебиторская задолженность

- В чем отличие дебиторской от кредиторской задолженности

- Как образуется дебиторская задолженность

- Виды дебиторской задолженности

- Расчеты с дебиторами: счет и отражение движения в бухучете

- Если долги перед компанией не были погашены

- Отражение в бухгалтерской отчетности

- Как купить дебиторскую задолженность и отразить это в бухучете

- Как проверить контрагента до заключения договора

Что такое дебиторская задолженность

Под дебиторской задолженностью понимают сумму долгов и обязательств дебиторов перед организацией. Дебиторы — лица, у которых есть денежные и иные обязательства перед компанией. Это поставщики и подрядчики, покупатели и заказчики, работники, бюджет, внебюджетные фонды и другие лица.

К дебиторской задолженности относятся суммы, которые причитаются предприятию к перечислению от различных контрагентов. Она возникает в результате разных фактов хозяйственной жизни, например:

- покупателю отгружена продукция, но оплата за нее не поступила;

- поставщику перечислен аванс за будущую поставку;

- перечислена авансом заработная плата работникам компании;

- излишне уплачены налоги и сборы в бюджет.

Для отражения дебиторской задолженности счет учета определяют в зависимости от вида обязательств (Приказ Минфина № 94н от 31.10.2000).

Эксперты КонсультантПлюс разобрали, как отражать в учете дебиторку. Используйте эти инструкции бесплатно.

В чем отличие дебиторской от кредиторской задолженности

Дебиторка — это всё, что другие лица задолжали вашей организации. Кредиторка — это абсолютно противоположное понятие: ваши долги перед поставщиками, подрядчиками, сотрудниками, бюджетом и внебюджетными фондами.

И дебиторку, и кредиторку отражают на счетах учета расчетов. Но если увеличение дебиторки показывают по дебету этих счетов, а уменьшение по кредиту, то с кредиторкой все наоборот. Увеличение кредиторки показывают по кредиту, а уменьшение — по дебету.

Может пригодиться:

Как образуется дебиторская задолженность

Дебиторская задолженность — это всё, что покупатели и заказчики, поставщики и подрядчики должны вашей компании. Другими словами, это сумма долгов и обязательств дебиторов перед организацией. Если вам обязаны заплатить за поставленные товары, работы, услуги, но покупатель получил отсрочку по оплате, то у вас образуется дебиторская задолженность.

Образуется дебиторка и при рассрочке платежа. То есть вы уже выполнили договорные обязательства перед покупателем, а он — будет исполнять их частями. По мере погашения суммы рассрочки дебиторская задолженность уменьшается.

Выданный аванс, переплата по налогам, выданные займы и проценты — всё это тоже дебиторская задолженность, поскольку вы фактически заплатили, а контрагент пока не исполнил собственные обязательства.

Виды дебиторской задолженности

Дебиторскую задолженность делят по таким видам:

- По срокам обращения/погашения после отчетной даты — выделяют долгосрочную и краткосрочную дебиторку.

- По срокам исполнения обязательств по договору — подразделяют на задолженность, срок погашения по которой не наступил, и просроченную дебиторку.

- По основаниям возникновения долгов и видам дебиторов.

По последнему пункту выделяют дебиторскую задолженность:

- покупателей и заказчиков за реализованные товары, работы, услуги — счет 62;

- поставщиков и подрядчиков по авансам, перечисленным организацией, — счет 60;

- бюджета и внебюджетных фондов в размере переплаты по налогам и сборам, страховым взносам, в сумме пособий по социальному страхованию, которые подлежат возмещению, — счета 68 и 69;

- работников в размере выплат сверх начисленной зарплаты — счет 70;

- подотчетных лиц по суммам, по которым не представили авансовый отчет, или по суммам невозвращенных авансов — счет 71;

- работников — по беспроцентным займам, которые выдала организация, по возмещению материального ущерба — счет 73;

- учредителей в размере невнесенного вклада в уставный капитал — счет 75, субсчет 75.1 для расчетов по вкладам в уставный капитал;

- прочих дебиторов по имущественному и личному страхованию, по претензиям, по выплате дивидендов, по депонированным суммам — счет 76.

Расчеты с дебиторами: счет и отражение движения в бухучете

Дебиторку отражают в бухучете в той сумме, которую считают правильной (п. 73 Положения по ведению бухгалтерского учета и бухгалтерской отчетности, утв. Приказом Минфина № 34н от 29.07.1998). По расчетам с кредитными учреждениями и бюджетом рекомендуется избегать возникновения неурегулированных сумм. Эти расчеты согласовываются с банками, налоговыми органами и всегда тождественны (п. 74 Положения по ведению бухучета).

В таблице представлен перечень бухгалтерских счетов учета, на которых учитывается дебиторская задолженность (какой счет применить — зависит от того, кем является дебитор).

| Номер | Наименование |

|---|---|

| 60 | Расчеты с поставщиками и подрядчиками |

| 62 | Расчеты с покупателями и заказчиками |

| 68 | Расчеты по налогам и сборам |

| 69 | Расчеты по социальному страхованию |

| 70 | Расчеты с персоналом по оплате труда |

| 71 | Учет подотчетных сумм |

| 73 | Учет прочих операций с персоналом |

| 75 | Расчеты с учредителями |

| 76 | Расчеты с разными дебиторами и кредиторами |

Дополнительно: для чего применяется счет 62

Сумма увеличения обязательства отражается по дебету, а уменьшения — по кредиту. На отчетную дату сумма, которую контрагенты компании обязаны ей уплатить, отражается как дебетовое сальдо.

При возникновении риска непогашения долга дебитором по ней необходимо создать резерв в соответствии с п. 70 Положения по ведению бухучета.

Сумма резерва отражается на счете 63. При создании сумма сомнительного долга включается в прочие расходы:

Дебет 91 Кредит 63.

Подробнее: резервы по сомнительным долгам в бухгалтерском учете

Если долги перед компанией не были погашены

Обязательства не числятся в учете организации бесконечно. При истечении срока исковой давности они признаются безнадежными ко взысканию и подлежат списанию. Срок исковой давности установлен статьей 196 ГК РФ и составляет 3 года. Также подлежат списанию обязательства, если контрагент компании ликвидирован. В учете используется счет списания дебиторской задолженности 91 «Прочие доходы и расходы». Сделайте такую проводку:

Дебет 91 Кредит 60, 62, 68, 69, 70, 71, 73, 76.

Если ранее создали резерв по сомнительным долгам, то обязательство списывается на него:

Дебет 63 Кредит 62, 76.

Подробнее: какой срок исковой давности по дебиторской задолженности

Отражение в бухгалтерской отчетности

Актуальные формы бухгалтерской отчетности утверждены Приказом Минфина № 66н от 02.07.2010. Предоставляется отчетность в контролирующие органы один раз в год по состоянию на 31 декабря — не позднее 31 марта следующего года.

Ежегодно перед составлением отчетности проводится инвентаризация всех обязательств, в том числе дебиторской задолженности (какие счета входят — мы писали выше). Все просроченные ко взысканию обязательства списывают. Убыток от списания необходимо отразить в отчете о финансовых результатах по строке 2350 «Прочие расходы».

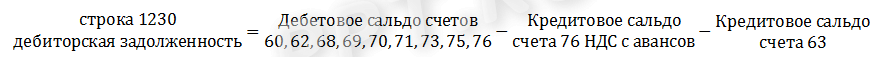

Остаток дебиторской задолженности отражается в активе бухгалтерского баланса в разделе «Оборотные активы». Для этого предназначена одноименная строка 1230. Обязательство отражается за вычетом суммы начисленного резерва по сомнительным долгам. И за вычетом налога на добавленную стоимость, исчисленного с сумм предварительной оплаты поставщикам: кредитовое сальдо — субсчет 76 «НДС с авансов поставщикам».

Дебиторская задолженность в балансе — это какие счета:

В строке 1230 баланса отражают суммарное дебетовое сальдо по счетам расчетов

Как купить дебиторскую задолженность и отразить это в бухучете

Дебиторку покупают по договору цессии — уступки требования. Нового кредитора называют цессионарий. Он учитывает долг в бухучете либо как финансовое вложение, либо как дебиторскую задолженность. Порядок учета зависит от способности дебиторского долга приносить доход в будущем в виде прироста стоимости или процентов.

Права требования принимают к бухучету на дату перехода таких прав к новому кредитору. Обычно права требования переходят к цессионарию на дату заключения договора цессии.

В таблице мы показали дебиторскую задолженность — счета бухгалтерского учета для уступки прав требования.

| Проводка | Содержание операции |

|---|---|

| Дт 58 Кт 76 | Приобрели требование |

| Дт 76 Кт 91 | Отразили доход от переуступки или погашения требования |

| Дт 91 Кт 68 | Начислили НДС |

| Дт 91 Кт 58 | Списали требование в расходы |

Как проверить контрагента до заключения договора

Перед каждой сделкой следует всесторонне проверять контрагента, чтобы убедиться в его добросовестности и готовности исполнения обязательств в будущем. Такая проверка партнера — это минимизация рисков, которая поможет заранее выявить его долги и неплатежеспособность.

Для налога на прибыль ввели понятие должной осмотрительности при выборе контрагента. В НК РФ нет прямого требования о должной осмотрительности, но налоговики разъясняют порядок в письмах (Письмо ФНС № БВ-4-7/3060@ от 10.03.2021). Для проверки контрагентов и собственного бизнеса в ФНС разработали специальный сервис «Прозрачный бизнес». Он абсолютно бесплатный и доступен всем пользователям. Контроль проводят по ИНН.

И хотя контроль необязателен по закону, ФНС рекомендует бизнесу проверять всех контрагентов в рамках налогового права (ст. 54.1 НК РФ). На практике налоговики проверяют реальность сделки, а не ошибки в оформлении первичных документов. Факты непроявления должной осмотрительности и необоснованной налоговой выгоды доказывает ИФНС, а обязанность по предоставлению доказательств возлагают и на налогоплательщика.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз