Приобрели станок для цеха, но не знаете как его учитывать? Проводите как основное средство. А мы расскажем о нюансах учета ОС.

Навигация

Что такое основные средства и что к ним относят

Все, что стоит дорого и что используют больше года, — это основные средства.

Пример: станки, здания, автомобили.

Чтобы провести актив как основное средство, проверьте, соответствует ли он всем этим критериям одновременно (п. 4, 11 ФСБУ 6/2020):

- актив материален;

- он выгоден для компании — принесет доход от использования;

- компания сможет использовать его в производстве или продажах минимум 12 месяцев или для получения дохода от того, что стоимость актива в будущем возрастет.

Для сведения: как учитывать основные средства по ФСБУ 6/2020

Классификация основных средств ведется по группам и видам. По видам классифицируют так: недвижимость, транспорт, оборудование и проч.

Подробнее: классификация основных средств в бухгалтерском учете

Стоимость основных средств

Этот показатель имеет огромное значение. По первоначальной стоимости имущественные активы принимают к бухучету. А еще по первоначальной стоимости определяют лимит для учета фондов:

- в бухучете — величина, которую закрепили в учетной политике;

- в налоговом учете — 100 000 рублей.

Все, что меньше, не учитывают как основные фонды.

В бухучете первоначальная стоимость основного средства — сумма капвложений, которая связана с этим объектом. То есть цена покупки, доставки, установки, запуска, проведения испытаний и проч. — все, на что потратили деньги до признания актива в бухучете.

Эти капвложения признают в сумме фактических затрат. В них включают оплату продавцу за вычетом налогов, но с учетом скидок, зарплату и налоги по работникам, которые участвовали в этих капвложениях, величину оценочного обязательства и другие затраты (п. 6 ФСБУ 26/2020). А вот управленческие расходы (кроме тех, что напрямую связаны с приобретением ОС) — расходы на рекламу и продвижение товаров, затраты на обучение персонала и ряд других издержек (п. 16 ФСБУ 26/2020).

В налоговом учете первоначальная стоимость основных средств — сумма затрат на приобретение или изготовление актива, его доставку и ввод в эксплуатацию. Из нее обычно исключают НДС и акцизы (п. 1 ст. 257 НК РФ). Госпошлину включают в первоначальную стоимость, если заплатили ее до того, как ввели актив в эксплуатацию (письмо Минфина № 03-03-06/1/20327 от 04.06.2013). Еще в первоначальную стоимость включают расходы на хранение ОС на складе — до начала использования актива (постановление Арбитражного суда Центрального округа № Ф10-4990/2020 от 14.01.2021 по делу № А54-7377/2019).

Используйте бесплатно инструкции от экспертов КонсультантПлюс по бухгалтерскому и налоговому учету ОС.

Срок полезного использования основных средств

Это один из обязательных критериев основных средств (п. 8 ФСБУ 6/2020). Его устанавливают как:

- период, пока использование основного средства приносит доход компании, — в месяцах или другой продолжительности;

- количество продукции или объем работ в натуральном выражении, которое компания ожидает получить от использования основного средства, — в штуках, квадратных метрах и проч.

СПИ определяют по:

- планируемому периоду работы основного средства: учитывается его производительность, мощность, нормативы и ограничения по объекту;

- планируемому физическому износу: это зависит от режима и условий эксплуатации актива, частоты ремонтов, наличия агрессивной среды и других влияющих на работу факторов;

- планируемому моральному устареванию: из-за того, что производственный процесс стал более совершенным или изменился спрос на продукцию, которую производят с помощью этого ОС;

- планируемой замене основного средства: техническому перевооружению или другому обновлению актива.

Подробнее: срок полезного использования ОС в бухгалтерском учете

Учет основных средств

Их отражают на счете 01: по дебету фиксируют поступление, по кредиту — списание. В балансе основные средства отражают по балансовой стоимости, ее еще называют остаточной. Определяют как первоначальную стоимость за минусом амортизации и обесценения.

К бухучету основные средства принимают на дату завершения капвложений на его приобретение или создание. Это означает, что:

- компания уже понесла все расходы на приобретение или создание актива и определила их точную сумму;

- он полностью готов к эксплуатации.

Покажем основные проводки для ОС в таблице — по видам хозопераций.

| Проводка | Содержание операции | Документы |

|---|---|---|

| Покупка | ||

| Дт 08 Кт 60 | Учли покупную стоимость объекта и сопутствующие расходы | Товарная накладная на объект, акты ОС-1, ОС-1а, ОС-1б, инвентарная карточка, приказ о вводе в эксплуатацию, акт о вводе в эксплуатацию |

| Дт 19 Кт 60 | Отразили входной НДС | |

| Дт 68 Кт 19 | Приняли к вычету НДС | |

| Дт 01 Кт 08 | Приняли к учету актив | |

| Строительство | ||

| Дт 08.3 Кт 60 | Учли затраты на проектно-сметную документацию, стоимость строительных работ | Акт ОС-б, приказ о вводе в эксплуатацию, акт о вводе в эксплуатацию |

| Дт 08.3 Кт 02, 10, 23, 25, 69, 70 | Учли затраты на строительство хозяйственным способом | |

| Дт 01 Кт 08.3 | Ввели ОС в эксплуатацию | |

| Амортизация | ||

| Дт 20 Кт 02 | Учли амортизацию основных средств для производства товаров, работ, услуг | - |

| Дт 26 Кт 02 | Учли амортизацию для управленческих нужд | |

| Дт 44 Кт 02 | Учли амортизацию для продажи товаров, работ, услуг | |

| Ремонт | ||

| Дт 08 Кт 02, 10, 60, 69, 70 | Провели капитальный ремонт основных средств | Накладная ОС-2, акт ОС-3 |

| Дт 10 Кт 08 | Учли вторсырье и запчасти, которые получили после ремонта | |

| Дт 01 Кт 08 | Признали затраты на капремонт основным средством | |

| Дт 20, 23, 26, 44 Кт 60, 02, 10, 69, 70 | Провели текущий ремонт основных средств | |

| Дт 91.02 Кт 60, 02, 10, 69, 70 | Провели ремонт ОС из-за аварий и поломок | |

| Дт 08 Кт 60, 10, 23, 69, 70 | Учли затраты на модернизацию основных средств | Акт ОС-3 |

| Дт 10 Кт 08 | Отразили вторсырье, которое получили при модернизации | |

| Дт 01 Кт 08 | Увеличили первоначальную стоимость ОС | |

| Разукомплектация | ||

| Дт 01-новое ОС Кт 01-исходное ОС | Зачли часть первоначальной стоимости | Акт разукомплектации ОС |

| Дт 02-исходное ОС Кт 02-новое ОС | Зачли часть амортизации | |

| Переоценка — метод пропорционального пересчета | ||

| Дт 01 Кт 83 | Дооценили первоначальную стоимость | Приказ руководителя о переоценке |

| Дт 83 Кт 02 | Дооценили амортизацию | |

| Дт 91 Кт 01 | Уценили первоначальную стоимость | |

| Дт 02 Кт 91 | Уценили амортизацию | |

| Сальдовый метод | ||

| Дт 02 Кт 01 | Списали амортизацию | Приказ руководителя |

| Дт 01 Кт 83 | Дооценили балансовую стоимость | |

| Дт 91 Кт 01 | Уценили балансовую стоимость | |

| Списание | ||

| Дт 01.9 Кт 01.1 | Списали первоначальную стоимость актива | Приказ о создании комиссии по списанию ОС, дефектная ведомость, приказ о списании основного средства, акт ОС-4, акт утилизации |

| Дт 02 Кт 01.9 | Списали амортизацию | |

| Дт 01.9 Кт 60.1 | Провели расходы на утилизацию, ликвидацию, демонтаж, если их выполнил подрядчик | |

| Дт 10 Кт 01.9 | Оприходовали материалы для собственного использования | |

| Дт 41.1 Кт 01.9 | Оприходовали вторсырье для продажи | |

| Дт 91.2, 01.9 Кт 01.9, 91.01 | Отразили финрезультат от списания объекта | |

| Продажа | ||

| Дт 62.1 Кт 91.1 | Отразили доход от продажи актива | Акт ОС-1, инвентарная карточка ОС-6, акт приема-передачи |

| Дт 91.2 Кт 68.2 | Начислили НДС | |

| Дт 01.9 Кт 01.1 | Списали первоначальную стоимость | |

| Дт 02.1 Кт 01.9 | Списали амортизацию | |

| Дт 91.2 Кт 01.9 | Включили в расходы балансовую стоимость актива | |

По теме: способы оценки основных средств

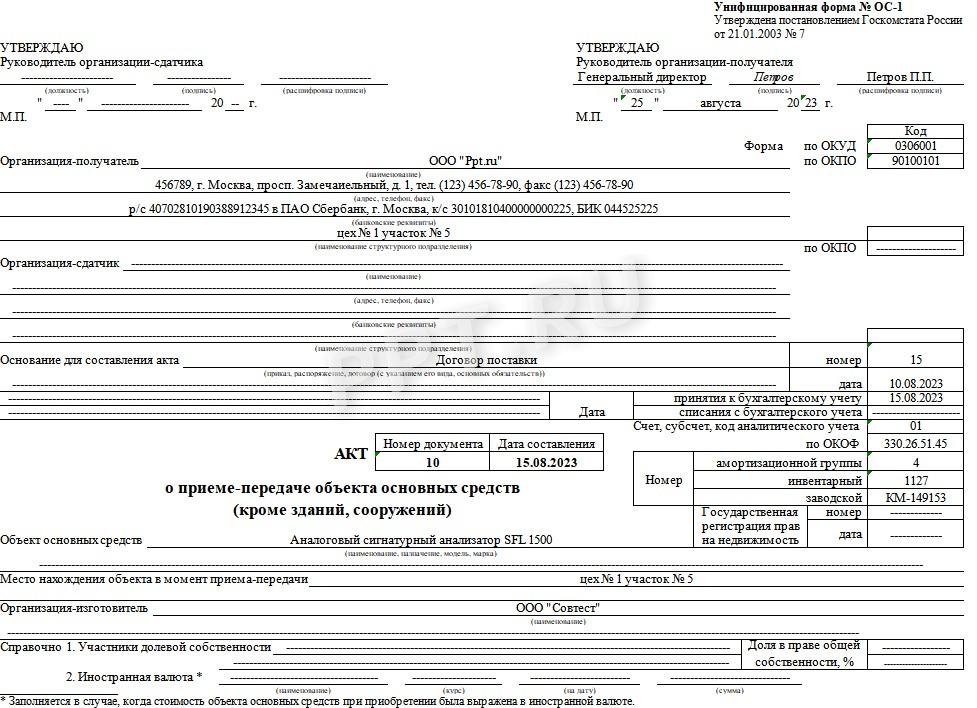

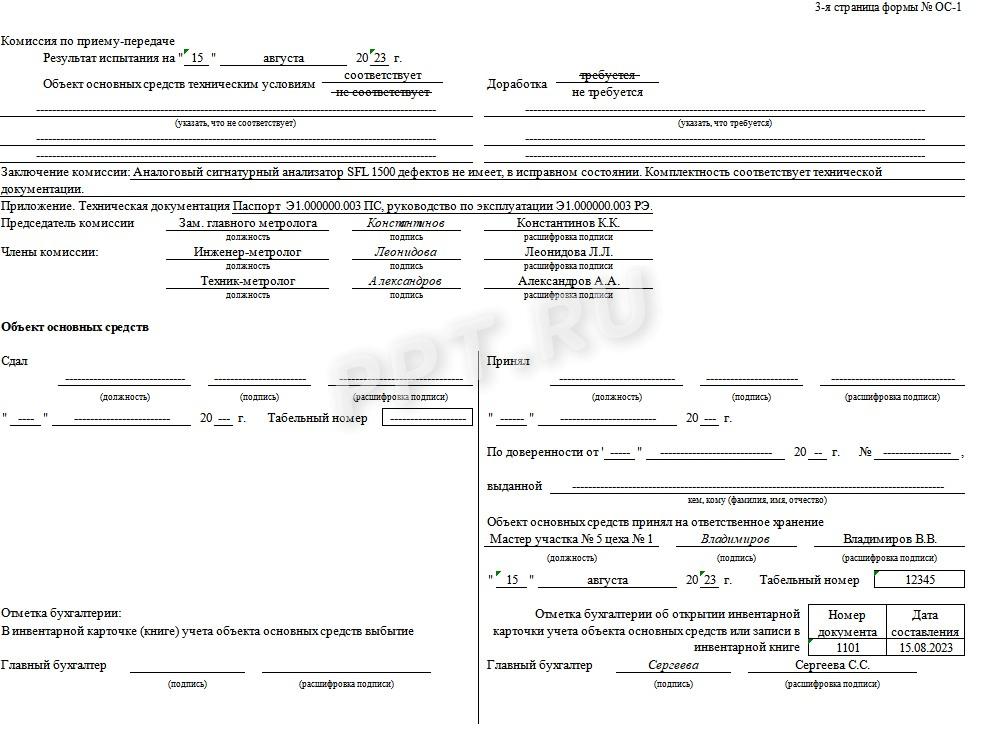

Поступление и списание основных средств отражают в акте ОС-1. Покажем порядок его заполнения на примере.

Так выглядит заполненный акт ОС-1

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Еще по теме: учет и амортизация арендованных основных средств

По особым правилам учитывают малоценку — такие активы с большим сроком использования (больше 12 месяцев), но низкой ценой нельзя отнести к запасам (п. 3 ФСБУ 5/2019, п. 5 ФСБУ 6/2020). Есть два варианта их бухучета, каждая компания самостоятельно выбирает, какой из них ей использовать:

- Установить лимит стоимости для совокупности основных средств. Но сначала надо закрепить в учетной политике те категории ОС, сведения о которых несущественны для компании с учетом ее деятельности и структуры активов — такая информация не сможет повлиять на решения пользователей отчетности. Лимит устанавливают для всей совокупности несущественных активов. А затраты на покупку или создание, улучшение, восстановление таких основных средств списывают в расходы или признают затратами на создание других активов (п. 5 ФСБУ 6/2020).

- Установить лимит стоимости для отдельного основного средства. Определите величину лимита так, чтобы она не смогла значительно влиять на показатели отчетности. Других ограничений нет. Если первоначальная стоимость отдельного основного средства ниже лимита, ее включают в расходы или в стоимость других активов единовременно (п. 5 ФСБУ 6/2020).

В таблице — проводки по единовременному списанию затрат по приобретенной малоценке.

| Проводка | Содержание операции |

|---|---|

| Если применяете первый способ либо второй, но сразу же знаете, что стоимость будет ниже лимита | |

| Дт 20, 23, 25, 26, 44 Кт 60 | Отразили задолженность перед продавцом по договорной стоимости основного средства — без НДС |

| Если применяете второй способ, но не уверены, что уложитесь в лимит | |

| Дт 08 Кт 60 | Отразили задолженность перед продавцом по договорной стоимости основного средства — без НДС |

| Дт 08 Кт 60, 23 и др. | Учли допзатраты, которые включаются в капвложения, — без НДС |

| Дт 20, 23, 25, 26, 60 Кт 08 | Списали первоначальную стоимость ОС на расходы или включили в стоимость других активов |

Отдельный материал: как вести учет основных средств

Амортизация и инвентаризация основных средств

Стоимость основных средств постепенно погашается — амортизируется (п. 27 ФСБУ 6/2020). Амортизацию надо начислять по всем имущественным активам, кроме:

- инвестиционной недвижимости, которая учитывается по цене переоценки;

- основных средств с неизменными потребительскими свойствами — земля, водные объекты, недра, музейные предметы, коллекции и другие;

- законсервированных фондов, которые компания не использует в своей деятельности и которые предназначены для реализации 31-ФЗ о мобилизационной подготовке.

По остальным законсервированным и не используемым фондам надо начислять амортизацию (информационное сообщение Минфина № ИС-учет-29 от 03.11.2020).

Амортизация по ОС:

- Начисляется с даты признания актива в бухучете. Но вы сможете начислять с 1-го числа месяца, который следует за месяцем учета, если закрепите этот вариант в учетной политике.

- Прекращается с даты списания имущества. По аналогии: если разрешили в учетной политике начисление амортизации с 1-го числа следующего месяца после учета, прекращайте ее начислять с 1-го числа месяца после списания.

Когда признаете имущество в бухучете, надо определить элементы амортизации — СПИ, способ ее начисления и ликвидационную стоимость (п. 37 ФСБУ 6/2020). Способов начисления в бухучете всего три:

- линейный;

- уменьшаемого остатка;

- пропорционально количеству продуктов, объему работ.

Первый и второй способы применяются к имуществу, для которого срок полезного использования определили периодом. Третий — если СПИ в натуральных единицах.

Для сведения: нормы амортизации по группам основных средств

Инвентаризацию основных средств проводят только раз в 3 года — во время годовой инвентаризации. Иногда имущество инвентаризируют внепланово: если меняется материально ответственное лицо или на основании локальных приказов руководства в других случаях. Комиссия проверяет фонды, сверяет их количество с бухучетом и определяет возможность их использования по назначению. Результаты оформляют в описи ИНВ-1 и сличительной ведомости ИНВ-18.

Списание основных средств

Их списывают только в двух случаях:

- актив больше не приносит экономическую выгоду, то есть доход. Причин несколько: он физически устарел или компания больше не занимается той деятельностью, для которой его использовали;

- актив выбыл. Его продали, безвозмездно передали, украли, уничтожили при ЧС или аварии.

Чтобы списать фонд, который больше нельзя использовать, составьте акт ОС-4 или собственный акт ликвидации или утилизации. Дополнительно приложите дефектную ведомость и приказ руководителя о списании — для подтверждения операции.

Подробнее: как заполнить акт о списании основных средств по форме ОС-4

В налоговом учете демонтаж, ликвидацию и утилизацию учитывают одинаково (ст. 250, 265 НК РФ). Восстанавливать НДС при списании имущественного актива не требуется (письмо ФНС № СД-4-3/7167@ от 15.04.2018). Остаточную цену и услуги подрядчиков по демонтажу и т. п. включают в расходы, а рыночную цену оставшегося вторсырья учитывают в доходах компании.

Федеральный закон от 26.02.1997 N 31-ФЗ

Приказ Минфина России от 15.11.2019 N 180н

Приказ Минфина России от 17.09.2020 N 204н

Информационное сообщение Минфина России от 03.11.2020 N ИС-учет-29

Статья 105.3 НК РФ. Общие положения о налогообложении в сделках между взаимозависимыми лицами

Статья 246 НК РФ. Налогоплательщики

Статья 250 НК РФ. Внереализационные доходы

Статья 257 НК РФ. Порядок определения стоимости амортизируемого имущества

Важно

МВД меняет формы уведомлений по иностранным работникам

Важно

МВД меняет формы уведомлений по иностранным работникам