Единый социальный взнос — это вид сборов, который фактически был отменен в 2010 году. Однако многие бухгалтеры по старинке обозначают взносы на нужды пенсионного, социального и медицинского страхований этим термином. Рассмотрим в материале, какие ставки социальных сборов установлены в 2020 году.

Навигация

Внимание! Актуальная статья на эту тему — Все про страховые взносы в 2025 году

Согласно статье 419 НК РФ, плательщиками социальных взносов являются лица-страхователи. То есть те, кто осуществляет выплаты и иные вознаграждения: организации, индивидуальные предприниматели и физические лица.

Социальные налоги в 2020 году: ставки

Социальные сборы включают в себя:

- пенсионное страхование;

- социальное страхование на случай болезни или материнства;

- медицинское страхование;

- налог на травматизм.

До 2017 года администрированием каждого вида отчислений занимались Фонды. Однако теперь всеми ими заведует ФНС. Исключение составили лишь сборы на травматизм, которые остались в ведении ФСС. Тарифы на период с 2017 по 2020 год установлены в статье 426 НК РФ. Какие размеры имеют отчисления на социальные нужды, ставка которых в сумме составляет 30 %, удобнее всего представить в таблице.

|

Вид взноса |

ОПС, % |

ВНИм (ОСС), % |

ОМС, % |

|

Если предельная величина базы не превышает лимит 1 021 000 руб. — для ОПС, 815 000 руб. — для ОСС |

22 |

2,9 |

5,1 |

|

Если сумма базы превышает предельную величину для ОПС |

10 |

- |

5,1 |

Отметим, что выплаты сверх предельной базы не облагаются взносами на ВНиМ. Размер отчислений на травматизм, которые, как мы помним, необходимо перечислять в ФСС, зависит от основного вида деятельности компании. Его необходимо подтверждать ежегодного, в зависимости от этого ставка отчислений будет от 0,2 до 8,5 %.

Пониженные тарифы

Некоторые категории плательщиков могут рассчитывать на применение пониженных тарифов. Полный список этих категорий находится в статье 427 НК РФ, но в частности к ним относятся:

- хозяйственные общества, занимающиеся внедрением плодов интеллектуальной деятельности;

- организации и предприниматели, заключившие особые соглашения с органами управления особых экономических зон;

- российские организации, работающие в сфере информационных технологий.

Для компаний и предпринимателей, отвечающих требованиям статьи 427 НК РФ, предусмотрены следующие тарифы:

- ОПС — 20 %;

- ОМС и ВНиМ — 0 %.

Расчет суммы отчислений

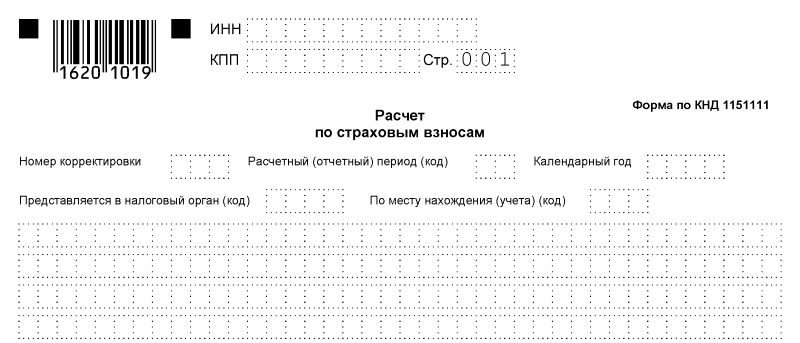

Расчет по страховым взносам по форме КНД 1151111 подается ежеквартально в ФНС до 30 числа месяца, следующего за отчетным периодом. Порядок заполнения этого документа содержится в Приказе ФНС России от 10.10.2016 № ММВ-7-11/551@. Непосредственно расчет сумм отчислений производится по простой формуле:

Сумма ежемесячного платежа (ОПС, ОМС, ВНиМ) = Выплаты, начисленные работнику с начала года до окончания текущего месяца × Ставка конкретного взноса.

Тарифы для ИП без работников

Суммы страховых взносов для ИП без работников с недавнего времени имеют фиксированный характер в зависимости от общего годового дохода. Если доход не превышает 300 000 рублей, то платеж на ОПС составит:

- 26 545 руб. — за 2018 г.;

- 29 354 руб. — за 2020 г.;

- 32 448 руб. — за 2020 г.

Если доход превышает указанный лимит, то придется доплатить 1 % от величины превышения, но не более:

- 212 360 руб. — за 2018 г.;

- 234 832 руб. — за 2020 г.;

- 259 584 руб. — за 2020 г.

Размер отчислений на ОМС не зависит от суммы дохода и составляет:

- 5840 руб. — за 2018 г.;

- 6884 руб. — за 2020 г.;

- 8426 руб. — за 2020 г.

Отчисления на случай ВНиМ предприниматель без сотрудников может платить по желанию.

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне