Разбираемся с недостачей: как она появляется, кто отвечает за ущерб и как учитывать по бухгалтерии и для налогообложения.

Навигация

Что представляет собой недостача и откуда она появляется

Если фактические и учетные сведения по остаткам материальных ценностей расходятся, это недостача. Обычно недостатки в активах обнаруживают во время инвентаризаций и ревизий. Причин таких расхождений много: это и недопоставки товаров, и естественная убыль, и хищения.

Недостача при приемке товара

Когда поставщик привез товар, покупатель проверяет поставку. Сверка фактического товара с документами — обязательный элемент приемки. Если обнаружили несоответствия или недостаток товара, проинформируйте продавца в письменном виде (п. 2 ст. 513 ГК РФ).

Естественная убыль

Если материальные ценности потеряли в массе из-за биологических, физических или химических свойств, это естественная убыль. К естественным потерям относят усушку, выветривание, таяние заморозки.

Поскольку эти потери нельзя подтвердить документами, отраслевые ведомства вводят нормы естественной убыли (ПП РФ № 814 от 12.11.2002, Приказ Минэкономразвития № 95 от 31.03.2003). Недостачу в пределах норм естественной убыли учитывают в расходах для налогообложения (пп. 2 п. 7 ст. 254 НК РФ).

Недостача при инвентаризации

Сверку активов и обязательств проводят каждый год — перед итоговой бухгалтерской отчетностью. Есть и другие основания для инвентаризации (ч. 1 ст. 11 402-ФЗ от 06.12.2011, п. 27 положения из Приказа Минфина № 34н от 29.07.1998).

Активы инвентаризируют, чтобы сверить их фактическое наличие с бухгалтерскими данными. Если во время инвентаризации обнаружили недостачу, проверьте, нет ли ошибок в бухучете. Если есть, их надо исправить.

А вот если ошибок нет, надо подготовить документы и списать недостачу. Если недостатки превысили норму естественной убыли, спишите их в прочие расходы.

Подробнее: что делать, если выявлена недостача при инвентаризации

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы разобраться с материальной ответственностью работника.

Кто считается материально ответственным лицом

За имущественные ценности организации отвечает материально ответственное лицо. Обычно это кассир, кладовщик, водитель, курьер, продавец в магазине. С МОЛ обязательно заключают договор о полной материальной ответственности. А вот приказ о матответственности не обязателен: достаточно соглашения с сотрудником.

Для сведения: кого можно назначить материально ответственным лицом

Как оформить недостачу

Недопоставка

Если решили не отказываться от всей партии, примите и зафиксируйте количество фактически переданного товара. Расхождения по поставке покажите в акте о выявленных расхождениях по количеству товара. Используйте унифицированные ТОРГ-2 (ТОРГ-3 — для импорта), М-7 или акт собственной разработки (Постановления ГКС № 132 от 25.12.1998, № 71а от 30.10.1997, ч. 2, 4 ст. 9 402-ФЗ).

Если собираетесь запросить неустойку за недопоставку, вместе с актом о расхождениях передайте поставщику письменную претензию. Ее составляют в произвольной форме, но обязательно указывают все требования к продавцу (ст. 466, 520, 521 ГК РФ). В претензии надо сослаться на договор и на акт о расхождениях.

Может пригодиться: как составить акт о расхождениях при приемке товара

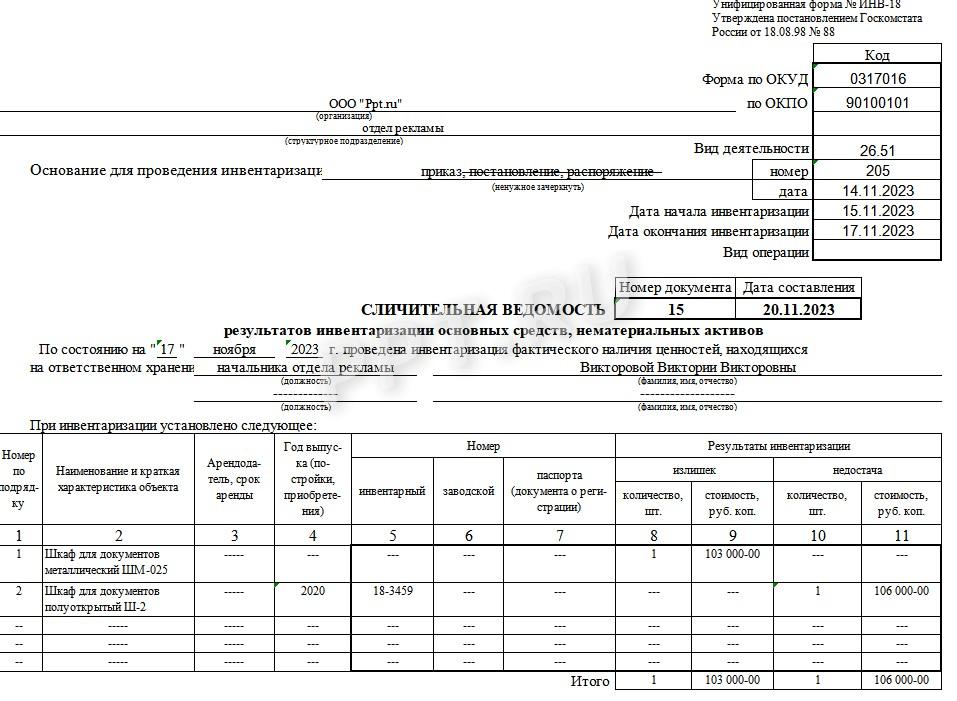

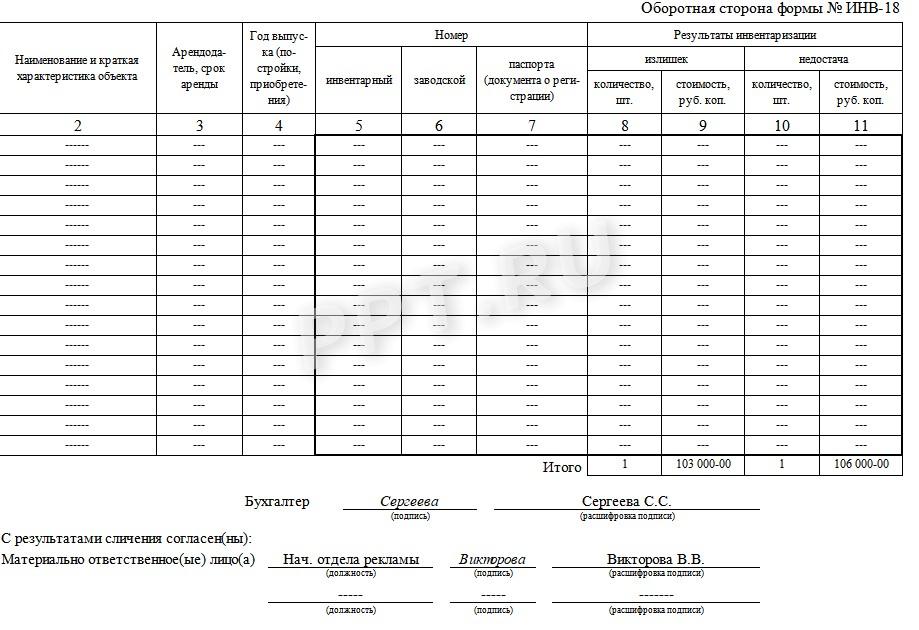

Инвентаризация

Оформите сличительную ведомостью (п. 4.1 Методических указаний из Приказа Минфина № 49н от 13.06.1995). Используйте (Постановление ГКС № 88 от 18.08.1998, ч. 2 ст. 9 402-ФЗ):

- унифицированную ИНВ-18 — для основных средств и нематериальных активов;

- унифицированную ИНВ-19 — для товаров, материалов, запасов;

- ведомость собственной разработки.

Чтобы списать недостачу, которую выявили по итогам инвентаризации, составьте сличительную ведомость

Подробнее: как правильно составить сличительную ведомость (формы ИНВ-18 и ИНВ-19)

Другой вариант оформления недостатков — совместить ведомость с инвентаризационными описями. Заполните формы № ИНВ-15 или ИНВ-16. Тогда отдельная ведомость не понадобится.

Вот что еще надо оформить:

- ведомость учета результатов. Заполните ИНВ-26 или свою форму. Ведомость нужна, чтобы обобщить результаты по отдельной инвентаризации или нескольким проверкам, которые провели в течение года. Поскольку окончательное решение по недостаче принимает директор, ему удобнее смотреть общий документ с детализацией по расхождениям, а не пачку описей и сличительных ведомостей;

- протокол заседания инвентаризационной комиссии. Внесите предложения и пояснения по исправлению недостач;

- приказ об утверждении результатов инвентаризации. Зафиксируйте решение руководства по недостачам — исправление учетных ошибок, зачет по пересортице или окончательное списание.

Как взыскать недостачу с виновного

Есть специальная инструкция по взысканию ущерба с виновного сотрудника:

Шаг 1. Проведите служебное расследование. Установите причины и размер имущественных недостатков (ч. 1 ст. 247 ТК РФ, п. 4 Постановления пленума ВС РФ № 52 от 16.11.2006). Подтвердите или опровергните вину сотрудника: возможно, есть обстоятельства, которые исключают его матответственность. Еще в ходе расследования определите стоимость имущества по данным бухучета и его рыночную стоимость по аналогичным товарам.

Шаг 2. Издайте приказ об удержании из зарплаты. Это надо сделать в течение месяца после того, как определите размер ущерба. Распоряжение составьте в произвольной форме, укажите сумму, которую надо удержать.

Согласие работника на такое удержание получать не надо. Но если ущерб больше его среднего заработка, стороны вправе договориться о добровольном возмещении — единовременно или в рассрочку (ст. 238, ч. 4 ст. 248 ТК РФ). Если договориться не удалось, работодателю придется обратиться в суд, чтобы взыскать ущерб больше среднего заработка. При ограниченной матответственности взыскивать ущерб через суд нельзя.

Шаг 3. Удержите ущерб с зарплаты. Соблюдайте лимит по удержаниям — 20% от начисленной зарплаты за минусом НДФЛ. Если у работника уже есть обязательства по исполнительным листам, сначала удерживают их, и только потом — сумму ущерба (ст. 138 ТК РФ). И все это не превышает 20%.

Шаг 4. Проведите удержание в бухучете. Уменьшите задолженность перед работником по выплате положенных сумм проводкой Дт 70 Кт 73.2.

Отражение недостачи в бухгалтерском учете

Недопоставка

Недопоставку в пределах норм естественной убыли учтите по договорной цене — без расходов на доставку и НДС. Спишите недостачу с кредита со счета расчетов в дебет счета 94 (Приказ Минфина № 94н от 31.10.2000). Одновременно спишите недостающие товары с 94 счета и отнесите к затратам на заготовку и доставку или на счета отклонений в стоимости матзапасов (п. 11, 12 ФСБУ 5/2019).

Дополнительно: что такое 94 счет Плана счетов и как его использовать

Если недопоставка сверх норм естественной убыли, учитывайте ее по фактической стоимости и включите туда:

- стоимость недостающей продукции: умножьте количество недопоставки на договорную цену поставщика без НДС (для подакцизных товаров включите акцизы);

- затраты на заготовку и доставку, которые сами же и оплачиваете, но только по недостающим товарам: посчитайте процентное соотношение затрат на момент списания к общей стоимости поставки по цене поставщика.

Когда поставщик довезет нужные товары, оприходуйте и уменьшите их стоимость, затраты на заготовку и доставку и НДС, которые включили в фактическую стоимость недостачи.

| Проводка | Содержание операции |

|---|---|

| Дт 94 Кт 60 | Отражаем недостачу в пределах норм естественной убыли |

| Дт 44, 10, 16 Кт 94 | Списываем естественную недостачу |

| Дт 76.2 Кт 60 | Предъявляем претензию поставщику — в размере стоимости недопоставки свыше естественной убыли |

| Дт 94 Кт 60 | Списываем недопоставку свыше естественной убыли на недостачу — если нет оснований для претензий поставщику |

Инвентаризация

Недостачи, которые появились не из-за бухгалтерских ошибок и которые нельзя зачесть излишками по пересортице, зачитывайте так:

- в пределах естественной убыли. Отразите на счетах учета производственных затрат или расходов на продажу в корреспонденции с 94 счетом;

- свыше естественной убыли или в полной сумме, если не вводили такие нормы. Спишите в прочие расходы.

Проведите эти операции в отчетном периоде, к которому относится дата проведения инвентаризации (п. 16 ПБУ 10/99).

Недостающие матценности списывают по инвентаризационным описям, сличительным ведомостям и приказам руководства. Списание подтверждают актом, но составлять его не обязательно.

| Проводка | Содержание операции |

|---|---|

| Дт 94 Кт 01, 10, 41, 43 | Списываем стоимость ущерба |

| Дт 20, 25, 26, 44 Кт 94 | Списываем естественную убыль |

| Дт 91.2 Кт 94 | Списываем ущерб |

| Дт 73.2 Кт 91.1 | Относим сумму на виновного сотрудника |

| Дт 70, 50, 51 Кт 73.2 | Взыскиваем сумму с виновного сотрудника |

Подробнее: бухгалтерские проводки при недостаче при инвентаризации

Отражение недостачи в налоговом учете

Недопоставка

Учет для налога на прибыль зависит от причин недостачи:

- если возникла по естественным причинам в процессе транспортировки, хранения — включаем в материальные расходы в пределах естественной убыли (пп. 2 п. 7 ст. 254 НК РФ);

- если возникла по вине работника или других МОЛ — учитываем во внереализационных расходах (при соблюдении условий);

- если произошла авария, пожар, стихийное бедствие — включаем во внереализационные расходы и прикладываем подтверждающие ЧС документы (пп. 6 п. 2 ст. 265 НК РФ);

- если истек срок годности — включаем в прочие или внереализационные доходы и прикладываем документы об уничтожении или передаче организации по сбору отходов (пп. 49 п. 1 ст. 264, пп. 20 п. 1 ст.265, п. 1, 4 ст. 252 НК РФ).

Инвентаризация

Учитывают по аналогии с недопоставкой: естественные недостачи списывают в матрасходы в пределах естественной убыли, а если произошла чрезвычайная ситуация или ущерб возник по вине работника — во внереализационные расходы. Чтобы включить инвентаризационные недостачи в налоговый учет, приложите один из документов:

- письменное обязательство работника о возмещении ущерба;

- решение суда о взыскании ущерба;

- подтверждение, что виновные не установлены;

- подтверждение чрезвычайной ситуации.

В письме № 03-03-06/1/10935 от 10.02.2023 Минфин пояснил: если компания не устанавливала норматив естественной убыли, учесть потери не получится.

Федеральный закон от 06.12.2011 N 402-ФЗ

Приказ Минфина России от 06.05.1999 N 33н

Постановление Госкомстата РФ от 30.10.1997 N 71а

Приказ Минфина РФ от 29.07.1998 N 34н

Постановление Госкомстата РФ от 25.12.1998 N 132

Приказ Минфина РФ от 31.10.2000 N 94н

Постановление Правительства РФ от 12.11.2002 N 814

Приказ Минэкономразвития РФ от 31.03.2003 N 95

Постановление Пленума Верховного Суда РФ от 16.11.2006 N 52

Приказ Минфина РФ от 13.06.1995 N 49

Приказ Минфина России от 06.10.2008 N 106н

Статья 1064 ГК РФ. Общие основания ответственности за причинение вреда

Статья 254 ГК РФ. Раздел имущества, находящегося в совместной собственности, и выдел из него доли

Статья 330 ГК РФ. Понятие неустойки

Статья 466 ГК РФ. Последствия нарушения условия о количестве товара

Статья 513 ГК РФ. Принятие товаров покупателем

Статья 521 ГК РФ. Неустойка за недопоставку или просрочку поставки товаров

Статья 252 НК РФ. Расходы. Группировка расходов

Статья 264 НК РФ. Прочие расходы, связанные с производством и (или) реализацией

Статья 265 НК РФ. Внереализационные расходы

Статья 138 ТК РФ. Ограничение размера удержаний из заработной платы

Статья 238 ТК РФ. Материальная ответственность работника за ущерб, причиненный работодателю

Статья 244 ТК РФ. Письменные договоры о полной материальной ответственности работников

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

В Налоговом кодексе такой обязанности нет.