В действующем законодательстве содержатся определенные правила о контролируемых иностранных компаниях. Они призваны способствовать противодействию уклонения от налогообложения, а также защите налоговой базы государства от размывания. Здесь я отвечу на вопросы: что такое контролируемые иностранные компании, кто подает уведомление в налоговую службу и каким образом его можно подать?

Навигация

Коротко о главном: 5 пунктов

- КИК — это иностранные фирмы, которыми управляют россияне.

- Люди, которые контролируют КИК, должны сообщать об этом в налоговую.

- Сообщать нужно каждый год, даже если фирма не заработала денег.

- Организации сообщают в электронном виде, люди могут выбрать форму.

- Если не сообщить или ошибиться, придется заплатить штраф 50 000 рублей.

Что такое контролируемые иностранные компании

Пункт 1 статьи 25.13 НК РФ определяет, что контролируемой иностранной компанией является зарубежная организация, не являющаяся налоговым резидентом РФ, имеющая контролирующих лиц — резидентов РФ. Под эти критерии подпадают не только юрлица, но и некорпоративные структуры (партнерства, трасты, фонды).

Может пригодиться: как организации получить справку о налоговом резидентстве

Кто подает уведомление о КИК

Пункт 3.1 статьи 23 НК РФ закрепляет обязанность уведомить налоговую службу о контролируемых иностранных компаниях за контролирующими их лицами. Именно контролирующие лица должны подать соответствующее уведомление.

Как и когда подавать уведомление о КИК

В зависимости от статуса контролирующего лица, уведомлять налоговую нужно ежегодно:

- по месту нахождения — не позднее 20 марта года, следующего за налоговым периодом, в котором признается доход в виде прибыли контролируемого лица, или по итогам которого определен убыток — для организаций;

- по месту жительства — не позднее 30 апреля, следующего за годом, в котором контролирующее лицо признало прибыль контролируемого лица, или по итогам которого определен убыток — для физлиц.

Форма извещения также разнится в зависимости от статуса подписанта (п. 4 ст. 25.14 НК РФ):

- юрлица подают исключительно в электронной форме;

- физлица могут подать в электронной, бумажной форме либо через личный кабинет. Использование последнего способа значительно упрощает формирование извещения, в нем отражаются сведения о ранее заявленных КИК.

В своей практике сталкивалась с ситуацией, когда клиент ошибочно полагал, что уведомлять налоговую не обязательно, если по итогам финансового периода КИК не получила прибыль, которая подлежит налогообложению. Но это не так, это необходимо, независимо от финансового результата. Кроме того, финансовые показатели иностранной компании могут быть неизвестны на момент извещения налоговой службы. Отмечу так же, что технические проблемы, которые могут возникнуть при подаче извещения, не освобождают налогоплательщика от административной ответственности и штрафа за нарушение срока и порядка подачи уведомления.

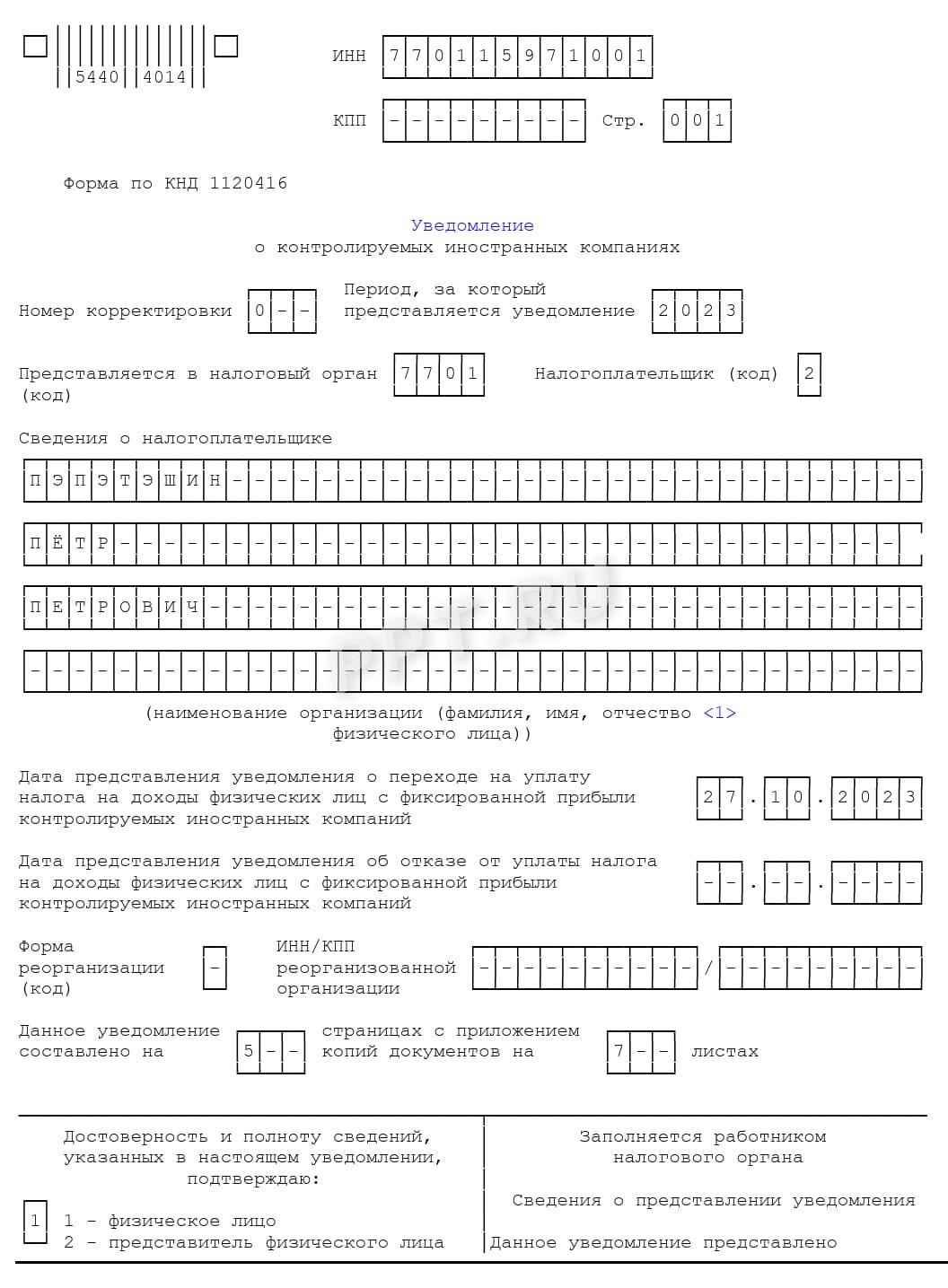

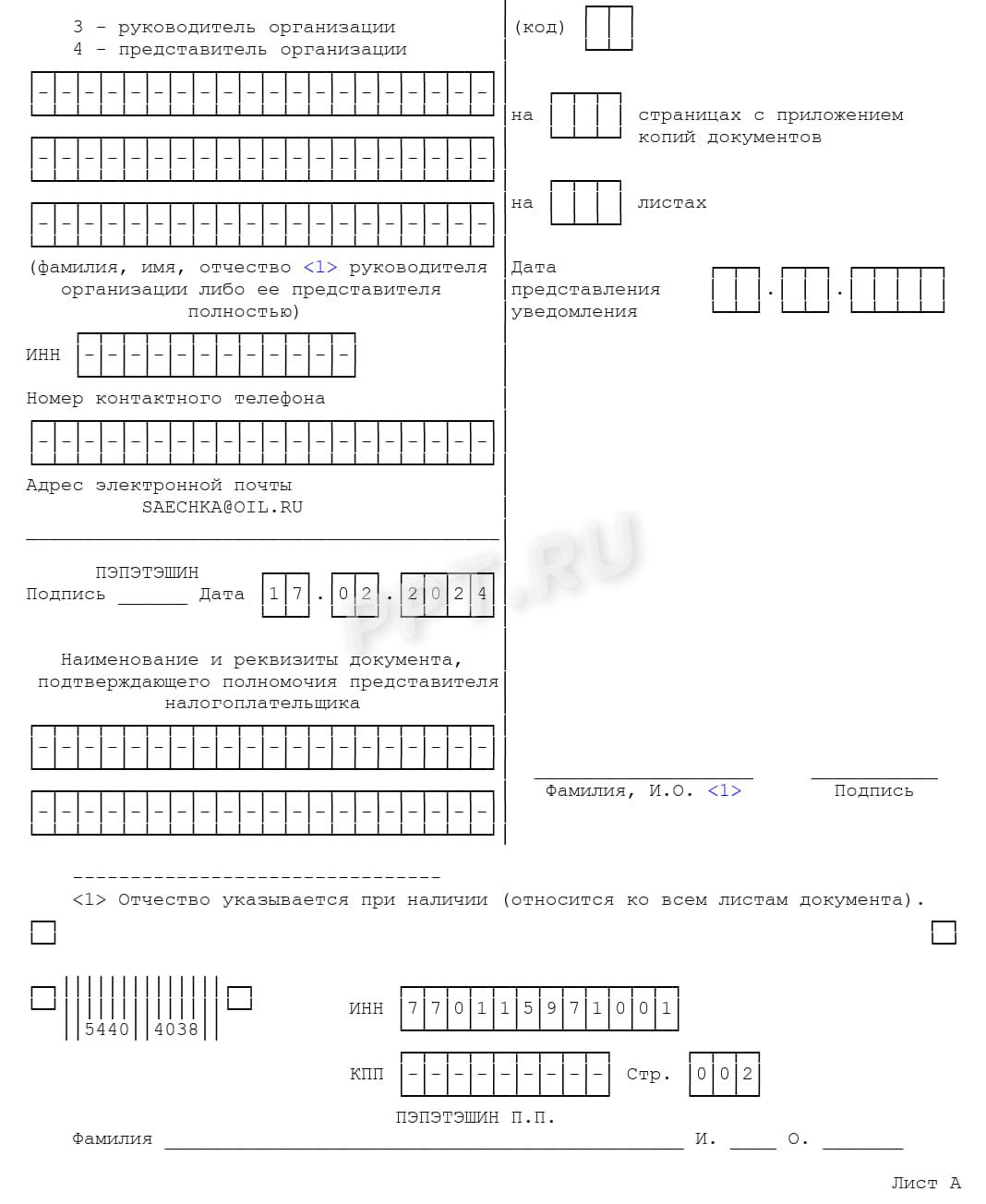

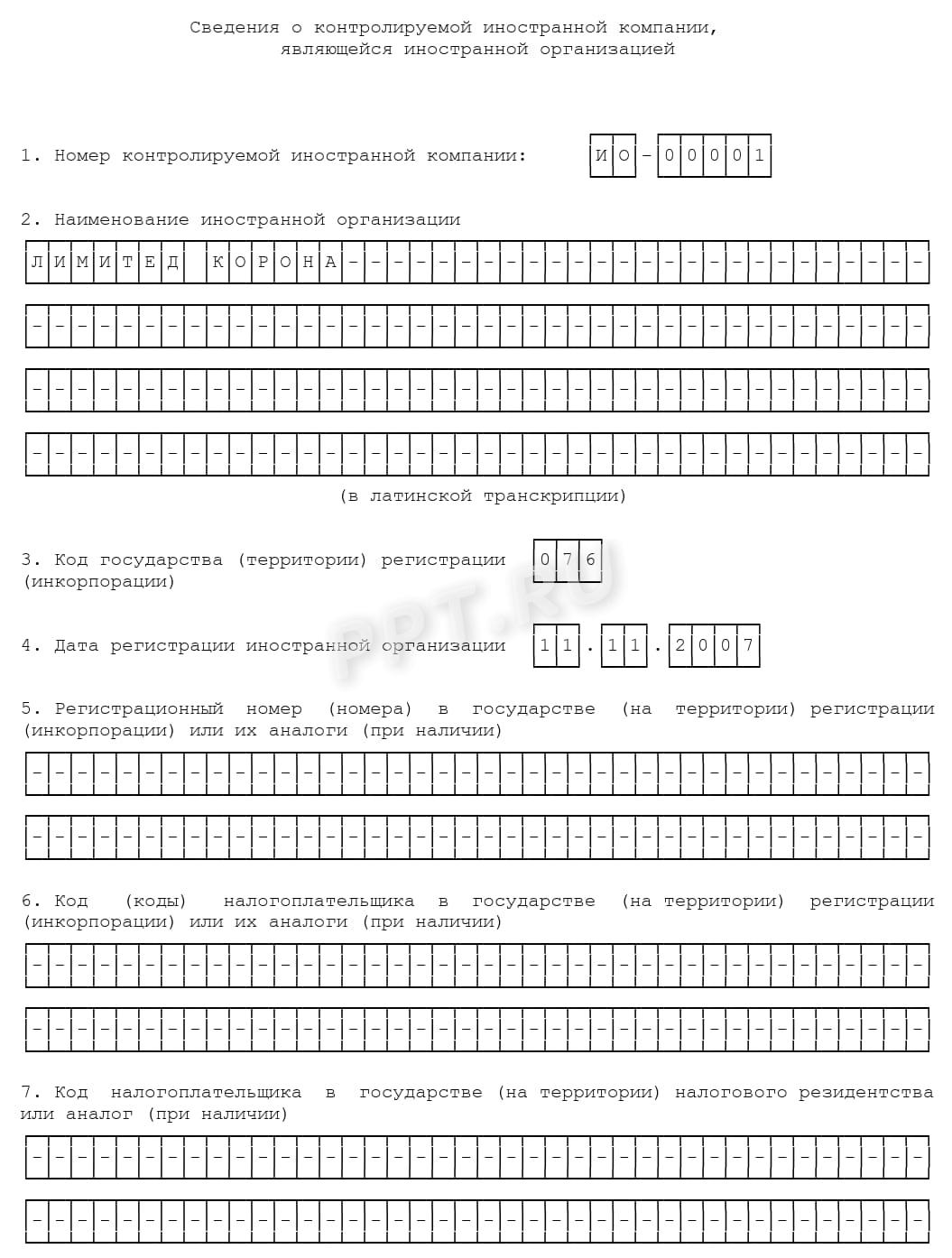

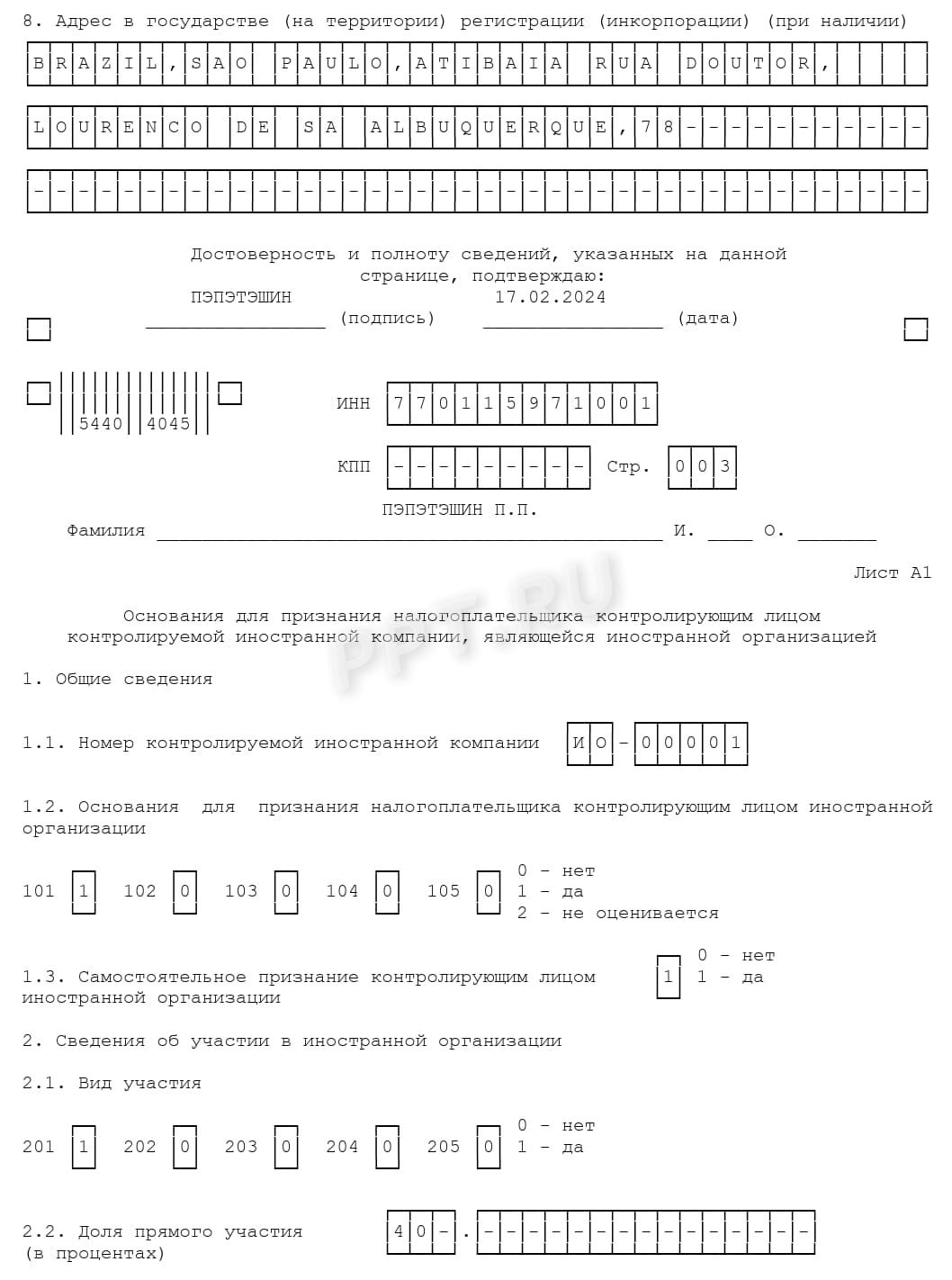

Порядок заполнения уведомления о КИК

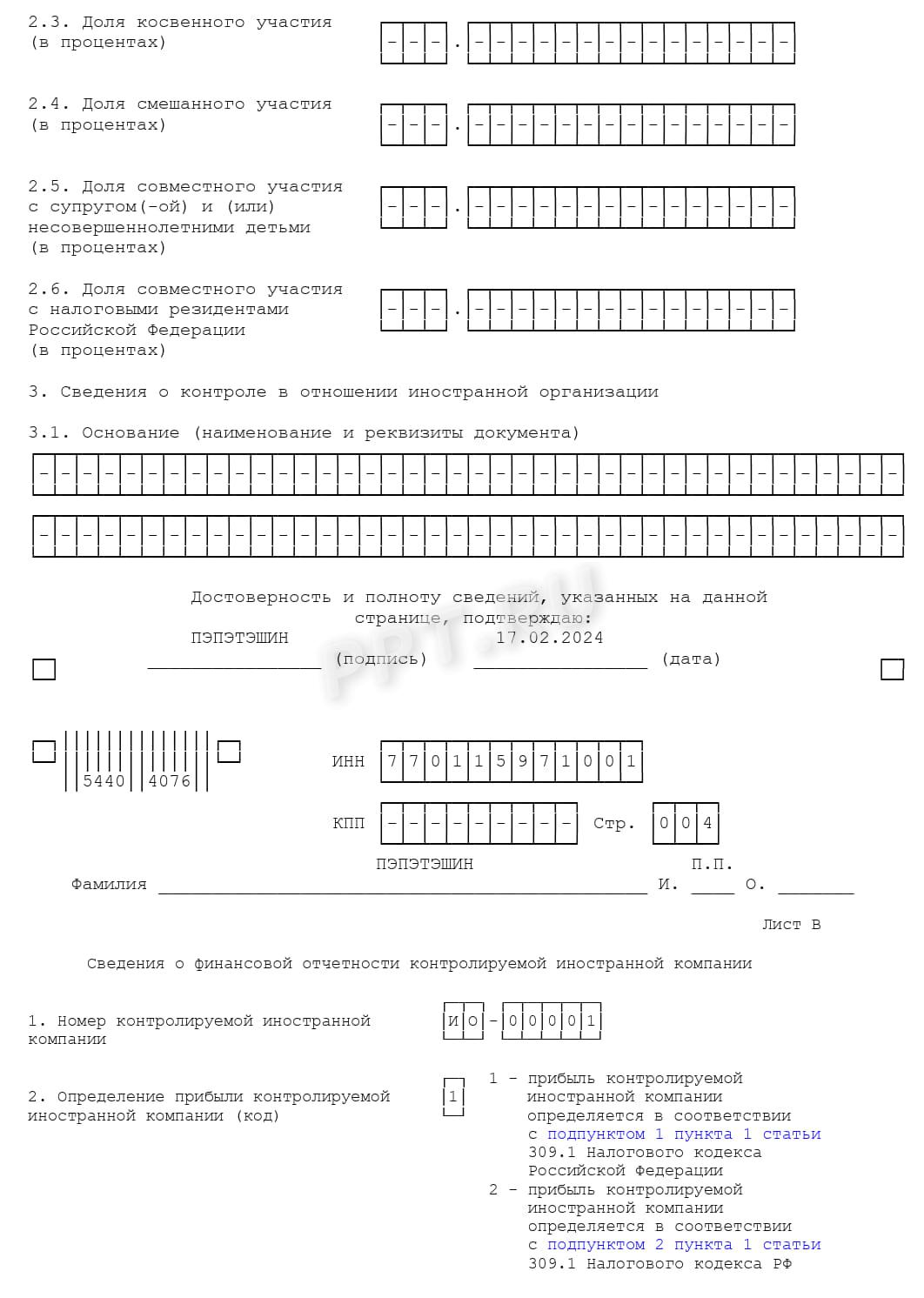

Порядок его заполнения утвержден Приказом ФНС России от 19.07.2021 № ЕД-7-13/671@. В общем случае уведомление о КИК состоит из титульного листа, информации о физлице или организации, подающей форму, и восьми листов, которые содержит в себе следующую информацию:

- «А» — наименование и реквизиты зарубежного предприятия по отношению к контролируемой организации;

- «А1» — основания признания подписанта контролирующим;

- «Б» — данные контролируемого лица без создания юрлица;

- «Б1» — основания признания подписанта контролирующим по отношению к КИК без создания юрлица;

- «В» — данные об отчетах, которые предприятие подало в стране инкорпорации;

- «Г» — данные об опосредованном участии в контролируемой организации;

- «Г1» — реквизиты российского юрлица, через которое осуществлялось опосредованное участие;

- «Г2» — цепочка компаний при косвенном владении и все данные об упоминаемых в этом разделе фирмах в РФ и за границей и другое.

Вам не обязательно подавать в налоговую все эти листы, достаточно подать лишь заполненные

При заполнении используют несколько видов кодов, касающихся форм реорганизации юрлица (прил. 1), удостоверяющих личность документов (прил. 2), оснований по признанию лица контролирующим (прил. 3); участия лица в КИК (прил. 4), высвобождения от налогообложения прибыли (прил. 5).

Вас может заинтересовать:

Часто задаваемые вопросы по теме

-

Что такое контролируемые иностранные компании?

Контролируемой иностранной компанией является зарубежная организация, не являющаяся налоговым резидентом РФ, имеющая контролирующих лиц — резидентов РФ.

-

Кто подает уведомление о контролируемых иностранных компаниях?

Уведомлять налоговую службу о контролируемых иностранных компаниях обязаны контролирующие их лица.

-

В какой форме подать уведомление о КИК?

Налогоплательщики, являющиеся физическими лицами, могут выбирать между бумажной и электронной формой извещения. Для юридических лиц электронная форма является единственно возможной.

-

Какая мера ответственности за нарушения порядка извещения?

Штраф в размере 50 000 рублей за непредоставление или предоставление недостоверной информации об участии в иностранных компаниях, если данная зарубежная организация является по отношению к налогоплательщику КИК.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать