Нулевую налоговую декларацию НДС сдают в ИНФС организации и ИП, которые являются плательщиками налога, но в отчетном квартале его не начисляли. С 1-го квартала 2025 года декларацию заполняют на новом бланке и по новым правилам.

Навигация

- Коротко о главном: 5 пунктов

- Кто обязан сдавать отчетность по налогу на добавленную стоимость

- Бланк и порядок заполнения отчета при отсутствии деятельности

- Можно ли сдавать декларации на бумаге

- Как сдать ЕУД

- Ответственность налогоплательщиков

- Ответы на важные вопросы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Все организации и ИП на общей системе налогообложения должны сдавать декларацию по НДС, даже если не было деятельности.

- Налоговые агенты, не являющиеся плательщиками НДС, нулевую декларацию не сдают.

- В отчете указывают начисленный налог, вычеты, восстановленные суммы и операции, не являющиеся объектом налогообложения.

- Если в квартале не было операций, заполняется пустая форма декларации.

- Несдача нулевой декларации в срок влечет минимальный штраф в 1000 рублей.

Кто обязан сдавать отчетность по налогу на добавленную стоимость

Декларацию по НДС сдают налогоплательщики налога на добавленную стоимость:

- на ОСНО;

- на УСН и ЕСХН, если не освобождены от уплаты налога (их доходы за год превысили 60 млн рублей).

Специалисты ФНС неоднократно объясняли, в каких случаях сдается нулевая декларация по НДС: в случае отсутствия деятельности или объектов налогообложения в течение квартала налогоплательщики направляют в налоговую инспекцию информацию об этом на нулевом бланке.

Обязанность подавать отчетность в ИФНС не зависит от того, были у налогоплательщика в течение квартала объекты обложения налогом на добавленную стоимость или нет. В отчете указывают не только начисленный налог, но и:

- вычеты по налогу;

- суммы восстановленного налога;

- операции, не являющиеся объектом обложения, в том числе операции, местом реализации которых не является Россия.

Состав отчетности в такой ситуации зависит от тех операций, которые совершал налогоплательщик в отчетном квартале. В порядке заполнения указано, какие листы нулевой декларации по НДС сдавать в 2025 году: при наличии показателей заполняются соответствующие разделы. Если операций не было совсем, то заполняется пустая форма, без данных.

Советуем прочитать: как заполнить декларацию по НДС

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы заполнить декларацию-нулёвку по НДС.

Бланк и порядок заполнения отчета при отсутствии деятельности

В нормативах указано, должна ли сдаваться декларация НДС при отсутствии деятельности: да, отчетность по налогу на добавленную стоимость — одна из обязательных для налогоплательщиков. Если вы — налогоплательщик НДС, но временно приостановили (но не закрыли) деятельность, то придется отчитываться в ИФНС. Для этого и заполняют нулевую декларацию.

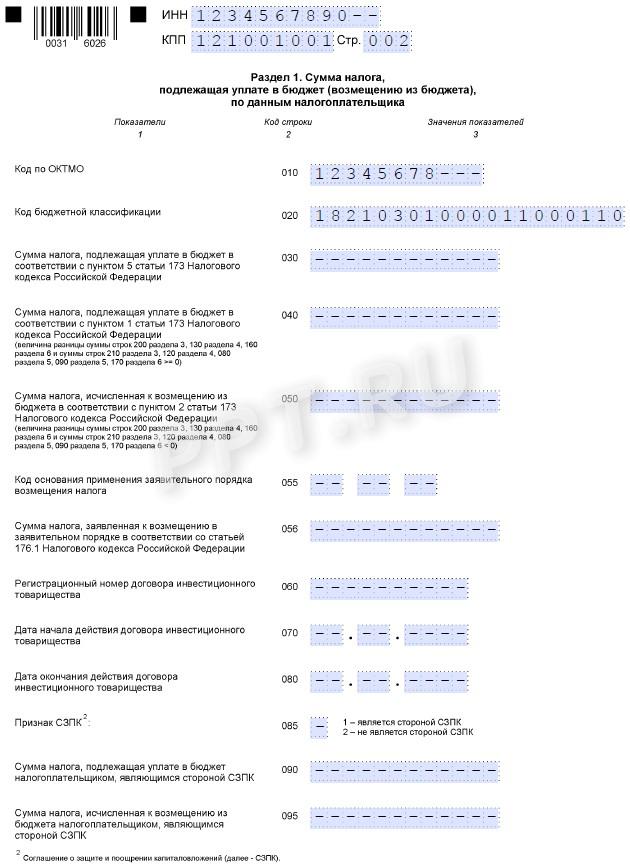

Бланк декларации по налогу на добавленную стоимость, порядок заполнения и формат предоставления отчетности в электронном виде утверждены Приказом ФНС № ЕД-7-3/989@ от 05.11.2024. Это абсолютно новая форма, она применяется начиная с отчетности за 1-й квартал 2025 года.

Отчет по налогу на добавленную стоимость состоит из 12 разделов с приложениями. Приказом ФНС предусмотрено, какие разделы нулевой декларации по НДС заполнять, — титульный лист и первый раздел. Остальные разделы заполняются при осуществлении соответствующих операций.

Заполнение бланка без данных не отличается от составления отчетности с показателями. Обязательно поставьте дату и подпись ответственного лица. Укажите ИНН, КПП, ОКТМО, подпись и дату составления. В суммовых полях проставляются прочерки. Вот как заполнить нулевую форму КНД 1151001 — первый раздел:

Это пример нулевой декларации для организации на общей системе налогообложения. Пример заполнения нулевой декларации по НДС для ИП на ОСНО выглядит аналогично, только в верхней части отчета не указывают КПП

В 2025 году НДС платят в составе единого налогового платежа — перечисляют одной платежкой по единому КБК на единый налоговый счет. Сроки сдачи отчетности не меняли, а вот сроки перечисления налога на добавленную стоимость изменили: ежемесячно платите по 1/3 квартального НДС в течение квартала до 28-го числа каждого месяца.

Подробнее: как платить ЕНП

Вам пригодится онлайн-калькулятор НДС:

Можно ли сдавать декларации на бумаге

В приказе № ЕД-7-3/989@ разъясняется, как сдать нулевой отчет по НДС в налоговую: отчетность по налогу на добавленную стоимость предоставляется только в электронном виде. На бумажном носителе разрешается предоставление отчета только некоторым категориям налоговых агентов (абз. 2 п. 5 ст. 174 НК РФ). Из Письма ФНС № КВ-4-3/14105 от 05.10.2021, например, следует, что налоговый агент на спецрежиме вправе сдавать отчет по налогу на добавленную стоимость на бумаге, если берет в аренду государственное имущество.

Как сдать ЕУД

Организации и ИП, признаваемые налогоплательщиками по одному или нескольким налогам, не осуществляющие операции, в результате которых происходит движение денежных средств, и не имеющие по налогам объектов налогообложения, предоставляют единую (упрощенную) налоговую декларацию (ст. 80 НК РФ и Письмо Минфина № 03-02-08/7946 от 14.02.2017).

Бланк ЕУД утвержден Приказом Минфина РФ № 62н от 10.07.2007. В порядке заполнения указано, надо ли сдавать НДС с нулевыми показателями в составе единой упрощенной декларации, — да, но это необязательно. ЕУД — один из вариантов отчетности для налогоплательщиков, которые временно не ведут деятельность.

- по НДС — не позднее 20-го числа первого месяца следующего квартала;

- по налогу на прибыль — не позднее 20 апреля.

Отправить ЕУД налогоплательщики смогут как на бумаге, так и в электронном виде — по ТКС или через личный кабинет налогоплательщика.

Подробнее: как заполнить и сдать единую (упрощенную) налоговую декларацию

Ответственность налогоплательщиков

Если налогоплательщик, у которого нет деятельности или объектов налогообложения в отчетном периоде, проигнорирует обязанность и не предоставит в ИФНС нулёвку в установленные сроки, то его привлекут к ответственности по статье 119 НК РФ. При отсутствии в отчете данных и суммы к уплате, штраф назначат минимальный — 1000 рублей.

Ответы на важные вопросы

-

Нужно ли сдавать нулевую декларацию по НДС?

Да, нужно. Обязанность отчитываться по НДС не зависит от того, были ли у вас в течение квартала объекты обложения НДС или нет. Ведь в декларации отражают вычеты, суммы восстановленного налога и необлагаемые операции.

-

Какие разделы надо включать в нулевую НДС-декларацию?

Состав отчета зависит от тех операций, которые у вас были в отчетном квартале. Для нулевой операции обязательно заполните титульный лист и раздел 1. А если, к примеру, проводили необлагаемые операции, то дополнительно включите раздел 7.

-

Когда сдавать нулевую декларацию?

В тот же срок, что и обычную. Отчитываться по НДС надо ежеквартально — до 25-го числа следующего месяца после отчетного квартала. Стандартные сроки сдачи: 25 апреля, 25 июля, 25 октября, 25 января, но если дата сдачи выпадает на праздник или выходной, то ее переносят на ближайший рабочий день.

Важно

С 19 января — новые формы для освобождения от НДС и налога на прибыль

Важно

С 19 января — новые формы для освобождения от НДС и налога на прибыль