Раздел 2 формы 6-НДФЛ заполняется по определенным правилам. На что налоговики предлагают обратить внимание при подаче отчета за полугодие, читайте в статье.

Какие данные надо вписать в строку 100 формы 6-НДФЛ?

Расчет сумм налога на доходы физических лиц, исчисленных и удержанных налоговым агентом (форма 6-НДФЛ), утвержден приказом ФНС России от 14.10.2015 № ММВ-7-11/450@. Из этого документа следует, что в поле 100 (дата фактического получения дохода) налоговый агент должен вписать число, когда сотрудники получили положенные выплаты – зарплату, больничные, отпускные, прочие виды доходов.

Согласно Налоговому кодексу РФ, при выплате заработной платы или командировочных датой фактического получения дохода может считаться последний рабочий день месяца. В то же время для отпускных или сумм по больничным листам момент получения дохода обязательно должен совпадать с днем фактического перечисления денежных средств на карту работника или днем получения денег в бухгалтерии под роспись.

Чтобы отразить заработную плату за май, которую работники фактически получат в июне, в графе 100 формы 6-НДФЛ можно указать последний рабочий день мая (31 число), а число фактического получения зарплаты совпадет с днем удержания подоходного налога и будет отражаться в графе 110.

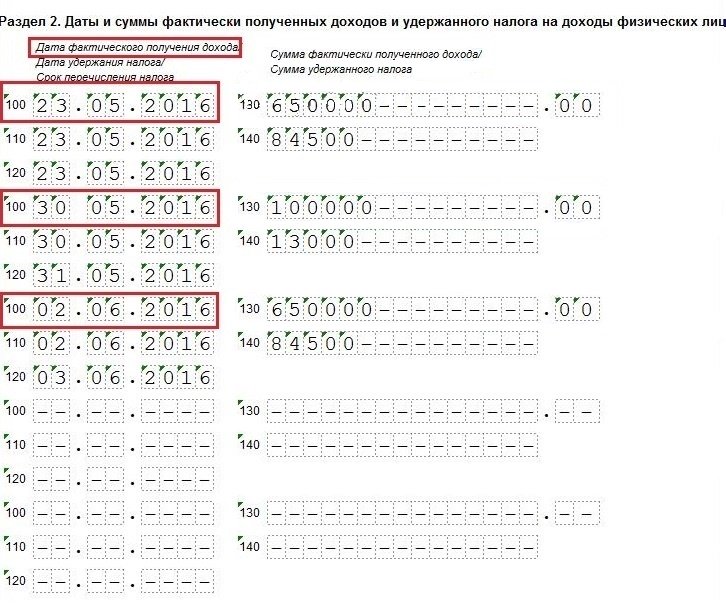

Важно помнить, что хотя форма 6-НДФЛ заполняется нарастающим итогам, это правило не относится ни к одной из граф раздела 2. В графе 100 налоговый агент имеет право указать только те дни, в которые был выплачен доход сотрудникам в отчетном периоде – втором квартале, например. Таким образом, при составлении отчета по итогам полугодия в строках 100 необходимо указывать числа в апреле – июне, когда выплачивался доход, либо последние рабочие дни месяцев.

Учитывая, что в квартале три месяца, логично, чтобы в расчете 6-НДФЛ было всего три строки с номером 100. Однако их больше. Это связано с тем, что налоговикам нужны сведения не только о днях выплаты дохода, но и сроках удержания и дальнейшего перечисления НДФЛ в бюджет.

Какие данные надо указывать в поле 110 формы 6-НДФЛ?

Порядок заполнения формы 6-НДФЛ гласит, что в графе 110 (дата удержания налога) необходимо указывать день, в который был удержан налог с выплат в пользу работников. В письме от 25.02.2016 № БС-4-11/3058@ налоговики уточняют, что эта строка должна заполняться с учетом п. 4 статьи 226 НК РФ и п. 7 статьи 226.1 НК РФ, то есть всегда надо помнить о виде выплачиваемого дохода.

При этом удерживать подоходный налог следует непосредственно при выплате дохода, независимо от того, в какой он был форме, – денежной, натуральной или в виде материальной выгоды. То есть в большинстве случаев в строках 110 и 100 будут общие данные.

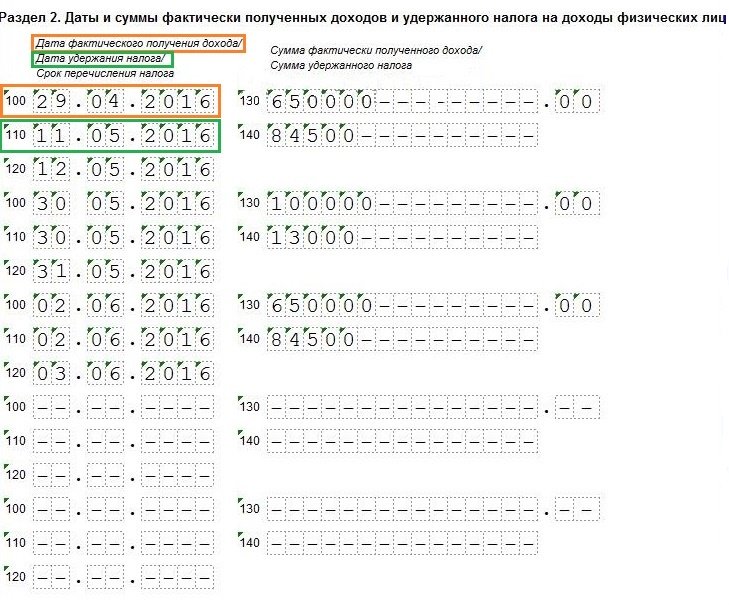

В некоторых ситуациях даты из граф 110 и 100 совпадать не могут и не должны. Это бывает в случаях, когда налоговый агент выплачивает заработную плату в следующем месяце. Например, зарплату, отпускные и больничные за апрель работники получили в мае. Поскольку эти выплаты были начислены в апреле, то в строке 100 указывается последний рабочий день этого месяца. В связи с праздниками деньги на руки были выданы только 11 мая. Это число надо записать в графу 110, поскольку в тот же день был удержан налог. Как это отразить в отчете, показано на картинке.

Какие данные надо отражать в строке 120 расчета 6-НДФЛ?

Поле 120 формы 6-НДФЛ называется «срок перечисления налога». То есть в ней необходимо указывать день, когда компания перечислила суммы налога в бюджет. В письме от 20.01.2016 № БС-4-11/546@ ФНС России уточняет, что заполнять эту графу следует в соответствии с положениями п. 6 статьи 226 НК РФ и п. 9 статьи 226.1 НК РФ.

В частности, крайняя дата для перечисления НДФЛ с заработной платы – день, следующий за днем ее выплаты. Если он выпадает на выходные или праздники, в строке 120 следует указать дату следующего рабочего дня.

НДФЛ с больничных и отпускных можно уплатить не позже последнего числа месяца, в котором производились такие выплаты. При этом «перенос» сроков в данном случае не применяется.

Если компания отчитывается о налоге с дохода от операций с ценными бумагами, она должна выбрать для строки 120 расчета 6_НДФЛ наиболее раннюю из следующих дат:

-

окончание соответствующего налогового периода;

-

последний день срока действия последнего договора, на основании которого налоговый агент осуществляет выплату дохода;

-

дата выплаты денежных средств (передачи ценных бумаг).

Отметим, что неправильно указанную дату в графе 120 раздела 2 формы 6-НДФЛ налоговики заметят довольно быстро, поскольку сравнивают эти данные с имеющимися в карточках расчетов с бюджетом сведениями. Поэтому, если вы обнаружите ошибку при заполнении этой строчки, обязательно формируйте и отсылайте новый расчет с указанием корректных сведений. Самостоятельное выявление неточностей и своевременная подача уточненной информации освобождает от ответственности. В противном случае компании грозит штраф на сумму в 500 рублей за передачу неверных данных.

Можно ли самостоятельно проверить правильность заполнения строк 100 – 120?

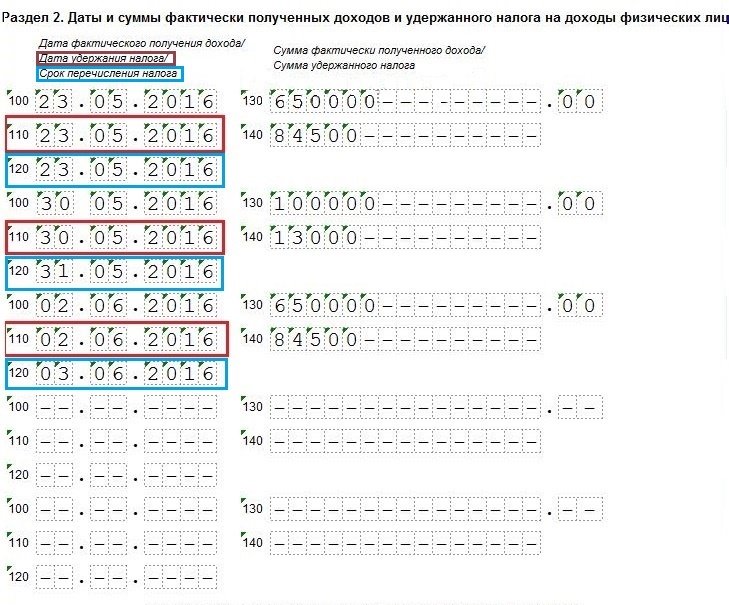

Для проверки формы 6-НДФЛ ФНС разработала специальные контрольные соотношения, увидеть которые можно в Письме от 10.03.2016 N БС-4-11/3852@. В разъяснении сказано: дата, указанная в строке 120 (срок перечисления налога в бюджет), не может быть меньше даты, прописанной в строке 110 (дата удержания налога). Если такое противоречие обнаружится, инспекторы могут обвинить налогового агента в подаче недостоверных данных и оштрафовать на 500 рублей за каждый неправильно составленный документ. Но подобное несоответствие можно увидеть и самостоятельно, если сравнить записи двух граф, как показано на картинке.

Налоговики могут заподозрить работодателя в нарушении законодательства, если данные из строки 120 (срок перечисления налога в бюджет) не совпадут с датой перечисления НДФЛ, вписанной в карточку расчетов с бюджетом. Налоговый агент непреднамеренно или специально ошибся, и не исключено, что он пытается скрыть факт неперечисления налога в бюджет, сделают вывод инспекторы. У бухгалтера будет пять дней, чтобы устранить недочеты и объяснить, как ошибки попали в форму 6-НДФЛ.

Заполнить 6-НДФЛ в онлайн-сервисах можно на сайтах разработчиков бухгалтерского ПО - Бухсофт Онлайн, Мое дело, Контур , Небо и других. Некоторые сайты позволяют это делать свободно, но обычно сервисы требуют небольшой платы (до 1000 рублей).