При покупке квартиры налогоплательщик может потратить как собственные средства, так и взять жилье в ипотеку. В любом из этих случаев он получает право на имущественный налоговый вычет. Как получить его? На какую сумму возврата потраченных денег рассчитывать и вернут ли уплаченные по ипотеке проценты?

Навигация

Что такое налоговый вычет

Налоговый вычет — это законодательно установленный способ уменьшить налогооблагаемый доход при исчислении НДФЛ или частично вернуть ранее уплаченный налог. Налоговым кодексом предусмотрены 7 групп вычетов, каждый из которых имеет определенные размеры и условия применения. На сегодняшний день возможны три общих способа его получения:

| По окончании года | В течение года | Упрощенный порядок |

|---|---|---|

| Ваши действия | ||

| Заполнить декларацию 3-НДФЛ, приложить подтверждающие документы, предоставить ее в ИФНС по месту жительства |

Подать заявление в ФНС о подтверждении права на вычет (после рассмотрения результат будет сообщен налогоплательщику, в случае положительного решения налоговые органы отправят уведомление работодателю, указанному в заявлении) — это относится к определенным налоговым вычетам. Подать работодателю заявление на вычет |

Подать заявление на получение вычетов в упрощенном порядке (Приказ ФНС России от 01.06.2021 № ЕД-7-11/535@) через сервис «ЛК Налогоплательщика» на сайте налоговой службы |

| Результат | ||

| Возврат суммы излишне уплаченного НДФЛ после камеральной проверки | Налог не удерживается из заработной платы | Возврат НДФЛ в сжатые сроки |

Подробнее: как получить налоговый вычет в упрощенном порядке

По информации налоговой службы, в 2022 году наиболее востребованными были имущественные налоговые вычеты, которыми воспользовались около 4,3 миллионов налогоплательщиков. Порядок их предоставления определен ст. 220, 221.1 Налогового кодекса. И получите вы его на следующие расходы:

- строительство или приобретение жилья, в том числе зем. участков под ними;

- погашение процентов по целевым кредитам, полученным от российских организаций или ИП, которые взяты и потрачены на эти цели;

- погашение процентов по кредитам, полученным в российских банках, для рефинансирования кредитов, взятых на жилье.

Причем строительство или приобретение жилья (в т. ч. доли в них) и земельных участков под этой недвижимостью должно осуществляться на территории нашей страны.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы получить имущественный вычет при покупке жилья в долевую собственность.

Кто может получить налоговый вычет за покупку квартиры в ипотеку

Получают его только граждане, которые являются резидентами РФ. Также они должны получать доход и уплачивать с него НДФЛ. Отдельные нюансы получения при покупке квартиры (в том числе в ипотеку) есть у разных категорий собственников, что зависит от вида договоров и времени приобретения жилья. Если вы приобрели квартиру в общую долевую собственность, то его размер и распределение зависят от даты покупки:

- до 2014 года — в соответствии с долей собственности совладельцев квартиры;

- после 01.01.2014 — в размере фактических расходов каждого собственника и в пределах общего установленного лимита.

Также отметим, что выч. за покупку квартиры в ипотеку предоставят, если вы ее приобрели для своего несовершеннолетнего ребенка. Если же жилье находится в общей совместной собственности (приобретено супругами), то, при необходимости, его получат оба собственника в полном объеме, но только в случае покупки квартиры после 1 января 2014 года.

Подробнее: как получить имущественный налоговый вычет при совместной собственности супругов

Имущественный вычет не применяется, если:

- квартира приобретена за счет средств работодателя, мат. капитала или бюджетных средств;

- договор купли-продажи заключен между взаимозависимыми лицами.

Какую сумму вычета можно получить за покупку квартиры в ипотеку

В настоящее время максимальная сумма, которую вы можете вернуть, составляет 260 000 рублей (исходя из макс. суммы расходов — 2 млн рублей). За выплаченные проценты по ипотеке — в размере до 390 000 (исходя из расходов при погашении процентов — 3 млн рублей).

Как получить налоговый вычет при покупке квартиры в ипотеку

Имущественный налоговый вычет при покупке квартиры в ипотеку получают общими способами:

- самостоятельно подать декларацию;

- обратиться к работодателю с заявлением.

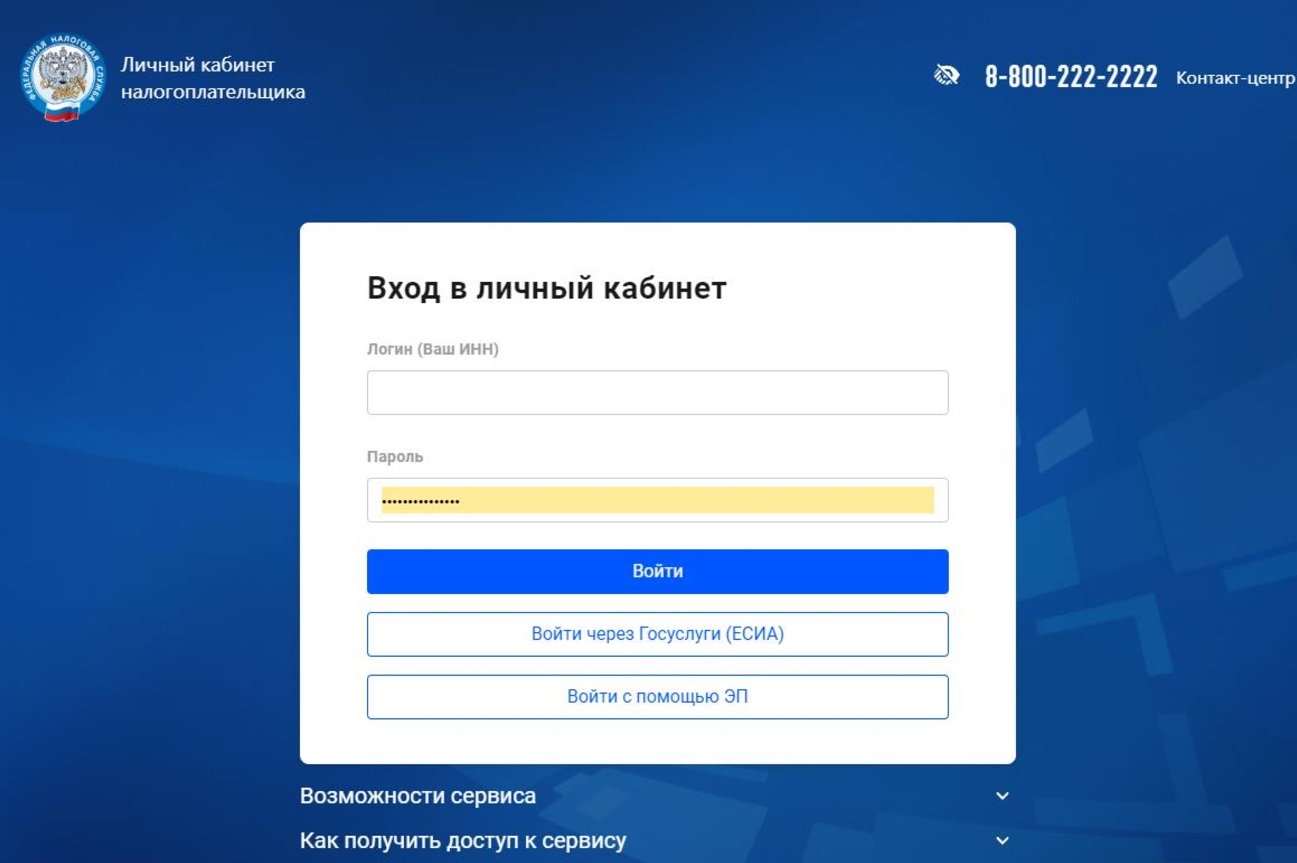

Для его получения в упрощенном порядке удобно использовать «Личный кабинет налогоплательщика для физических лиц».

Так выглядит страница на сайте ФНС с сервисом «Личный кабинет налогоплательщика» для физических лиц

Ваши действия при самостоятельном получении вычета по окончании года:

- Заполнить декларацию по форме 3-НДФЛ.

- Подготовить оправдательные документы (кредитный договор, график погашения кредита и уплаты процентов) и копии платежных документов (квитанции, чеки, выписки, справки и т. д.).

- Предоставить в налоговый орган собранный комплект документов.

Далее налоговый орган в определенный срок примет решение и перечислит налог, подлежащий возврату, на ваш счет или запросит дополнительные сведения.

Имущественный налоговый вычет можно получить и до окончания налогового периода при обращении к работодателю, предварительно подтвердив это право в налоговом органе. Для этого налогоплательщику необходимо:

- Собрать документы, подтверждающие ваше право на вычет.

- Подать заявление в налоговый орган на получение уведомления о праве на имущественный вычет.

- Написать заявление на вычет работодателю.

В случае положительного решения ИФНС отправит уведомление работодателю, и далее он предоставит работнику вычет.

Подробный порядок получения имущественного вычета описан на официальном сайте ФНС.

Подробнее: как гражданину получить налоговый вычет

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз