Выездная налоговая проверка является сложным, затратным мероприятием для налоговиков и испытанием для налогоплательщиков. И когда она закончена, бухгалтер с волнением ждет составления акта. Разбираемся, когда к вам могут прийти проверяющие, какой установлен порядок оформления результатов проведенного контроля, смотрим содержание документа.

Навигация

Коротко о главном: 5 пунктов

- Выездная налоговая проверка — это вид контроля, который проводится на территории налогоплательщика.

- Она назначается, если есть признаки, что налоги могут быть рассчитаны неверно или выплачены не вовремя.

- Основные причины: низкая налоговая нагрузка, убытки в отчетах, большие суммы вычетов и другие.

- В конце проверки составляется специальный акт, где описываются все найденные ошибки и доказательства.

- Акт вручается проверяемому, и он может подать возражения в течение месяца после получения.

В каких случаях проводится выездная налоговая проверка

В Налоговом кодексе не дано конкретного определения выездной проверке. Обобщая положения статьи 89 НК РФ, в которой описан порядок ее проведения, сформулируем это понятие так: вид контроля, который проводится на территории налогоплательщика на основании решения о ее проведении, принятого руководителем налогового органа с целью установления правильности исчисления и своевременности уплаты налогов.

Советуем прочитать: как проводится выездная налоговая проверка

Хочу отметить, что сейчас количество проводимых ФНС выездных мероприятий значительно сократилось. Чем же руководствуются налоговики, принимая решение начать выездную проверку? Используют критерии, установленные Приказом ФНС от 30.05.2007 № ММ‑3‑06/333@.

Вот список критериев, при наличии которых у вас есть вероятность стать проверяемым:

- налоговая нагрузка ниже среднего уровня по отрасли;

- в отчетах показываются убытки в течение нескольких периодов;

- в отчетности отражаются большие суммы вычетов;

- темп роста расходов опережает темп роста доходов;

- среднемесячная заплата на 1 работника ниже среднего уровня по отрасли в регионе;

- неоднократное приближение к размеру показателей, которые дают право применять специальные налоговые режимы;

- отражение ИП суммы расхода, максимально приближенной к сумме его дохода (за год);

- заключение договоров с контрагентами-перекупщиками, посредниками;

- непредставление запрашиваемых документов, пояснений по ошибкам в декларациях, выявленных при камеральной проверке;

- «миграция» между ИФНС;

- значительное отклонение уровня рентабельности от средних показателей по отрасли (берутся данные бухучета);

- ведение ФХД с высоким налоговым риском.

Как правило, для проведения контроля выбираются крупные налогоплательщики, так как сумма доначислений (и соответственно, штрафов) у них значительная. В любом случае, сначала налоговики проведут предпроверочный анализ, то есть выяснят причины невыполнения критериев, получат сведения (от разных источников), например, о сокрытии налогов и только потом дадут заключение, на основании которого разработают программу.

Подробнее: как планируются выездные налоговые проверки

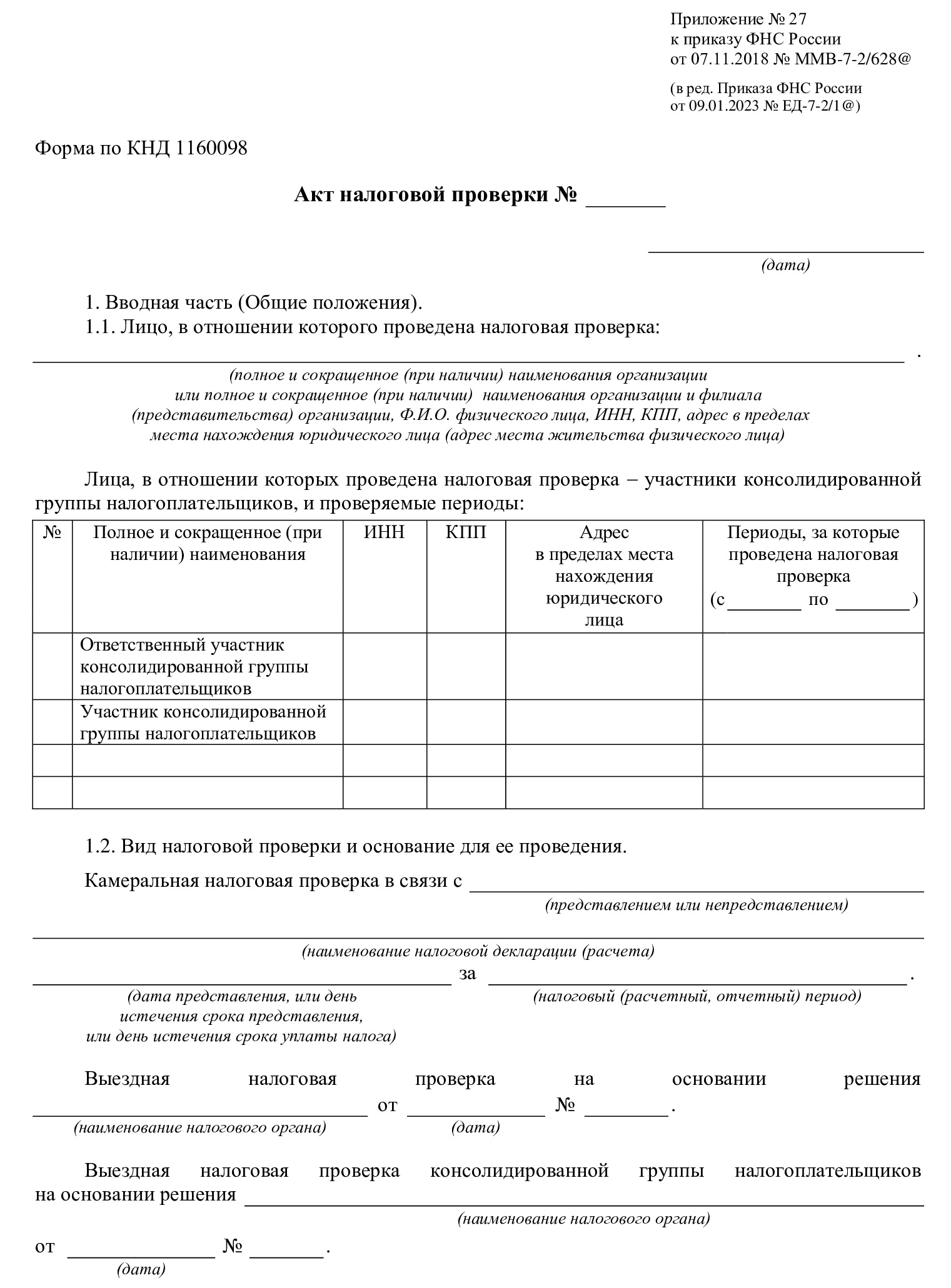

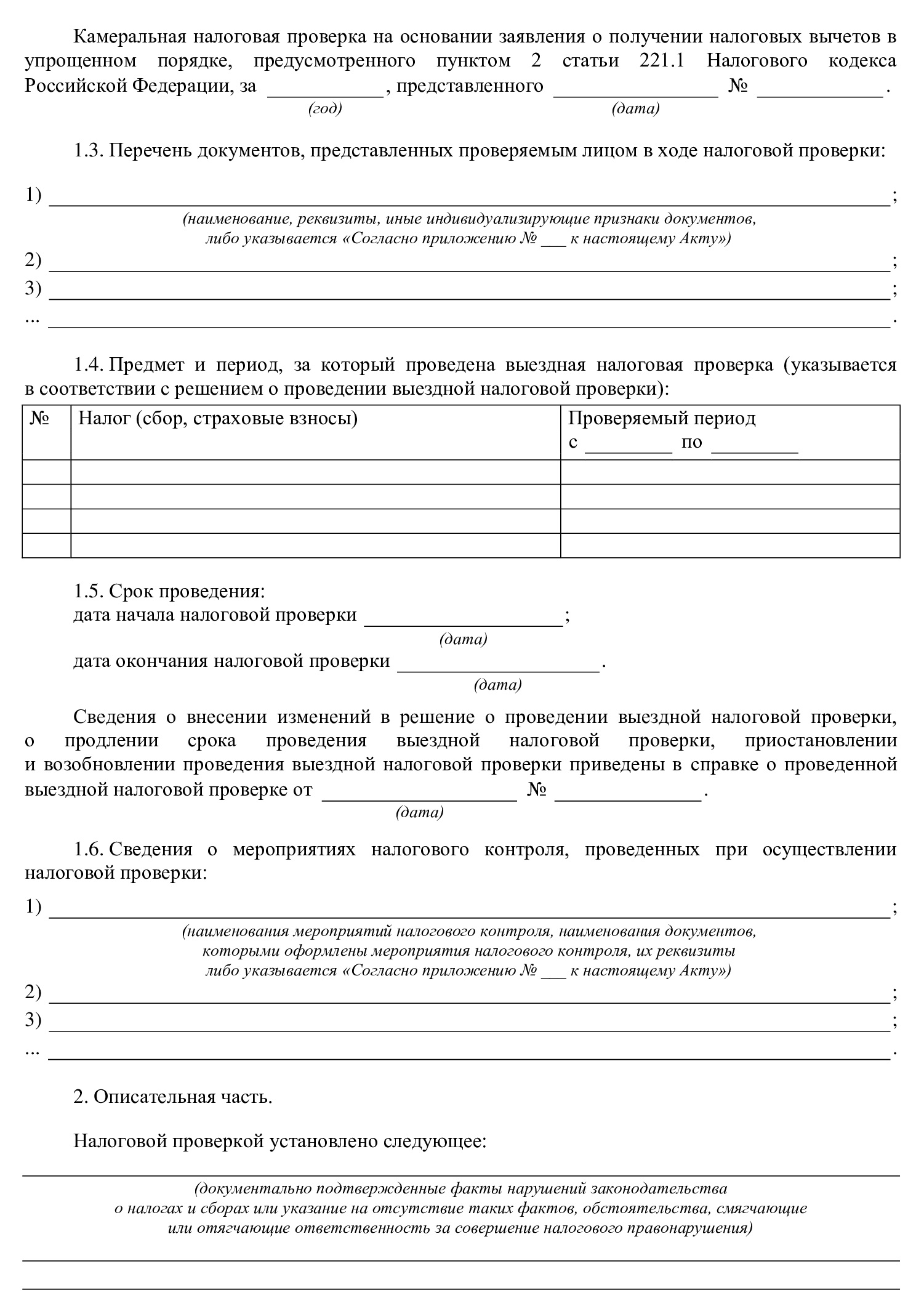

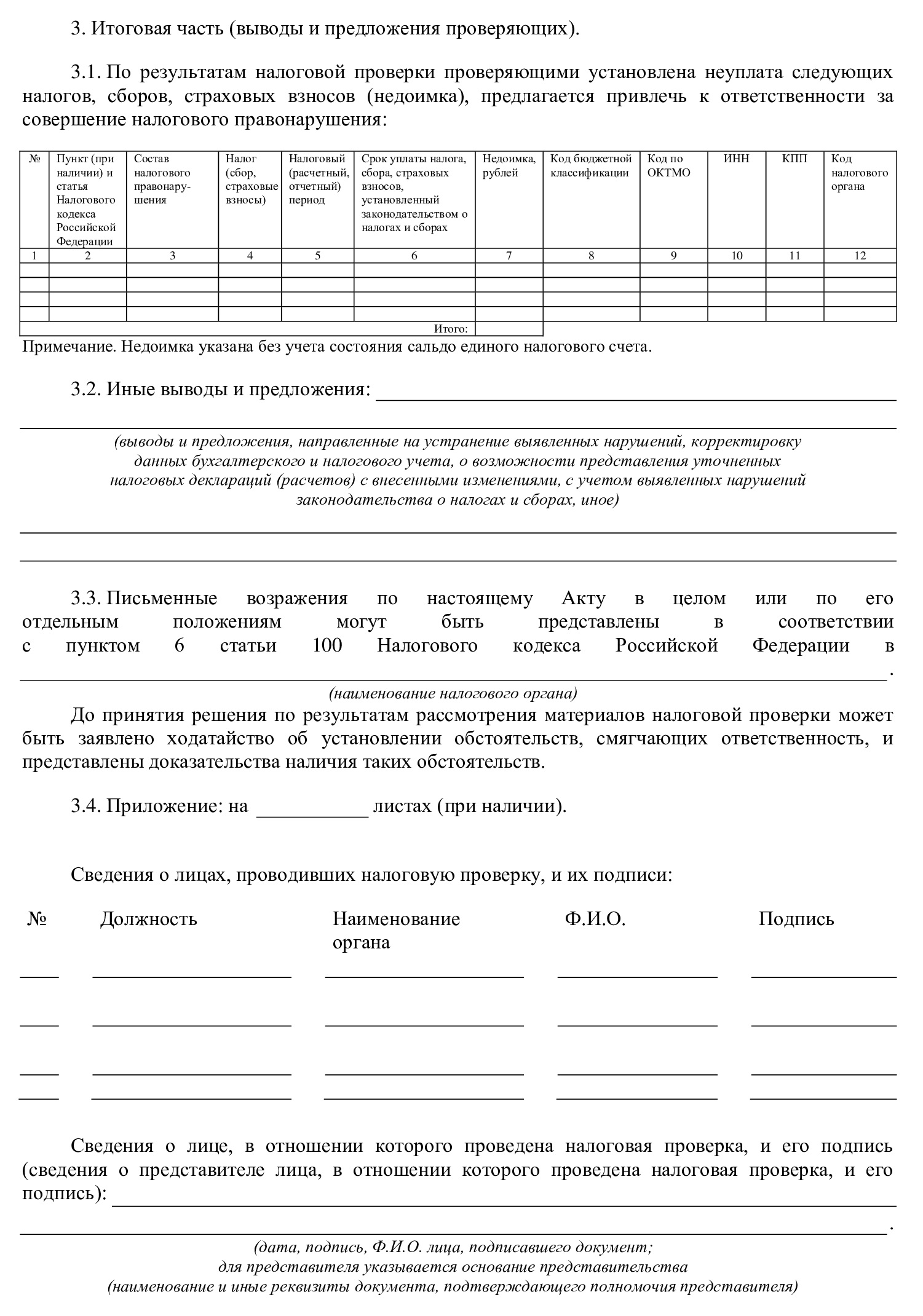

Результаты налоговой проверки

Независимо от того, какой получен результат (есть нарушения или нет), по ее окончании всегда составляется акт, в котором обобщаются все письменные материалы и выявленные доказательства. На основании его в дальнейшем принимается итоговое решение. Форма акта и требования утверждены Приказом ФНС от 07.11.2018 № ММВ‑7‑2/628@.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы составить возражения на акт налоговой проверки.

Как оформляется акт по результатам выездной налоговой проверки

Порядок оформления результатов прописан в статье 100 НК РФ. Акт составляется в течение 2 месяцев со дня оформления справки об окончании проверки (п. 1) в бумажном или электронном виде на русском языке и состоит из 3 частей:

- вводная;

- описательная;

- итоговая.

Так выглядит Акт налоговой проверки

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

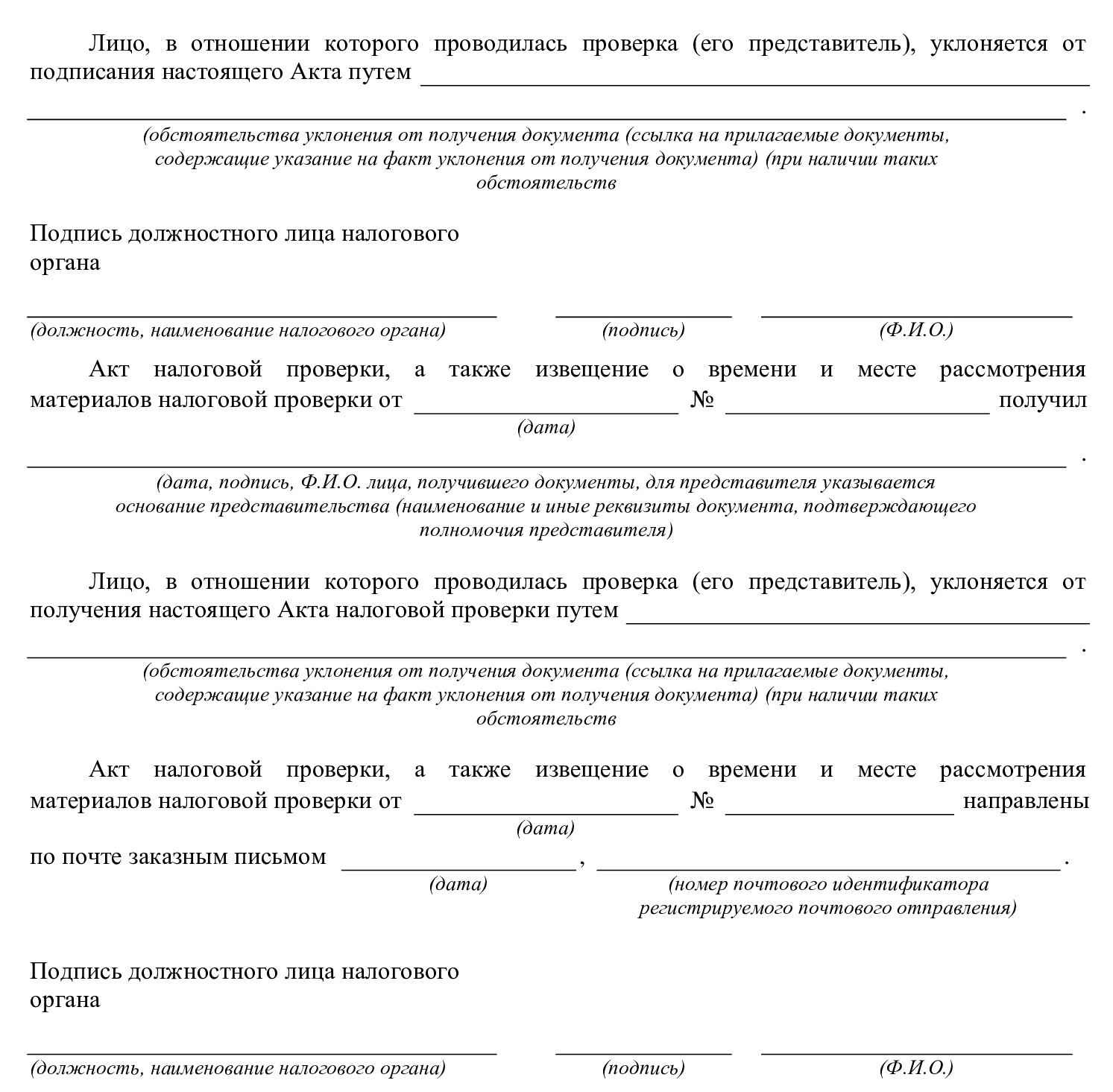

Документ составляется в 2 экземплярах (в трех — при участии представителей ОВД) и вручается проверяемому лицу в течение 5 рабочих дней с даты акта, а моментом его получения является дата подписи о получении или шестой день с даты отправки почтой (п. 5).

Вручается он под расписку или передается другим способом, выбор которого определяется ИФНС. К нему прилагаются документы, подтверждающие выявленные нарушения, так как их наличие позволит налогоплательщику дать по ним объяснения и оценить выводы, сделанные в акте.

После вручения документа налогоплательщику изменения и дополнения в него проверяющими не вносятся, но как исключение допускаются исправления, которые оговорены обеими сторонами и заверены их подписями. По сути, Налоговый кодекс не содержит ни указаний на право налоговиков на внесение изменений в акты, ни прямого запрета на них.

До того момента, когда вынесут итоговое решение, у проверяемого есть возможность в течение 1 месяца со дня получения акта подать письменные возражения (п. 6).

Почитайте при случае: в чем особенности выездной и камеральной налоговых проверок

Часто задаваемые вопросы об оформлении результатов выездной налоговой проверки

-

Все ли налогоплательщики включаются в план выездной налоговой проверки?

Нет. Только те, кто привлек внимание ФНС и имеет риск нарушения законодательства о налогах.

-

Какой документ составляется по окончании выездной проверки?

Акт налоговой проверки (форма по КНД 1160098).

-

В какой срок ИФНС составит акт?

2 месяца со дня составления справки.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз