Справка о среднесписочной численности работников показывает количество сотрудников за конкретный период. Это необязательные сведения для внутреннего пользования, а отчетную информацию о штате подают теперь в расчете РСВ.

Навигация

Коротко о главном: 5 пунктов

- Организации обязаны сообщать о количестве своих работников.

- Отчет нужно сдавать в налоговую по месту регистрации фирмы или предпринимателя.

- Если сотрудников больше 10, отчетность подается в электронном виде.

- Нарушение сроков сдачи отчета может привести к штрафу.

- Штрафы за такие нарушения могут достигать 500 рублей для ответственного сотрудника.

Как и куда сдавать

В ч. 3 ст. 80 НК РФ сказано, что налогоплательщики обязаны отчитываться о среднесписочной численности сотрудников для подтверждения формата сдачи отчетности (в бумажном или электронном виде). До 2021 года (отчетности за 2020 г.) отчет о количестве работников подавали по форме, утвержденной Приказом ФНС России № ММ-3-25/174@ от 29.03.2007 (КНД 1110018).

Расчет предоставляется работодателем в территориальную ИФНС по месту регистрации юридического лица или индивидуального предпринимателя. Плательщики со штатом работников свыше 10 человек подают РСВ в электронной форме. Если количество служащих меньше, страхователь вправе выбирать форму отчетности — бумажную или электронную.

Бумажная версия предоставляется в ИФНС по почте (с описью всех вложений), лично руководителем или его представителем, действующим по доверенности. Электронный вариант подписывается ЭЦП и передается через специализированные программы.

Как заполнять информацию о среднесписочной численности

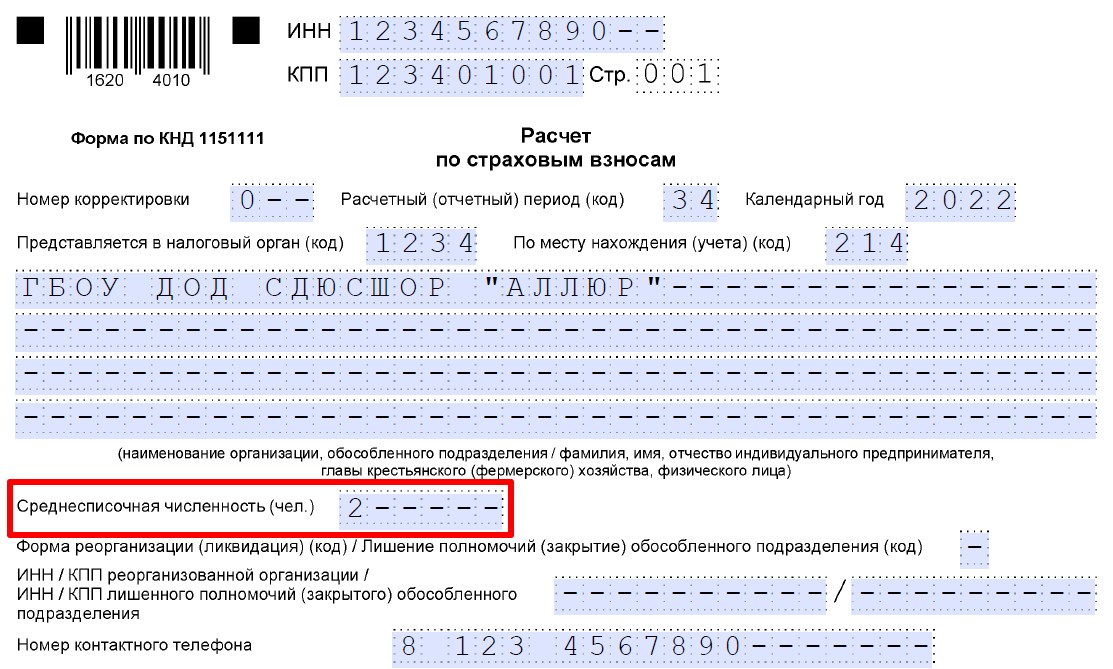

Информацию о ССЧ показывают на титульном листе РСВ, в сроки и по правилам, которые установлены для этой формы.

Подробнее: актуальный образец заполнения расчета по страховым взносам РСВ

Вот как выглядит образец справки о среднесписочной численности работников в составе РСВ:

На титульном листе РСВ работодатели указывают среднесписочную численность сотрудников

Узнайте, включать ли в отчет работающих по договорам ГПХ

Ответственность за нарушения

Действующим законодательством предполагается административная ответственность за нарушение сроков предоставления отчетности либо за непредоставленный отчет.

На основании п. 1 ст. 126 НК РФ и ч. 1 ст. 15.6 КоАП РФ, работодателю грозят штрафные санкции за неподанные сведения. В случае такого нарушения организация заплатит штраф в размере 200 рублей, а должностное лицо — от 300 до 500 рублей. Кроме того, по ч. 1 ст. 119 НК РФ, за несвоевременную сдачу РСВ придется заплатить от 5% до 30% от неуплаченных взносов, но не меньше 1000 рублей.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз