Налоговые льготы военнослужащим — это предусмотренная законодательством для определенной категории граждан возможность уменьшить размер налога или не платить его совсем. Расскажем, кто и на какие виды льгот по налогам может претендовать.

Навигация

Военнослужащие являются той категорией граждан, для которой в нашей стране предусмотрено большое количество льгот разного характера. Налогообложение не стало исключением. Служащие в армии, уплачивая налоги, могут воспользоваться разнообразными вариантами уменьшения размера или освобождения от них. Налоговые льготы военнослужащим позволяют им освободиться от некоторых сборов, уменьшить суммы платежей по доходам, увеличить вычеты по налогам.

Чем установлены и кто имеет право

НК РФ в статье 407 определяет тех людей, которые могут претендовать на льготы по налогам. В частности, к таким лицам относятся как военнослужащие, так и те, кто уволен с военной службы, достигнув предельного возраста пребывания на ней, по здоровью или в связи с оргштатными мероприятиями. Одновременно общий период военной службы таких граждан должен составлять не менее 20 лет.

Включение в категорию «военнослужащие» основано на ст. 2 Федерального закона от 27.05.1998 № 76-ФЗ «О статусе военнослужащих». Перечень лиц следующий:

- служащие по контракту офицеры, прапорщики и мичманы, сержанты, старшины, солдаты, матросы, курсанты организаций ВПО и военных образовательных организаций высшего образования, сержанты и старшины, солдаты и матросы;

- служащие по призыву сержанты, старшины, солдаты и матросы, проходящие военную службу по призыву, курсанты организаций ВПО и военных образовательных организаций высшего образования до заключения с ними контракта о прохождении военной службы.

Льготы военным по контракту

Льготы военным многочисленны, но нужно понимать, что их перечень для каждого конкретного человека различен. Зависит он от набора требований, предусмотренных в действующем законодательстве.

НК РФ определяет разные виды послаблений, оформление которых становится одним из мотивирующих факторов при поступлении на службу и дает возможность сэкономить немалые финансовые средства.

Имущественный налог

Льгота дается тем, кто является действующим военным на момент оформления заявления.

Объектами, на освобождение от оплаты сбора по которым можно претендовать, являются:

- квартира или комната;

- жилой дом;

- помещение или сооружение, которые специально оборудованы и используются в качестве творческих мастерских, ателье, студий, жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

- хозяйственное строение или сооружение, площадь каждого из которых не превышает 50 квадратных метров и которые размещены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- гараж или машино-место.

Льгота действительна лишь по одному объекту из каждого вида. По общему правилу, выбирается тот, сумма к уплате у которого выше.

Земельный налог

В соответствии с действующим законодательством, имущество делится на объекты недвижимости и участки земли. Алгоритм оплаты такого налога установлен главой 32 НК РФ, а перечень освобождаемых лиц — ст. 395. Военные не включены в такой список. Более того, действующая редакция 76-ФЗ отменила предыдущую, в статье 17 которой была предусмотрена льгота по земле. Внося поправки, законодатель изменил льготу на компенсационную выплату денежных средств.

Таким образом, выплаты по земельному налогу для военных проходят по общему алгоритму налогового законодательства.

Подоходный налог

Расчет НДФЛ происходит для военных так же, как и для остальных жителей нашей страны, с учетом вычета на детей.

Вычет при покупке недвижимости

В отношении контрактников работает стандартный вариант, при котором налоговая база уменьшается на сумму фактических расходов, но не выше 2 млн рублей. При приобретении недвижимости за счет средств, включающих и собственные, и бюджетные, вычет предоставляется только по части расходов из личной составляющей.

Транспортный налог

Данный вид вычетов находится в ведении регионов и устанавливается в соответствии с законодательством субъекта. В части военных такой налог может быть уменьшен даже до полного освобождения. При определении суммы налога учету подлежит мощность машины. К примеру, в некоторых областях установлены уменьшенные ставки для транспорта мощностью меньше 150 лошадиных сил.

Вычет на лечение

В ситуации, когда в отчетном периоде военный расходовал значительные средства на покупку лекарственных препаратов, оздоровительные процедуры, в соответствии со ст. 210 НК РФ он вправе претендовать на компенсацию части расходов. Размер вычета — не более 50 000 рублей.

Налоговый вычет на обучение

Обучая своего ребенка, лицо данной категории может претендовать на возмещение части затраченных на учебу средств. Ограничение по сумме вычета составляет 50 000 рублей.

Льготы военным по призыву

Призывник получает возможность обратиться за привилегиями с даты призыва в армию. Такие лица могут претендовать в период службы на послабления по:

- НДФЛ (не облагаются);

- имуществу (отменяется).

Транспортный и земельные налоги продолжают взимаются по общим правилам.

Льготы ветеранам боев

Отнесение к категории ВБД происходит на основании ст. 3 ФЗ от 12.01.1995 № 5-ФЗ «О ветеранах». Налоговые льготы ветеранам боевых действий включают послабления, связанные с уплатой НДФЛ, имущественного и иных налогов. В ряде регионов предоставляются послабления и по вычетам на транспорт.

Послабления в части подоходного налога установлены ст. 217 - 218 НК РФ. Налоговая база — доход любого вида, полученный ветераном. Ставка составляет 13 % за каждый месяц. Из налоговой базы могут исключить:

- пособия и выплаты, полагающиеся от государства;

- налоговый вычет, равный 500 руб.;

- налоговый вычет, равный 3000 руб., — при наличии инвалидности, полученной в период службы, статуса «чернобыльца» или участии в ядерных (радиационных) испытаниях.

Транспортные льготы обусловлены региональным законодательством и имеют особенности в зависимости от субъекта.

Льготы по имуществу у такой категории граждан аналогичны имеющимся у военных-контрактников.

По земельному налогу из расчета налоговой базы исключается площадь в 600 м². Если размер участка меньше или равен данному показателю, то ветеран будет освобожден от налога в полном объеме. Если земли больше, пошлина рассчитается за вычетом допустимой площади.

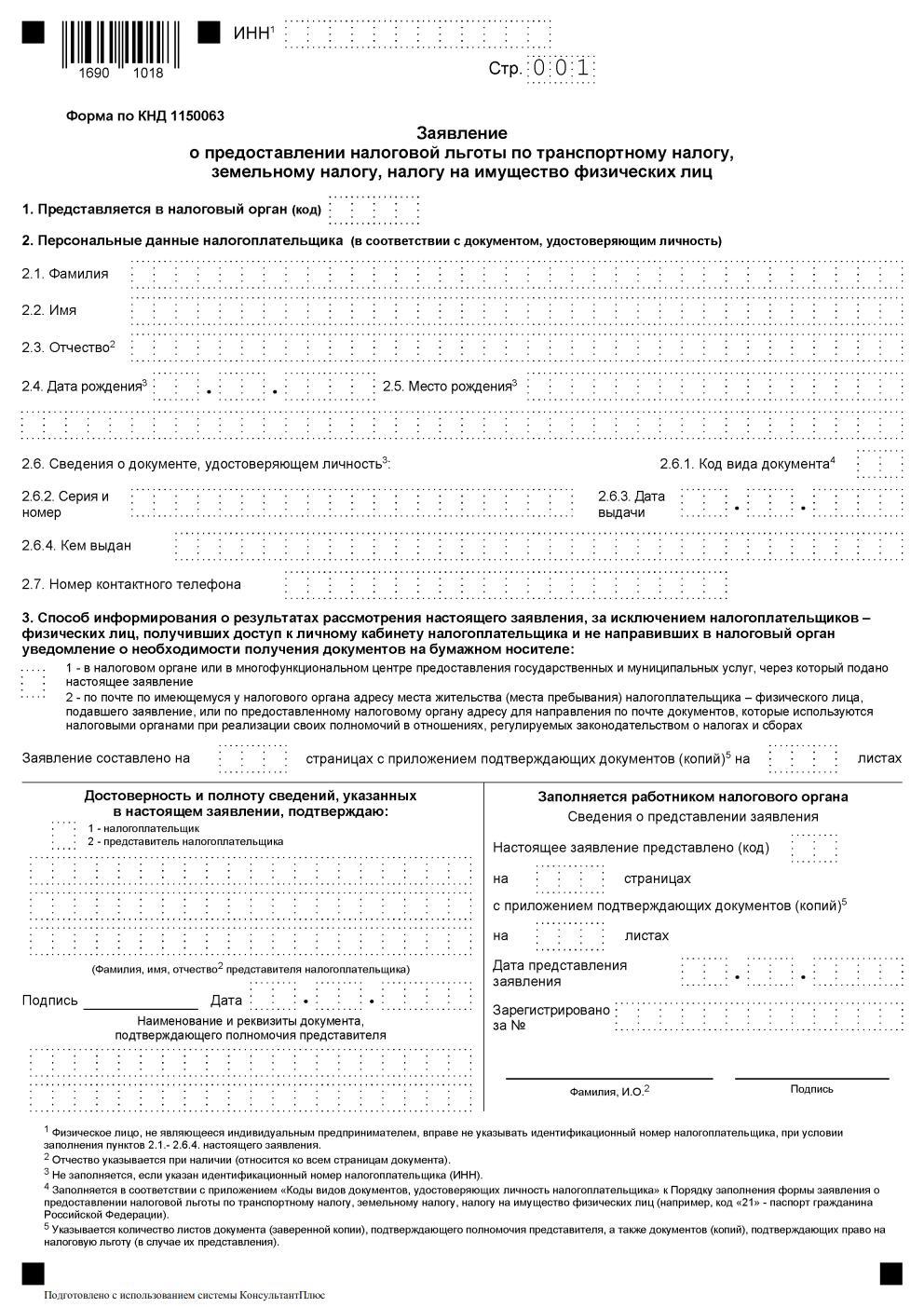

Как оформить

Основное условие получения льготы по налогам и сборам — заявительный характер данных мер поддержки. Это означает необходимость лично явиться в отделение Федеральной налоговой службы и предоставить письменное заявление с необходимым пакетом документов.

Направляясь в ФНС, при себе нужно иметь:

- паспорт;

- заявление;

- военный билет;

- ИНН;

- правоустанавливающие документы на имущество, находящееся в собственности;

- выписку о составе семьи с паспортными данными супруга и информацией о детях.

Форма заявления установлена приказом ФНС России от 14.11.2017 № ММВ-7-21/897@.

Важно иметь в виду, что обратиться нужно до 1 ноября текущего года, так как эта дата — день старта следующего налогового периода, от которого и начнет засчитываться льгота.

Заявление на льготу

Федеральный закон от 27.05.1998 N 76-ФЗ

Приказ ФНС России от 14.11.2017 N ММВ-7-21/897@

Федеральный закон от 12.01.1995 N 5-ФЗ

Статья 210 НК РФ. Налоговая база

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 218 НК РФ. Стандартные налоговые вычеты

Статья 395 НК РФ. Налоговые льготы

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора