Корректировку реализации показывает и продавец, и покупатель. Исправления отражают в декларации того квартала, в котором зарегистрировали корректировочный счет-фактуру.

Навигация

Коротко о главном: 5 пунктов

- Если обнаружены ошибки в документах или декларации по НДС, нужно подать корректировку.

- Корректировка требуется при изменении объема реализации или стоимости услуг и товаров.

- Для изменения данных в декларации по НДС выставляется корректировочный счет-фактура.

- Исправления в отчетности делаются без подачи новой декларации, отражая изменения в текущем периоде.

- Корректировочный счет-фактуру необходимо выставить в течение 5 дней после согласования изменений.

В каких случаях нужно корректировать декларацию по НДС

Любой налогоплательщик на ОСНО обязан своевременно подавать достоверную отчетность контролерам. При обнаружении недочетов и ошибок при расчете налоговой базы компания обязана подать корректировочную отчетность. Отчет с исправлениями подают в следующих случаях:

- выявили ошибки в первичных документах;

- обнаружили ошибки и недочеты, требующие корректировки, в декларации по НДС;

- нашли ошибки в учете авансов: отгрузку произвели по разным ставкам, а НДС по авансу начислили по ставке 20/120.

Поскольку в сделке участвуют покупатель и продавец, исправления подают обе стороны. Правила, как отразить корректировки продаж в декларации по НДС, зависят от стороны сделки и от того, как изменяется сумма реализации: увеличивается или уменьшается.

Советуем прочитать: как заполнить декларацию по НДС

Обязательно ли корректировать декларацию по НДС

Большая часть исправлений в фискальной отчетности вызвана изменением объема реализации. По сути, корректировка реализации — это изменение стоимости поставки товара, работ, услуг. Если меняется объем реализации, продавец выставляет корректировочный счет-фактуру.

Основания для оформления корректировочного счета-фактуры:

- покупатель выявил недостачу поставки или отгрузки товара. Либо при приемке работ или услуг выявлены несоответствия по качеству, объему, порядку передачи имущественных прав. При условии, что продавец принял претензию;

- покупателям по проведенной сделке предоставили скидки, льготы, дисконт;

- покупающая сторона вернула часть партии отгруженной продукции, не принятой к учету;

- возврат товаров, принятых на учет покупателем. Например, если у покупателя возникли претензии к качеству поставки, но он не является плательщиком НДС;

- компания не возвращает некачественный товар, а утилизирует его собственными силами, о чем стороны договорились заранее;

- стоимость товаров, работ, услуг была скорректирована по решению судебного органа;

- отгрузка продукции оформлена по предварительной стоимости. Позже стороны пересмотрели условия оплаты по фактическим ценам реализации потребителям.

Эксперты КонсультантПлюс разобрали, когда нужно подавать уточненную декларацию по НДС. Используйте эти инструкции бесплатно.

А вот при обнаружении технических или арифметических ошибок выставлять корректировочный счет-фактуру не нужно. Требуется оформить исправительный документ. И отразить исправления в уточненной отчетности. Корректировочный счет-фактура оформляется, когда меняется объем реализации. Общие правила, как отразить корректировку реализации в декларации по НДС продавцу и покупателю:

- Сформировать и передать контрагенту корректировочный счет-фактуру.

- Отразить уменьшение в книге покупок.

- Учесть увеличение в книге продаж.

- Отчитаться перед ИФНС за текущий период.

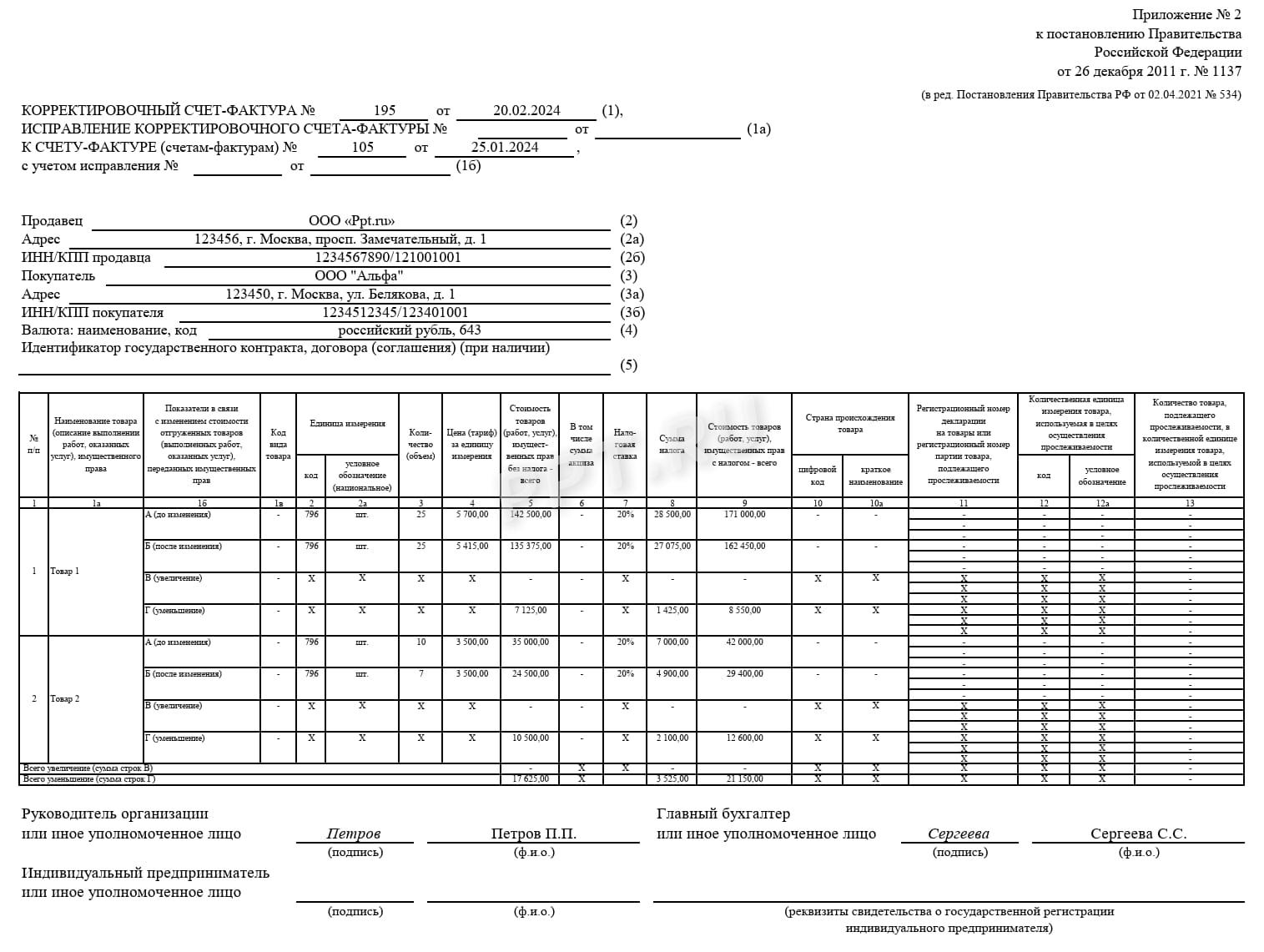

Как составить корректировочный счет-фактуру

Порядок отражения корректирующих записей напрямую зависит от категории операции и стороны реализации. Разберем, как сделать корректировочную СФ по реализации продавцу с отражением в декларации НДС, пошагово и обозначим важные правила оформления для всех сторон сделки.

Подробнее: о правилах заполнения корректировочного счета-фактуры

Как отразить корректировку у продавца

Допустимы два варианта — стоимость поставки увеличивается или уменьшается. Инструкция, как отражается корректировка реализации в сторону уменьшения в декларации по НДС у продавца (п. 1, 2 ст. 169, п. 13 ст. 171 НК РФ, п. 38.13, 45.4 порядка заполнения декларации из Приказа № ММВ-7-3/558@ от 29.10.2014, п. 1, 12 правил ведения книги покупок из ПП РФ № 1137 от 26.12.2011):

- Если стоимость отгрузки уменьшается, то оформите корректировочный счет-фактуру.

- Сумму налога определите как разницу между первоначальным счетом и суммой НДС уже после корректировки.

- Корректировку зарегистрируйте в книге покупок с кодом операции 18.

- НДС примите к вычету в том отчетном периоде, когда выставили КСФ, но не позднее трех календарных лет.

- Сумму налога, заявленную к вычету, по корректировке НДС в сторону уменьшения за прошлый период отразите в разделе 3, строке 120 декларации по НДС. Вычет НДС по КСФ на уменьшение перейдет в отчет из графы 15 книги покупок. В разделе 8 покажите сведения из книги покупок о КСФ. Корректирующий отчет за прошлый период подавать не нужно.

Инструкция корректировки реализации в сторону увеличения в декларации по НДС для продавца (п. 10 ст. 154 НК РФ, п. 38.1, 47.4 порядка заполнения декларации, п. 1 правил ведения книги продаж):

- Если сумма реализации увеличивается, надо составить КСФ.

- Сумму налога определите как разницу между фактической стоимостью и первоначальным счетом-фактурой.

- Зарегистрируйте корректировку в книге продаж. По правилам ФНС, код вида операции в сторону увеличения — 01 (письмо № СД-4-3/17657@ от 20.09.2016).

- Базу для исчисления НДС в декларации увеличьте в том периоде, когда оформили корректировку.

- Подавать уточненку за прошлые периоды не требуется. Увеличение налоговой базы отражайте в том квартале, когда выставили КСФ. В графе 3 строк 010, 020 (в зависимости от ставки НДС) раздела 3 декларации покажите коррективы вместе с налоговой базой по другим операциям, которые отражаете в этих строках. Сюда же включите разницу, на которую увеличилась стоимость поставки по КСФ без НДС, из граф 14 и 15 книги продаж. В графу 5 строк 010, 020 раздела 3 декларации включите общую сумму налога по другим операциям, отраженным в этих строках. Здесь учитывается и сумма НДС к доплате, которая возникла в связи с увеличением стоимости поставки, из граф 17, 18 книги продаж. А в раздел 9 перенесите сведения из книги продаж о КСФ.

Как отразить корректировку у покупателя

В налоговом учете покупателя предусмотрены те же два варианта развития событий. Предусмотрен различный порядок, где в декларации по НДС отражается корректировка реализации к уменьшению или увеличению.

Как действовать покупателю, если требуется корректировка в сторону уменьшения (пп. 4 п. 3 ст. 170 НК РФ, п. 38.8, 47.4 порядка заполнения декларации, п. 14 правил ведения книги продаж):

- Зарегистрируйте в книге продаж КСФ — операцию по 18 коду вида уменьшения операции при корректировке поступления в сторону снижения суммы поступления.

- Отразите изменения НДС в том отчетном периоде, когда получили первичные документы на корректировку.

- Налог отразите в разделе 3, в строке 080 декларации. Укажите разницу НДС по КСФ из граф 17, 18 книги продаж. Налог надо восстановить, поскольку при уменьшении стоимости поставки возник излишне принятый к вычету НДС. В раздел 9 декларации перенесите сведения из книги продаж о КСФ на уменьшение. А вот уменьшение НДС в декларации прошлого периода делать не надо, все операции отражаем текущим периодом.

Если стоимость реализации увеличивается (п. 13 ст. 171, п. 10 ст. 172 НК РФ, п. 38.13, 45.4 порядка заполнения декларации, п. 2 правил ведения книги покупок):

- Отразите корректировочный счет-фактуру в книге покупок. Вид операции — 01.

- Сумму налога с разницы примите к вычету. Вычет оформите в том отчетном периоде, в котором получен КСФ. Но не позднее трех лет с момента получения первичных документов.

- НДС к вычету отразите в разделе 3, в 120 строке декларации вместе с другими вычетами, которые учитываете по этой строке. Отразите вычет НДС по КСФ из графы 15 книги покупок. Это и есть НДС, который приняли к вычету в связи с увеличением стоимости поставки. А в раздел 8 декларации надо внести сведения из книги покупок о КСФ. Подавать уточненный отчет за прошлый период не требуется.

Так выглядит образец корректировочного счета-фактуры при реализации товаров

В какие сроки нужно составить корректировочный счет-фактуру

На оформление корректировки предусмотрены ограниченные сроки. Выставьте его не позднее 5 рабочих дней с момента согласования новых условий реализации.

Например, у продавца, чтобы оформить корректировочный счет-фактуру, есть всего пять дней со дня, в котором стороны согласовали новый объем реализации.

Согласие сторон оформляется документально. Например, подписывается дополнительное соглашение к действующему договору либо заключается новый контракт. Чтобы согласовать новые условия, направьте в адрес контрагента предложение или уведомление с указанием причин, по которым следует скорректировать стоимость и объем сделки.

Допустимо направить документы лично либо почтой. При почтовом отправлении пятидневный срок исчисляют с момента получения письма контрагентом. Подтверждением даты получения является штемпель на конверте.

Вам в помощь образцы, бланки для скачивания

Постановление Правительства РФ от 26.12.2011 N 1137

Приказ ФНС России от 29.10.2014 N ММВ-7-3/558@

<Письмо> ФНС России от 20.09.2016 N СД-4-3/17657@

Приказ ФНС России от 19.12.2023 N ЕД-7-26/970@

Статья 154 НК РФ. Порядок определения налоговой базы при реализации товаров (работ, услуг)

Статья 169 НК РФ. Счет-фактура

Важно

Минюст утвердил новую форму отчета НКО

Важно

Минюст утвердил новую форму отчета НКО