Учет НДФЛ в 1С ведется на сч. 68.01. Особенности учета зависят от того, в 1С:Бухгалтерии ведется учет или в 1С:ЗУП.

Навигация

Подготовка к учету НДФЛ 1С

Организован учет НДФЛ в 1С 8.3 (бухгалтерия) с использованием счета 68.01 «Налог на доходы физических лиц при исполнении обязанностей налогового агента». Выделяют следующие субсчета:

- 68.01.1 — с доходов, исчисленных налоговым агентом (компания-работодатель);

- 68.01.2 — с доходов свыше предельной величины, исчисленных налоговым агентом. Предельной величиной признается начисленный доход свыше 5 000 000 рублей.

Компании осуществляют учет НДФЛ в программе 1С:ЗУП (расшифровывается как зарплата и управление персоналом) или, например, в программе 1С:Бухгалтерия. С точки зрения учета и предоставленных возможностей, специализированная программа 1С:ЗУП удобнее. Данные по сотрудникам собираются в ней:

- отражаются приемы на работу, отпуска, увольнения и иные кадровые операции;

- начисляется заработная плата, вознаграждения по договорам ГПХ, отпускные и т.д.;

- формируются платежные ведомости;

- выводится масса отчетов, касающихся персонала;

- формируются и отправляются отчеты в налоговую и т.д.

Эксперты КонсультантПлюс разобрали, как вести учет НДФЛ. Используйте эти инструкции бесплатно.

Обычно в конце месяца бухгалтеры выгружают данные из 1С:ЗУП в 1С:Бухгалтерия. Сделано это для того, чтобы затраты, связанные с оплатой труда, удержанным и выплаченным НДФЛ, страховыми взносами, отражались на счетах БУ.

В оборотно-сальдовой ведомости сч. 68.01 учет НДФЛ по сотрудникам не ведется: аналитика организована по видам начисления и уплаты (налог, пени, штрафы и т.д.). Если компания работает в программе 1С:Бухгалтерия без использования 1С:ЗУП, то в карточке сч. 68.01 в аналитической информации отразится информация, у какого сотрудника удержан налог на доходы физических лиц. Если основной программой для начисления зарплаты является ЗУП, то в 1С:Бухгалтерии выставляются определенные настройки: БУ ведется во внешней программе. Ежемесячно данные выгружаются и обычно без физических лиц. То есть вместо ФИО на сч. 70 вы увидите кавычки (). Сделано это для того, чтобы работники, не имеющие отношения к начислению и выплате заработной платы, были освобождены от ненужной им информации.

Обратимся к ОСВ 68 счета учета НДФЛ в 1С 8.3, если БУ ведется с использованием программы 1С:Бухгалтерия. Обороты за период по кредиту показывают, что начислено налога в размере 12 040, уплатила компания 11 766, на конец периода образовалась задолженность в сумме 274. Рассматриваемая ситуация не говорит, что организацию накажут: сумма может оказаться текущей, положенной к уплате в сентябре 2025 года, не позднее следующего дня, как произойдет выплата зарплаты в адрес физических лиц.

Пример оборотно-сальдовой ведомости по сч. 68.01 в 1С

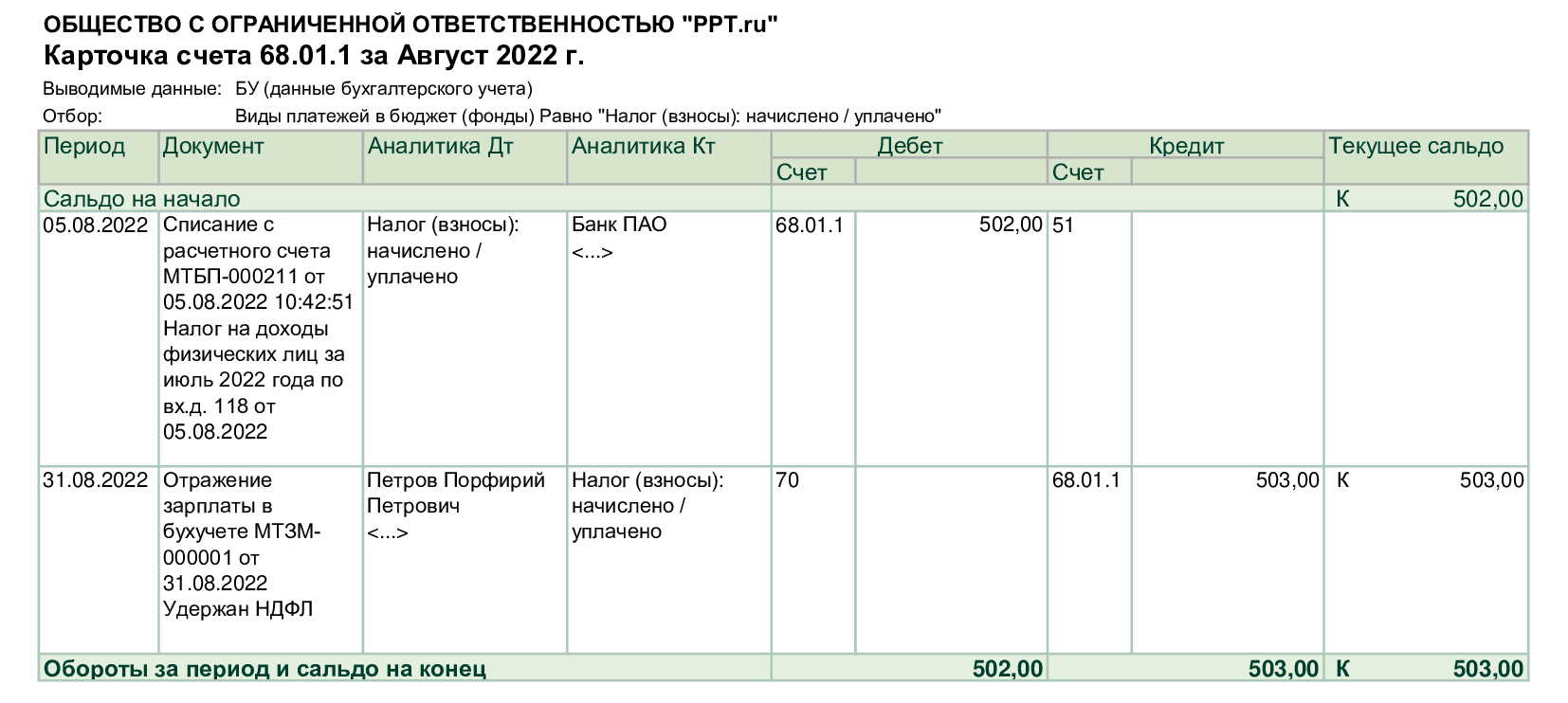

Посмотрим, как ведется учет НДФЛ в 1С в карточке счета 68.01.

Пример карточки сч. 68.01

На начало периода у организации ООО «PPT.ru» числилась задолженность в размере 502 руб., которая погашена 5 августа 2022 г.

Организация использовала проводку: Дебет 68.01.1 Кредит 51 — уплачен налог на доходы физических лиц.

31 августа 2022 года начислена заработная плата Петрову Порфирию Петровичу, с которой удержан налог на доходы физических лиц в размере 503 руб.

Бухгалтер использует проводку: Дебет 70 Кредит 68.01.1 — удержан налог.

Конечное сальдо в сумме 503 руб. — задолженность в бюджет. Если в организации срок выплаты зарплаты выпадает на 15 сентября, то не позднее 16.09.2022 бухгалтер обязан перечислить сумму в бюджет.

Как ведется НДФЛ в 1С

На всякий случай напомним, что такое НДФЛ и по каким ставкам он уплачивается

Чтобы операция учета НДФЛ в 1С 8.3 появилась на счетах БУ, необходимо начислить заработную плату. Для этого в 1С:Бухгалтерия перейдите во вкладку «Зарплата и кадры» — «Зарплата» — «Все начисления» — «Создать» — «Начисление зарплаты». По такому же принципу начисляют отпускные, больничные.

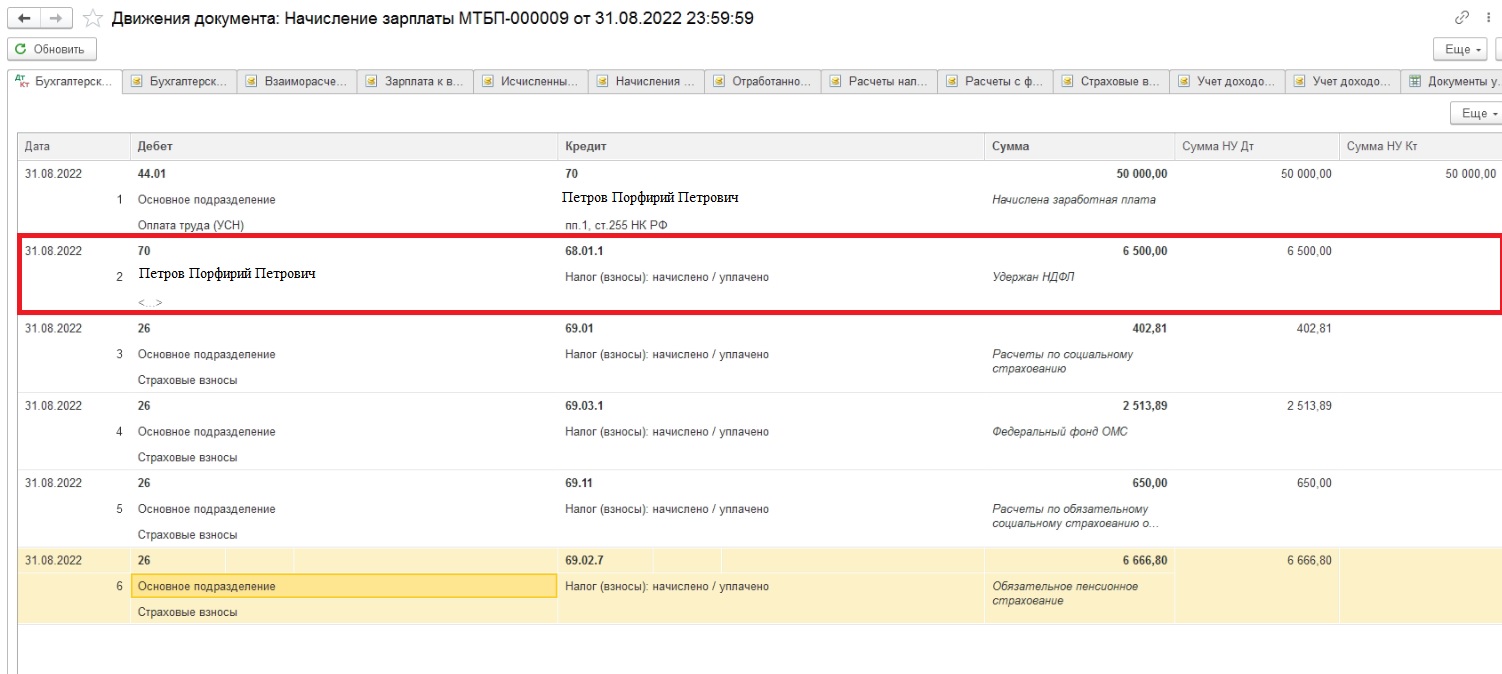

При проведении документа «Начисление зарплаты» сформируются проводки в БУ по отражению зарплаты, удержанию налога, начислению страховых взносов.

Вот как заполнить операцию учета НДФЛ:

Рассчитаем зарплату и налог на доходы физических лиц сотруднику за август 2022 г., оклад составляет 50 000 руб. Он отработал полный месяц (23 рабочих дня). Бухгалтер начислит зарплату: 50 000 / 23 р.д. (по графику) * 23 (фактически отработано) = 50 000. Посчитаем НДФЛ (вычеты не применяются): 50 000 * 13 % = 6500.

Поскольку налог отражается в полных рублях, то в БУ появится сумма: Дебет 70 Кредит 68.01.1 — 6500 руб.

Пример начисления зарплаты, НДФЛ и страховых взносов

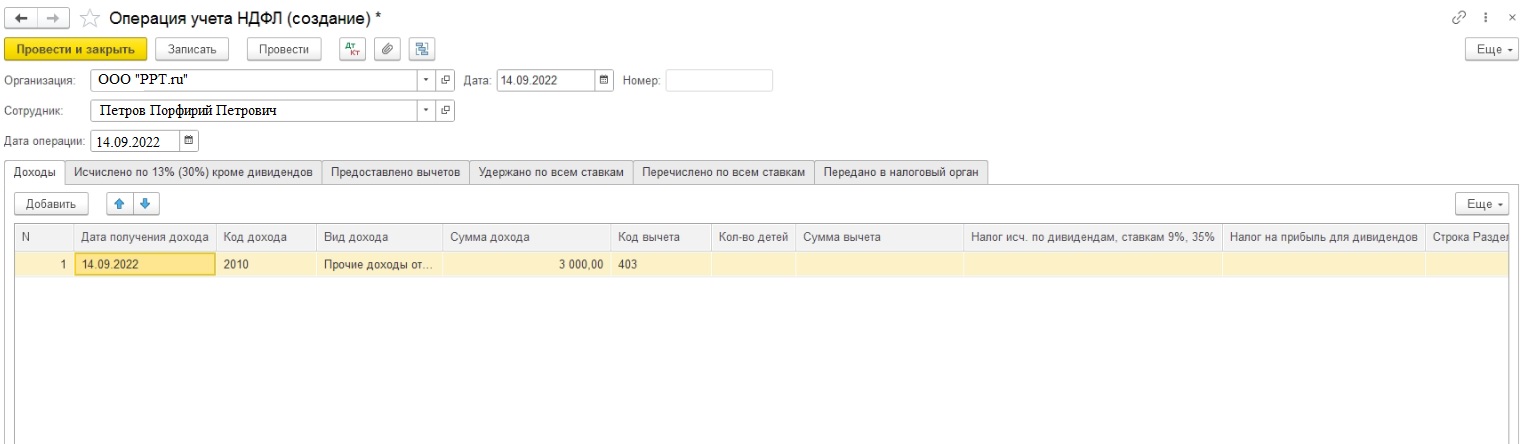

Зарегистрировать движения по всем основным регистрам БУ налога на доходы физических лиц в 1С:Бухгалтерия позволит документ об операции учета НДФЛ применять, например, для регистрации дохода по договору подряда. Если БУ ведете в 1С:Бухгалтерии, то проще использовать документ «Операции, введенные вручную», так как в нем одновременно отражается и начисление страховых взносов. Посмотрим, как выглядит документ ниже. Предположим, компания привлекла физлицо по договору подряда. За услуги начислено вознаграждение в размере 3000 рублей. Сумма налога составит 390 руб.

Образец документа учета НДФЛ в 1С

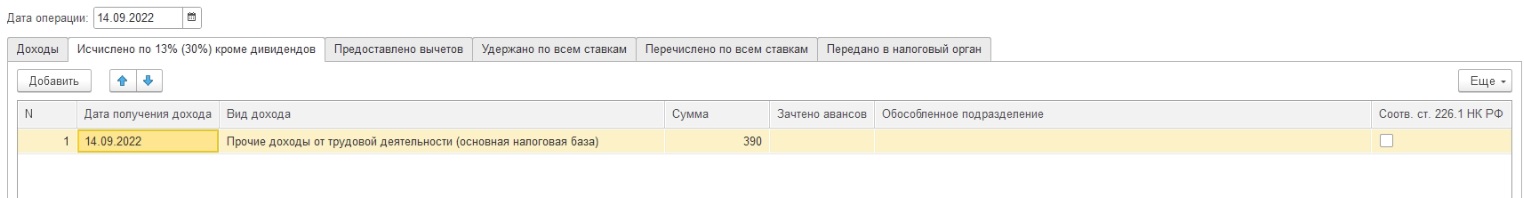

Посмотрим вкладку — исчислено по 13 %:

Пример заполнения вкладки Исчислено по 13% документы по учету операции НДФЛ

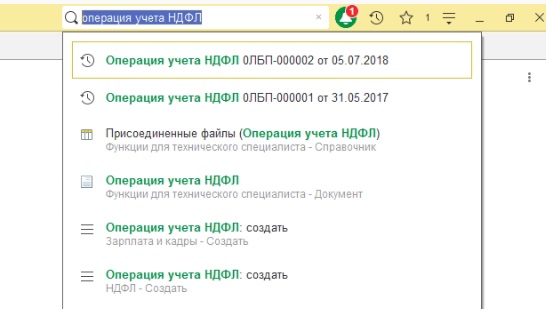

Чтобы быстро найти, где в 1С операция учета НДФЛ, впишите запрос в строке поиска:

Поиск документа - операция учета НДФЛ в 1С:Бухгалтерия 8.3

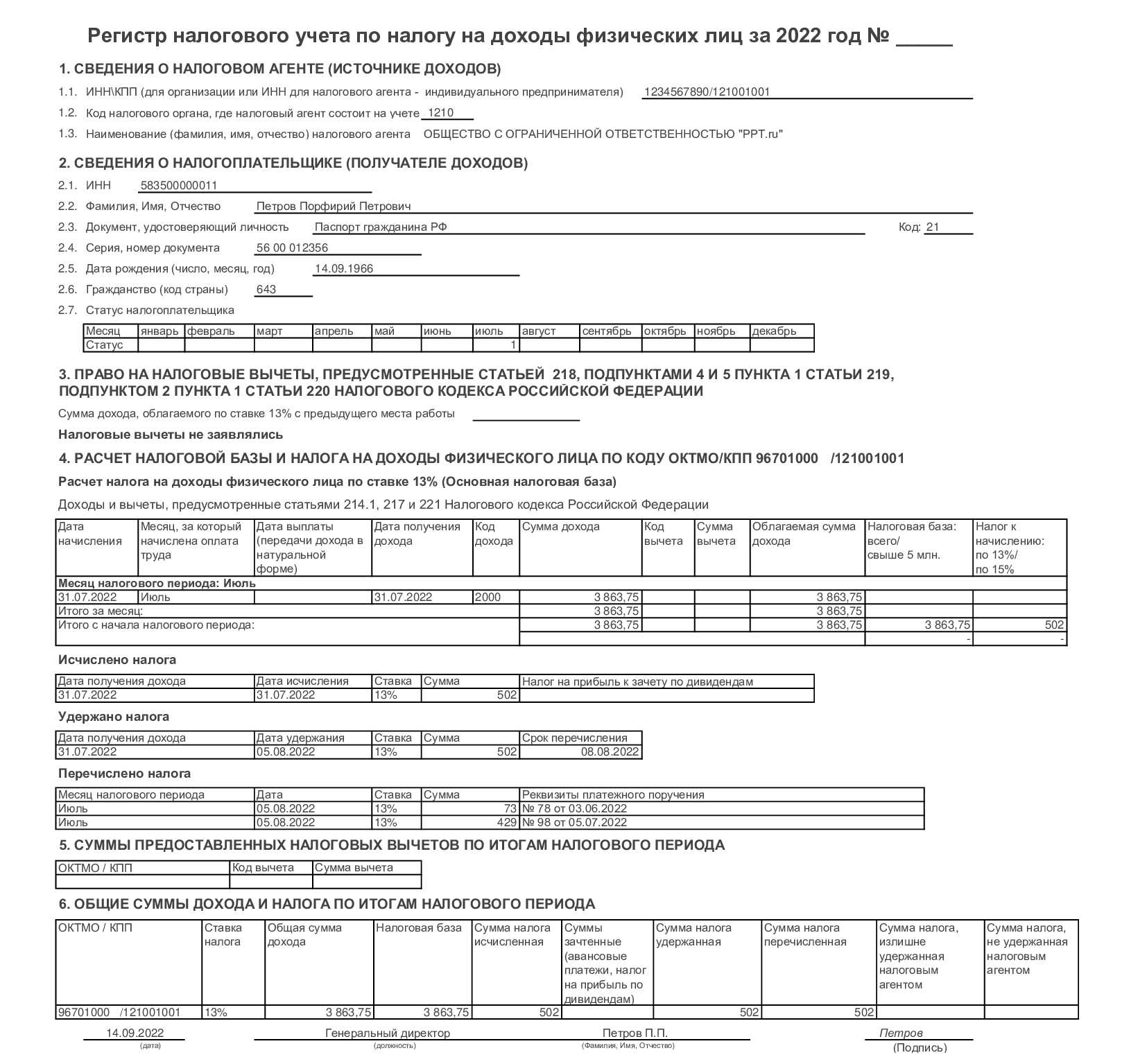

Компании обязаны в учетной политике закрепить формы регистров НУ. Программа предлагает следующую форму регистра налогового учета по НДФЛ в 1С 8.3:

Пример регистра учета НДФЛ в 1С:Бухгалтерия 3.0

Какие данные отражаются в регистре:

- сведения об организации-работодателе (налоговом агенте): ИНН, КПП, код налогового органа, наименование агента;

- сведения о работнике, который является налогоплательщиком: ИНН, ФИО, сведения о документе, удостоверяющем личность, дата рождения, гражданство, статус налогоплательщика;

- представлены ли налоговые вычеты физическому лицу в соответствии с НК РФ;

- приведен подробный расчет налоговой базы с указанием месяца выплаты, суммы дохода, кода вида дохода (зарплата, отпуск и т.д.), налога к перечислению и по какой ставке;

- информация об удержании заполняется в соответствии со сроком перечисления, ниже отражаются и реквизиты платежного поручения;

- подписывается регистр уполномоченным лицом, например, директором.

Дополнительно: что делать, если задвоился НДФЛ в 1С

Важно

ФНС подготовила новую форму декларации по водному налогу

Важно

ФНС подготовила новую форму декларации по водному налогу