Расчеты по налогам и сборам обязательно отражают в бухгалтерском учете. Нужно отражать начисление, уплату и другие налоговые операции. Учет ведется в разрезе различных налогов и других платежей в бюджет.

Навигация

Коротко о главном: 5 пунктов

- Бухгалтеры используют специальные счета для учета налогов, главный из них - счет 68.

- Для разных налогов открывают дополнительные субсчета к счету 68, чтобы всё было учтено правильно.

- Есть особые счета для НДС, страховых взносов и других платежей в бюджет.

- Все налоги и взносы теперь можно перечислять одним платежом, кроме нескольких исключений.

- В бухгалтерской отчетности отображают, сколько компания должна по налогам или переплатила.

Бухгалтерский учет расчетов по налогам и сборам

Бухгалтерские операции проводят на основании инструкции по применению плана счетов бухучета (Приказ Минфина № 94н от 31.10.2000). Чтобы отразить налоговые расчеты, используют 68 счет бухгалтерского учета и его субсчета. Счет 68 является активно-пассивным. Начисление налогового платежа отражается по кредиту. Его уплата или применение налогового вычета — по дебету. Кредитовое сальдо демонстрирует наличие налоговой задолженности перед бюджетом, дебетовое показывает сумму переплаты.

Какие счета использовать для учета по налогам и сборам

Основной счет для расчетов по налогам и сборам — 68. К нему для учета расчетов по разным видам налоговых платежей открываются отдельные субсчета. Кроме того, по каждому субсчету следует обеспечить аналитический учет в разрезе самих платежей и налоговых санкций: пеней и штрафов.

Подробнее: счет 68 в бухгалтерском учете

Кроме того, для бухучета налогов применяют и другие синтетические счета:

- 19 — для отражения входящего НДС;

- 76 — для учета НДС с авансовых платежей;

- 99 — при расчете платежей в бюджет с прибыли;

- 09 и 77 — для отражения отложенных налоговых активов и обязательств.

И налоги, и страховые взносы на ОПС, ОМС и ВНиМ администрирует ФНС (гл. 34 НК РФ). А вот администратором страховых взносов на травматизм является СФР. Эти платежи не являются налоговыми, учитываются отдельно и обособленно отражаются в бухгалтерской отчетности.

Для учета расчетов по страховым взносам предназначен одноименный счет 69. К нему открываются субсчета в разрезе видов социального страхования и организуется аналитический учет для обособленного учета текущих платежей по страховым взносам и штрафных санкций.

Еще по теме: что такое налоговый учет

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы отразить в учете перечисление ЕНП и уплату налогов, сборов, взносов, а также зачет и возврат сумм, формирующих положительное сальдо ЕНС.

Какие составить проводки при расчетах по налогам и сборам

Собрали проводки по начислению налогов и сборов в таблице.

| Операция | Дебет | Кредит |

|---|---|---|

| Налог на прибыль | ||

| Начислен условный расход по налогу на прибыль | 99 | 68 |

| Отражено постоянное налоговое обязательство | 99 | 68 |

| Отражен постоянный налоговый актив | 68 | 99 |

| Начислен отложенный актив | 09 | 68 |

| Списан отложенный актив | 68 | 09 |

| Начислено отложенное обязательство | 68 | 77 |

| Списано отложенное обязательство | 77 | 68 |

| НДС | ||

| Начислен НДС с реализации | 90 | 68 |

| Отражен НДС по полученным товарам, работам, услугам | 19 | 60, 76 |

| Входящий НДС предъявлен к вычету | 68 | 19 |

| Начислен НДС на авансовые платежи, полученные от покупателей и заказчиков | 76 | 68 |

| Принят к вычету НДС с аванса покупателя в момент реализации | 68 | 76 |

| Принят к вычету НДС с аванса поставщикам | 68 | 76 |

| Прочее | ||

| Начислены имущественные налоги (транспортный, земельный, на имущество) | 26, 44, 91 | 68 |

| Начислены страховые взносы | 20, 25, 26, 44 | 69 |

С 2023 года практически все налоги, сборы и взносы перечисляют в бюджет в составе единого налогового платежа. В ЕНП не входят лишь несколько обязательств (п. 2 ст. 11 НК РФ, 125-ФЗ от 24.07.1998):

- фиксированный авансовый платеж по патенту;

- налог на сверхприбыль;

- госпошлина без исполнительного документа от арбитражного суда;

- страховые взносы от НС и ПЗ.

Подробнее: какие налоги входят в состав ЕНП

Изменения коснулись и порядка бухучета расчетов с бюджетом. Для всех платежей через ЕНП ввели новый субсчет 68-ЕНП. Его также называют 68.90 «Единый налоговый счет». Вот проводки для перечисления налогов в бюджет через единый платеж:

- Дт 68-ЕНП Кт 51 — единый платеж перечислен в бюджет;

- Дт 68-НДС, 68-НДФЛ, 68-налог на прибыль Кт 68-ЕНП — отражено начисление обязанности по уплате налогов;

- Дт 69-расчеты по страховым взносам по единому тарифу КТ 68-ЕНП — отражено начисление обязанности по уплате страховых взносов на ОПС, ОМС, ВНиМ по единому тарифу;

- Дт 51 Кт 68-ЕНП — возвращена переплата по ЕНП.

Взносы от НС и ПЗ по-прежнему перечисляем в СФР и отражаем стандартной проводкой Дт 69-расчеты по взносам на травматизм Кт 51.

Может пригодиться: как платить ЕНП

Как отразить налоговые платежи в бухгалтерской отчетности

Фискальные сборы находят отражение в двух формах бухотчетности (Приказ Минфина № 66н от 02.07.2010):

- бухгалтерский баланс;

- отчет о финансовых результатах.

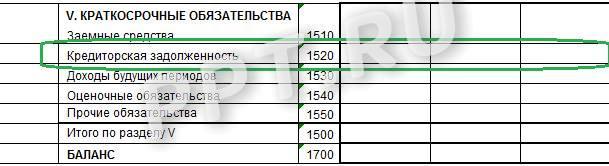

По правилам, расчеты по налогам и сборам в балансе отражаются в составе кредиторской или дебиторской задолженности. Кредитовое сальдо счетов 68 и 69 отражается в строке 1520 раздела V.

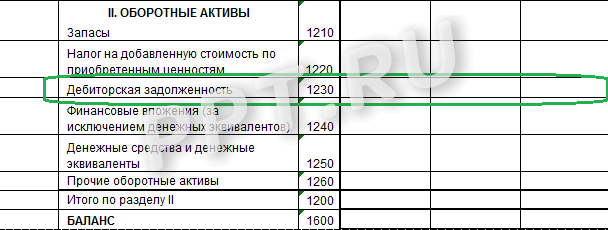

Если на конец отчетного периода образовалась переплата по фискальным платежам, отраженная как дебетовое сальдо счетов 68 и 69, то эту сумму надо отразить в разделе II в строке 1230 «Дебиторская задолженность».

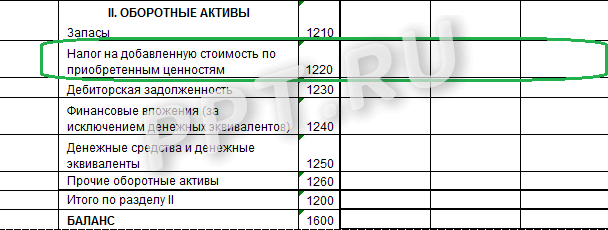

Кроме того, в бухгалтерском балансе компании обособленно отражается НДС, предъявленный поставщиками, но не принятый к вычету (дебетовое сальдо счета 19). Для этого предназначена строка 1220.

Дебетовое сальдо по входящему НДС на конец года обязательно показывают в бухгалтерском балансе

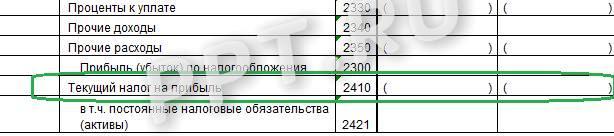

В отчете о финансовых результатах в строке 2410 отражается исчисленный к уплате налог на прибыль.

Кроме того, в бухгалтерском балансе и отчете о финансовых результатах обособленно отражаются сальдо и изменения отложенных налоговых активов и обязательств.

Подробнее:

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне