Самозанятые лица и индивидуальные предприниматели имеют своей целью получить доход. Если речь идет о полученных доходах, то не стоит списывать со счетов обязанность по уплате налога. Разберем, какие налоги придется платить самозанятым и ИП.

Навигация

Коротко о главном: 5 пунктов

- ИП обязан платить налоги, так как ведет бизнес.

- Перечень налогов для ИП зависит от системы налогообложения и наличия работников.

- ИП также должен платить страховые взносы за себя и за своих работников.

- Самозанятые платят налог на профессиональный доход (НПД), но не платят страховые взносы.

- Самозанятые и ИП на режиме НПД не сдают налоговую отчетность, кроме чеков за услуги.

Платят ли налоги ИП

Индивидуальный предприниматель — это физическое лицо, которое ведет предпринимательскую деятельность на законных основаниях. Предпринимательская деятельность неразрывно связана с налогообложением результатов такой деятельности. Вывод очевиден: ИП необходимо платить налоги.

Перечень налогов и отчетности зависит от:

- выбранной системы налогообложения: ОСНО, УСН, АУСН, ЕСХН, НПД, ПСН;

- статуса плательщика: налогоплательщик или налоговый агент;

- наличия статуса работодателя (или ИП без наемных сотрудников);

- использования транспорта, недвижимости, земельного участка.

Советуем прочитать:

Обязанность сдавать налоговую отчетность регламентируется НК РФ в зависимости от вида уплачиваемого налога.

Отчислят ли взносы ИП

Порядок начисления и уплаты страховых взносов установлен главой 34 НК РФ. Индивидуальный предприниматель числится в списке тех, кто обязан платить страховые взносы (ст. 419 НК РФ). Следует обратить внимание, что в указанной норме НК РФ для ИП определено два основания для отчисления страховых взносов в бюджет в качестве:

- работодателя, который исчисляет взносы с заработной платы работников;

- лица, работающего в одиночку и не имеющего наемных работников. На бытовом уровне указанные платежи называют «страховые взносы ИП за себя».

Отчетность по страховым взносам ИП сдает как работодатель и руководствуется нормами ст. 431 НК РФ.

Следует отметить, что в вышеописанных ситуациях речь идет об ИП, не имеющем статуса самозанятого.

Подробнее: какие страховые взносы платит ИП

Эксперты КонсультантПлюс разобрали особенности применения специального режима «Налог на профдоход». Используйте эти инструкции бесплатно.

Платят ли налоги самозанятые

Чаще всего самозанятым называют физическое лицо, которое ведет личную трудовую деятельность с целью получения дохода. Самозанятый — это термин, который не имеет официального закрепления и используется в предпринимательской среде как сленг.

С точки зрения законодательства самозанятым следует называть плательщика налога на профессиональный доход (НПД). «Налог на профессиональный доход» — название специального налогового режима, установленного Федеральным законом от 27.11.2018 № 422-ФЗ.

Применяют специальный режим налогообложения:

- физические лица, не имеющие статуса ИП;

- индивидуальные предприниматели.

Как следует из прямого прочтения закона, самозанятый может быть зарегистрирован как индивидуальный предприниматель.

Профессиональным доходом в целях указанного режима налогообложения признаются средства физического лица, полученные в результате его предпринимательской активности. Самозанятый занимается бизнесом, виды которого определяются законом.

В ином случае ИП потеряет статус плательщика НДП.

НПД, как и любой другой спецрежим налогообложения, предполагает уплату одного налога взамен других. Налоги, которые уплачивают самозанятые:

| Категория самозанятого | Налоговые платежи |

|---|---|

| Физлицо без статуса ИП | НПД (вместо НДФЛ) |

| Индивидуальный предприниматель |

|

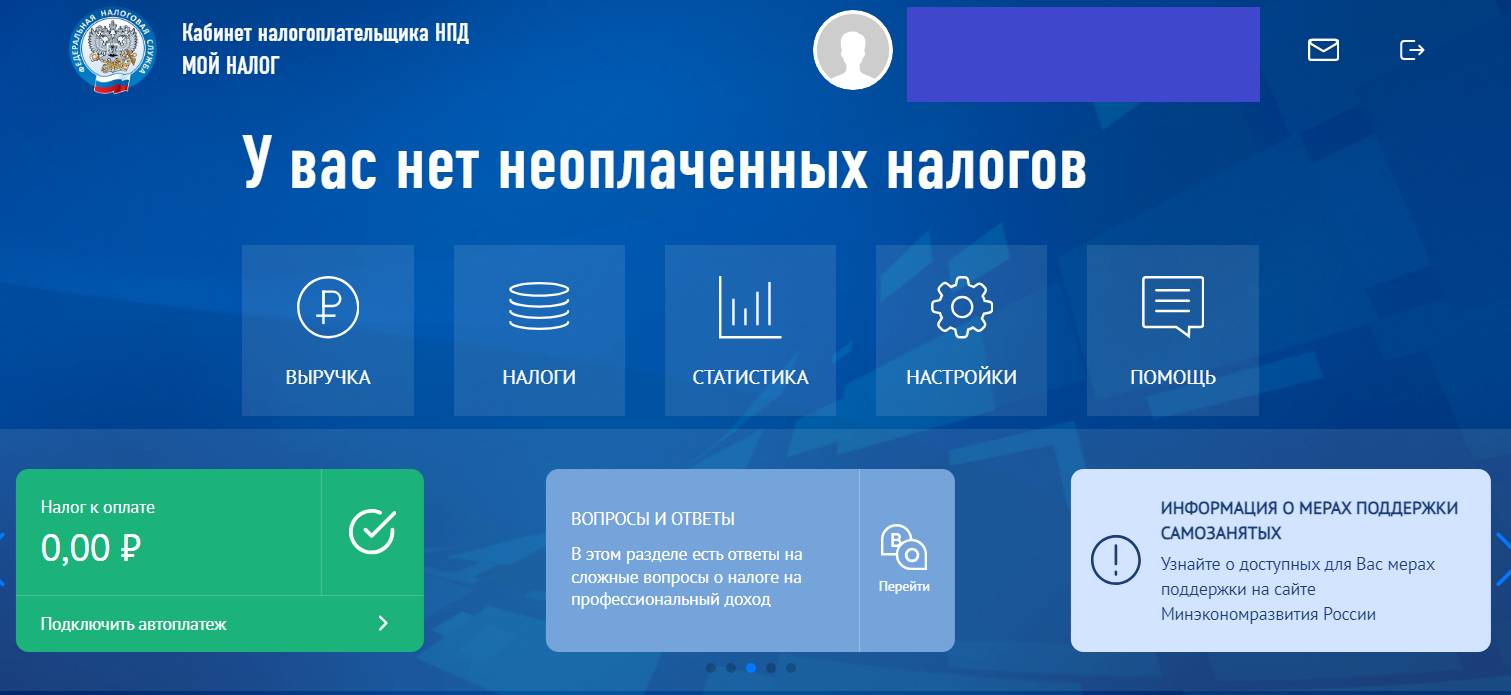

Налоговая отчетность по налогу на профессиональный доход не предусмотрена. В качестве отчетности следует рассматривать обязательность выдачи покупателю чека, формируемого в мобильном приложении «Мой налог». Формирование чека обеспечивает передачу в ИФНС сведений о полученном доходе для налогообложения.

В ЛК отражается информация о выданных чеках, рассчитанном и уплаченном налоге

Несмотря на свою простоту и привлекательность, НПД имеет существенные недостатки. В прошлом году ко мне обратился один самозанятый гражданин Е. с просьбой составить 3-НДФЛ для получения налогового вычета за обучение ребенка. К сожалению, в его ситуации невозможно получить вычет по НДФЛ, так как иных доходов, кроме самозанятых, за отчетный период гражданин Е. не имел. Если НДФЛ не платил — нет основания для отчетности по форме 3-НДФЛ и вычета.

Подробнее: все о налоге на профессиональный доход

Отчисляют ли взносы самозанятые

Страховые взносы — это обязательные платежи на обязательное страхование, введенное государством в целях социального обеспечения застрахованных лиц. Плательщиками страховых взносов признаются физические лица без статуса ИП, индивидуальные предприниматели, организации при условии наличия выплат в пользу работников.

Из сопоставления двух важных условий:

- Самозанятый — физическое лицо, ведущее деятельность без наемных работников.

- Плательщик страховых взносов — лицо, имеющее наемных работников и выплачивающее им вознаграждение.

следует вывод:

Что касается ИП без работников, которые обязаны производить страховые платежи за себя, то режим НПД освобождает их от этой обязанности (п. 11 ст. 2 Федерального закона от 27.11.2018 № 422-ФЗ).

Обязанности платить страховые взносы законом не установлено, но и не запрещено платить их по собственной воле. Для этого необходимо заключить договор на добровольное вступление в страховые правоотношения.

Если не установлена обязанность платить, то нет и обязанности сдавать отчетность.

По теме читайте: какие налоги и взносы платят ИП на НПД

Часто задаваемые вопросы о налогах и взносах самозанятых и ИП

-

Платит ли ИП налоги?

ИП обязан платить налоги. Перечень налогов зависит от выбранной системы налогообложения (ОСНО, УСН, АУСН, ЕСХН, НПД, ПСН), наличия статуса работодателя (или ИП без наемных сотрудников), основания для признания налоговым агентом, наличия налогооблагаемого имущества. Отчетность представляется в соответствии с применяемым порядком налогообложения.

-

Платит ли ИП страховые взносы?

ИП обязан платить страховые взносы с выплат, производящихся в пользу работников и «за себя».

-

Платит ли самозанятый налоги?

Самозанятость предполагает применение специального режима налогообложения — НПД, который устанавливает необходимость платить одноименный налог. ИП на НПД сохраняет обязанности налогового агента и по уплате ввозного НДС. Отчетность по НПД не сдается. Отчетность по иным основаниям (ввозной НДС, налоговый агент, по имуществу и т.д.) сдается в общеустановленном порядке.

-

Платит ли самозанятый страховые взносы?

Самозанятый применяет режим налогообложения, который освобождает от обязанности внесения в бюджет страховых платежей.

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора