Время летит. Не успели мы отдышаться после отчетности за 2024 год, как неотвратимо приближается отчетная кампания-2025. Рассказать налоговой службе о своих доходах обязаны не только организации, но в ряде случаев и физические лица.

Навигация

Коротко о главном: 5 пунктов

- Декларация 3-НДФЛ нужна, чтобы рассказать налоговой о своих доходах за минувший год.

- Некоторые люди обязаны подавать ее, если получили доходы, с которых сами должны уплатить налог.

- Кто не обязан, может подавать декларацию для получения возврата налога.

- Сдать декларацию нужно не позднее 30 апреля.

- Заполнять декларацию можно онлайн на сайте налоговой или на бумаге.

Что такое декларация 3-НДФЛ

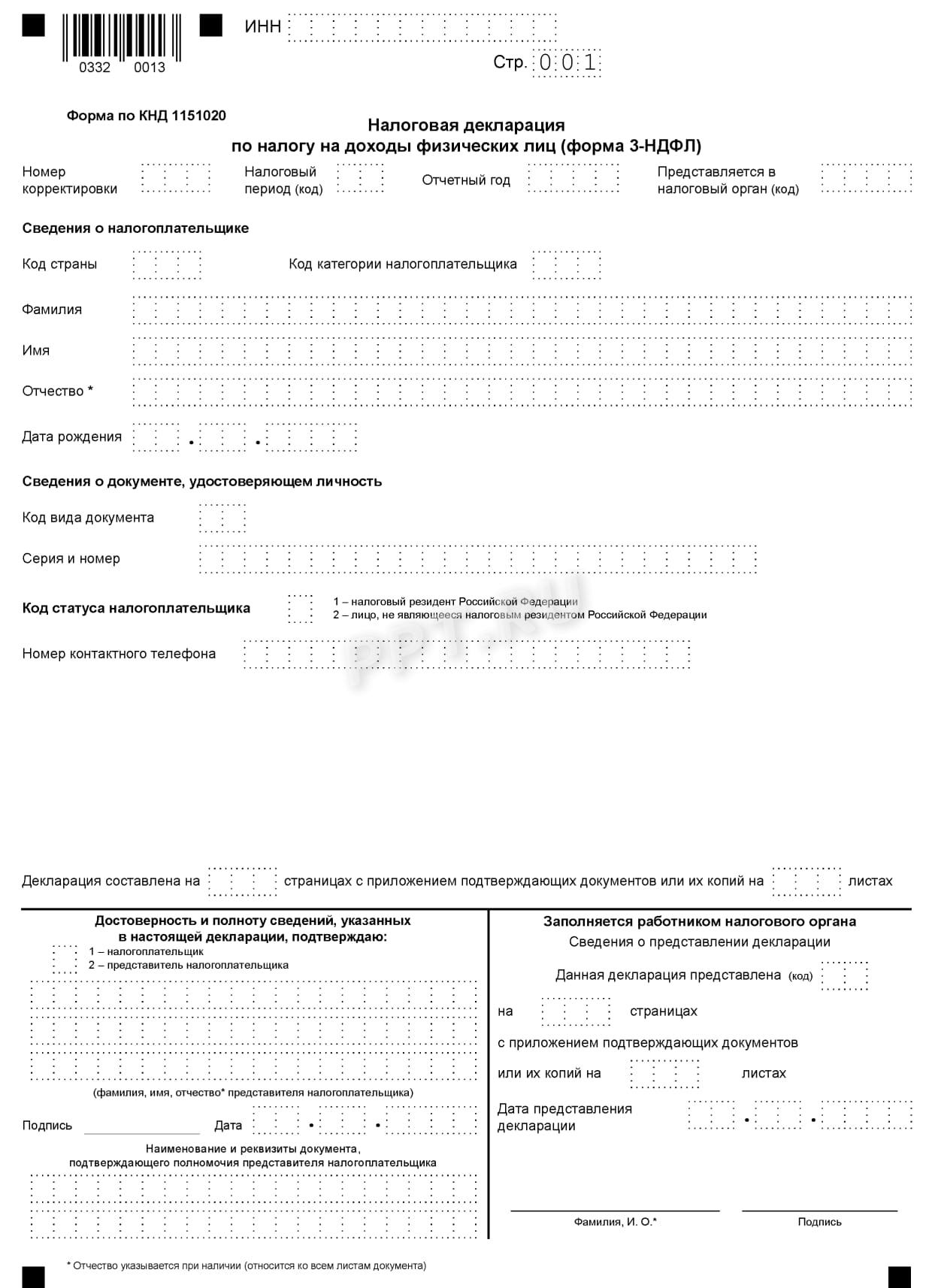

Декларация 3-НДФЛ (форма по КНД 1151020) — это представляемый к определенному сроку документ, предназначенный для сообщения налоговому органу о полученных в отчетном году доходах, налог с которых физлицо уплачивает самостоятельно.

Кроме того, в декларации налогоплательщик заявляет вычеты по НДФЛ:

- стандартные;

- социальные;

- инвестиционные;

- имущественные.

В итоге вполне вероятна ситуация, при которой не налогоплательщик заплатит бюджету, а, напротив, бюджет — налогоплательщику.

Кто обязан подавать декларацию 3-НДФЛ

Как правило, удерживает налог с дохода, отчитывается по нему и отвечает за его перечисление в установленный срок налоговый агент. В роли агента выступает юридическое лицо, выплатившее человеку доход. Если других источников поступлений в течение года не было, то и беспокоиться не о чем.

Но случаются и события, которые предполагают подачу 3-НДФЛ в территориальную инспекцию в установленный законодательством срок:

- выигрыш в лотерею или в казино: от 4000 до 15 000 руб. Почему такая вилка? Потому, что до 4000 выигрыш налогом не облагается, а с 15 000 НДФЛ обязана удержать организация — организатор лотереи (игры);

- получение ценного подарка (недвижимость, транспортное средство, ценные бумаги и т. п.) не от близкого родственника;

- продажа недвижимости или автотранспорта (при определенных условиях);

- получение дохода от иностранного источника;

- наличие «пассивного» дохода — например, от сдачи в аренду квартиры, дачи или гаража. Речь здесь чаще всего идет о сдаче имущества в аренду другому физическому лицу, поскольку организации или ИП, как правило, являются налоговыми агентами по НДФЛ и обязаны удержать налог с выплачиваемых арендных платежей.

Может пригодиться: какой код вида дохода указывать в декларации 3-НДФЛ

Обязанность подачи декларации 3-НДФЛ есть у ИП, применявших в течение отчетного года общую систему налогообложения (ОСН), даже если ОСН применялась не весь год или совмещалась с иной системой — например, патентной (ПСН).

Третья группа налогоплательщиков, обязанных подавать по итогам года декларацию 3-НДФЛ, — это лица, занимающиеся частной практикой: нотариусы, адвокаты и т.д.

Эксперты КонсультантПлюс разобрали, как подать декларацию 3-НДФЛ и в какие сроки уплатить налог. Используйте эти инструкции бесплатно.

Самопроверка: нужно ли вам подавать 3-НДФЛ за 2024 год (видео)

Сроки подачи декларации 3-НДФЛ

Стандартный срок подачи декларации — не позднее 30 апреля после отчетного года (п. 1 ст. 229 НК РФ). Если дата попадает на выходной, то сдать отчет надо в первый же рабочий день после выходного или праздника. Например, в 2023 году 30 апреля пришлось на воскресенье, а затем последовало праздничное 1 мая, поэтому отчитывались по 3-НДФЛ по 2 мая включительно.

Этот же срок следует соблюдать физическим лицам, заявляющим в 3-НДФЛ как доходы, так и вычеты.

Лица, подающие отчетность лишь для того, чтобы получить налоговые вычеты, соблюдать стандартный срок подачи не обязаны и могут направить ее в ИФНС значительно позже.

Информация с сайта ФНС

Иной срок установлен для ИП, прекративших свою деятельность в течение года. Подать декларацию им следует в течение 5 дней после внесения записи в ЕГРИП (п. 3 ст. 229 НК РФ).

Какой бланк использовать

Для отчетности за 2024 год действует форма декларации 3-НДФЛ, утвержденная Приказом ФНС России от 19.09.2024 N ЕД-7-11/757@.

Форма применяется с отчетности за 2024 год

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Состав формы остался прежним: титульный лист, 2 раздела, 9 приложений и 2 расчета. Пугаться такого изобилия не надо: обязательно заполняются титульный лист и те разделы, приложения и расчеты, которые несут информацию. Пустые листы налоговую службу не интересуют.

Подробнее: как заполнить налоговую декларацию 3-НДФЛ

Для формирования отчета предусмотрены следующие варианты:

- в личном кабинете налогоплательщика — физического лица на сайте ФНС, скачивать ничего не надо;

- с помощью программы «Декларация 20ХХ». Ее надо скачать с сайта ФНС.

Для тех, кто не хочет передавать отчетность по каналам ТКС, существует привычный бумажный вариант, который направляется в инспекцию с соблюдением установленного срока:

- при личном визите;

- по почте;

- через МФЦ (правда, эта возможность реализована не во всех регионах).

Надо знать: ответственность за несдачу декларации 3-НДФЛ

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз