Применение стандартного вычета на третьего ребенка в 2025 г. регламентировано НК РФ. Рассказываем, каков его размер и порядок получения.

Навигация

Кому положен налоговый вычет

Законодательно налогоплательщикам положены налоговые вычеты (НВ):

- стандартные (на детей, физлицам, участвующим или пострадавшим в Чернобыльской АЭС, инвалидам ВОВ, Героям Советского Союза и т. д.);

- социальные (лицам, предоставляющим пожертвования, платившим за свое обучение или за медицинские услуги и т. д.);

- имущественные (возврат НДФЛ с приобретения жилья; использование документально подтвержденных расходов при продаже имущества, которое находилось в собственности мене 3 лет, и т. д.);

- инвестиционные (например, положительный финрезультат, который получен физлицом от реализации ценных бумаг, обращающихся на организованном рынке ценных бумаг и находившихся в собственности лица более 3 лет, и т. д.).

Порядок применения стандартного вычета на третьего ребенка в 2025 г. закреплен в ст. 218 НК РФ.

За каждый месяц налогового периода его вправе получить физические лица, на обеспечении которых находятся дети: родители, усыновители, супруг или супруга родителя, опекуны, попечители, приемные родители, супруг или супруга приемного родителя.

Эксперты КонсультантПлюс разобрали, как получить вычет по НДФЛ на детей. Используйте эти инструкции бесплатно.

Определение суммы вычета

В пп. 4 п. 1 ст. 218 НК РФ указаны размеры НВ, в том числе стандартный вычет на 3 ребенка и каждого последующего:

|

Размер, рублей |

Условия применения |

||

|---|---|---|---|

|

Родителям, супруге (супругу) родителя, усыновителям |

|||

|

1400 |

Наличие одного ребенка |

На каждого в возрасте до 18 лет или обучающегося очно до 24 лет (аспиранты, ординаторы, интерны, студенты, курсанты) |

|

|

1400 |

Наличие второго |

||

|

3000 |

Третий и каждый последующий |

||

|

12 000 |

На каждого ребенка-инвалида до 18 лет, учащегося очной формы обучения до 24 лет, если он инвалид 1 или 2 группы |

||

|

Опекунам, попечителям, приемным родителям, супругу (супруге) приемного родителя |

|||

|

1400 |

Наличие одного ребенка |

На каждого в возрасте до 18 лет или обучающегося очно до 24 лет (аспиранты, ординаторы, интерны, студенты, курсанты) |

|

|

1400 |

Наличие второго |

||

|

3000 |

Третий и каждый последующий |

||

|

6000 |

На каждого ребенка-инвалида до 18 лет, учащегося очной формы обучения до 24 лет, если он инвалид 1 или 2 группы |

||

Двойной размер НВ положен единственному родителю (приемному или родному), усыновителю, опекуну, попечителю до месяца, следующего за месяцем вступления в брак.

Для оформления налогового вычета на третьего ребенка необходимо написать письменное заявление и предоставить документы, подтверждающие право на применение НВ.

Один родитель вправе отказаться от своего НВ в пользу другого.

Предельный размер дохода

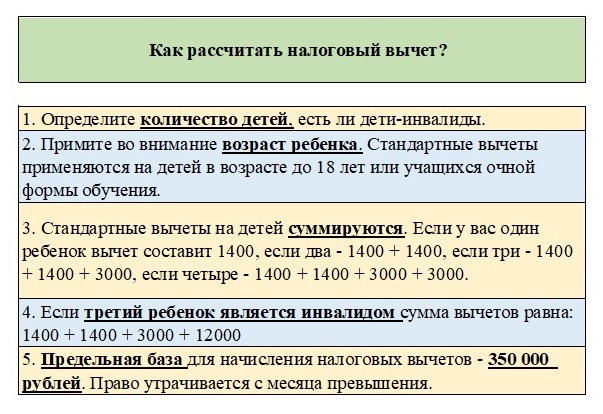

Право на применение НВ сохраняется за физическими лицами до месяца, в котором доходы нарастающим итогом с начала периода превысят 350 000 рублей.

Например, заработная плата Петрова Порфирия Петровича составляет 100 000 руб. в месяц. Право на применение НВ исчезнет с апреля:

|

Месяц |

Заработная плата |

Доход нарастающим итогом |

|---|---|---|

|

Январь |

100 000 |

100 000 |

|

Февраль |

100 000 |

200 000 |

|

Март |

100 000 |

300 000 |

|

Апрель |

100 000 |

400 000 |

В НК РФ прописано, что, начиная с месяца, в котором начислен доход свыше 350 000, НВ не применяется.

Пример расчета

Как получить установленный ст. 218 НК РФ НВ, в том числе вычет НДФЛ на 3 ребенка в 2025 г.:

- Подать письменное заявление в отдел кадров или бухгалтерию компании.

- Приложить подтверждающие документы (свидетельство о рождении, документы, подтверждающие инвалидность или обучение на очной форме).

Если вы работаете в нескольких компаниях, то НВ, на основании п. 3 ст. 218 НК РФ, предоставляется одним из налоговых агентов (то есть организацией-работодателем) на основании письменного заявления налогоплательщика.

Если работник работает не с начала года (до прихода в вашу компанию трудился в другом месте), то НВ предоставляются с учетом дохода у предыдущего работодателя, поэтому запросите с него справку о доходах (2-НДФЛ).

Рассчитаем налоговый вычет на 3 ребенка на примере.

У Петрова Порфирия Петровича три ребенка в возрасте до 18 лет, его заработная плата в месяц — 100 000 руб.

Шаг 1. Найдем налоговую базу, от которой рассчитаем налог на доходы физических лиц: 100 000 -1400 - 1400 - 3000 = 94 200.

Шаг 2. Сумма НДФЛ к начислению и уплате: 94 200 × 13% = 12 246.

Шаг 3. Сумма к перечислению составит: 100 000 - 12 246 = 87 754.

Если бы у Петрова Порфирия не было НВ, то его налог составил бы: 100 000 × 13% = 13 000, сумма к выплате на руки равна 87 000.

Таким образом, используя право на применение НВ, Петров Порфирий Петрович получил больше на 754 руб.

Какой будет вычет, если ребенок инвалид

Посчитаем, какой будет сумма вычета на 3 ребенка-инвалида на примере.

Оклад Пэпэтэшиной Полины Петровны равен 60 000 руб. Напомним, что НВ на детей суммируются: на 3 ребенка-инвалида НВ составит 15 000 (3000 + 12 000).

Шаг 1. Налоговая база:

60 000 - 1400 - 1400 - 3000 - 12 000 = 42 200.

Шаг 2. Рассчитаем налог к удержанию: 42 200 × 13% = 5486.

Шаг 3. Сумма к выплате: 60 000 - 5486 = 54 514.

Если бы Пэпэтэшина П.П. не использовала НВ, то на руки получила бы: 60 000 - 13% = 52 200. Разница в доходе составит 2314 руб. в месяц.

Обобщим основные важные моменты применения НВ.

Особенности применения и расчета налоговых вычетов на третьего ребенка в 2022 году

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора