Денежная компенсация питания сотрудникам может выплачиваться по желанию работодателя в целях повышения лояльности персонала. Правда, она создает дополнительный доход работнику, за который придется удержать НДФЛ и начислить страховые взносы.

Навигация

Порядок выплаты денежной компенсации взамен бесплатных обедов

Согласно ст. 222 ТК РФ работодатель обязан предоставлять специальное питание (спецпит) только персоналу, трудящемуся во вредных и особо вредных условиях. Перечень продуктов и их количество закреплены Приказом Минтруда № 291н от 12.05.2022. Продукты должны выдаваться бесплатно, удержание за питание сотрудников из их зарплаты в рамках этой нормы не допускается.

Остальных работников кормить необязательно, но не запрещено. Некоторые работодатели обеспечивают обеды всему персоналу, чтобы расположить его к себе:

- выдают бесплатный чай, кофе и сахар;

- заказывают доставку еды;

- открывают собственные столовые.

Для сведения: какие денежные компенсации предусмотрены по ТК РФ

Вместо обедов может быть предусмотрена и оплата стоимости питания работников по типу ежемесячной компенсации. Причем деньгами допускается заменять не только бесплатные (корпоративные) обеды, но и специальное питание. Чтобы бухгалтерия могла выдавать деньги, придется закрепить такую возможность в коллективном или трудовом договоре, ином локальном акте организации — например, положении об оплате труда или о предоставлении льгот персоналу.

Подробнее: как составить коллективный договор

В документе предусмотрите: кому, когда и в каком объеме будут выдаваться продукты или комплексные обеды. Если готовы компенсировать работникам их стоимость, то укажите, сколько раз в месяц должна производиться доплата за питание сотрудникам, в какие даты и каким путем — на карту или наличкой. Большинство предприятий добавляют компенсацию к зарплате работников, но некоторые заводят им дополнительные корпоративные карты (по типу транспортных), куда ежемесячно «падает» некая сумма средств, которыми работник вправе расплачиваться в любимых местах общепита.

Эксперты КонсультантПлюс разобрали, как оформить документально питание сотрудников. Используйте эти инструкции бесплатно.

Размер суммы в документе указывать нет смысла. Скорее всего, вам придется ее периодически индексировать из-за инфляции и роста цен. Чтобы избежать бумажной волокиты в будущем, в договоре или акте закрепите только возможность замены обеда компенсацией. Но поясните, что конкретную сумму утверждает руководитель отдельным приказом — например, раз в 6 или 12 месяцев.

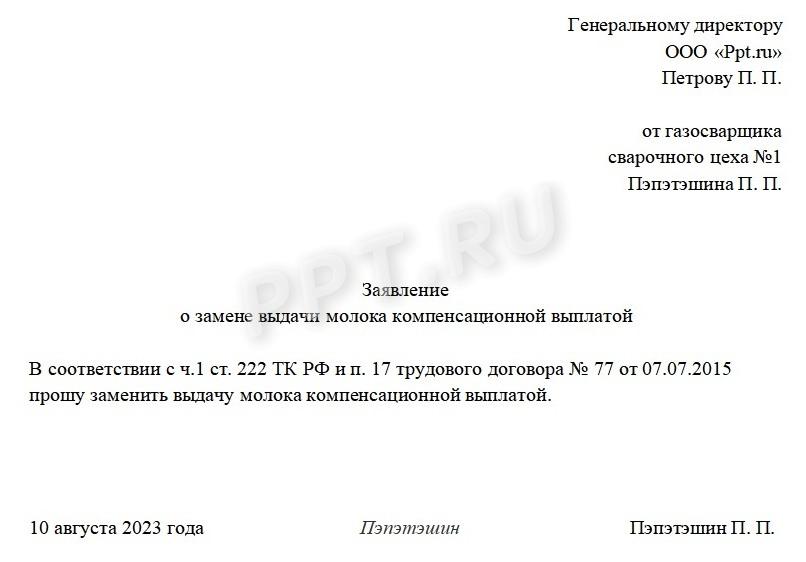

Продумайте порядок выдачи персоналу компенсационных выплат — обязательно ли вам от них заявление на возмещение питания сотрудникам, должны ли они предоставлять чеки и т. д. Что касается выплаты за спецпит, то здесь правила уже утверждены законодателем. Работник вправе получить деньги, предоставив работодателю письменное заявление (ст. 222 ТК РФ). На его основе создается приказ, и минимум раз в месяц выплачивается стоимость молока или других равноценных продуктов.

Так выглядит образец заявления на компенсацию питания сотрудникам

Облагается ли налогами питание работников

Спецпит и выплаты за него налогообложению не подлежат. Работодатель не удерживает НДФЛ за такое питание из дохода работника и не платит страховые взносы (пп. 2 п. 1 ст.422). Но только в пределах норм, которые закреплены Приказом № 291н. Если выдали молока больше, чем положено, то на излишек уже должны начислить и НДФЛ, и взносы.

В случаях добровольного кормления персонала руководство организации должно понимать, что тем самым создает людям доход (продуктами или деньгами), который следует включать в налоговую базу по НФДЛ (п. 1 ст. 210 НК РФ). Но не все так однозначно: налогообложение питания сотрудников на предприятии зависит от персонификации дохода каждого работника.

Когда обеды выдаются порционно, то исчислить НДФЛ не составит труда. Но если питание организовано по типу шведского стола или чай с сахаром стоят на кухне в свободном доступе, то вы никогда не узнаете, кто из работников сколько взял. Следовательно, и налог рассчитать не сможете.

Мнение о персонификации разделяют и сами чиновники. Так, в Письме Минфина от 07.02.2022 № 03-01-10/7881 они пишут аналогично про НДС. Если известна стоимость обеда каждого работника, то получится не только начислить налог, но и использовать вычет НДС, предъявленного по выданным товарам. Но когда такие данные получить нереально, то ни объекта для НДС, ни права на его вычет не будет. Денежная компенсация питания работников НДС не облагается.

Еще по теме: облагается ли НДС компенсация расходов

Возможность отнесения затрат организации по питанию персонала на расходы по оплате труда с целью уменьшения налога на прибыль зависит от коллективного или трудового договора. Если там закреплена такая норма, то бухгалтерия вправе вычитать их стоимость при определении налоговой базы.

Но есть еще условие: известны персональные расходы организации на питание работников, и НДФЛ удержан с каждого из них. В противном случае налоговики не поймут, куда ушли купленные продукты (персоналу или себе домой). Если индивидуальных данных нет, то и причислить потраченные деньги к расходам на работников не получится — об этом прямо сказано в Письме Минфина № 03-01-10/7881.

Упрощенцы с объектом «Доходы минус расходы» тоже вправе уменьшать единые налоги на питание сотрудников, если выполнят те же условия (ст. 346.16 НК РФ).

Подробнее: налогообложение и учет расходов на питание сотрудников

Нужно ли платить страховые взносы за питание персонала

В отношении страховых взносов позиция неоднозначная — мнения чиновников и Верховного Суда расходятся.

Минфин и ФНС сообщают, что если обеды необязательны, но организация решила из своих средств кормить персонал, то создала им доход, с которого должна не только удержать НДФЛ, но и заплатить взносы в страховые фонды. Причем денежная компенсация тоже не освобождается от взносов, поскольку не содержится в перечне сумм, не подлежащих обложению (ст. 422 НК РФ).

Казалось бы, работодатель делает доброе дело — бесплатно кормит трудящихся. Работодатели не понимают, почему должны оплачивать еще и взносы. Налоговики же в этом вопросе непреклонны. Если бухгалтер мог персонифицировать доход работников, но не заплатил взносы, то инспекторы доначисляли их, штрафовали и выставляли пени. Правда, несогласные работодатели обращались в суд и выигрывали дело.

Действительно, судебная практика по данному вопросу сложилась в пользу работодателей. Бесплатные обеды или компенсацию судьи не считают оплатой труда и запрещают облагать взносами (Определение ВС РФ от 19.05.2021 № 302-ЭС21-2582). По их мнению, это всего лишь выплата социального характера, поскольку не зависит от квалификации работника и условий труда, не является стимулированием.

Тем не менее вопрос, облагается ли питание сотрудников страховыми взносами, остается открытым. У юристов до сих пор нет однозначного ответа. Большинство из них рекомендуют платить в фонды, чтобы избежать штрафов от контролирующих инстанций. Ну а тем, кто решит рискнуть, напоминают, что отмену санкций придется отстаивать в суде, хотя вероятность выигрыша и высока.

Важно

Минфин готовит новые поправки в НК РФ

Важно

Минфин готовит новые поправки в НК РФ