В 2024 году процесс реформирования коммерческого учета добрался и до объектов интеллектуальной собственности: устаревшее ПБУ 14/2007 прекратило свое существование, в действие вступил другой стандарт — ФСБУ 14/2022 «Нематериальные активы». Разберем, как в изменившихся условиях вести учет результатов интеллектуальной деятельности, как с наименьшими потерями осуществить переход на действующий порядок учета, какие новшества стали применяться.

Навигация

Законодательство об учете результатов интеллектуальной деятельности

Законодательное регулирование прав на результаты интеллектуальной деятельности (РИД) и средства индивидуализации основывается на нормах части четвертой Гражданского кодекса (ГК) РФ, утв. Фед. законом от 18.12.2006 230-ФЗ. Так, согласно ст. 1225 ГК РФ к результатам интеллектуальной деятельности и приравненных к ним средствам индивидуализации юрлиц (в том числе товаров, работ, услуг) относятся:

- компьютерные программы;

- изобретения;

- производственные секреты (ноу-хау);

- фирменные наименования;

- товарные знаки и знаки обслуживания;

- наименования мест происхождения товаров;

- другие виды РИД.

Исключительные права на РИД относятся к категории имущественных прав (ст. 1226 ГК РФ) и существуют в качестве объектов интеллектуальной собственности. Причем наличие права на РИД не зависит от того, кому принадлежит предмет (вещь), в котором содержится соответствующий РИД или средство индивидуализации (п. 1 ст. 1227 ГК РФ).

Надо знать: что относится к объектам интеллектуальной собственности

Действие норм ст. 1227 ГК РФ проиллюстрируем следующим примером: владение правом на РИД в виде компьютерной программы не зависит от права собственности на флэш-накопитель, куда эта программа записана.

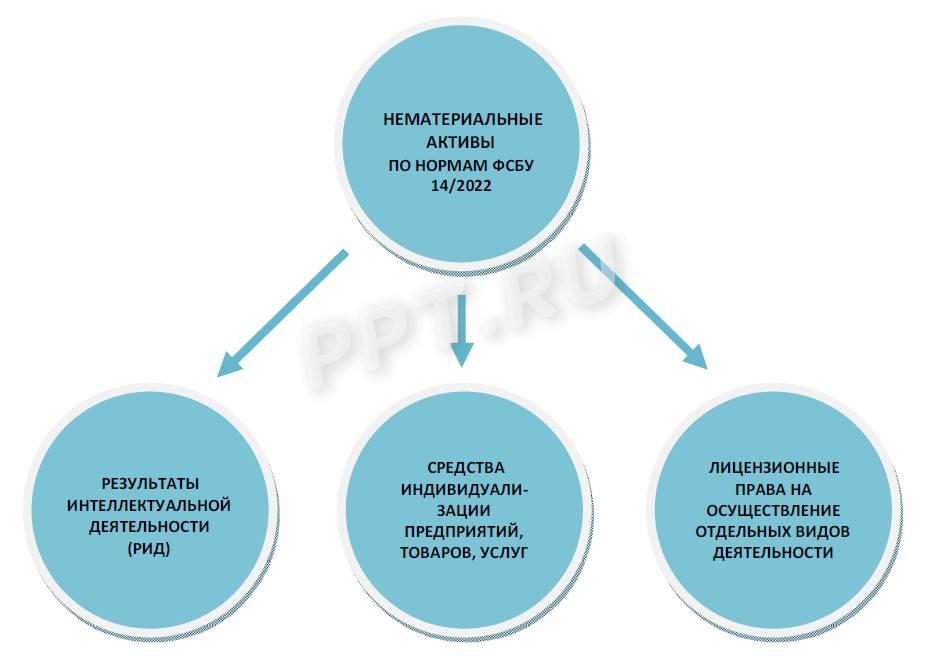

Таким образом, нормы гражданского законодательства характеризуют РИД как нематериальные активы (НМА), существующие независимо от вещных прав на материальный носитель, в котором они выражены. Для наглядности структуру НМА можно представить в виде графической диаграммы (п. 6 ФСБУ 14/2022):

Структура результатов интеллектуальной деятельности

Ввиду отсутствия у НМА материально-вещественной формы, бухучет РИД имеет свои особенности и сложности. Для устранения возникающих при этом затруднений с 2024 года необходимо применять обновленный порядок учета объектов интеллектуальной деятельности, основанный на предписаниях федерального стандарта учета ФСБУ 14/2022 «Нематериальные активы», утв. Приказом Минфина России от 30.05.2022 № 86н.

Ознакомьтесь:

Как учитывать результаты интеллектуальной деятельности

Бухгалтерский учет результатов интеллектуальной деятельности зависит от классификации актива: можно ли учесть его как НМА или нельзя. Для этого необходимо воспользоваться требованиями, изложенными в п. 4 ФСБУ 14/2022, согласно которым объект НМА:

- не имеет материальной формы;

- используется в хозяйственной деятельности для собственных нужд, а не для последующей реализации;

- имеет СПИ (срок полезного использования) свыше 12 месяцев;

- позволяет получать экономические выгоды при ведении деятельности;

- оформлен надлежащим лицензионным договором или схожим документом, обосновывающим исключительное или иное право на РИД;

- независим от других объектов учета;

- обладает стоимостью не ниже лимита, определенного для РИД в учетной политике.

При наличии у результата интеллектуальной деятельности соответствия всем перечисленным параметрам его разрешено классифицировать как объект НМА и принять на учет согласно требованиям Инструкции к Плану счетов, утв. Приказом Минфина РФ от 31.10.2000 № 94н.

Если же критерии, определенные для объекта НМА различными условиями ФСБУ 4/2022, не выполняются, то затраты, произведенные для его получения, признаются расходами времени их осуществления, с регистрацией в учете на основании требований ПБУ 10/99 «Расходы организации», утв. Приказом Минфина РФ от 06.05.1999 № 33н (действует на момент написания этой статьи).

Перечень интеллектуальных прав (продуктов), запрещенных к принятию на бухгалтерский учет в качестве НМА, содержится в п. 8 ФСБУ 14/2022. К ним отнесены:

- РИД, купленные или созданные для дальнейшей реализации: они классифицируются в учете как товары;

- средства индивидуализации (названия юрлиц, товарные знаки и др.), созданные собственными силами: они классифицируются в учете как текущие расходы;

- прочие учетные объекты.

Принимаемые на баланс результаты интеллектуальной деятельности оформляются как самостоятельные инвентарные объекты (п. 11 ФСБУ 4/2022). Для этих целей можно воспользоваться унифицированными формами, ранее включенными в деловой оборот различными постановлениями Госкомстата РФ, например:

- форма № НМА-1 «Карточка учета нематериальных активов», утв. пост. Госкомстата РФ от 30.10.1997 № 71а;

- форма № ИНВ-1а «Инвентаризационная опись нематериальных активов», утв. пост. Госкомстата РФ от 18.08.1998 № 88.

Примечание: несмотря на необязательность их употребления, многие унифицированные формы до сих пор применяются в деятельности компаний и индивидуальных предпринимателей.

Не пропустите: планируют освободить от налогов получение прав на РИД

Нюансы бухгалтерского учета результатов интеллектуальной деятельности

В целях подготовки к использованию ФСБУ 14/2022 следует ввести в учет определенные процедуры, откорректировав для этого свою учетную политику. Важные сведения для переходных мероприятий содержатся в разделе VI ФСБУ 14/2022, где предлагается определить для использования один из трех вариантов:

- п. 52 ФСБУ 14/2022 — ретроспективный пересчет сравнительных показателей за предыдущие отчетные периоды;

- п. 53 ФСБУ 14/2022 — единовременная переклассификация объектов НМА либо корректировка их ликвидационной стоимости с регистрацией в учете путем изменения оценочных значений;

- п. 55 ФСБУ 14/2022 — перспективное использование без пересчета ранее сформированных данных (вариант доступен только для ведущих бухучет упрощенным способом).

Помимо упомянутых нововведений, ФСБУ 14/2022 вводит в учет отдельный вид актива — «гудвил», никогда ранее не применявшийся. Причем п. 10 ФСБУ 14/2022 не описывает этот вид НМА, а ссылается на международный стандарт МСФО (IFRS) 3, где гудвил характеризуется как возможная экономическая выгода от положительной деловой репутации.

Читайте также: облагаются ли авторские вознаграждения страховыми взносами

Приказ Минфина России от 06.05.1999 N 33н

Постановление Госкомстата РФ от 30.10.1997 N 71а

Постановление Госкомстата РФ от 18.08.1998 N 88

Приказ Минфина РФ от 31.10.2000 N 94н

Приказ Минфина России от 30.05.2022 N 86н

Статья 1225 ГК РФ. Охраняемые результаты интеллектуальной деятельности и средства индивидуализации

Статья 1226 ГК РФ. Интеллектуальные права

Статья 1227 ГК РФ. Интеллектуальные права и вещные права

Статья 257 НК РФ. Порядок определения стоимости амортизируемого имущества

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз