Продавец может сделать покупателю скидку или предложить премию за то, что тот помог в продвижении товара на рынке. Так работает бонусная система. Разбираемся, как влияют ретро-бонусы покупателям на бухгалтерский и налоговый учет.

Навигация

Что такое ретро-бонус, и для чего его используют

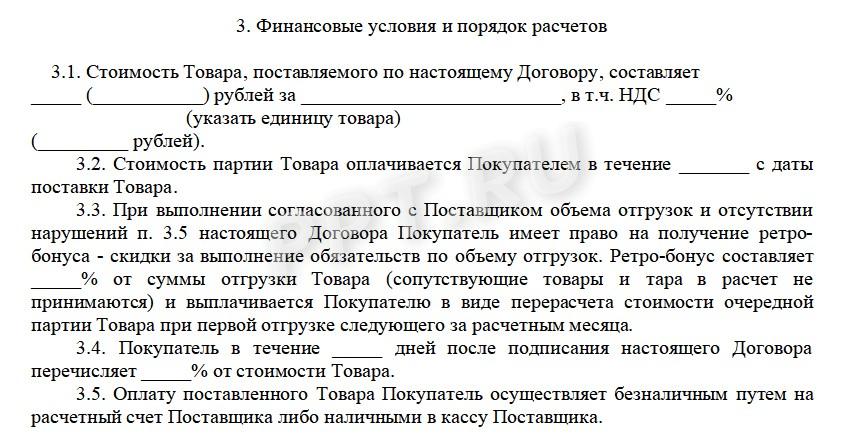

Практика начисления ретро-бонусов активно распространяется: поставщики начисляют покупателю бонусы за реализацию объемов проданных товаров, на которых разместили бренды продавца. Такое условие часто прописывают в дистрибьюторских договорах. Но и в договорах поставки тоже предусматривают ретро-бонусы — когда заказчик приобретает товары у поставщика для последующей реализации от своего имени, но обязательно указывает средства индивидуализации поставщика. В таких договорах прописывают условия, по которым покупатель вправе претендовать на бонусы.

Для сведения: как составить договор поставки

В бухучете тоже различают два понятия:

- скидку или бонус — предоставляют в виде снижения цены при заключении договора;

- ретро-скидку или ретро-бонус от поставщика — предоставляют после того, как покупатель реализовал поставленные товары конечному потребителю.

Ретро-бонусы предоставляют после того, как заказчик реализовал поставленные товары потребителям. Такое поощрение сможет способствовать уменьшению долга покупателя перед продавцом за поставленные, но еще не оплаченные товары.

К примеру, заказчик заплатил только 50 % за поставку. А поставщик сделал по регламенту ретро-бонус — 10 % от стоимости отгруженных товаров. Теперь долг покупателя перед продавцом дополнительно уменьшился на сумму ретро-бонуса.

Когда в договор включают выплату ретро-бонусов, поставщик рассчитывает на то, что покупатель выполнит выгодные для него условия — к примеру, большая закупка, дистрибуция в труднодоступных местностях и пр. То есть встречное предоставление в бонусной системе — надлежащее выполнение обязанностей покупателя (Информационное письмо Президиума ВАС РФ № 104 от 21.12.2005).

Часто ретро-бонус предоставляют уже после полной оплаты за поставку: продавец сам проводит платеж и возвращает часть денег покупателю. Другой вариант ретро-бонуса — бесплатная поставка дополнительных товаров.

Соглашение о ретро-бонусах между продавцом и покупателем

Надо знать: какие документы нужны для заключения договора поставки

Как ведут учет ретро-бонуса

Бухучет ретро-бонуса ведут и поставщики, и заказчики. Но для продавца есть ряд нюансов — как по бухгалтерии, так и в налогообложении.

Поскольку ретро-бонус — это, простыми словами, премия продавца за выполненные условия договора, обычно он не меняет цену отгруженной продукции. То есть ретро-бонус не влияет на НДС ни у продавца, ни у покупателя. Корректировать начисленный налог на добавленную стоимость не надо никому из участников сделки.

Поставщик учитывает ретро-бонус в расходах, а покупатель — в доходах (ст. 250, 265 НК РФ). А вот как отражают расчет ретро-бонусов в бухучете:

- Поставщик — Дт 91.02 Кт 76.06.

- Заказчик — Дт 76.05 Кт 91.01.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы оформить преференции покупателю в виде кредит-ноты.

В бухучете поставщика расходы на ретро-бонус отражают в составе прочих затрат по обычным видам деятельности (п. 5, 8 ПБУ 10/99). А заказчик уменьшает стоимость приобретенной продукции на ретро-бонус от продавца (п. 12, 17 ФСБУ 5/2019). Но это касается только ретро-бонусов, напрямую связанных с покупкой конкретной единицы запасов. А еще это правило не распространяется на тех, кто ведет упрощенный бухучет (Письмо Минфина № 07-01-09/98963 от 06.12.2021).

А теперь подробнее разберемся с налоговым учетом. Если ретро-бонус за несколько лет не меняет цену поставки, то налоговую базу по НДС корректировать не надо (п. 2.1 ст. 154 НК РФ). Но если вы ведете раздельный учет по облагаемым и необлагаемым операциям и применяете правило 5 %, то сможете отнести расходы на ретро-бонус к расходам на продажу и включить в общую сумму реализационных затрат по правилам (п. 4 ст. 170 НК РФ, Письмо Минфина № 03-07-11/25771 от 29.05.2014).

Если же ретро-бонус уменьшает цену товара, то налоговую базу по НДС все же придется скорректировать. А разницу между НДС до и после применения ретро-бонуса и уменьшения стоимости товарной партии сможете принять к вычету (п. 2.1 ст. 154, п. 13 ст. 171 НК РФ). Для этого надо выставить заказчику корректировочный счет-фактуру (п. 3 ст. 168 НК РФ).

А если поставщик предоставил заказчику ретро-бонус в виде дополнительной продукции, то ее поставка не облагается НДС, если:

- В цену основного товара включена стоимость дополнительно переданной продукции в качестве ретро-бонуса.

- НДС, который начислили с основной поставки, включает налог со стоимости дополнительной продукции.

Но поставщику надо оформить документы, которые подтвердят включение НДС за доптовары в первичную поставку — к примеру, калькуляция (п. 12 Постановления Пленума ВАС РФ № 33 от 30.05.2014). Если таких документов нет, то поставку признают безвозмездной, и придется начислить налог на добавленную стоимость.

Читайте также: как составить договор розничной купли-продажи

Вам в помощь образцы, бланки для скачивания

Скачать образец соглашения о ретро-бонусеПриказ Минфина России от 06.05.1999 N 33н

Постановление Пленума ВАС РФ от 30.05.2014 N 33

Приказ Минфина России от 15.11.2019 N 180н

Письмо ФНС РФ от 13.11.2008 N ШС-6-3/827@

Статья 154 НК РФ. Порядок определения налоговой базы при реализации товаров (работ, услуг)

Статья 168 НК РФ. Сумма налога, предъявляемая продавцом покупателю

Статья 171 НК РФ. Налоговые вычеты

Важно

МВД меняет формы уведомлений по иностранным работникам

Важно

МВД меняет формы уведомлений по иностранным работникам