Платятся ли страховые взносы с премии — да, но есть исключения. Выплаты, связанные с оплатой труда работников, включаются в базу для расчета.

Навигация

Надо ли начислять страховые взносы на премии

Трудовой кодекс (статья 191 ТК РФ) разрешает работодателям поощрять сотрудников помимо основной заработной платы. Решение о размере и регулярности таких вознаграждений остается на усмотрение руководства и закрепляется в трудовых соглашениях и коллективных договорах. Любая стимулирующая выплата сотруднику является доходом, то есть премия облагается НДФЛ и страховыми взносами на ОПС, ОМС, ВНиМ и травматизм.

По этой теме: проводки по начисленным премиям

Существует два источника вознаграждений сотрудникам:

- из расходов организации;

- за счет чистой прибыли компании.

Различают следующие компенсации сотрудникам:

- за трудовые достижения;

- суммы, выплаченные в связи с праздниками или иными событиями.

В первом случае поощрение работника является частью системы оплаты труда: страховые и пенсионные отчисления с премии выплачивают на пенсионное, медицинское, социальное страхование и травматизм.

Во втором варианте стимулирующая компенсация носит нетрудовой характер. В нормативах финансовых ведомств разъясняется, какие премии не облагаются страховыми взносами — те, которые носят нетрудовой характер. Такое поощрение не принимают для расчета базы страховых отчислений. Такой позиции придерживаются арбитражные суды.

Может пригодиться:

Когда взносы не начисляют

Верховный Суд неоднократно рассматривал, облагается ли страховыми взносами премия к юбилею компании, и пришел к выводу, что нетрудовая компенсация не облагается указанными суммами, но с соблюдением ряда условий:

- премия является нерегулярной, приурочена к праздничной дате;

- соблюдается равное распределение сумм между всеми работниками организации вне зависимости от занимаемых должностей и трудовых показателей.

Все перечисленные нюансы следует указать в приказе о премировании.

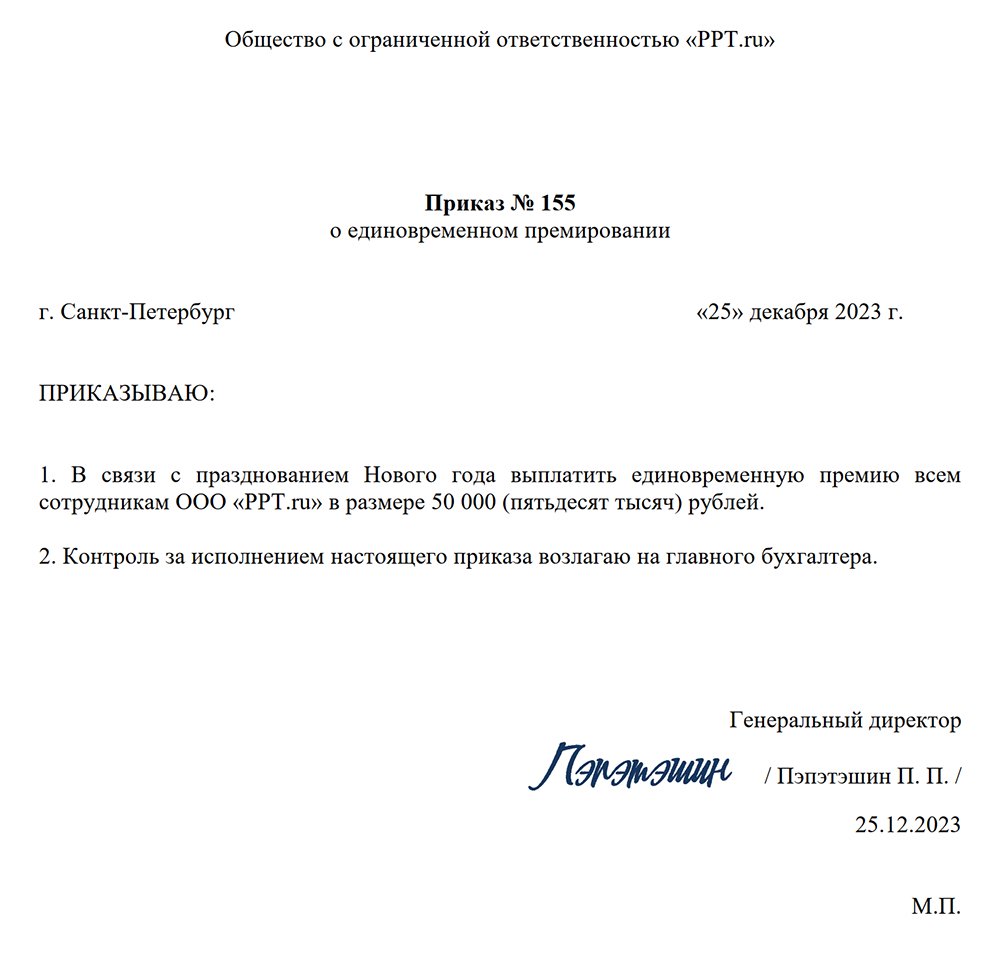

Образец приказа о премировании в честь Нового года

Второе условие является ключевым в споре, облагается ли разовая премия страховыми взносами: если «праздничная» компенсация распределена между сотрудниками не в одинаковом размере, то контролирующие органы посчитают ее выплатой за исполнение должностных обязанностей и включат в расчет страховых обязательств.

Как правило, источником «юбилейных» компенсаций является чистая прибыль компании. Но следует понимать, что премия за счет прибыли облагается страховыми взносами, если она связана с трудовыми достижениями и квалификацией сотрудника.

Еще один способ не включать страх премию в доходы и не платить страхвзносы — оформить ее как подарок. По законодательству при наличии оформленного в письменной форме договора дарения отчисления в фонды с подаренной суммы не производятся.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы выплатить и правильно отразить в бухучете премии и другие поощрения работникам.

Сроки перечисления и ответственность за неуплату

Сроки, когда платить страховые взносы с премии и отражать ее в отчетности, зависят от месяца выплаты. Например, сотруднику перечислено денежное вознаграждение за трудовые достижения по итогам первого квартала в мае. Следовательно, отчисления на ОПС, ОМС, ФСС и ФСС НС будут начислены в мае и попадут в отчетность за второй квартал.

Предельный срок уплаты страховых взносов с премии — до 15-го числа месяца, следующего за месяцем выплаты вознаграждения. За неуплату страховых отчислений с премиальных выплат предусмотрена ответственность.

На вопрос, начисляются ли страхвзносы на премиальные выплаты, Минфин дает положительный ответ независимо от причины и источника выплаты. Налоговые органы при проверках руководствуются разъяснениями чиновников и включают премиальные в базу для расчета, начисляют налог, рассчитывают пени на сумму недоимки. Но налогоплательщики не раз в судах отстаивали свою позицию и не делали отчислений с разовых нетрудовых поощрений работников.

Кратко резюмируем перечисленное выше:

- позиция Минфина и налоговых органов состоит в том, что любая поощрительная выплата сотруднику должна облагаться отчислениями на ОПС, ОМС, ФСС и страхование от несчастных случаев;

- по мнению судов, нерегулярные «юбилейные» суммы не должны включаться в базу для расчета отчислений в фонды, так как не связаны с трудовой деятельностью работника;

- срок перечисления страховых отчислений с премиальных и отчетность по ним аналогичны зарплатным.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз