Тип налогового платежа — это определение вида платежа в классификации фискальных отчислений в бюджет государства. Несмотря на то, что в действующем фискальном законодательстве отсутствует данное понятие, термин широко применяется в хозяйственной деятельности субъектов. В статье расскажем о действующей классификации налоговых платежей по типам.

Навигация

Тип налогового платежа

Чиновники не предусмотрели конкретных определений и классификации фискальных расчетов по типам и ключевым признакам. В общепринятом понятии налоговый платеж (НП) — это перечисление денежных средств налогоплательщика либо налогового агента в пользу государственного бюджета соответствующего уровня в счет погашения задолженностей по налоговым обязательствам.

Простыми словами, НП — это уплата конкретного обязательства в бюджет. В зависимости от общепринятой классификации налоговых изъятий, можно выделить следующие виды налоговых платежей:

- Налог — это способ принудительного изъятия средств налогоплательщика в пользу государства, причем на безвозмездной основе. Иными словами, физическое лицо, индивидуальный предприниматель, организация уплачивают в бюджет определенную часть от собственных средств (доходов, имущества, прочих активов) с целью финансового обеспечения государства.

- Сбор — это плата за определенные юридически значимые действия, которые осуществляются государственными и(или) муниципальными органами власти в пользу налогоплательщиков.

- Пошлина — это оплата действий органов власти федерального, регионального и муниципального уровней юридического, правового или же административного характера. Например, таможенные или государственные пошлины взимаются за разрешение на ввоз товаров или за регистрацию прав в госреестрах.

В 2017 году данный перечень был расширен новым понятием «взнос». Данный термин определяет обязательства налогоплательщиков уплачивать средства в государственный бюджет в пользу страхового обеспечения граждан. Иными словами, деньги, зачисляемые в счет страховых взносов, формируют внебюджетные фонды, за счет которых, в свою очередь, населению производятся определенные выплаты. Например, выплачиваются пенсии, пособия по временной нетрудоспособности или по беременности и родам. А также граждане России обеспечиваются бесплатной медицинской помощью за счет средств внебюджетных фондов (ОМС).

Классификация фискальных обязательств

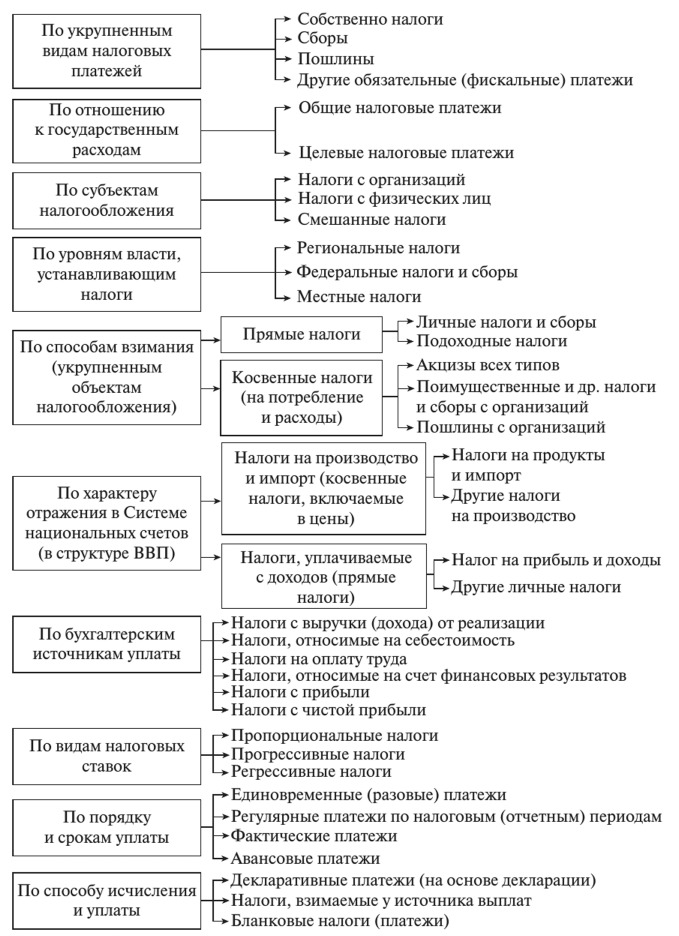

Основные виды налоговых платежей в РФ определяются по многочисленным признакам. Так, действующую классификацию можно представить в виде следующей схемы:

Разобраться в том, к какому виду относится конкретный налог или сбор, поможет подробная статья «Действующая классификация налогов с примерами».

Иные фискальные изъятия

Помимо основной классификации, в составе фискального обременения можно отметить такие оплаты, как:

- сбор за негативное воздействие на окружающую среду;

- торговый и курортный сборы;

- платежи за добычу полезных ископаемых;

- взносы на травматизм (страховое обеспечение от несчастных случаев и профзаболеваний);

- иные формы изъятия.

Отличительной особенностью таких форм изъятия является то, что нормы утверждены не НК РФ, а иными нормативно-правовыми актами РФ. Однако все эти сборы и уплаты можно смело отнести к фискальным платежам. Это связано еще и с тем, что большинству налогоплательщиков безразлично, на основании какого нормативно-правового акта производится конкретный вид государственного изъятия. По большей степени плательщиков фискального обременения интересуют размеры обязательств, действующие льготы и послабления, а также способы снижения нагрузки по налогам, пошлинам и сборам.

Отметим, что действующее законодательство предусматривает многообразие форм, схем и методов оптимизации налогов и минимизации фискальных обязательств. Подробнее о том, как существенно снизить суммы уплаты в бюджет, читайте в специальном материале «Законные способы оптимизации налогообложения».

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать