Сдавать или нет нулевой СЗВ-СТАЖ — нет, это не предусмотрено бланком отчета и действующим законодательством. Персонифицированные формы ПФР принимает только по конкретным гражданам. Если работает только директор, заполняйте данные на него.

Навигация

Обязательные отчеты в ПФР

Форм, обязательных для сдачи в Пенсионный фонд РФ в 2022 году, несколько — СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД и др. Кроме обязательной отчетности, сотрудники ПФР вправе запрашивать иную информацию. Например, сведения о страховом стаже специалистов за прошедшие периоды. Бланки и сроки предоставления таких данных обычно отражаются в письменном запросе о предоставлении сведений. Основные отчеты являются персонифицированными, поэтому нулевая отчетность в ПФР в 2022 году действующим законодательством не предусмотрена. В любой организации всегда есть директор, который работает даже при отсутствии деятельности, СЗВ-СТАЖ на учредителя без трудового договора необходимо подавать по общим правилам.

Остались вопросы? Эксперты КонсультантПлюс разобрали, как заполнять СЗВ-СТАЖ. Используйте эти инструкции бесплатно.

Позиция ПФР

Пенсионный фонд постоянно информирует работодателей об особенностях сдачи отчетов. Позиция ПФР однозначна: нужно ли сдавать СЗВ-СТАЖ, если один директор без зарплаты, он же учредитель, — да, необходимо заполнить форму.

Неоднократно выпускались разъяснения ПФР, нужно ли сдавать форму при нулевой отчетности, в последних из них высказана однозначная позиция о том, что отчитываться необходимо даже в том случае, если с директором — единственным учредителем не заключен трудовой договор, а других работников в организации нет. Существует особенность составления отчета в этой ситуации. Как заполнить СЗВ-СТАЖ, если нет работников, но есть директор без зарплаты: указывают данные руководителя, независимо от наличия ему выплат.

На единственного учредителя-руководителя без трудового договора подается СЗВ-М каждый месяц.

Обратите внимание: нужно ли сдавать СЗВ-ТД на директора — единственного учредителя, — да, если происходили кадровые мероприятия. Персонифицированный отчет сдают только в случае возникновения трудовых отношений в форме, установленной Трудовым кодексом РФ.

СЗВ-СТАЖ без работников: сдавать в ПФР или нет

Отчет сдают все организации с наемными работниками, СЗВ-СТАЖ при отсутствии сотрудников и деятельности подают по общим основаниям.

По закону, нулевой форма быть не может. Даже если в организации есть только генеральный директор, который является единственным учредителем, надо ли сдавать СЗВ-СТАЖ на директора, если деятельность не ведется, — необходимо отчитаться. Годовая форма не предусматривает сдачу отчета с пустыми полями, необходимо указывать данные того, кто фактически работает. Если не заполнить табличную часть (будут отсутствовать записи о застрахованных лицах), то отчет не пройдет логический контроль ПФР и его не примут.

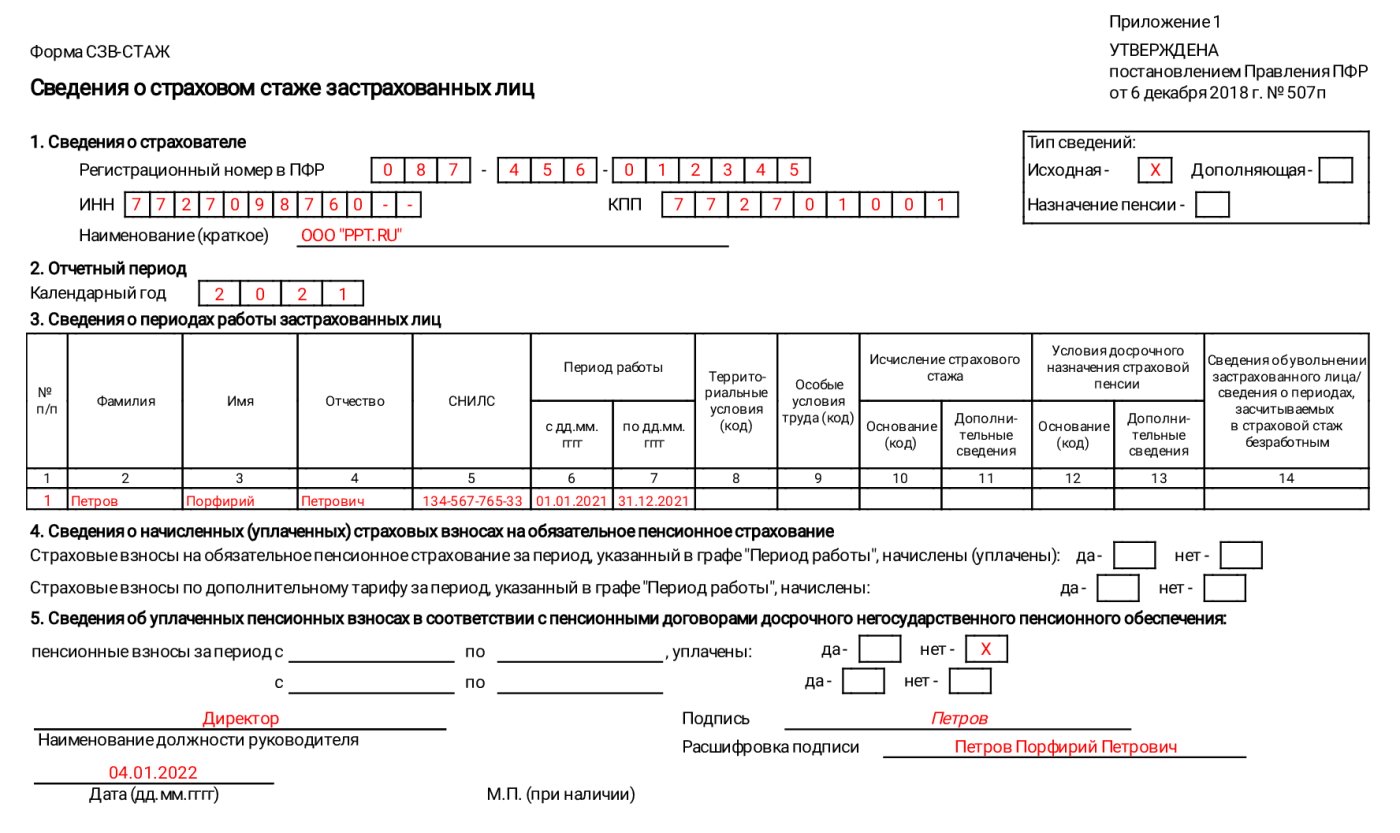

Еще один вопрос, который беспокоит руководство организаций, не ведущих хозяйственную деятельность: необходимо ли сдавать нулевую СЗВ-СТАЖ за 2021 год, если выплат не было, — да, и тут необходимо учесть особенность заполнения данных. Если в организации трудится единственный учредитель на должности генерального директора без трудового договора, он не получает зарплату. Что в этом случае ставить в графе 11 раздела 3 отчета СЗВ-СТАЖ? В случае отсутствия выплат страховых взносов за работника при оформлении им отпуска без сохранения заработной платы в этой графе ставят отметку «НЕОПЛ». Но если с генеральным директором не заключен трудовой договор, то и отпуск за свой счет ему не оформлен. Специалисты рекомендуют в такой ситуации тоже ставить отметку «НЕОПЛ» по страховым взносам. У специалистов Пенсионного фонда не возникнет вопросов в связи с отсутствием страховых взносов за стажевый период, указанный в отчете. Вот так выглядит отчет СЗВ-СТАЖ на единственного учредителя-руководителя:

Нулевая форма СЗВ-М в ПФР

Если в компании имеется только директор, с которым заключен трудовой договор либо договор гражданско-правового характера, нужно ли сдавать нулевой СЗВ-М, если нет сотрудников в 2022 году, — да, во всех случаях отчет сдают. Причем должность работника не имеет значения. Эта оговорка напрямую касается директоров и управляющих компаний: нужно ли сдавать СЗВ-М, если в ООО нет работников в 2022 году, — да, форму необходимо подать.

В отчетность включают сведения о застрахованных лицах, с которыми в отчетный период были заключены трудовые договоры или договоры ГПХ. Даже если в текущем месяце отсутствует обязанность исчислить и уплатить страховые взносы по таким сотрудникам, СЗВ-М сдать придется. Например, если работники отправились в длительный отпуск за свой счет, то за них отчитываются в Пенсионный фонд на общих основаниях.

Подробнее: пошаговая инструкция по заполнению отчетности СЗВ-М

Иная ситуация с предпринимателями: нужно ли сдавать СЗВ-М, если нет работников в ИП в 2022 году, — не нужно. Отчетность за себя ИП не сдают.

Чтобы избежать санкций, подготовьте нулевую отчетность в Пенсионный фонд (СЗВ-М). Это придется сделать и в следующих случаях:

- деятельность ИП или компании приостановлена;

- деятельность имеет сезонный характер и наступил мертвый сезон;

- в компании нет сотрудников, только директор;

- с единственным директором не заключен трудовой договор;

- начисления в пользу сотрудников отсутствуют;

- иные случаи, предусмотренные законодательством.

Подробнее: в каких случаях оформляется и сдается нулевая СЗВ-М

Ответственность за отсутствие нулевых отчетов в ПФР

За непредоставление обязательных отчетов в Пенсионный фонд для российских организаций предусмотрены значительные штрафы. Так, за несвоевременно сданный СЗВ-СТАЖ должностное лицо страхователя оштрафуют от 300 до 500 рублей (ст. 15.33.2 КоАП РФ). И при этом за ошибку в сведениях или за пропущенное застрахованное лицо ПФ назначит штраф 500 руб. (п. 1 Постановления правления ПФ № 103п от 15.04.2021; п. 2 ст. 11 Федерального закона № 27 от 01.04.1996).

Важно

ФНС утвердила новую форму единой упрощенной декларации

Важно

ФНС утвердила новую форму единой упрощенной декларации

Штрафовали ли вас за несдачу форм в ПФР?