В 2022 году по желанию организации подавали заявление на единый налоговый платеж и становились участниками масштабного эксперимента. Сегодня подведем итоги.

Навигация

Как перейти на ЕНП

Обозначенная законодателем цель перехода на ЕНП — максимальное упрощение порядка уплаты и администрирования налоговых платежей. Принять участие в эксперименте добровольно могли юридические лица и ИП при соблюдении следующих условий:

- налогоплательщик провел сверку по платежам с ФНС;

- сверка не выявила расхождений.

Если все в порядке, бизнес-субъект подавал заявление о переходе на единый налоговый платеж в территориальное отделение ФНС, где он зарегистрирован. Это следовало сделать не позднее месяца после сверки расчетов.

Надо знать: изменения в отчетности и налогах с нового года

Как подготовить заявление о переходе на ЕНП

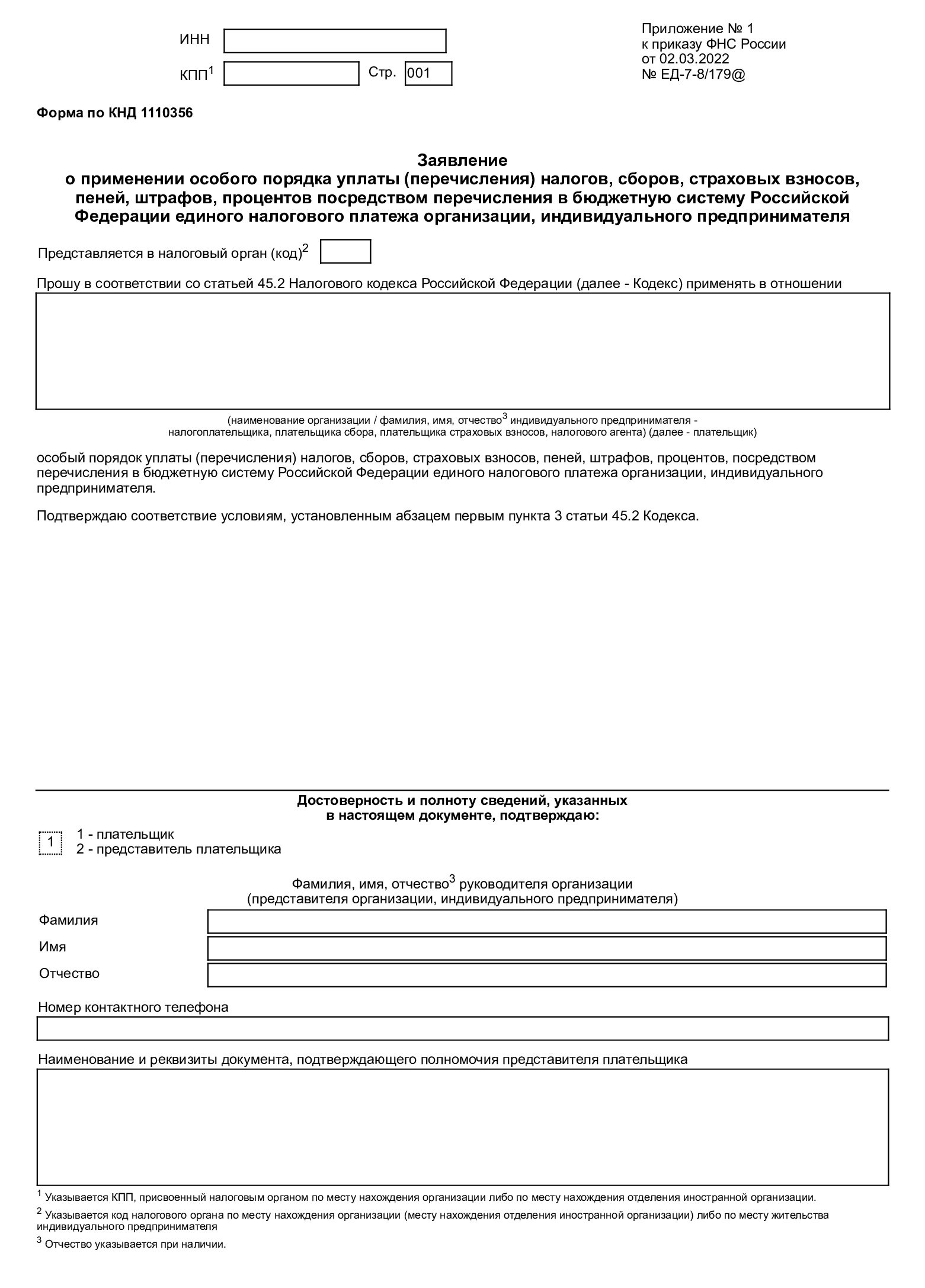

Приказом ФНС России от 02.03.2022 № ЕД-7-8/179 утвержден образец заявления на единый налоговый платеж — форма 1110356.

Так выглядит бланк заявления

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Бланк состоит из двух разделов. В 1-ом указаны ИНН, КПП, код территориальной ИФНС и наименование организации.

Во 2-ом разделе содержатся данные о налогоплательщике или его представителе — Ф.И.О. руководителя (представителя), контактный телефон, реквизиты документа, подтверждающего полномочия.

Для сведения: утверждена новая форма требования о перечислении налогов в качестве ЕНП в бюджет

Особенности подготовки заявления для ИП

Существенных отличий в заявлении на единый налоговый платеж для ИП не было. Так же требовалось пройти сверку без разногласий и обратиться в ФНС, соблюдая срок. Разве что КПП не надо указывать, поскольку его нет.

Порядок подачи заявления

Перед тем как подать заявление на единый налоговый платеж, следовало не только пройти сверку, но и убедиться, что на предприятии или у ИП налажен электронный документооборот с фискальным органом.

Желание налогоплательщика перейти на единый НП оформлялось только через оператора ЭДО по каналам ТКС и только в срок до 4 мая 2022 года. Бумажный документ или электронный, но поданный позже указанного срока, не принимался к рассмотрению.

Дальнейшие действия после подачи заявления

После успешного прохождения сверки и получения от налогоплательщика заявления ФНС открывала ему специальный счет (ЕНС) в Федеральном казначействе.

На этот счет по единым реквизитам следовало перечислять суммы налогов, сборов, страховых взносов. Денежные средства учитывались на едином налоговом счете налогоплательщика и списывались по мере наступления сроков уплаты конкретного налогового платежа.

Чтобы денежные средства списывались корректно, предприятиям и ИП было предложено подавать в ИФНС уведомления о начисленных налогах и страховых взносах не позднее чем за 5 дней до наступления срока платежа. Однако форма такого уведомления утверждена лишь в ноябре 2022 года Приказом ФНС № ЕД-7-8/1047.

Может пригодиться: как в 1С перейти на ЕНП

Важно

Физлицам усложнят ввоз автомобилей из ЕАЭС: новые правила расчета утильсбора

Важно

Физлицам усложнят ввоз автомобилей из ЕАЭС: новые правила расчета утильсбора