С 01.07.2022 новый режим АУСН доступен для организаций и предпринимателей из четырех российских регионов. Но не все смогут перейти на автоматизированную упрощенку. Нужно соблюдать ограничения по доходу и нанимать только сотрудников-резидентов.

Навигация

Коротко о главном: 5 пунктов

- АУСН — это новый экспериментальный налоговый режим для компаний и предпринимателей.

- Режим введен в нескольких регионах: в Москве, Московской и Калужской областях, Республике Татарстан.

- Основное удобство — автоматизация всех процессов, включая работу с банком и налоговой.

- На этом режиме не нужно платить налог на прибыль, НДС и имущественный налог.

- Есть ограничения по доходам, численности работников и стоимости имущества.

Какие законы регулирует АУСН

Основной закон об АУСН — 17-ФЗ от 25.02.2022. Этим федеральным законом закрепили автоматизированную упрощенную систему налогообложения. А поправки об АУСН в Налоговый кодекс и другие законы ввел 18-ФЗ от 25.02.2022.

Где и когда вводят новый налоговый режим

Это экспериментальный режим: автоматизированную упрощенную систему налогообложения АУСН вводят с 01.07.2022 только в некоторых регионах. На автоматизированную упрощенку смогут перейти компании и ИП из:

- Москвы;

- Московской области;

- Калужской области;

- Республики Татарстан.

Эксперимент ограничен по срокам, он продлится 5,5 лет. Период действия автоматизированной упрощенки — с 01.01.2022 по 31.12.2027. Участвуют только компании и предприниматели, которые зарегистрированы в этих регионах.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы оценить преимущества и недостатки автоматизированной УСН.

Что это за система налогообложения

В Налоговом кодексе и 17-ФЗ разъясняется, что это за система АУСН, — это экспериментальный специальный режим, в котором полностью автоматизировано взаимодействие всех его участников: налогоплательщика, ИФНС и банка (п. 8 ст. 1 НК РФ, ст. 1 17-ФЗ). Как только организация или ИП переходят на автоматизированную упрощенку, уполномоченный банк (в котором у налогоплательщика открыт счет) начинает передавать в инспекцию информацию об операциях на счетах, о переводах электронных денег, о выплатах НДФЛ сотрудникам (ч. 4 ст. 3 17-ФЗ).

Ключевая суть налога АУСН в том, что он освобождает налогоплательщиков от налога на прибыль, НДС и имущественного налога. НДС при импорте (если плательщик становится налоговым агентом), налог на имущество по кадастровой стоимости и налог на прибыль с дивидендов платить все же придется.

По аналогии с обычным УСН, у автоматизированной упрощенки два объекта налогообложения, с которых и платят налог (ст. 5 17-ФЗ):

- «доходы» со ставкой 8%;

- «доходы минус расходы» со ставкой 20%.

Минимальный налог для объекта доходы, уменьшенные на величину расходов, — 3% от доходов. Его платят при превышении налога, рассчитанного за налоговый период с учетом расходов.

Инспекция рассчитывает налог по результатам работы каждого месяца. Все доходы и расходы учитываются в личном кабинете налогоплательщика, вести книгу учета не надо (ст. 10, 13, 14 17-ФЗ). Данные для расчета налога поступают через личный кабинет, онлайн-кассу и банк.

ИФНС уведомит плательщика о начислениях до 15-го числа следующего месяца, а заплатить в бюджет надо до 25-го числа. Для автоматизированной упрощенки ввели отдельный КБК — 182 1 05 07000 01 0000 110 (Приказ Минфина № 24н от 22.02.2022).

Подоходный налог рассчитывает и перечисляет банк. Плательщик каждый месяц отправляет в кредитную организацию сведения о физлицах, полученных доходах и применяемых вычетах (ст. 17 17-ФЗ). А вот платить страховые взносы на автоматизированной упрощенке не нужно: взносы на ОПС, ОМС и ВНиМ облагаются по нулевым тарифам. Предприниматели не платят и страховые взносы за себя. Но раз в год компаниям и ИП придется перечислить фиксированный взнос на травматизм — 2040 рублей.

Тот, кто придумал АУСН, существенно упростил работу налогоплательщикам. На автоматизированной упрощенке не придется сдавать отчетность. Компании и ИП освобождаются от расчетов 6-НДФЛ, по страховым взносам и 4-ФСС. Отдельной декларации для АУСН тоже нет. СЗВ-М и СЗВ-СТАЖ надо отправлять только в особых случаях (ст. 18 17-ФЗ).

Но для АУСН ввели целый ряд ограничений. Если у компании есть филиалы или обособленные подразделения, если организация является участником соглашений о разделе продукции, если планирует совмещать налоговые режимы, перейти на автоматизированную упрощенку не получится (ч. 2 ст. 3 17-ФЗ). Не смогут перейти на АУСН государственные и муниципальные унитарные предприятия, некоммерческие организации, крестьянские и фермерские хозяйства.

Есть и другие ограничения (п. 23, 28 ч. 2 ст. 3 17-ФЗ):

- доход в текущем году — не больше 60 миллионов рублей в год;

- средняя численность работников за месяц — не больше 5 человек;

- остаточная стоимость основных средств по бухучету — не больше 150 миллионов рублей;

- доля участия других компаний — не больше 25%.

Счета для работы на автоматизированной упрощенке разрешают открывать только в уполномоченных банках. Платить зарплату наличными деньгами нельзя. Запрещено работать по агентскому договору, договору комиссии. Не получится трудоустроить работников-нерезидентов РФ.

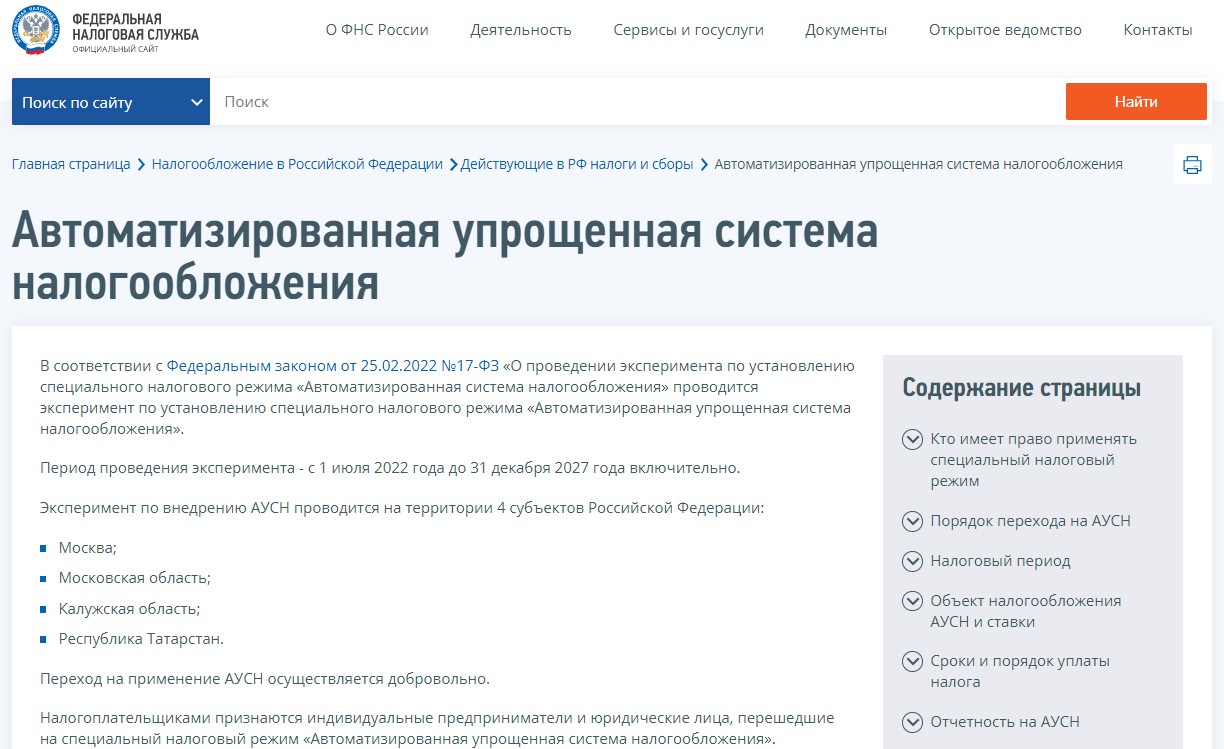

Налоговики подготовили для пользователей информационную страницу по автоматизированной упрощенке на сайте ФНС. Там же налогоплательщики смогут подробнее ознакомиться с новой системой налогообложения.

Информационная страница ФНС об автоматизированной упрощенной системе налогообложения

Как перейти на автоматизированную упрощенку

В статье 4 17-ФЗ описывается, как перейти на АУСН в 2022 году, — только после регистрации. Новая система заработает с 01.07.2022 и сразу же станет доступной для вновь зарегистрированных компаний и ИП. Подать уведомление о переходе на АУСН надо в первые 30 дней после регистрации. Налогоплательщик сможет сделать это в личном кабинете или через банк.

Для всех, кто уже работает, действуют другие сроки перехода — с 1 января нового года. По правилам, уведомление о переходе необходимо отправить до 31 декабря текущего года. Но в 2022 году 31 декабря — суббота: ИФНС принимают уведомления до 09.01.2023.

Плюсы и минусы нового налогового режима АУСН

Как и у всех систем налогообложения, у автоматизированной упрощенки есть плюсы и минусы. Из плюсов нового налогового режима АУСН выделяют:

- низкую налоговую нагрузку: не надо платить НДС, налог на прибыль и имущество, страховые взносы;

- возможность выбора налогооблагаемого объекта: каждый плательщик сам решает, какой вариант выгоднее для него;

- отсутствие отчетности;

- передачу функций налогового агента в банк;

- простой учет;

- взаимодействие с контролерами через личный кабинет;

- широкий выбор разрешенных видов деятельности.

Но и минусы АУСН тоже есть:

- предназначен только для небольших компаний с ограничениями по доходу;

- ставки на АУСН выше, чем на обычной упрощенке, а при равных доходах это заметно увеличивает нагрузку;

- нельзя совмещать с другими налоговыми режимами;

- проводится не во всех регионах;

- введены ограничения не только по доходам, но и по количеству сотрудников, стоимости ОС.

Это новый режим. Налогоплательщикам потребуется время на адаптацию и изучение основных правил АУСН. А из-за невозможности совмещения автоматизированной упрощенки с другими системами компании и ИП потеряют потенциальных клиентов, которые работают с «входным» налогом на добавленную стоимость.

По теме: сроки уплаты налогов на АУСН

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз