Вопросом, нужно ли подавать декларацию после продажи квартиры, задаются все участники сделки. Но требуется это только от продавцов, и то не всегда.

Навигация

Нужно ли декларировать продажу квартиры

В соответствии со статьей 229 НК РФ, декларация на продажу квартиры требуется, когда возник налогооблагаемый доход. В части 4 прямо написано: если полученные средства от НДФЛ освобождены, отчитываться перед ФНС необязательно.

Нередко возникает и вопрос, нужно ли подавать декларацию при покупке квартиры, — люди явно осторожничают. Дохода в описанной ситуации не возникает, напротив, человек несет расходы. Соответственно, такой обязанности у покупателя нет.

Читайте также: нужно ли подавать декларацию при продаже автомобиля

Какая продажа не облагается налогом

Для четкого понимания, когда нужно подавать декларацию при продаже квартиры, а когда — нет. Напомним случаи освобождения такого дохода от НДФЛ.

По умолчанию такой срок составляет пять лет, но статья 217.1 НК РФ предусматривает снижение его до трех лет, если:

- объект изначально подарили продавцу близкие родственники;

- продавец получил его по наследству;

- жилье приватизировано продавцом;

- это единственное жилое помещение у него в собственности.

11 месяцев назад статья 217.1 НК РФ пополнилась еще одним условием освобождения от НДФЛ. Оно распространяется на родителей двух и более детей, купивших в том же календарном году другое жилье не меньшей площади. Соответственно, им декларация о доходах при продаже квартиры тоже не понадобится.

Эксперты КонсультантПлюс разобрали, как заполняется 3-НДФЛ при продаже и покупке квартиры в течение года. Используйте эти инструкции бесплатно.

Что делать, если вы владели жильем менее минимального срока

В этом случае возникает обязанность по уплате налога. Соответственно, его расчет необходимо отразить документально. Для этого служит 3-НДФЛ.

К тому же продавец вправе воспользоваться имущественным налоговым вычетом. Если повезет, сумма НДФЛ сведется к нулю. Возникает справедливый вопрос: если имущество продано, нужно ли сдавать декларацию в этом случае? Ответ — обязательно: через нее гражданин подтверждает право на налоговый вычет.

Статья в помощь: какие документы собрать для получения имущественного налогового вычета

Сроки подачи 3-НДФЛ и уплаты налога

Отчитаться о полученных доходах физлицо обязано до 30 апреля следующего года. То есть если недвижимость продали в 2025 году, до 30.04.2026 необходимо сообщить об этом в ФНС.

Поскольку налог, отражаемый в 3-НДФЛ, человек рассчитывает и декларирует самостоятельно, уплачивать его тоже придется лично. Часть 3 статьи 228 НК РФ дает срок до 15 июля. Иными словами, состоялась продажа квартиры, декларация в налоговую подана в следующем году до 30 апреля — остается еще минимум 2,5 месяца на расчеты с бюджетом.

Узнайте, сколько проверяют декларацию 3-НДФЛ

Правила заполнения 3-НДФЛ

Актуальная форма утверждена Приказом ФНС России от 15.10.2021 № ЕД-7-11/903@. Говоря о том, как заполнить декларацию 3-НДФЛ при продаже квартиры, сосредоточимся лишь на специфических моментах и опустим общие правила.

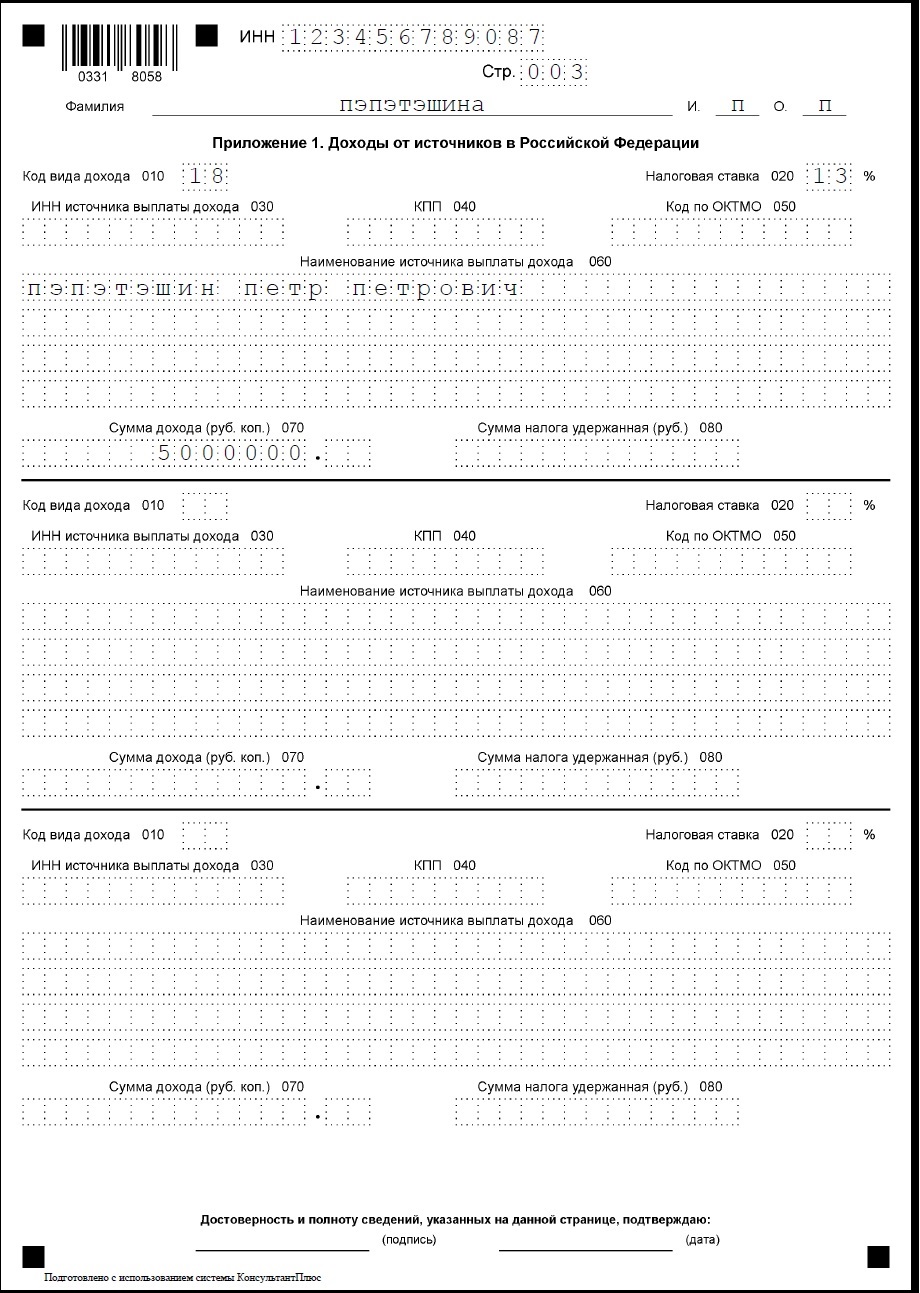

В приложении 1, касающемся доходов от источников в РФ, необходимо указать:

- код дохода — 18;

- наименование источника — Ф.И.О. покупателя;

- сумму дохода — стоимость сделки.

Так заполняют декларацию при продаже квартиры, которая менее 3 лет в собственности

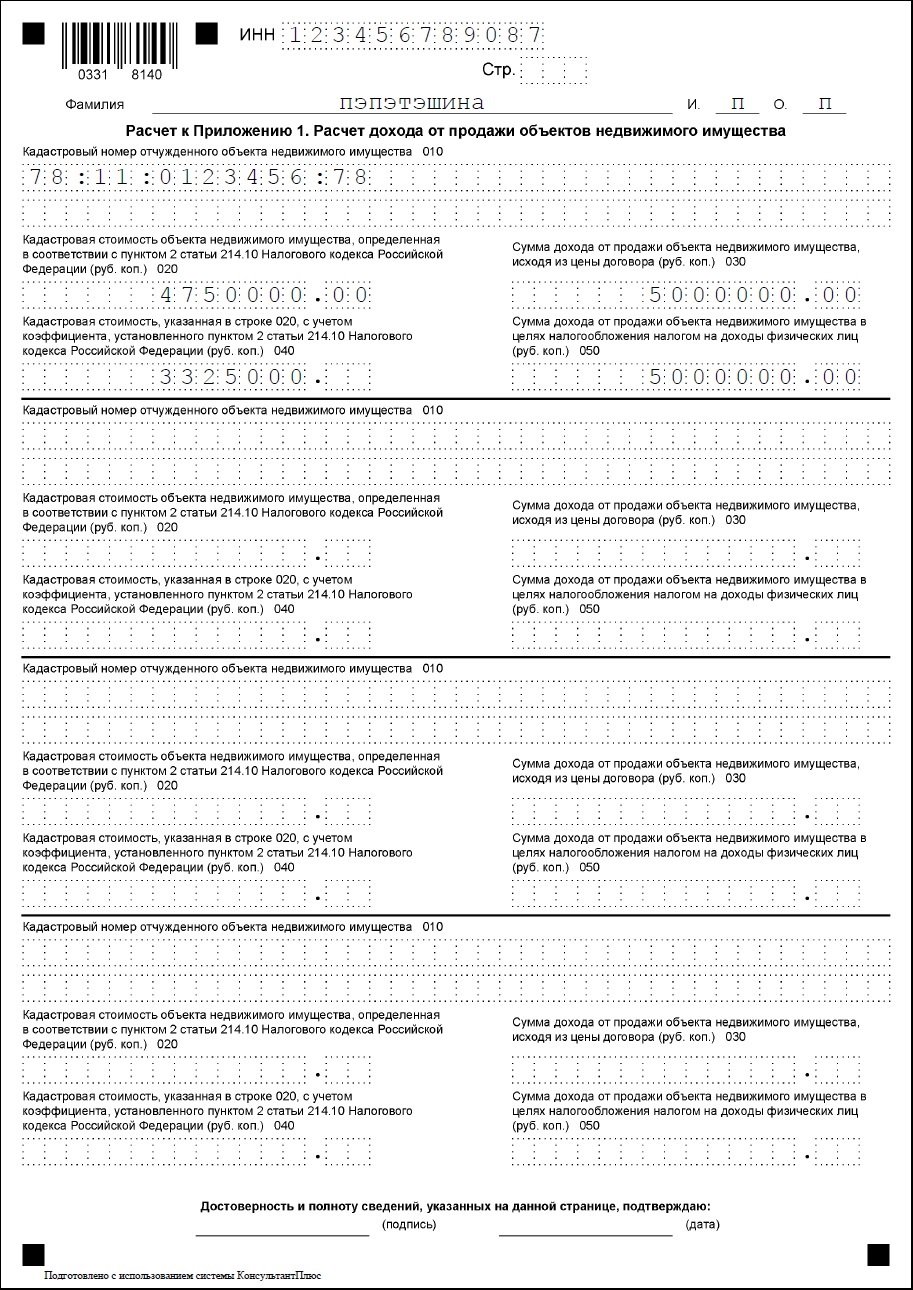

На странице «Расчет к приложению 1» вписывают:

- кадастровый номер проданного объекта;

- его кадастровую стоимость;

- кадастровую стоимость, умноженную на коэффициент 0,7 (минимально возможная налогооблагаемая база);

- стоимость объекта по договору;

- размер дохода для целей налогообложения.

Последний равен кадастровой стоимости, умноженной на 0,7, если стоимость по договору ниже этой цифры.

Расчет дохода от продажи квартиры в декларации 3-НДФЛ

В остальном рекомендации о том, как заполнить декларацию при продаже квартиры, те же, что и в остальных случаях.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз