Как и многие другие компании на ОСНО, мы часто сталкиваемся с расхождениями по налогу на прибыль. Порядок учета по бухгалтерии и для налогообложения отличается. Чтобы сгладить все острые углы и выравнять результаты, используем положение по бухучету 18/02. Но на практике есть много нюансов. Давайте разбираться.

Навигация

Коротко о главном: 5 пунктов

- ПБУ 18/02 помогает правильно учитывать налог на прибыль.

- Существуют постоянные и временные разницы в учете доходов и расходов.

- Постоянные и временные разницы влияют на налоги различными способами.

- Компании могут выбирать между двумя методами учета: балансовым и затратным.

- Не все организации обязаны применять ПБУ 18/02, некоторые могут отказаться.

Когда я только начинала работать бухгалтером, сложнее всего мне было разобраться с ПБУ 18/02. Сейчас, много лет спустя, это положение уже не вызывает таких проблем. Но мои молодые коллеги периодически путаются в учете.

Как работать с ПБУ 18/02

Итак, что же мы знаем о ПБУ 18/02? Наравне с главой 25 НК РФ это основа для расчета налога на прибыль. Этот налог зависит от конечного финансового результата компании — прибыли или убытка. Но на практике бухгалтерский и налоговый учет финрезультатов могут различаться. ПБУ 18/02 нужен, чтобы снивелировать возможные различия.

Для начала разберемся с основными понятиями:

- Постоянные разницы — расходы/доходы, которые отражают только в бухучете, но не в налоговом. И наоборот. Из-за постоянных разниц возникают постоянные налоговые расходы/доходы. Они же — ПНР и ПНД.

- ПНР (раньше назывались ПНО) появляются, если расходы (доходы) отражаются в бухучете и не учитываются для налогообложения. Или же если доходы (расходы) признают только в налоговом учете, но не в бухгалтерском. Чтобы рассчитать ПНР, надо умножить расход/доход на 20 % (это текущая ставка прибыльного налога, с 2025 года ее поднимут до 25 %).

- ПНД (раньше назывались ПНА) появляются, если расходы признают только в налоговом учете, а доходы — только в бухучете. На практике это довольно редкая ситуация. К примеру, так бывает, если получили проценты за задержку возврата переплаты по налогам с ЕНС.

- Временные разницы — доход/расход признают и в бухучете, и для налогообложения, но в разные периоды. Из-за этого возникают отложенные налоговые активы и обязательства.

Не знаете, надо ли вам применять ПБУ 18/02? Уточните свой налоговый режим, статус и порядок бухучета. Если работаете на УСН или же относитесь к представителям малого бизнеса с упрощенным бухучетом, то работать с ПБУ 18/02 не надо. Но о своем решении надо написать в учетной политике (п. 1, 2 ПБУ 18/02).

Эксперты КонсультантПлюс разобрали, как применять ПБУ 18/02 при возникновении постоянных и временных разниц между бухгалтерским и налоговым учетом. Используйте эти инструкции бесплатно.

Какие нюансы учитывать при работе с ПБУ 18/02

Обязательно закрепите в учетной политике один из этих методов (выберите тот, который для вас удобнее):

- Метод отсрочки (затратный, пооперационный). Более сложный, на практике им пользуются все, кто привык к этому с 2002 года. Постоянные разницы учитывают непосредственно на счетах бухучета. Временные отражают по каждой операции по Дт или Кт 68, в корреспонденции со счетами 09 и 77. Этот метод предполагает постоянное сравнение доходов и расходов, признаваемых в бухгалтерском и налоговом учете. Кроме того, бухгалтеру придется самостоятельно квалифицировать разницы как временные и постоянные, что может привести к большому числу ошибок.

- Балансовый метод. Более простой: не надо отражать ПНР и ПНД. Все разницы, которые выявил бухгалтер, — временные, учет ведется через 99 счет.

Не важно, какую методологию вы выберете. Вам все равно придется определять временные разницы. Но с балансовым способом вам будет гораздо проще работать.

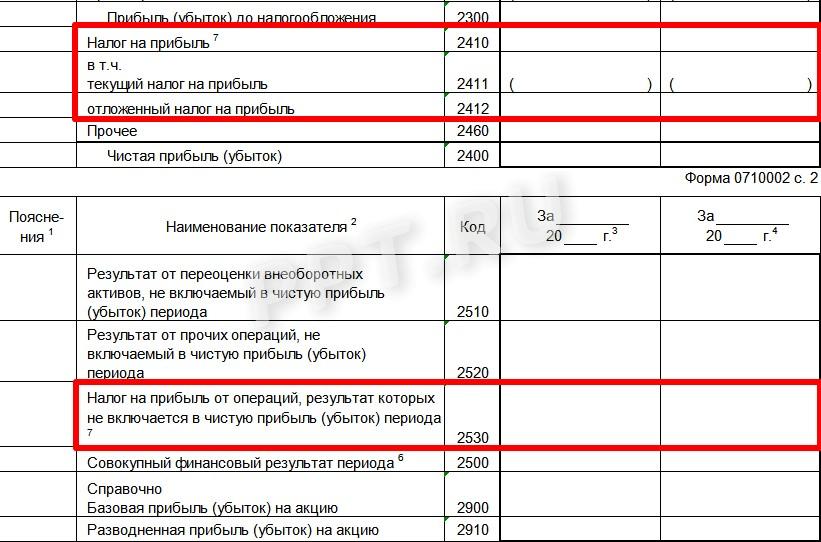

Еще один важный нюанс — заполнение некоторых показателей в отчете о финансовых результатах. В строке 2410 показывают расход/доход по налогу на прибыль, который уменьшает финрезультат до налогообложения. Расшифровку результата из текущего и отложенного налога показывают в строках 2411 и 2412.

А в строке 2530 (ее заполняют довольно редко) показывают налог по операциям, которые не включают в бухгалтерские прибыль/убыток, но формируют совокупный финансовый результат. Эта статья уменьшает/увеличивает чистую прибыль/убыток.

Если работаете с ПБУ 18/02, учитывайте некоторые показатели по особым правилам

Суть балансового метода учета ПБУ 18/02

Временная разница в этом методе — разность между балансовой стоимостью и стоимостью в налогообложении. Это правило применяется и для активов, и для обязательств. Разницы сводно отражают на счетах 09 и 77 — в связке со счетом 99. На сч. 99 учитывается текущий налог на прибыль по декларации, а затем корректируется лишь финрезультат — чтобы сгладить расхождения с НУ.

ОНА признают, когда бухстоимость актива меньше налоговой или же бухгалтерская величина обязательства больше налоговой. ОНО — когда бухстоимость актива больше налоговой или бухгалтерская величина обязательства меньше налоговой.

Покажем, как это работает. Допустим, ваша компания получила убыток и в бухучете, и для целей налогообложения — 25 000 рублей. Бухгалтеру надо сравнить:

- балансовую стоимость убытка — 0 рублей;

- стоимость для налога на прибыль — 25 000 рублей.

Вычитаемая временная разница составит 25 000 рублей. ОНА — 5000 рублей (25 000 * 20 %).

Чтобы проще было понять, как работает балансовый метод, мы подготовили поэтапную таблицу.

| Этап балансового метода ПБУ 18/02 | Что делать бухгалтеру |

|---|---|

| Определение временных разниц | Сравнить активы и обязательства по показателям бухучета на отчетную дату, выявить расхождения |

| Классификация временных разниц |

Проанализировать расхождения и определить вычитаемые и налогооблагаемые разницы |

| Расчет отложенного налога на прибыль — общего изменения ОНА и ОНО. | Получить одну вычитаемую/налогооблагаемую разницу — ОНА или ОНО |

| Сравнение отложенного налога на начало и конец отчетного года | Сопоставить ОНА/ОНО на начало и конец отчетного года |

| Расчет отложенного налога на прибыль на конец года | Определить отложенный налог и отразить его в отчете о финансовых результатах |

| Формирование бухгалтерских проводок | Сделать нужные проводки — скорректировать финрезультат в бухучете |

Есть два варианта проводок:

- Налог на прибыль сразу начисляют по сведениям налогообложения. ОНА и ОНО относят на счет 99. ПНР не отражают. Это балансовый метод.

- ПНР, ОНО и ОНА относят на счет 68, затем начисляют условный расход/доход по налогу на прибыль. Условный расход — налог, рассчитанный по бухгалтерской прибыли. Условный доход — бухгалтерский убыток до налогообложения, умноженный на 20 %, т. е. ставку налога на прибыль (п. 20 ПБУ 18/02). Это — метод отсрочки.

Для балансового метода характерно то, что проводки по начислению ОНА и ОНО по отдельным операциям не делают. Но надо рассчитать ОНА и ОНО по всем объектам на конец месяца. Затем сравнить результаты с остатками по сч. 09 и 77 на начало месяца и выявить суммы к погашению/доначислению.

Приведем еще один пример использования балансового метода ПБУ 18/02 и покажем конкретные проводки. По правилам вы сможете уменьшить авансовые платежи и налог за текущий год на убыток прошлых лет. Но с учетом ограничения: максимум, на сколько разрешено уменьшить прибыль, — 50 % (ст. 283 НК РФ).

Убытки прошлых лет вы найдете в приложении № 4 к листу 02 декларации по прибыли — его заполняют только за 1-й квартал и за год. Убыток, уменьшающий прибыль текущего периода, переносится из приложения № 4 в строку 110 листа 02. В декларациях за полугодие и 9 месяцев убыток тоже показывают в этой строке, но не заполняют приложение № 4. В бухучете убыток на будущее не переносят, поскольку это финрезультат текущего периода. 31 декабря возникает ОНА — его погасят при списании убытка в налоговом учете.

Проводки для балансового метода расчета ОНА при переносе убытка на будущее будут такими:

Балансовый метод без постоянных разниц

| Проводка | Содержание операции |

|---|---|

| Дт 09 Кт 99.2 | Признали ОНА, умножив текущий убыток на 20 % |

| Дт 99.2 Кт 09 | Погасили ОНА, умножив списанный убыток прошлых лет на 20 % |

Метод отсрочки с постоянными и временными разницами

| Проводка | Содержание операции |

|---|---|

| Дт 09 Кт.68.4 | Признали ОНА, умножив текущий убыток на 20 % |

| Дт 68.4 Кт 09 | Погасили ОНА, умножив списанный убыток прошлых лет на 20 % |

Рекомендуемые статьи по теме

ПБУ 18/02: вопросы и ответы

-

Что регулирует ПБУ 18/02?

Постоянные и временные разницы, отложенные налоговые активы и отложенные налоговые обязательства, учет налога на прибыль. Если упростить, то ПБУ 18/02 используют, чтобы сгладить различия в порядке признания доходов и расходов в бухгалтерском и налоговом учете. Применяя ПБУ 18/02, вы сможете связать финансовые результаты для целей бухучета и налогообложения.

-

Обязательно ли использовать ПБУ 18/02?

Не для всех. Организации на УСН и с упрощенными методами бухучета вправе не использовать это положение по бухучету. Все остальные компании обязаны применять Положение 18/02 в работе.

-

Какой метод учета разниц выбрать?

Вы сможете выбрать и применять любой из двух методов — балансовый или затратный (отсрочки). Но надо учитывать, что метод отсрочки более трудоемкий: бухгалтеру придется отражать возникшие разницы по каждой операции и самостоятельно их квалифицировать как временные и постоянные. Балансовый метод гораздо проще, понятнее и современнее.

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки

Важно

Лимит сверхурочной работы изменится: кабмин поддержал поправки