Организации и индивидуальные предприниматели все чаще привлекают самозанятых для выполнения работ, но заключение договора на бухгалтерское сопровождение с самозанятым вызывает часто вопросы: допустима ли такая сделка, как правильно составить этот документ, какие работы поручить исполнителю? Рассказываем, как грамотно составить договор, ведь налоговые органы обращают внимание на такие сделки и часто видят в них признаки трудовых отношений.

Навигация

Коротко о главном: 5 пунктов

- Специальный налоговый режим НПД позволяет физическим лицам оказывать услуги, в том числе бухгалтерские.

- Самозанятые бухгалтеры не могут привлекать наемных работников и должны соблюдать доходный лимит в 2,4 млн руб. в год.

- Договор с самозанятым бухгалтером составляется по правилам гражданско-правового законодательства, а не трудового.

- Важно включить условия о статусе налогоплательщика НПД и обязанностях по выдаче чеков после оплаты.

- Акт оказания услуг подтверждает факт выполненной работы и помогает избежать споров с налоговыми органами.

Самозанятый бухгалтер: возможно ли это

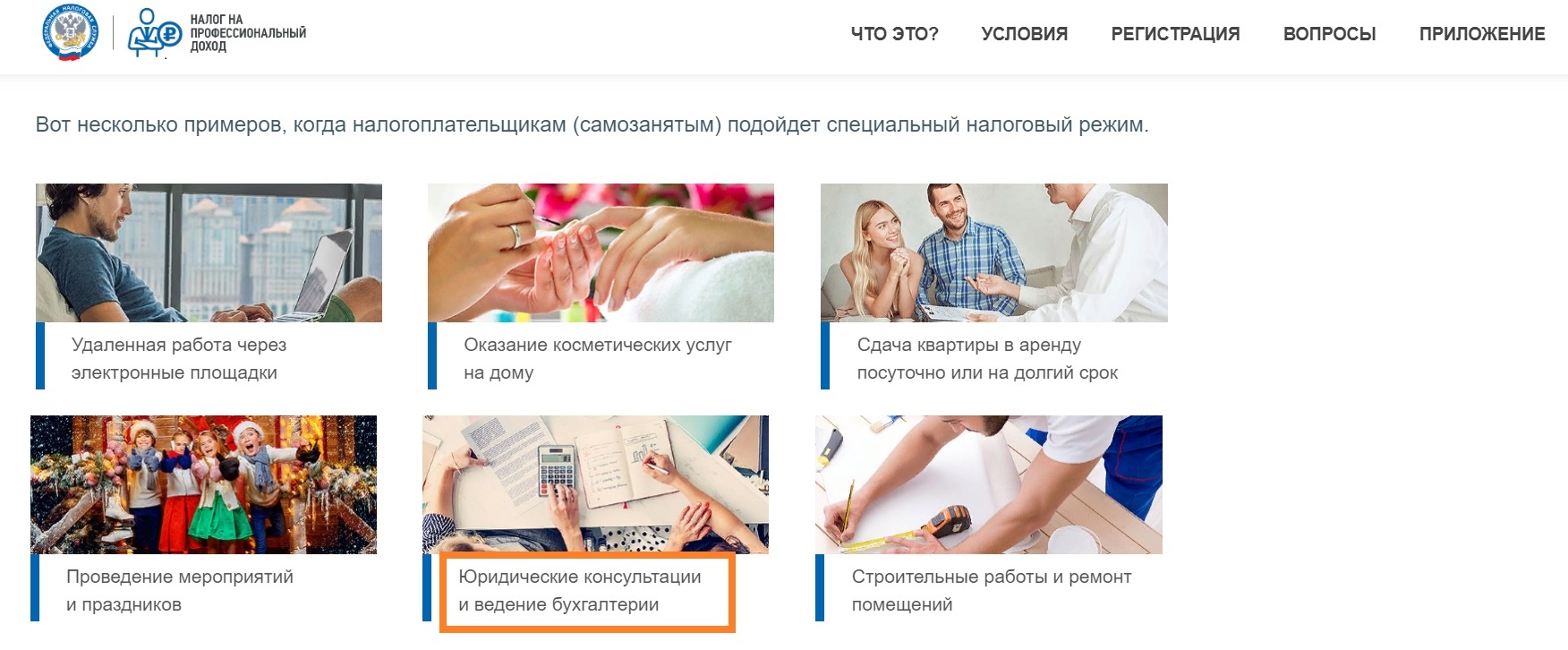

Специальный налоговый режим «Налог на профессиональный доход» (далее — НПД) применяют те физические лица, которые ведут самостоятельно бизнес. Они занимаются оказанием услуг, выполнением каких-либо работ или продажей товара, которые произвели сами. Ведение бухгалтерского и налогового учета — это услуга, и она может быть оказана самозанятым. Это подтверждает и ФНС России на своем официальном сайте. Здесь перечислены наиболее распространенные виды деятельности для спецрежима НПД, среди них есть и ведение бухгалтерии.

Может ли бухгалтер быть самозанятым отвечает ФНС России

Кроме того, в ч. 3 ст. 7 Закона № 402-ФЗ о бухгалтерском учете говорится о том, что руководитель не обязан иметь в штате бухгалтера, он может заключить договор по ведению бухгалтерского учета с физическим или юридическим лицом.

При ведении такой деятельности самозанятому бухгалтеру необходимо соблюсти требования Закона от 27.11.2018 № 422-ФЗ о спецрежиме НПД, а именно:

- доход самозанятого за год не должен превышать 2,4 млн руб. (п. 8 ч. 2 ст. 4 Закона № 422-ФЗ);

- запрещено привлекать наемных работников по трудовому договору, а самому — иметь работодателя (ч. 7 ст. 2 Федерального закона № 422-ФЗ).

Последнее требование очень важно и для организаций, заключающих договор оказания услуг на бухгалтерское сопровождение с самозанятым, такой документ составляется с учетом не трудового, а гражданско-правового законодательства. Особый статус самозанятого освобождает от обязанности удерживать с него НДФЛ и платить страховые взносы, но важно не подменять трудовые отношения гражданско-правовыми, риск переквалификации договора с самозанятым на составление бухгалтерской отчетности из гражданского в трудовой высок, как и доначисленные налоги, пени и штрафы (Информация ФНС России «ГПД между работодателями и самозанятыми могут быть переквалифицированы в трудовые»).

Как составить договор с самозанятым бухгалтером

Правильный документооборот при работе с бухгалтером — плательщиком НПД поможет избежать споров с налоговыми органами. Сделки оформляются следующими документами:

- договор возмездного оказания услуг;

- справка налогоплательщика НПД;

- чек на каждую выплату, сформированный из приложения самозанятого;

- акт выполненных работ.

Эксперты КонсультантПлюс разобрали, как оформить договор с плательщиком НПД. Используйте эти инструкции бесплатно.

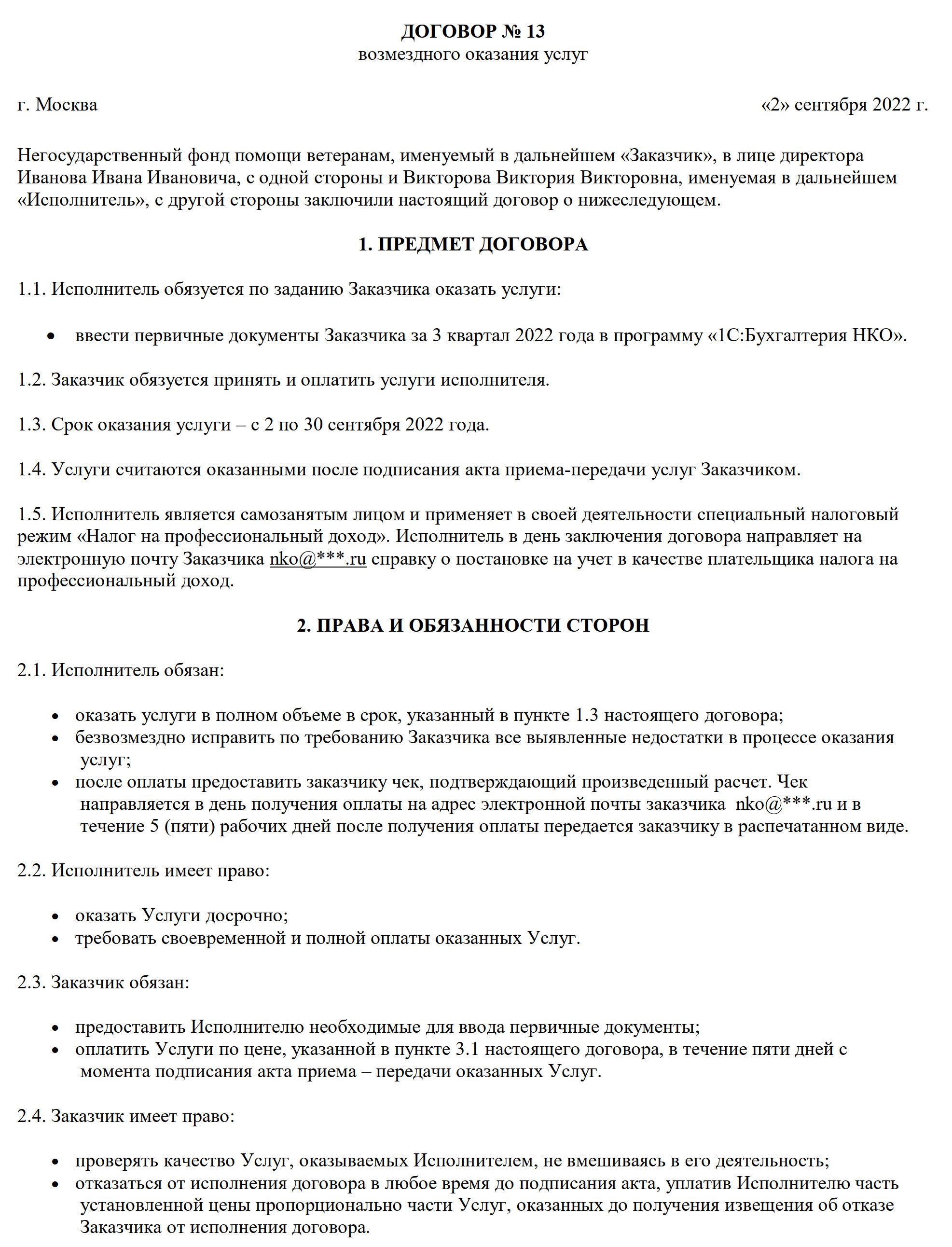

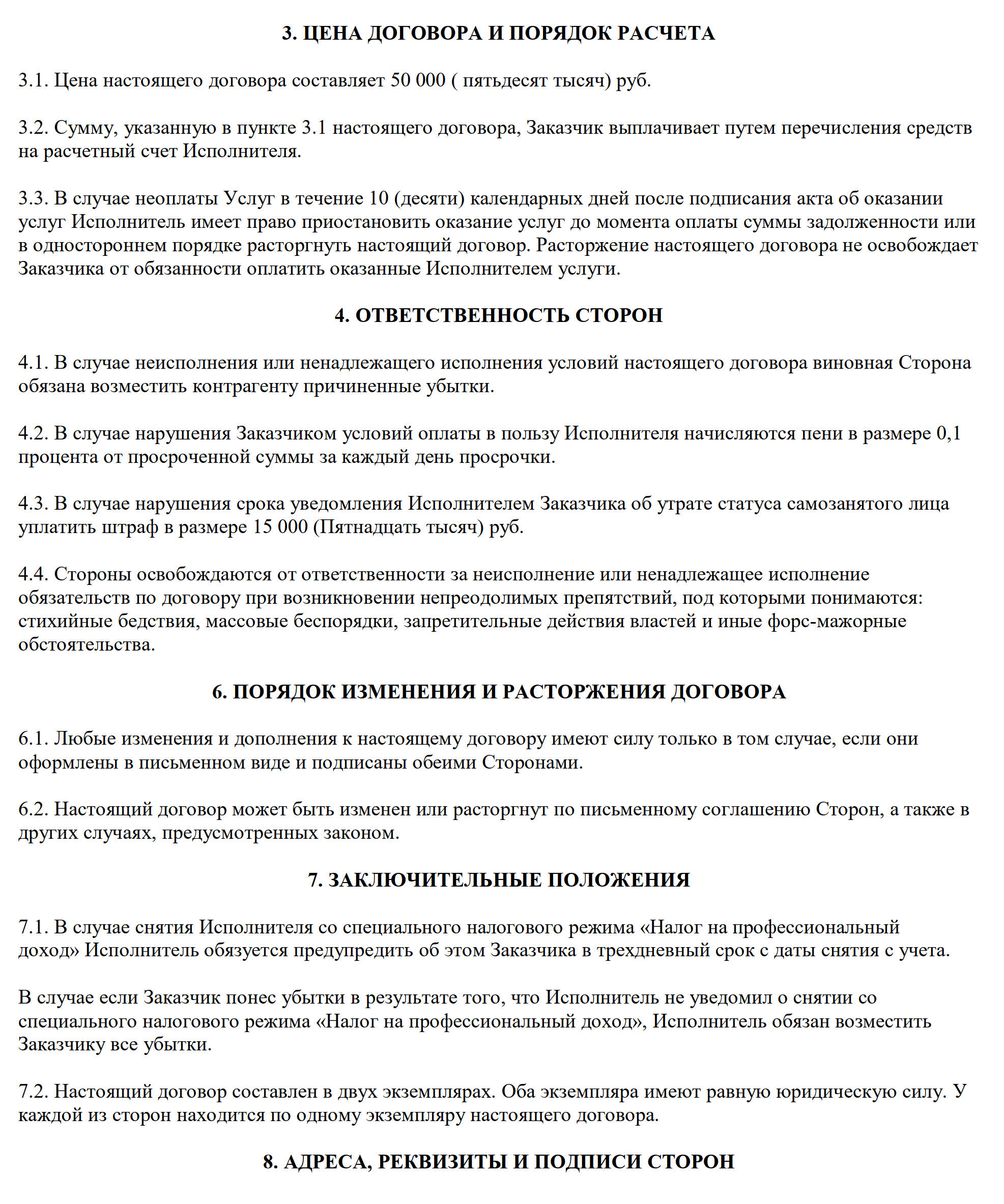

С самозанятым бухгалтером договор возмездного оказания услуг составляется по правилам главы 39 ч. 2 ГК РФ и содержит обычные для этого соглашения условия, такие, как предмет договора, права и обязанности сторон, цена и порядок расчетов и др., как и в нашем примере.

Нажмите на картинку, чтобы увеличить ее.

Образец договора с самозанятым бухгалтером

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Дополнительно необходимо включить формулировки и условия, связанные со статусом самозанятого и особенностями работы с ним. Во-первых, статус налогоплательщика НПД необходимо подтвердить, для этого необходимо запросить у будущего исполнителя справку по форме, утвержденной Письмом ФНС России от 05.06.2019 № СД-4-3/10848. Она формируется через приложение для плательщиков НПД. А в ГПД включить условие об обязательном информировании заказчика о потере права на использование налога на профессиональный доход.

«Исполнитель обязан уведомить Заказчика об утрате статуса самозанятого лица не позднее дня, следующего за днем снятия с учета».

Это случается, например, если доходы самозанятого в текущем году превысят 2,4 млн руб., и тогда у заказчика возникнет обязанность по исчислению и уплате НДФЛ и страховых взносов.

Во-вторых, необходимо закрепить обязанность исполнителя выдавать чек после оплаты услуг заказчиком и штраф за нарушение этого условия. Чек позволит учесть в расходах затраты на услуги (ч. 8 ст. 15 Закона № 422-ФЗ о самозанятых).

«Исполнитель обязан после полученной от Заказчика оплаты услуг выдать чек, подтверждающий произведенный расчет. Чек передается на электронную почту Заказчика по адресу allur@***.ru в день получения оплаты и в течение 5 (пяти) дней после получения оплаты передается Заказчику в распечатанном виде. В случае невыдачи чека, Исполнитель обязан заплатить штраф в размере 10 процентов от суммы оплаты».

В-третьих, хорошим примером договора самозанятым на первичные бухгалтерские услуги или другие будет тот, который не содержит признаков трудового. В таблице даны для сравнения формулировки условий соглашений, заключенных с бухгалтером-работником и бухгалтером-самозанятым.

|

Условия |

Формулировка в трудовом договоре |

Формулировка договора оказания услуг |

|---|---|---|

|

Стороны |

Работодатель и Работник |

Заказчик и Исполнитель |

|

Наименование Не стоит упоминать название должности в наименовании ГПД (неправильными являются образцы «договора с надомным бухгалтером», примеры «договоров с самозанятыми главными бухгалтерами» и т.п.) |

Трудовой договор с бухгалтером |

Договор возмездного оказания услуг (оказания бухгалтерских услуг) |

|

Предмет На трудовой характер отношений указывает включение большого количества работ (схожесть с должностными обязанностями), постоянство выполняемой работы: укажите в ГПД конкретные задачи для выполнения, хорошо, если это разовые работы или повторяющиеся раз от разу. |

«Работодатель обязуется предоставить Работнику работу в должности бухгалтера в соответствии со штатным расписанием. Работа является для работника работой по совместительству».

|

«Исполнитель обязуется оказать следующие услуги: произвести исчисление и перечисление налогов и сборов в бюджет за 3-й квартал 20... года»

|

|

Срок работ Бессрочные договоры больше характерны для трудовых отношений, заключать с самозанятым его опасно, хотя это и не запрещено законодательно |

«Настоящий Трудовой договор заключен на неопределенный срок» |

Срок оказания услуг: с 1 октября по 30 октября 20.. года» |

|

Оплата труда Не устанавливайте для самозанятого регулярную оплату, вознаграждение выплачивается по окончании оказания услуг, избегайте указания конкретных чисел, совпадающих с днями зарплаты в организации |

«За исполнение должностных обязанностей Работнику устанавливается оклад в размере 50 000 рублей в месяц».

|

«Цена настоящего договора составляет 50 000 рублей». «Оплата производится в течение пяти дней с момента подписания акта приема-передачи оказанных услуг». |

Также в ГПД с самозанятым бухгалтером не стоит упоминать режим рабочего времени, время отпуска, условия выплаты больничных, подчинение любым локальным кадровым документам организации (правилам внутреннего распорядка, журналам учета прибытия на работу и др.). Не обеспечивайте исполнителя рабочим местом. Подробно обстоятельства, которые свидетельствуют о подмене трудовых отношений с привлечением физического лица, уплачивающего налог на профессиональный доход, описывает в своем Письме ФНС России от 15.04.2022 № ЕА-4-15/4674.

Читайте также:

Как составить акт выполненных работ

ФНС РФ рекомендует включить в документооборот с самозанятым такой первичный документ, как акт оказания услуг (выполненных работ) (Информация ФНС России «Обязательно ли компании подписывать акт о выполнении работ с самозанятым»). Он подтверждает факт оказания услуг и принятия их заказчиком. Они считаются оказанными с момента подписания сторонами данного документа. И хотя законом № 422-ФЗ о самозанятых этот документ не предусмотрен, рекомендуется составлять акт на оказание бухгалтерских услуг самозанятым во избежание споров с контролирующими органами и между сторонами договора.

Акт составляется в соответствии с требованиями ст. 9 Закона от 06.12.2011 № 402-ФЗ «О бухгалтерском учете» к первичным учетным документам и содержит:

- наименование документа (акт об оказании услуг, акт приемки-передачи оказанных услуг, акт выполненных работ);

- дату составления;

- вид и объем услуг;

- цену;

- реквизиты договора, по условиям которого оказывались услуги (особенно важно, если соглашений между сторонами заключено несколько);

- реквизиты заказчика и исполнителя, их подписи, печать (при наличии).

|

Акт приёма-передачи г. Москва 20 сентября 2025 г. Негосударственный фонд помощи ветеранам, именуемый в дальнейшем Заказчик, в лице директора Иванова Ивана Ивановича, с одной стороны, и Викторова Виктория Викторовна, именуемая в дальнейшем Исполнитель, с другой стороны, составили настоящий акт о следующем:

Адреса и реквизиты сторон Заказчик ___________________________ Исполнитель ___________________________ |

Акт распечатывается в двух экземплярах и подписывается обеими сторонами в срок, указанный в договоре. Составляет и направляет на подписание акт исполнитель, форма утверждается в ГПД.

Вам в помощь образцы, бланки для скачивания

Важно

МВД меняет формы уведомлений по иностранным работникам

Важно

МВД меняет формы уведомлений по иностранным работникам