Налоговые агенты обязательно отражают зарплату за декабрь в 6-НДФЛ. А вот в каком именно расчете ее показывать, зависит от того, когда заплатили декабрьскую заработную плату — в декабре или январе.

Навигация

- Коротко о главном: 5 пунктов

- Когда работодатели выплачивают декабрьскую зарплату

- Как показывать в 6-НДФЛ декабрьскую зарплату

- Как заполнить расчет 6-НДФЛ, если декабрьскую зарплату выплатили в декабре

- Как заполнить расчет 6-НДФЛ, если декабрьскую зарплату выплатили в январе

- Декабрьская зарплата и НДФЛ: вопросы и ответы

- Вам в помощь образцы, бланки для скачивания

Коротко о главном: 5 пунктов

- Декабрьскую зарплату можно выдать в декабре или январе.

- Если выплатили в декабре, НДФЛ платят в последний рабочий день года.

- Если зарплата выплачена в январе, налог надо уплатить до 28 января.

- Зарплату, выданную в декабре, относят в отчет за 2024 год.

- Выданную в январе зарплату указывают в отчетности за 2025 год.

Когда работодатели выплачивают декабрьскую зарплату

С отчетности за 1-й квартал 2024 года применяется новая форма расчета 6-НДФЛ из Приказа ФНС № ЕД-7-11/649@ от 19.09.2023. За 2024 год отчитываемся по ней.

Многие работодатели перед новогодними праздниками думают, когда выплатить работникам зарплату за вторую половину декабря:

- в январе;

- в декабре.

Чаще всего руководство склоняется ко второму варианту. Во-первых, чтобы не оставить работников без денег перед праздниками, во-вторых, чтобы не нарушить требования трудового законодательства о сроках оплаты труда (два раза в месяц с интервалом не более 15 дней). Если в трудовом договоре написано, что день зарплаты, к примеру, 5-е число каждого месяца, то при совпадении этой даты с выходным или праздником работодатель обязан рассчитаться накануне, в последний рабочий день перед этой датой. В случае с 5 января 2025 года такой последний рабочий день выпадает на 28 декабря 2024 г., и других вариантов не существует. Оформляют такой перенос сроков приказом по организации.

Налоговики разъяснили, должен ли декабрь попадать в 6-НДФЛ за 1 квартал — да, если декабрьскую зарплату перечислили в январе (Письмо ФНС № ЗГ-3-11/125@ от 11.01.2023). По правилам НДФЛ перечисляют в бюджет через ЕНП дважды в месяц (ст. 58, 226 НК РФ):

- за период с 1 по 22-е число месяца — уведомление надо подать до 25-го числа, заплатить подоходный налог — до 28-го числа текущего месяца;

- за период с 23-го по последнее число месяца — уведомление надо подать до 3-го числа, заплатить налог — до 5-го числа следующего месяца;

- за период с 23 по 31 декабря надо подать уведомление и заплатить налог до последнего рабочего дня декабря.

От того, когда заплатили ЗП за декабрь и удержали НДФЛ по декабрьской зарплате 2024 г., и зависит порядок заполнения расчета.

Советуем прочитать: как правильно заполнить форму 6-НДФЛ

Как показывать в 6-НДФЛ декабрьскую зарплату

Если выплатили в декабре

Если организация полностью рассчиталась со своими сотрудниками за декабрь в конце года, то надо начислить подоходный налог в день выплаты дохода. А подать НДФЛ-уведомление и перечислить платеж в бюджет следует не позднее последнего рабочего дня, то есть 28.12.2024.

Если выплатили в январе

Если зарплату за вторую половину декабря перечислили в январе, то налоговому агенту необходимо показывать в 6-НДФЛ декабрьский НДФЛ, удержанный в январе, в расчете 2025 года. Поскольку декабрьская выплата попадет на период с 1 по 22 января, налог надо начислить сразу же при перечислении доходов работникам. Отправить НДФЛ-уведомление надо до 27.01.2025 (25.01.2025 выпадает на субботу), заплатить подоходный налог в бюджет — до 28.01.2025. Все эти выплаты и начисления надо отразить в расчете 6-НДФЛ за 1-й квартал 2025 года.

Эксперты КонсультантПлюс разобрали на примерах, как отразить в бухучете декабрьскую зарплату. Используйте эти инструкции бесплатно.

Как заполнить расчет 6-НДФЛ, если декабрьскую зарплату выплатили в декабре

В приказе № ЕД-7-11/649@ разъясняется, входит ли декабрьская заработная плата в 1 раздел 6-НДФЛ — нет, в обновленном расчете данные о налоге к уплате отражаются по-новому:

- в разделе 2, а не в разделе 1;

- в сокращенном виде, без указаний суммы дохода и даты фактического получения дохода и удержания налога.

Раздел 2 расчета по-прежнему заполняется нарастающим итогом с начала года в соответствии со статьей 230 Налогового кодекса РФ. Декабрьскую зарплату, выплаченную в декабре, включают в годовую форму 2024 года.

Пошаговая инструкция, как заполнить расчет за 4-й квартал, если перечислили декабрьскую зарплату в 2024 году (ст. 223, 226 НК РФ):

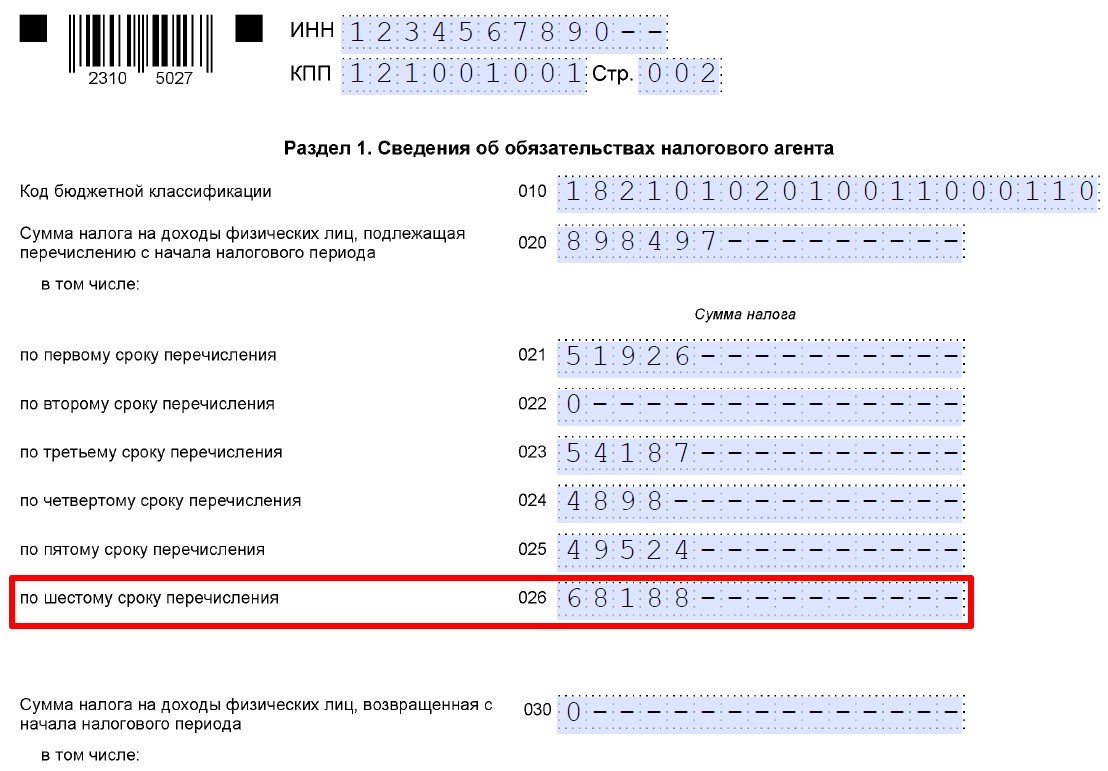

Шаг 1. В разделе 1 покажите сумму подоходного налога, которую внесли в бюджет по шестому сроку перечисления — не позднее последнего рабочего дня декабря. НДФЛ надо показать в строке 026 раздела 1.

Пример, как заполнить 6-НДФЛ, если заработную плату выдали 31 декабря 2024 года

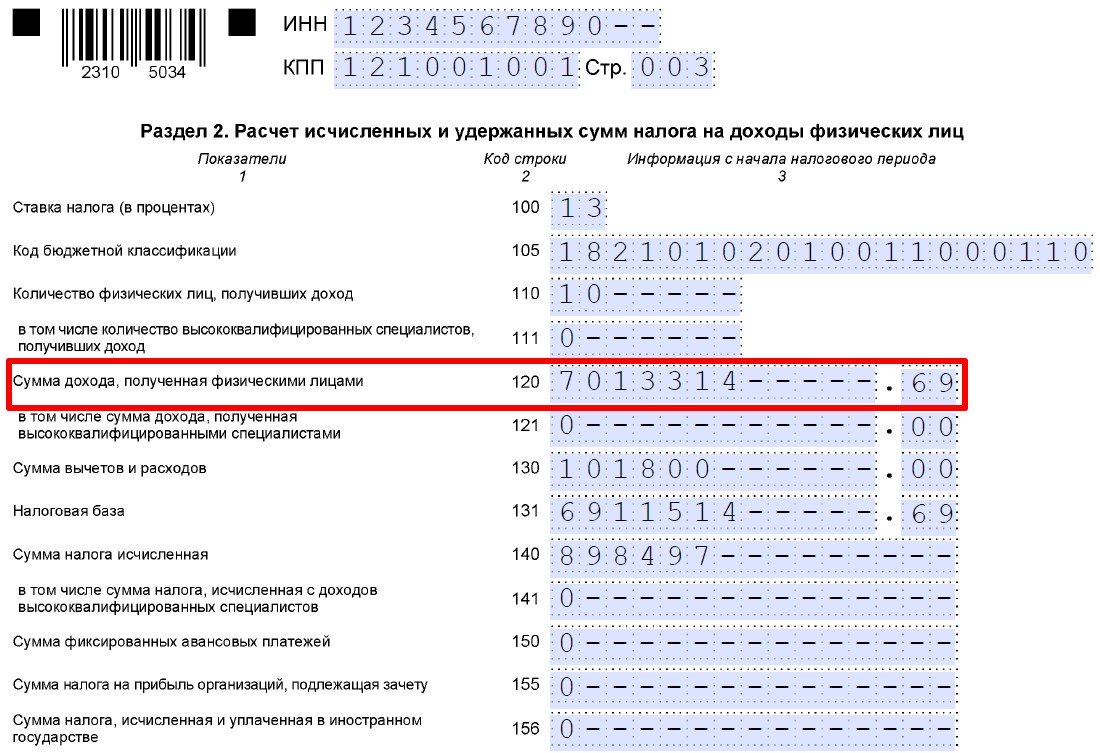

Шаг 2. В разделе 2 в строку 120 впишите суммарную величину зарплаты за отчетный год.

Покажите зарплату нарастающим итогом за весь 2024 год

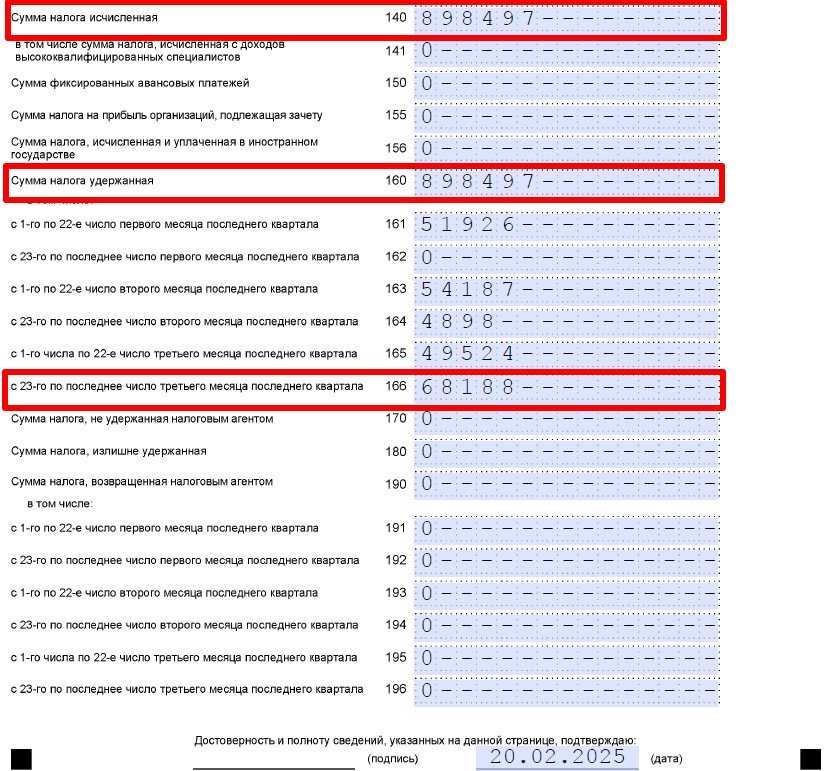

Шаг 3. В строке 140 раздела 2 укажите исчисленный подоходный налог за отчетный период, а в строке 160 — удержанный. А в строке 166 выделите НДФЛ, начисленный за период с 23 по 31 декабря.

Отразите начисленный и удержанный подоходный налог за 2024 год

В расчете за 1-й квартал 2025 года сведения о выплатах ЗП по схеме «декабрь — в декабре» и начислениях по ним не отражаются.

Читайте также:

Как заполнить расчет 6-НДФЛ, если декабрьскую зарплату выплатили в январе

Если зарплата выдана и НДФЛ за декабрь 2024-й перечислен в январе 2025 года, то налоговый агент отражает эти выплаты в расчете за 1-й квартал 2025 г. (Письмо ФНС № ЗГ-3-11/125@). То же самое касается и декабрьских отпускных, перечисленных в первом месяце 2025 г. Если фактическую выплату декабрьского вознаграждения и отпускных провели в январе, то они относятся к доходным поступлениям января и учитываются в налоговом периоде 2025 г.

Срок перечисления для НДФЛ за период с 1 по 22 января — 28.01.2025. А отражают декабрьскую ЗП, выданную в январе, и удержанный с нее подоходный налог так:

- в разделах 1, 2 6-НДФЛ за 1-й квартал 2025 г.;

- в приложении 1 к 6-НДФЛ за 2025 г.;

- в справке о доходах и суммах налога за 2025 год.

Январские доходы не показывают в 6-НДФЛ за 2024 год.

Декабрьская зарплата и НДФЛ: вопросы и ответы

-

Когда выплачивать декабрьскую ЗП?

По графику выплат вашей организации, но с учетом праздников. Если ЗП декабря выпадает на конец декабря или на новогодние каникулы, то рассчитайтесь с работниками до праздников. Если же срок перечисления — 9 января или позднее, то выплатите ЗП в январе.

-

Как считать и платить НДФЛ по декабрьской ЗП?

Опять же, все зависит от срока выплат. Если рассчитались с работниками в период с 23 по 31 декабря, то заплатите подоходный налог не позднее последнего рабочего дня в году. Если в январе — до 28.01.

-

Как отразить декабрьские выплаты и начисления в расчете 6-НДФЛ?

И снова смотрим на график и дату фактических выплат. Если перечислили ЗП до последнего рабочего дня в году, то включите и выплату, и начисленный налог в расчет по итогам отчетного года (к примеру, декабрьскую ЗП-2024 — в отчет за 4-й квартал 2024-го). Если же заплатили в январе, то все суммы надо отражать в расчете за 1-й квартал нового налогового периода.

Важно

ФНС подготовила новую форму декларации по водному налогу

Важно

ФНС подготовила новую форму декларации по водному налогу