ЕРСВР (расчет по страховым взносам) — отчет, который сдают все работодатели, выплачивающие вознаграждение за труд своим работникам. В статье расскажем, в какие сроки сдать, по какой форме заполнить расчет по страховым взносам, поможем заполнить бланк отчета (это легко сделать, используя образец заполнения).

Навигация

Кто сдает расчет по страховым взносам 2019

С 2017 года соцвзносы переданы под администрирование Федеральной налоговой службе, а в НК РФ была введена новая глава 34. В ней регулируется порядок начисления и уплаты соцвзносов, а также порядок предоставления соответствующей отчетности. Страховые вносы уплачиваются на пенсионное, медицинское и социальное страхование.

Расчет по страховым взносам в ФНС обязаны сдавать все работодатели, выплачивающие вознаграждения сотрудникам, которые подлежат обложению соцвзносами. Это могут быть выплаты по договорам:

- трудовым;

- гражданско-правовым;

- авторским.

Сроки сдачи

Для отчета «Расчет по страховым взносам» сроки сдачи установлены пунктом 7 статьи 431 НК РФ. Отчет предоставляется ежеквартально, не позднее 30 числа месяца, следующего за отчетным кварталом. Особые сроки для отчета по итогам года не установлены. Таким образом, для годового отчета «Расчет по страховым взносам 2019» срок сдачи установлен 30.01.2019.

Если последний день сдачи приходится на нерабочий праздничный или выходной день, то срок сдачи переносится на первый следующий рабочий день (п. 7 ст. 6.1 НК РФ).

Какую использовать форму

По всем видам соцвзносов, начисляемых в соответствии с главой 34 НК РФ, составляется единый расчет по страховым взносам 2020. Форма отчета установлена Приказом ФНС от 10.10.2016 № ММВ-7-11/551@.

В статье «Образец заполнения формы РСВ» мы рассказывали, как произвести расчет по страховым взносам — скачать бланк эксель можно в приложении к этой статье.

Отчетную форму можно сдать:

- на бумаге, лично посетив инспекцию или отправив по почте;

- в электронном виде с ЭЦП через спецоператора ТКС или сервис ФНС «Сдача налоговой, бухгалтерской отчетности».

Обратите внимание, что предоставление в электронной форме обязательно для компаний, численность работников которой превышает 25 человек.

Правила заполнения

Отчетная форма состоит из большого числа разделов, подразделов и приложений к ним. Но не все они обязательны. Все плательщики заполняют:

| Раздел | Отражаемые данные |

|---|---|

| Титульный лист | Сведения об организации, ИФНС, периоде предоставления |

| Раздел 1 | Сводные сведения о соцвзносах, подлежащих уплате |

| Подразделы 1.1 и 1.2 к Приложению 1 | Суммы соцвзносов на ОМС и ОПС |

| Приложение 2 к разделу 1 | Суммы соцвзносов на ОСС |

| Раздел 3 | Сведения о персональных данных, начислениях и суммах соцвзносов по каждому из сотрудников |

Достаточно часто заполняется еще этот раздел:

| Приложение 3 к разделу 1 | Расходы по соцстрахованию: пособия по нетрудоспособности, по беременности и родам, уходу за ребенком и другие |

Остальные разделы являются специфическими и заполняются по мере необходимости:

В расчете по страховым взносам нет уплаты. Такие сведения ранее заполнялись в аналогичном отчете, сдаваемом в ПФР до 2016 года включительно. Сейчас при заполнении РСВ такие сведения указывать не нужно.

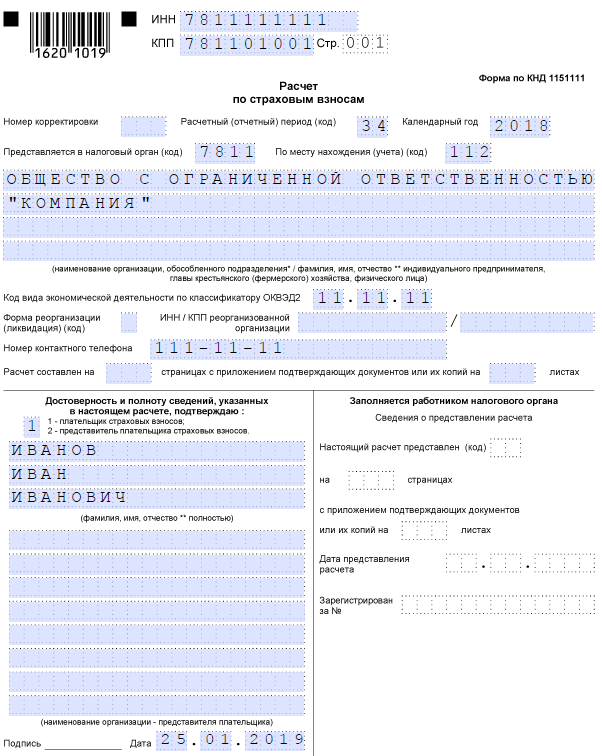

Образец заполнения

Рассмотрим, как заполнить новый расчет по страховым взносам за 2020 год на условном примере. ООО «Компания» имеет двух сотрудников. Соцвзносы уплачиваются по обычному тарифу: 22 % — ОПС, 5,1 % — ОМС, 2,9 % — ОСС. Данные по начислениям приведем в таблице.

| Показатель | Иванов И.И. | Петров П.П. | Всего |

|---|---|---|---|

| Начислено всего за год | 180 000 | 270 000 | 450 000 |

| В том числе за: | |||

| октябрь | 20 000 | 30 000 | 50 000 |

| ноябрь | 20 000 | 30 000 | 50 000 |

| декабрь | 20 000 | 10 000 | 30 000 |

| Пособие по нетрудоспособности | |||

| декабрь | 10 000 | 10 000 |

Заполнение нового расчета по страховым взносам.

Что делать, если РСВ, сданный в электронной форме, не принят ФНС

Если вы сдаете отчет на бумаге, то при наличии ошибок инспектор отчет не примет и сразу укажет на то, что нужно исправить. А вот при сдаче РСВ в электронной форме не всегда можно сразу понять, что не так. Если вы получили протокол об отказе в приеме отчетности, то в нем обязательно будет приведен код. Например: «0400400011 Нарушено условие равенства значения суммы…». Данные коды формируются автоматически без участия реального инспектора. Поэтому звонок в отделение ПФР может не помочь в поиске решения проблемы. А на исправление ошибки отводится всего лишь 10 дней. Если не успеть скорректировать отчетность, возможен штраф.

Чтобы понять, почему не приняли отчет, необходимо в первую очередь посмотреть на первые три цифры кода:

- 010 — нарушен порядок предоставления (например, сдан бумажный отчет вместо электронного);

- 020 — неправильное имя файла;

- 030 — не пройден форматный контроль (это ошибка ПО, в котором создан отчет, либо использован старый формат, который более не используется);

- 040 — не пройден логический контроль (возникает при проверке контрольных соотношений, согласно Письму ФНС от 29.12.2017 № ГД-4-11/27043@);

- 050 — не пройдена проверка по справочникам.

Код 040 встречается наиболее часто. Получив отрицательный протокол, следует проверить правильность расчетных сумм. Приведенная выше ошибка 0400400011 в расчете по страховым взносам говорит о том, что сумма соцвзносов, рассчитанная по данным каждого сотрудника, по разделу 3 не совпадает со сводными данными раздела 1. Это возможно из-за:

- вычислительной ошибки;

- ошибки округления;

- неточностей в заполнении данных сотрудников (например, двум сотрудникам по ошибке указали одинаковый СНИЛС).

Важно

Определили, в каких отраслях можно применять пониженные ставки по УСН в 2026 году

Важно

Определили, в каких отраслях можно применять пониженные ставки по УСН в 2026 году