Накопительная пенсия формируется через Социальный фонд (СФР) или негосударственный пенсионный фонд (НПФ). Любой застрахованный вправе направить сбережения в специальный частный фонд. Разбираемся, что такое НПФ, какие возможности он дает и как передать свои средства.

Навигация

- Что такое негосударственный пенсионный фонд и чем он отличается от государственного

- Как работают НПФ

- Плюсы и минусы перевода пенсии в НПФ

- Как защищены накопления в НПФ

- Как выбрать негосударственный пенсионный фонд

- Рейтинг НПФ по доходности

- Рейтинг НПФ по надежности

- Как перейти в НПФ

- Как получить деньги из НПФ после выхода на пенсию

- Наследуются ли накопления в НПФ

Что такое негосударственный пенсионный фонд и чем он отличается от государственного

НПФ — это частные пенсионные фонды, действующие как инвестиционные. Их задача заключается в том, чтобы накопить денежные средства на счету. Граждане переводят деньги, а управляющие организации решают, куда их вкладывать, и с полученных процентов выплачивают пенсии.

Первые организации появились в России на основании Указа президента от 16.09.1992 № 1077. За два года зарегистрированы около 350 таких фондов.

Новые фонды создавались стихийно, государственный контроль слабый, правовой базы недостаточно. В те годы образовалось большое количество схем и условий, учредители заботились нередко только о своих интересах.

Отсюда большое разнообразие организационно-правовых форм, пенсионных схем, условий выполнения обязательств. В некоторых случаях четко просматривался приоритет интересов учредителей НПФ перед его участниками.

Из получаемых средств частные компании создают пенсионные резервы, которые самостоятельно или с помощью управляющих компаний инвестируют в ценные бумаги, на банковские депозиты или в недвижимость согласно законодательству.

При закрытии негосударственного фонда накопленные средства переводят на счет другого действующей организации. Часть взносов направляют на выплату пенсий тем лицам, которые уже ее получают в настоящий момент. Распоряжается накопленными средствами человек только после выхода на пенсию.

Для сведения:

Таким образом, работа негосударственной компании аналогична работе Социального фонда (бывшего Пенсионного фонда).

НПФ, как и государственная структура, аккумулирует пенсионные средства, инвестирует их, ведет учет, назначение и выплату накопительной части пенсии. Денежные средства регулярно вносит работодатель или сам гражданин.

Подробнее: все отчисления с зарплаты в фонды

Различие между ними в том, что вначале сумма взносов на пенсию автоматически зачисляется на счет СФР. Если гражданин хочет отказаться от получения накопительной пенсии в СФР, он передает накопления в НПФ, заключая договор об обязательном пенсионном страховании. Договор заключается только с одним фондом.

Сейчас действует старый Федеральный закон от 07.05.1998 № 75-ФЗ, в который регулярно вносятся изменения.

Надо знать:

Как работают НПФ

НПФ осуществляет только негосударственное пенсионное обеспечение, в том числе досрочное, и обязательное пенсионное страхование. Для ведения этих видов деятельности обязательно получить лицензию.

После заключения гражданином договора НПФ инвестирует его средства в различные активы самостоятельно либо через управляющую компанию с лицензией на управление инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами.

Система досрочного негосударственного пенсионного обеспечения (ДНПО) основывается на корпоративной пенсионной программе работника и работодателя по договору между ними.

Впоследствии по достижении пенсионного возраста все заработанные для гражданина денежные средства фонд выплачивает в виде пенсии. Для ее получения лицо обращается в НПФ с заявлением.

Неполученные ко дню смерти накопления получают правопреемники.

Интересно знать:

Плюсы и минусы перевода пенсии в НПФ

Плюсов больше, но минусы нельзя сбрасывать со счета.

Плюсы:

- НПФ дает возможность человеку копить средства на пенсию с 18 лет за счет собственных средств путем добровольных отчислений;

- позволяет делать отчисления в пользу себя, детей или других лиц;

- работодатель вправе прибегать к такой форме с помощью корпоративной пенсионной программы, что стимулирует работников к большим достижениям;

- возможность назначать и изменять правопреемников;

- есть защищенность денежных средств;

- конкуренция на рынке негосударственного обеспечения. НПФ проводит размещение средств самостоятельно и через управляющую компанию, эффективность этой деятельности и определяет их конкурентоспособность.

Минусы:

- вероятность банкротства или отзыва лицензии у фонда и необходимость проведения определенных мероприятий по возврату своих средств;

- отсутствие гарантии доходности, поскольку эта деятельность подвержена экономическим рискам.

Как защищены накопления в НПФ

Сбережения негосударственных фондов застрахованы Агентством по страхованию вкладов в соответствии с законом от 28.12.2013 № 422-ФЗ.

Если у компании аннулируют лицензию или признают ее банкротом, участники этих фондов или правопреемники получают гарантийное возмещение.

НПФ обязан направить уведомление в адрес участника о том, что его накопления переведены в СФР.

C момента аннулирования лицензии частного фонда все заключенные с ним договоры считаются прекращенными, а их участники возвращаются в СФР. Пенсионные накопления лица в объеме «номинала» взносов по состоянию на дату аннулирования лицензии фонда будут переданы СФР.

СФР размещает полученные средства в доверительное управление государственной управляющей компании (ВЭБ.РФ), в инвестиционный портфель «Расширенный».

Для перехода в новый НПФ следует написать дополнительное заявление, которое направляется в СФР.

Эксперты КонсультантПлюс разобрали, как перевести накопленные средства из одного НПФ в другой. Используйте эти инструкции бесплатно.

Как выбрать негосударственный пенсионный фонд

При выборе НПФ следует обращать внимание на такой показатель как надежность. Здесь имеет значение стабильность фонда и устойчивость к экономическим рискам.

Рейтинги по различным показателям ведут как специальные рейтинговые агентства, так и Банк России. С актуальной информацией знакомятся на их официальных сайтах.

При выборе фонда изучают длительность периода работы организации, его репутацию и показатели доходности. Проверьте:

- есть ли у компании обязательная лицензия;

- входит ли НПФ в систему гарантирования прав застрахованных лиц, чтобы вы могли получить сбережения в случае банкротства или лишения лицензии;

- актуальный рейтинг НПФ по различным показателям;

- размер капитала — чем он больше, тем лучше для участников негосударственной системы;

- количество клиентов и объем средств под управлением — большие показатели свидетельствуют о доверии фонду;

- доходность за прошлые годы в динамике.

Рейтинг НПФ по доходности

Рейтинг НПФ по доходности за 3 кв. 2023 г. (по данным Investfunds.ru):

| № п/п | Название фонда | Доходность пенсионных накоплений |

|---|---|---|

| 1 | НПФ Сбербанка (АО) | 13.11% |

| 2 | НПФ ГАЗФОНД пенсионные накопления (АО) | 12.90% |

| 3 | НПФ Телеком-Союз (АО) | 11.97% |

| 4 | НПФ БУДУЩЕЕ (АО) | 11.74% |

| 5 | МНПФ "Большой" (АО) | 9.54% |

| 6 | НПФ Оборонно-промышленный фонд им. В.В. Ливанова (АО) | 9.36% |

| 7 | НПФ Достойное будущее (АО) | 8.98% |

| 8 | НПФ ПЕРСПЕКТИВА | 8.70% |

| 9 | НПФ Эволюция (АО) | 8.05% |

| 10 | Негосударственный пенсионный фонд «Доверие» | 8.00% |

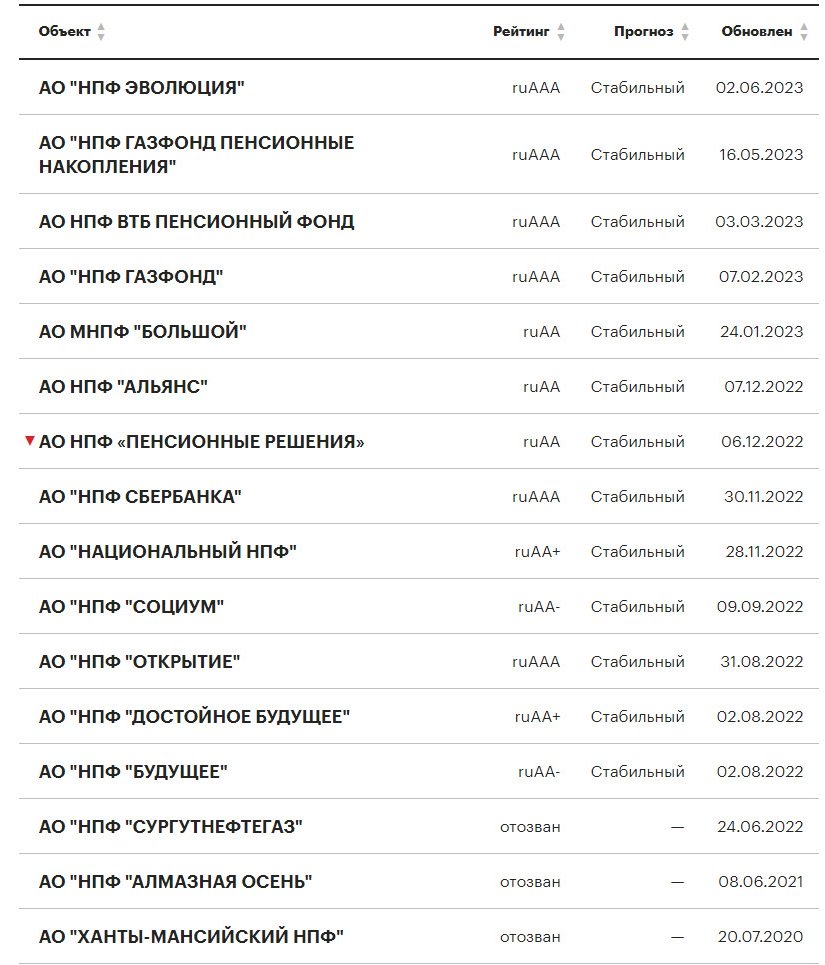

Рейтинг НПФ по надежности

Рейтинг НПФ по надежности по данным рейтингового агентства Эксперт РА (дата обращения — 13.06.2023):

Рейтинг надежности негосударственных пенсионных фондов

Как перейти в НПФ

Алгоритм перехода из СФР в НПФ:

- Выбрать НПФ.

- Подписать с фондом договор об обязательном пенсионном страховании. В договор включите: Ф.И.О. и название фонда; предмет договора; ваши СНИЛС, дату и место рождения, пол; права и обязанности сторон; пенсионные основания; порядок установления и выплаты накопительной пенсии, правопреемников; условия доставки пенсии; ответственность сторон.

- Направить в СФР заявление о переходе в НПФ до 1 декабря текущего года с указанием реквизитов соглашения с НПФ и контактной информацией.

- Получить уведомление о принятом решении от Социального фонда. При положительном решении пенсионные накопления будут направлены в НПФ в установленные сроки.

Как получить деньги из НПФ после выхода на пенсию

Для этого человек подает заявление в НПФ.

Чтобы узнать, какие у вас есть права на выплату и в каком порядке будут выплачиваться накопления, специалисты фонда направляют запрос в СФР.

Есть три вида выплат: единовременная, срочная и накопительная пенсия.

При единовременной все пенсионные накопления выплачиваются за один раз. Назначается тем, у кого объем образовавшейся суммы небольшой. Обращаться за такой выплатой вы можете один раз в пять лет.

Срочная пенсионная выплата назначается на конкретный срок не менее 10 лет, продолжительность определяет сам гражданин.

Накопительная пенсия предоставляется ежемесячно и до конца жизни. Ее размер рассчитывается, исходя из ожидаемого периода выплаты.

Чтобы получить ежемесячный размер, общую сумму накоплений делят на 264 месяца.

После получения ответа из СФР работник НПФ определяет право и виды выплаты.

Таким образом, чтобы получить деньги из НПФ, нужно обратиться с заявлением по достижении определенного возраста: 55 лет — женщинам и 60 — мужчинам.

Может пригодиться: как составить заявление о перерасчете пенсии

Наследуются ли накопления в НПФ

После смерти владельца накоплений в НПФ эти средства получают его правопреемники. Гражданин при жизни указывает таких лиц и порядок распределения долей в специальном заявлении.

Если он этого не сделал, то преемниками являются родственники двух очередей:

- Дети, супруг и родители.

- Братья, сестры, дедушки и бабушки.

Выплата средств в рамках одной очереди проводится в равных долях. Лица второй очереди получают деньги, если нет родственников предыдущей очереди.

Правопреемники наследуют сбережения, если наследодатель умер до назначения накопительной пенсии или срочной пенсионной выплаты.

В случае смерти после назначения срочной выплаты невыплаченный остаток накоплений получают наследники.

Если гражданину назначили единовременную выплату, но он не успел ее получить, то ее получают члены семьи, которые проживали с ним, или нетрудоспособные иждивенцы в течение 4 месяцев со дня смерти.

Если таких лиц нет, то вся сумма включается в состав наследства на общих основаниях.

Алгоритм получения пенсионных сбережений наследодателя:

- Узнать место нахождения пенсионных средств: в СФР или конкретном НПФ. Эта информация содержится в СФР. Также негосударственный фонд направляет гражданину, которого указал умерший в договоре или заявлении, специальное уведомление о прекращении договора в связи со смертью лица и правах преемника на получение накоплений.

- Обратиться в СФР или НПФ с заявлением о выплате накоплений до истечения шести месяцев со дня смерти гражданина. В нем указывается способ получения денег: через почтовое отделение или на банковский счет. К заявлению приложите: паспорт, документы, свидетельствующие о родственных отношениях, свидетельство о смерти застрахованного, документ из СФР с указанием СНИЛС умершего.

- Получить расписку-уведомление о регистрации заявления по истечении 5 рабочих дней со дня подачи документа.

- Дождаться решения по итогам рассмотрения заявления.

- Получить деньги выбранным способом.

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Мораторий на формирование средств пенсионных накоплений продлен на 2025 год.