Коды видов доходов налогоплательщика в 2-НДФЛ — цифровые обозначения выплат в пользу физических лиц в справках и других отчетных документах.

Навигация

Коротко о главном: 5 пунктов

- Форма 2-НДФЛ отменена с 2021 года.

- Теперь вместо нее используют справки о доходах и налогах для работников и налоговой инспекции.

- В 2-НДФЛ доходы обозначаются специальными четырёхзначными кодами.

- Коды помогают сокращать объём документов и легко читаются.

- В справке указывают месяц, код дохода и сумму, а расшифровку кода смотрят в таблице.

Форму 2-НДФЛ отменили с 2021 года

Форму 2-НДФЛ с 01.01.2021 отменили. ФНС России приказом от 15.10.2020 № ЕД-7-11/753@ утвердила два новых документа, которые налоговые агенты направляют:

- работникам — справку о доходах и суммах налога физического лица;

- в налоговую — приложение к форме 6-НДФЛ «Справка о доходах и суммах налога физического лица».

В новых отчетных документах практически не изменились коды для справки 2-НДФЛ, путинские пособия в них добавили, несколько позиций переименовали.

Кодировка в отчетности по НДФЛ

Под обложение налогом на доходы физических лиц подпадает большинство выплат, связанных не только с работой, но и с другими сферами. Доходами признаются различные финансовые операции, дивиденды, призы, подарки, проценты по займам, полученная выгода, пенсия, зарплата, выплаты по договорам ГПХ и авторского заказа и многие другие финансовые и имущественные поступления. Для их точного обозначения в Налоговом кодексе РФ используются установленные формулировки. Но, если указывать в отчетности их дословно, документы получатся очень объемными. Для их упрощения применяются коды для заполнения 2-НДФЛ — доходов и вычетов. Вместо описательной часто применяется цифровое обозначение:

- четырехзначное — для налогооблагаемых поступлений в пользу физлиц;

- трехзначное — для вычетов.

Удобство заключается в том, что во всех документах и формах, связанных с налогом на доходы физических лиц, применяют одни и те же обозначения, которые легко расшифровать.

Какие коды существуют

Кодировка доходов физических лиц для целей налогообложения осуществляется с помощью цифровых обозначений из четырех знаков. В частности, код 2750 в справке 2-НДФЛ означает стоимость призов в денежной и натуральной формах, полученных на конкурсах и соревнованиях. Но такие призы отвечают двум дополнительным признакам:

- соревнования и конкурсы проводились не по распоряжению правительства или органов местного самоуправления;

- конкурсы проводились не в рекламных целях.

На этом примере видно, что один вид выплат физлицам подразделяется на несколько подвидов. Даже самые распространенные коды по зарплате для 2-НДФЛ занимают в таблице несколько позиций:

- 2000 — вознаграждение, получаемое налогоплательщиком за выполнение трудовых или иных обязанностей; денежное содержание, денежное довольствие, не подпадающее под действие п. 29 статьи 217 НК РФ, и иные налогооблагаемые выплаты военнослужащим;

- 2001 — вознаграждение директорам и членам органа управления организации (совета директоров или иного подобного органа);

- 2002 — премии, выплачиваемые за производственные результаты и иные подобные показатели;

- 2010 — выплаты по договорам гражданско-правового характера (за исключением авторских вознаграждений);

- 2012 — отпускные выплаты;

- 2013 — компенсации за неиспользованный отпуск;

- 2014 — выходные пособия и компенсации при увольнении;

- 2300 — пособие по временной нетрудоспособности;

- 2530 — оплата труда в натуральной форме.

Это интересно: что скрывается за кодом 1530 в 2-НДФЛ

Понятие простой код дохода в 2-НДФЛ отсутствует, все кодировки носят специальный характер. Только обозначений для авторских вознаграждений в таблице присутствует 11 позиций, включая вознаграждение наследникам автора.

Где указывают коды в справке

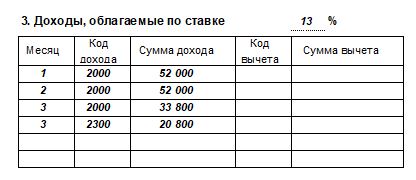

Для указания закодированных сумм выплат физлицам в справке предназначен раздел 3, который выглядит так:

Указывается:

- месяц выплаты (порядковый номер от 1 до 12);

- код дохода;

- сумма выплаты.

Ставка налога пишется перед таблицей. Из примера видно, что расшифровка кодов в справке 2-НДФЛ отсутствует. Ее необходимо смотреть в общей таблице в приложении к приказу № ММВ-7-11/387@.

В примере налогоплательщик получил:

- зарплату за январь, февраль и март 2021 г. — по 52 000 руб. в месяц;

- пособие по временной нетрудоспособности — за март в сумме 20 800 руб.

Выплат по отпускным в обозначенном периоде не было, и код отпускных в 2-НДФЛ в 2022 г. (2021) не применялся.

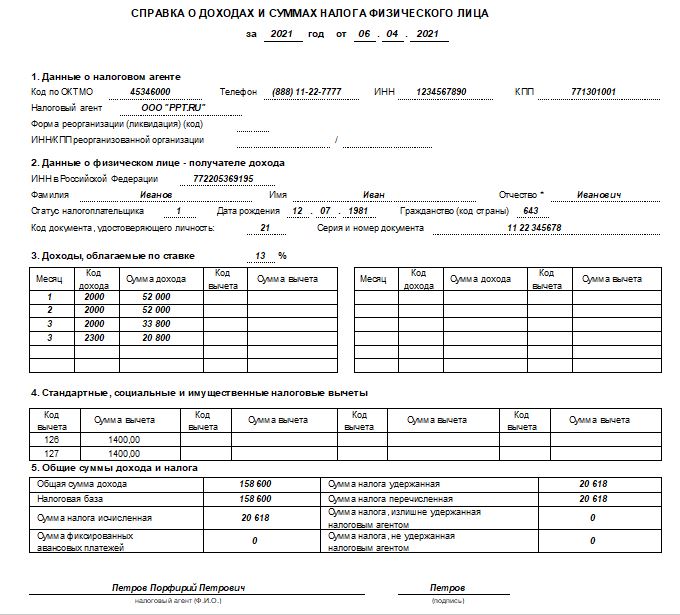

Пример справки с заполненным кодом дохода

Рассмотрим заполненный документ с кодировкой, оформленный за период текущего года (1-й квартал). Работник получал заработную плату и пособие по больничному. Других выплат в его пользу не было. Но только в той организации, которая оформила справку. Он мог получать иные виды вознаграждений в других организациях, которые оформляются отдельным документом. Его выдает тот налоговый агент, который выплатил деньги и удержал с них налог.

Таблица кодов 2-НДФЛ (доходы)

Рассмотрим фрагмент таблицы кодов из приказа от 10.09.2015 № ММВ-7-11/387@ о материальной выгоде и подарках.

| Цифровой шифр | Наименование |

|---|---|

|

2610 |

Материальная выгода, полученная от экономии на процентах за пользование налогоплательщиком заемными (кредитными) средствами, полученными от организаций или индивидуальных предпринимателей |

|

2611 |

Сумма списанного в установленном порядке безнадежного долга с баланса организации |

|

2630 |

Материальная выгода, полученная от приобретения товаров (работ, услуг) в соответствии с гражданско-правовым договором у физических лиц, организаций и индивидуальных предпринимателей, являющихся взаимозависимыми по отношению к налогоплательщику |

|

2640 |

Материальная выгода, полученная от приобретения ценных бумаг |

|

2641 |

Материальная выгода, полученная от приобретения производных финансовых инструментов |

|

2710 |

Материальная помощь (за исключением материальной помощи, оказываемой работодателями своим работникам, а также бывшим своим работникам, уволившимся в связи с выходом на пенсию по инвалидности или по возрасту, материальной помощи, оказываемой инвалидам общественными организациями инвалидов, и единовременной материальной помощи, оказываемой работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении)) ребенка) |

|

2720 |

Стоимость подарков |

Из фрагмента видим, что код подарка в справке 2-НДФЛ — 2720. Его применяют и в том случае, если подарок в сумме до 4000 руб. не подлежит налогообложению.

Подробнее о справке 2-НДФЛ можно узнать в статье про бланк, коды и порядок выдачи работникам справки 2-НДФЛ

Важно

Гаражную амнистию предлагают продлить

Важно

Гаражную амнистию предлагают продлить