Материальная выгода по беспроцентному займу с точки зрения налогообложения — это доход. И значит, с нее надо исчислить НДФЛ. Или не надо?

Навигация

Когда возникает материальная выгода по займу

Случается, и, кстати, не так уж редко, что работодатель предоставляет своим сотрудникам некие преференции. Например, сотрудники приобретают товары или услуги своего предприятия с меньшей наценкой, а то и вовсе без нее. Или получают заем под 0 %.

Так хитро все устроено: заем всегда является источником получения дохода, как бы странно это ни звучало. Если договор предусматривает уплату процентов по ставке, отличной от 0, то доход получит займодатель. Если же за пользование денежными средствами работодателя платить ничего не нужно, то возникает мат. выгода с беспроцентного займа, являющаяся доходом сотрудника, — это неуплаченные проценты по заемным средствам.

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы удержать НДФЛ с материальной выгоды.

НДФЛ с такого дохода удерживается не всегда. Исключения указаны в абз. 3 пп. 1 п. 1 ст. 212 НК РФ. Не надо удерживать НДФЛ, если заемные средства предоставлены на:

- строительство или приобретение жилого дома, квартиры, комнаты или доли (долей) в них;

- земельные участки под ИЖС;

- земельные участки, на которых расположен приобретаемый дом или доля в нем.

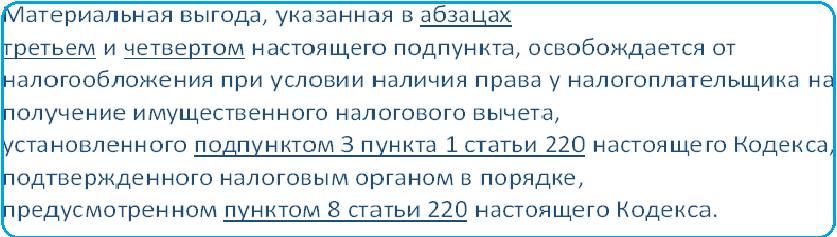

Но есть условие:

При выполнении этих условий НДФЛ с мат. выгоды не удерживается

Полезные инструкции:

Как рассчитать материальную выгоду

Считать ее необходимо, если деньги выданы под ставку ниже 2/3 ключевой ставки ЦБ.

Пример.

Допустим, сотруднику выдан заем в периоде, когда действовала ключевая ставка в размере 8,5 %. По условиям договора сотрудник уплачивает работодателю проценты в размере 5,7 % годовых (8,5 : 3 х 2). Отлично, но, пока он честно возвращает долг, ЦБ поднял ключевую ставку до 20 %. И тогда 2/3 от нее составит уже 13,3 % (20 : 3 х 2).

Вот вам и материальная выгода по займу сотруднику в размере 7,6 % (13,3 — 5,7) от суммы непогашенной задолженности, которая подлежит включению в его доход в целях исчисления НДФЛ.

Если выдача беспроцентных займов сотрудникам на предприятии не принимает массового характера, то вполне достаточно скромной и простой, но весьма надежной таблички в Exel. Не любите таблички или совсем нет времени ими заниматься? Не надо. Можно не заморачиваться и рассчитать материальную выгоду с беспроцентного займа онлайн, благо такую возможность предоставляет ряд проверенных ресурсов. Но даже если вы производите расчет самостоятельно, то онлайн калькулятор послужит дополнительной проверкой.

Проводки по материальной выгоде с беспроцентного займа

Питать надежду на безграничную щедрость законодателя, пожалуй, не стоит. Закон 67-ФЗ действовал по 2023 год включительно. Чтобы не терять бдительность, напомним, какие проводки необходимо делать, если НДФЛ по этому виду дохода будет возвращен:

- Дт 73.1 Кт 50(51) — отражена выданная сумма займа;

- Дт 73.1 Кт 91.1 — начислены проценты по ставке договора. Если ставка = 0, то данную проводку не делаем;

- Дт 50(51) Кт 73.1 — отражено погашение полное или частичное погашение основного долга и начисленных процентов;

- Дт 70 Кт 68.1 — удержан НДФЛ с материальной выгоды.

Заметьте: проводки по отражению собственно дохода от получения беспроцентного займа нет. Расчет оформляется бухгалтерской справкой. Даже если применен онлайн калькулятор.

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз

Важно

Госдума в первом чтении повысила трудовые штрафы в 15 раз