Современный рынок банковских услуг предлагает много продуктов, среди которых распространены различные виды депозитов. Нам не всегда понятно отличие между ними, ведь каждый обусловлен своей спецификой и назначением. Разные депозиты дают возможность использовать их в любых ситуациях.

Навигация

Коротко о главном: 5 пунктов

- Вклад до востребования — это деньги, которые можно забрать в любой момент.

- Банк хранит эти деньги и платит за это очень маленькие проценты.

- Такой вклад используется для удобного хранения и быстрой доступности денег.

- Если депозит истекает, он становится вкладом до востребования, проценты по нему уменьшаются.

- Открыть такой вклад можно с 14 лет, а все условия прописаны в договоре.

Что такое вклад до востребования

По договору банковского вклада банк обязуется принять деньги от вкладчика и вернуть денежную сумму и выплатить за нее проценты на условиях, указанных в договоре. Депозиты заключаются на условиях:

- выдачи денег банком по требованию (до востребования);

- возврата в определенный срок (срочный вклад).

Полезно знать: что такое депозитный счет

Первый вид депозитов используется физическими лицами, когда необходимо иметь под рукой запас денежных средств, которые сумеете быстро снять. Процентная ставка по ним обычно не превышает 0,1 %, поэтому для преумножения они не подойдут, а вот для хранения и расчетов — в самый раз.

Даже срочные депозиты могут превратиться во вклады до востребования. Такая трансформация происходит, если вкладчик не забирает деньги по истечении срока действия и договором не предусмотрено иное. Вдобавок размер начисляемых процентов уменьшится.

Подробнее: чем вклад до востребования отличается от срочного вклада

Банк не обязан уведомлять вкладчика об истечении срока действия депозита, поэтому граждане должны отслеживать его самостоятельно.

Условия вклада до востребования

Основной особенностью депозита до востребования является отсутствие срока действия договора. Он прекращается по инициативе вкладчика — физического лица в любой момент путем подачи соответствующего заявления.

Гражданин не сможет отказаться от права получения денежных сумм до востребования — такое условие будет ничтожно.

Пополнять депозит и снимать с него деньги можете в любое время, а вот проценты будут выплачены на день расторжения договора.

Согласно ст. 837 Гражданского кодекса банки обязаны вернуть сумму вклада или её часть по первому требованию вкладчика. В случае, когда клиент хочет забрать со счета всю сумму, банковскими правилами конкретного банка предусматривается закрытие такого счета. Для совершения этой операции необходимо написать заявление. Судебная практика исходит из того, что само по себе требование вкладчика о переводе суммы не является доказательством расторжения договора.

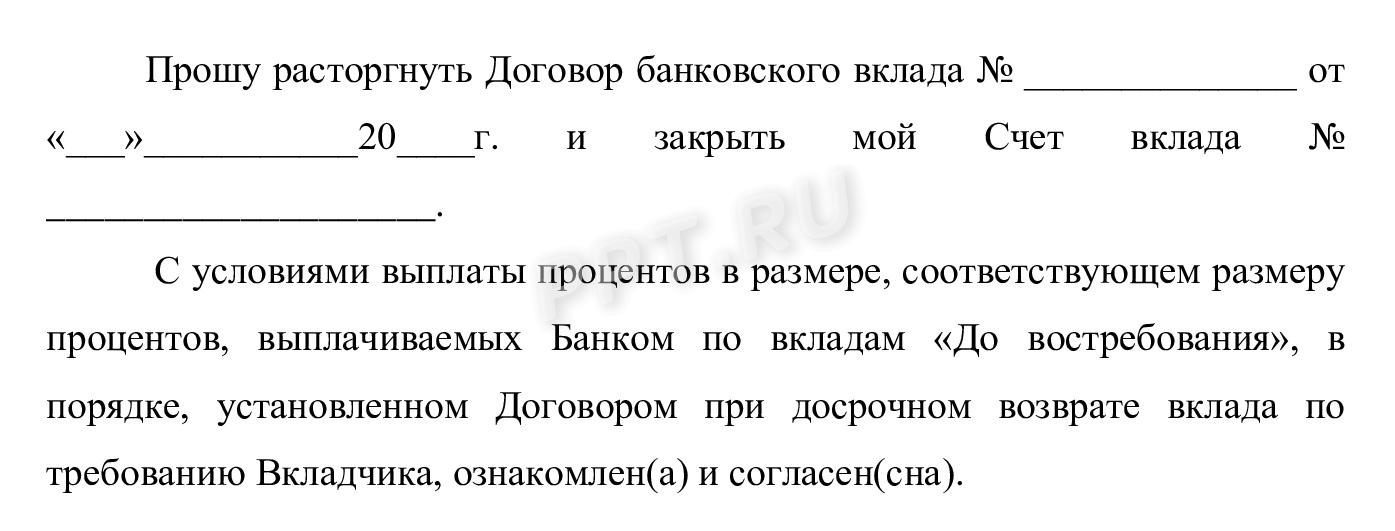

Пример формулировки об изменении размера процентной ставки на вкладе до востребования

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Кто может открыть вклад до востребования

Граждане вправе самостоятельно размещать деньги на депозитах по достижении ими 14 лет.

Договор банковского вклада иногда заключают в пользу третьего лица. В таком случае в договоре должны быть обозначены данные лица, для которого открывается вклад (ФИО физического лица или наименование организации). Эта информация является существенным условием договора, без неё он является незаключенным.

Лицо, в отношении которого открыт вклад, приобретает права вкладчика в момент предъявления первого требования к банку либо когда заявляет о намерении воспользоваться ими иным образом. Например, само вносит на него деньги. К тому же до выражения третьим лицом своих прав, человек, который заключил договор, сможет воспользоваться правами вкладчика в отношении внесенных им сумм.

Может пригодиться: как составить договор банковского счета

Процентные ставки на вкладе до востребования

Поскольку рассматриваемые депозиты разрешено снять в любой момент, банки не планируют операции с деньгами вкладчиков, поэтому предлагают низкую процентную ставку — от 0,01 до 0,1 % годовых. Для вкладчика такой инструмент не служит средством накопления и выгоден в большей степени для самих банков. И все-таки он является достаточно распространенным видом банковской услуги, так как обеспечивает безопасное хранение денежных средств. Я рекомендую открыть как минимум один вклад с такой процентной ставкой для совершения безналичных операций (например, оплат услуг ЖКХ, обучения, штрафов и т.п.).

Часто задаваемые вопросы

-

Что такое вклад до востребования?

Вид депозита с неопределенным сроком действия (до требования вкладчиком вернуть сумму договора).

-

Может ли поменяться процентная ставка по срочному вкладу?

По истечении срока депозита, при отсутствии заявления вкладчика, денежные средства хранятся в банке на условиях до востребования, если договором не предусмотрено иное.

-

Для чего используется депозит с низкой процентной ставкой?

Для защиты денежных средств и осуществления расчетов.

Важно

С 3 марта — огромные штрафы за неуплату экосбора

Важно

С 3 марта — огромные штрафы за неуплату экосбора