Штраф за несвоевременную сдачу отчета в Пенсионный фонд — от 300 до 500 рублей за каждый документ, поданный с опозданием. Помимо этого, ПФР вправе наказывать за несоблюдение формы отчетности на 1 000 рублей.

Навигация

Сроки сдачи отчетов

С 2017 года отчет по страховым взносам (РСВ, ранее его еще называли РСВ-1) сдают в Налоговую службу. Он подается ежеквартально не позднее 30-го числа месяца, следующего за отчетным периодом. Предприниматели сдают его за 9 месяцев 2020 г. – не позже 30.10.2020 г., а за весь 2020 г. – не позже 01.02.2021 г.

В Пенсионный фонд организации отчитываются по следующим формам:

- СЗВ-М — сдается ежемесячно, не позже 15-го числа (например, за сентябрь 2020 — 15 октября).

- СЗВ-СТАЖ — ежегодный отчет. За 2020-й крайний срок сдачи в ПФР — 01.03.2021.

- СЗВ-ТД — ежемесячно, при условии, что в отчетном периоде произошли какие-либо кадровые изменения. Сроки в 2020 году — не позже 15-го числа месяца, следующего за отчетным, в 2021 году — не позже следующего рабочего дня, после утверждения документа о кадровом событии (прием, увольнение, перевод, иные).

Подробнее: Заполняем и сдаем форму СЗВ-СТАЖ в ПФР

Кто отчитывается

Расчет по страховым взносам, СЗВ-М, СЗВ-СТАЖ и СЗВ-ТД обязаны подавать все страхователи — юридические лица и предприниматели, у которых числятся сотрудники.

Подают РСВ в электронном или бумажном виде. Если в компании числится более 10 сотрудников, форма отправляется в электронном виде, если сотрудников меньше чем 10, отчет разрешено подготовить и сдать на бумаге.

Что касается отчетов в Пенсионный фонд, их готовят в электронном формате, если у работодателя 25 и более сотрудников.

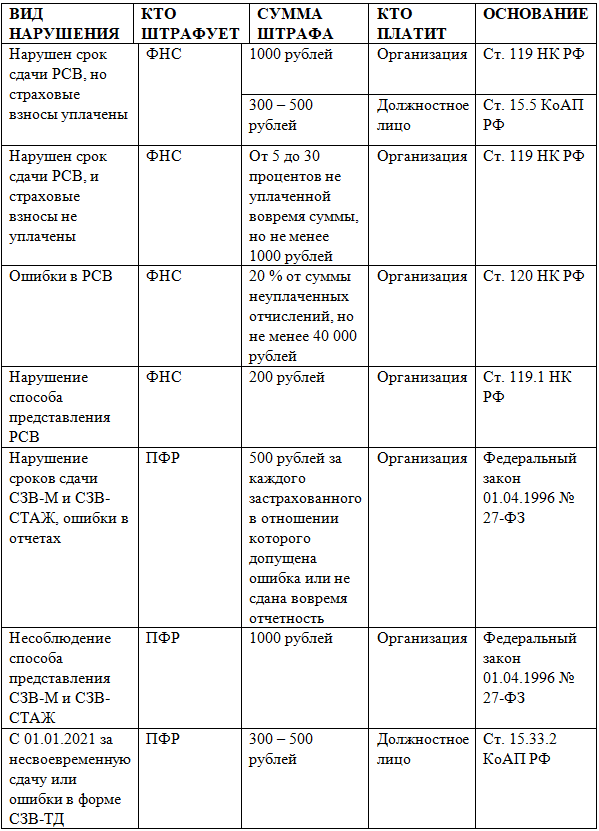

За что штрафует ФНС

Существующее законодательство предусматривает несколько видов нарушений в подготовке и подаче РСВ, за которые предусмотрено материальное наказание:

- нарушение сроков подачи;

- неверное указание персональных данных застрахованных лиц;

- неправильные расчеты сумм страховых отчислений.

За не сданную вовремя отчетность

На основании статьи 119 НК РФ штраф за опоздание сдачи РСВ в 2020 году составляет 5% от неуплаченной вовремя суммы взносов за каждый полный или неполный месяц просрочки. Существует верхняя планка, ограничивающая размер санкций, — 30% от указанной суммы. Нижняя планка — 1 000 рублей. Если все взносы перечислены вовремя, нарушитель отделается штрафом в размере 1 000 рублей.

Кроме того, в статье 15.5 КоАП РФ для должностных лиц предусмотрен штраф в размере от 300 до 500 рублей.

За ошибки в расчетах и персональных данных

Если компания правильно сделала расчеты, но не торопится делать отчисления, на такой случай предусмотрены пени. Если же страхователь грубо нарушил расчеты — занизил базу расчета — то по статье 120 НК РФ предусмотрено материальное наказание в размере 20% от суммы неуплаченных отчислений, но не менее 40 000 руб.

Если в отчете указаны недостоверные персональные данные сотрудников, такая отчетность считается непредставленной. Чтобы этого не произошло, внимательно заполняйте поля Ф.И.О., СНИЛС и ИНН.

За что штрафует ПФР

Кроме наказаний со стороны ФНС за просрочки и ошибки предусмотрен штраф за несвоевременную сдачу отчетности в ПФР: речь идет о таких отчетах, как СЗВ-М и СЗВ-СТАЖ. Штраф за СЗВ-СТАЖ составляет 500 рублей за каждого застрахованного. Ошибки в документе или внесение не всех сотрудников тоже стоят по 500 рублей за каждого работника. Предоставление документа в бумажном виде вместо электронного обойдется в 1 000 рублей.

Что касается СЗВ-М, то штраф за несвоевременную сдачу отчета в ПФР составляет 500 рублей за каждого сотрудника. Непредставление сведений о застрахованном лице или подача недостоверных данных карается также. Наказание за несдачу отчета тоже составляет 500 рублей за каждого работника. Об этом говорит статья 17 Федерального закона 01.04.1996 № 27-ФЗ.

Подробнее: Как заполнить новый ежемесячный отчет СЗВ-ТД

Как заплатить штраф

Если избежать материального наказания не удалось, рекомендуется в кратчайшие сроки заплатить полагающуюся сумму. Обратите внимание, как оплатить штраф за несвоевременную сдачу РСВ: сумму штрафа необходимо разбить на части в соответствии с процентными ставками каждого конкретного взноса. Например, если нарушитель не представил вовремя отчет, но своевременно сделал все отчисления, его оштрафуют на 1 000 руб. Эта сумма разбивается на отдельные виды страхования:

- ОПС — 22%;

- ОМС — 5,1%;

- ВНиМ — 2,9%.

В сумме эти взносы составляют 30%, поэтому расчет производится по следующей схеме:

ОПС = (22%/30%) × 1 000 руб. = 733, 33 руб.;

ОМС = (5,1%/30% ) × 1 000 руб. = 170 руб.;

ВНиМ = (2,9%/30%) × 1 000 руб. = 96, 67 руб.

При перечислении средств указывают разные КБК в зависимости от типа страховых взносов:

- 182 1 02 02010 06 3010 160 — на ОПС;

- 182 1 02 02090 07 3010 160 — на ВНиМ;

- 182 1 02 02101 08 3013 160 — на ОМС.

Чтобы заполнить платежное поручение и оплатить штраф за непредоставление отчетности в ПФР (СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД), необходимо использовать КБК 392 1 16 07090 06 0000 140.

Важно

ФНС подготовила новую форму декларации по водному налогу

Важно

ФНС подготовила новую форму декларации по водному налогу