Категории налогоплательщиков — это виды плательщиков налогов в соответствии с классификацией, данной Налоговым кодексом. Посмотрим, на какие группы они подразделяются и для каких целей используется классификация.

Навигация

Классификация налогоплательщиков может быть проведена по разным признакам и применяться для регулирования уплаты и расчета определенных налогов и сборов.

Практически в каждой главе Налогового кодекса приведено такое разделение в целях налогообложения. Но то конкретика законодательства, вводимая для практического их применения. Для получения общего представления важнее выяснить общие виды налогоплательщиков в РФ, чтобы яснее понять систему налогообложения в целом.

Налогоплательщики: понятие, виды, права и обязанности

Налогоплательщик, что очевидно, — это плательщик обязательных сборов в пользу государства. То есть это субъект соответствующих правоотношений, основная обязанность которого заключается в перечислении обязательных платежей. Признаки такого субъекта определяются в законодательстве.

Понятно, что для каждого сбора устанавливаются собственные отличительные черты плательщиков, но в то же время можно выделить и основные категории на основании системного толкования закона. При этом ни в Налоговом кодексе, ни в подзаконных актах или законах регионов нет разъяснения такого общего термина, это чисто теоретические изыскания, а закон всегда конкретен.

Основные категории

Итак, для начала выделяют две основные категории налогоплательщиков:

- юридические лица;

- физические лица.

Последнюю группу можно также подразделить на физических лиц и физлиц, получивших статус индивидуальных предпринимателей. Однако и группу ИП можно подразделить на работодателей и ведущих бизнес собственными силами. Кроме того, есть медиаторы, адвокаты, которые не являются ИП в чистом виде.

На основании анализа справочника кодов, утвержденного Приказом ФНС РФ от 24.12.2014, и отдельных правовых норм можно сформировать итоговую классификацию с выделением групп по порядку налогообложения:

- организации, то есть юридические лица, за исключением представителей следующей группы;

- организации-сельхозпроизводители, родовые общины Севера;

- граждане, не обладающие статусом ИП;

- ИП, производящие выплаты работникам;

- ИП, не производящие выплаты работникам;

- главы крестьянских хозяйств;

- адвокаты, нотариусы, арбитражные управляющие, медиаторы, иные лица, занимающиеся частной практикой.

Вполне возможно, что скоро появится еще одна категория: самозанятые граждане, законопроект о ее введении находится на рассмотрении в Госдуме.

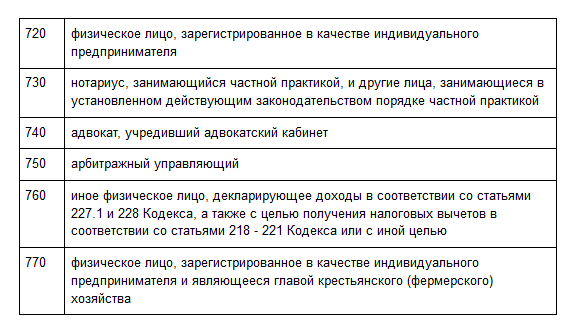

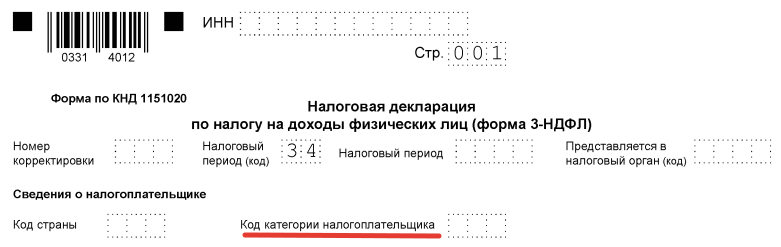

Знать коды нужно для заполнения налоговых деклараций (3-НДФЛ, 4-НДФЛ). Так, для заполнения 3-НДФЛ используются следующие коды категорий плательщиков:

Важно

В Госдуму внесли законопроект о ежегодной индексации зарплаты в коммерческой сфере

Важно

В Госдуму внесли законопроект о ежегодной индексации зарплаты в коммерческой сфере