Налоговая нагрузка по НДС — это специальный расчетный показатель, который определяет уровень фискального обременения субъекта по конкретному обязательству. При отклонениях от установленной нормы налоговики инициируют выездную проверку. Разберемся, как рассчитать налоговую нагрузку по НДС. Определим, при каких значениях компанию ждет незапланированная встреча с представителями ФНС.

Навигация

Суть проблемы

Проверка ФНС — это настоящая головная боль для любого экономического субъекта. В особенности если проверка выездная, и темой контрольных мероприятий является налог на добавленную стоимость.

Стоит отметить, что инспекция инициирует внеплановые проверки довольно редко. Для этого нужны веские основания, например существенные нарушения НК РФ и умышленное уклонение от уплаты налогов. В остальных случаях выездные контроли ФНС проходят в штатном режиме, по утвержденному списку налогоплательщиков. Кто и в каких случаях попадает в эти самые «черные» списки?

Чиновники предусмотрели специальный расчетный показатель — налоговая нагрузка по НДС в 2020 году. Это значение, которое определяет соотношение фискальных обязательств к объемам применяемых вычетов. Так, если компания заявляет солидные вычеты по НДС, тем самым существенно занижая фискальные платежи в бюджет, это вызовет большой интерес налоговиков. То есть у инспекторов возникнет подозрение, что компания ведет нечестную игру. Следовательно, именно такой субъект будет проверен лично на выездной проверке.

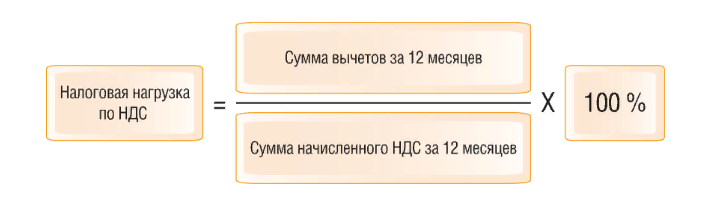

Этот расчетный показатель называется «налоговая нагрузка по НДС», формула подсчета представлена ниже.

Как считать

Итак, чтобы определить, какую фискальную нагрузку по налогу на добавленную стоимость несет конкретный экономический субъект, необходимо провести несложный арифметический расчет. Сумму налоговых вычетов по НДС за 12 месяцев разделите на сумму начисленного налога за этот же период, а затем полученный результат переведите в проценты. То есть умножьте на 100 %.

Налоговая нагрузка по НДС — формула расчета:

Отметим, что отчетный период для налога на добавленную стоимость — квартал. Следовательно, налоговики для исчисления показателя будут учитывать данные представленных деклараций за последние четыре квартала. Используйте для подсчетов аналогичные сведения.

Пример расчета

Определим, как сделать расчет налоговой нагрузки по НДС (пример).

Согласно налоговым декларациям ООО «Весна», предоставленным в ФНС за 4 квартал 2017 года и 1-3 кварталы 2020 г., общие данные за 12 месяцев составили:

- сумма начисленного налога — 26 213 000 рублей;

- сумма вычетов — 21 978 000 рублей.

Исчисляем налоговую нагрузку: 21 978 000 / 26 213 000 × 100 % = 83,84 %.

Нормативные значения

Какой результат считать нормой, или когда ждать встречи с представителями инспекции? Результаты расчетов предусматривают два уровня фискальной нагрузки:

- Значение меньше 89 %. Тогда уровень фискального обременения по налогу на добавленную стоимость считается нормальным. То есть такая компания не заинтересует налоговиков. Этот результат еще называют «безопасной долей вычетов».

- Значение равно или более 89 % — это низкая налоговая нагрузка. При таких обстоятельствах внимания со стороны ФНС не избежать. Налоговики в обязательном порядке потребуют разъяснений.

Анализируя расчет, представленный в примере, можно смело сказать, что ООО «Весна» имеет стандартный уровень налоговой нагрузки. То есть показатель 83 % ниже заявленных 89 %.

Чтобы избежать проблем с контролерами, советуем систематически проводить расчеты и сверять полученные результаты с нормативными показателями. Такой подход позволит заранее подготовиться в общению с инспекцией.

Как действовать

Итак, предположим, что у вашей компании выявлен высокий уровень фискальных вычетов по НДС. В таком случае действуйте по порядку:

- Подготовьте пояснения. Высокий уровень вычетов по НДС — это не преступление. Вас ни в чем не обвиняют, а просто хотят проверить, правильно ли вы применяете нормы действующего законодательства. Паниковать не стоит. Подготовьте подробные и детальные разъяснения сложившихся обстоятельств.

- Если пояснений налоговикам недостаточно и вас приглашают в инспекцию для беседы, то уклоняться от встречи не стоит. Явитесь с паспортом в назначенный час. При необходимости захватите с собой учредительные документы. Отвечайте на все вопросы. Беседа с представителем ФНС — это определенный вид проверки, который позволяет выяснить, не является ли фирма однодневкой.

- Если и личная встреча не убедила, и ФНС инициировала выездной контроль, то отчаиваться не стоит. Инспекторы проверят документацию (договора, счета-фактуры, книги покупок и продаж). Содействуйте контролерам, чинить препятствий не стоит.

Напомним, что высокий уровень вычетов по НДС — не преступление. ФНС вправе доначислить налог только на основании выявленных правонарушений по результатам выездной проверки.

Важно

Декларацию по УСН следует подавать по новой форме

Важно

Декларацию по УСН следует подавать по новой форме