Аннулирование декларации — это решение ФНС, которое предусмотрено НК РФ с 01.07.2021. Для признания отчета несданным закреплен ряд оснований, а для исправления недочетов дается всего 5 дней.

Навигация

Может ли ФНС аннулировать принятый отчет налогоплательщика

В июле 2021 года заработали поправки в Налоговый кодекс РФ, введенные Федеральным законом № 374-ФЗ от 23.11.2020 о признании деклараций непредоставленными. С этой даты сотрудники ФНС России вправе осуществлять обнуление налоговой отчетности — признавать ее несданной, если в ходе камеральной проверки обнаружится несоответствие декларации. Порядок процедуры установлен приказом ФНС № ЕД-7-15/519 от 25.05.2021. Такая мера пока применяется только к налоговым отчетам:

- по НДС;

- по налогу на прибыль.

Ранее о такой мере воздействия на нерадивых налогоплательщиков, как аннулирование декларации по НДС, ИФНС сообщала в письме № ЕД-4-15/13247@ в качестве профилактики налоговых правонарушений. Но тогда нормы НК РФ не предусматривали возможности аннулирования любой сданной налогоплательщиком и принятой инспекцией отчетности. Теперь такая возможность у налоговиков есть. Новый порядок распространяется на декларации по НДС, поданные с 01.07.2021.

Причины для аннулирования декларации

В приказе ФНС № ЕД-7-15/519 от 25.05.2021 указано, когда ИФНС вправе аннулировать декларацию — есть пять оснований, включая подачу отчета, поданного в устаревшем бланке или электронном формате. В п. 4 статьи 80 НК РФ указано, что основанием для признания отчетности несданной является:

- неустановленный законодательно бланк или электронный формат, в котором подан отчет;

- подписание отчетности неуполномоченными лицами;

- наличие отметки в ЕГРЮЛ (ЕГРИП) о прекращении работы налогоплательщика до момента подачи отчета;

- отчетность не соответствует основным контрольным соотношениям, утвержденным ФНС;

- руководитель организации дисквалифицирован;

- ИП лишили права заниматься предпринимательской деятельностью;

- в реестре юрлиц или ИП зафиксирована дата смерти лица, обладающего правом подписи.

Ранее список, по каким причинам инспекция аннулирует декларацию, был больше, в него входили:

- сдача уточненной налоговой отчетности с некорректным порядковым номером корректировки;

- неявка руководителей юрлица, ИП на допрос в инспекцию (более двух раз);

- организация не находится по адресу регистрации;

- отсутствие договора аренды с собственниками помещений;

- доверенности на представление интересов выданы представителям, зарегистрированным (проживающим) в других регионах РФ;

- на протяжении нескольких предыдущих отчетных периодов предоставляется нулевая отчетность;

- суммы доходов в отчетности приближены к сумме расходов, удельный вес вычетов по налогу на добавленную стоимость составляет более 98 %;

- среднесписочная численность — 1 человек либо отсутствует;

- руководители организации не получают доходы;

- внесены сведения о смене руководителя организации незадолго до предоставления отчетности;

- отсутствуют расчетные счета в течение трех месяцев с даты создания (регистрации) организации;

- расчетные счета закрыты;

- открыто (закрыто) множество расчетных счетов (более 10);

- движение денежных средств по расчетным счетам носит транзитный характер;

- расчетные счета открыты в банках, отличных от места регистрации организации;

- установлено обналичивание денежных средств, не устранены расхождения предыдущих периодов;

- руководитель (учредитель) не является резидентом РФ и другое.

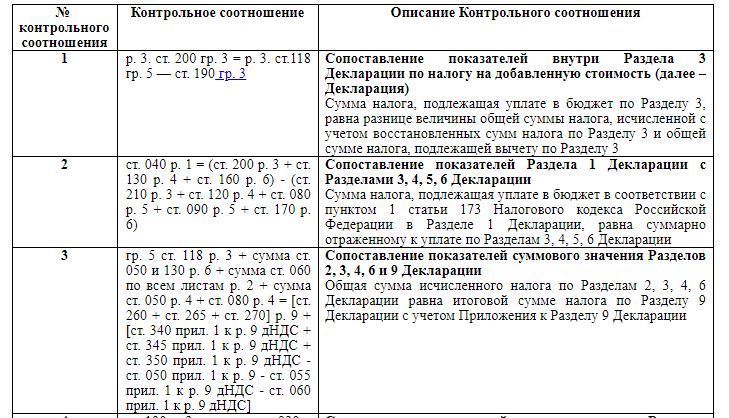

Но все эти причины по НК РФ не приводят к признанию отчета несданным. Только для тех, которые указаны в статье 80 НК РФ, перечень является закрытым. Его расширяют 14 контрольных соотношений, утвержденных приказом ФНС от 25.05.2021 № ЕД-7-15/519@ для декларации по НДС. Из документа следует, что, если выходит сумма в обнуленной декларации, которая расходится с данными из других отчетов, документов или данных контрагентов, отчетность признают неподанной. К аналогичным последствиям приведут грубые ошибки и неточности в направленном в налоговую отчете. Вот так выглядят первые контрольные соотношения из приказа:

Подробнее — «ФНС утвердила контрольные соотношения для признания декларации по НДС неподанной»

Как происходит аннулирование отчетности

Обнуление отчетности происходит в процессе камеральной проверки, чаще в автоматическом режиме. В НК РФ указано, в течение какого срока налоговая может обнулить декларацию по НДС или прибыли — срок на камеральную проверку 3 месяца, в течение которых в любой момент налоговики вправе выявить несоответствие, которое приведет к отказу в приеме отчета и его аннулированию.

Если в процессе камеральной проверки отчетность не пройдет тест на соответствие хотя бы по одному из критериев, налоговики откажут в ее приеме и аннулируют. Плательщику отправят уведомление об отказе в принятии отчета в этот же или на следующий день после выявления основания. Форма уведомления об аннулировании утверждена приказом ФНС № ЕД-7-2/488 от 17.05.2021. После этого документ попадет в реестр деклараций, которые не подлежат обработке, и ему присвоят специальную кодировку. Налогоплательщику дают время для исправлений (пп. 5.3, 5.4 ст. 174 НК РФ), когда ИФНС обнуляет декларации по НДС за 2025 год, — 5 дней с момента получения уведомления.

Что делать, если декларацию аннулировали

За несвоевременно сданный отчет ИФНС вправе назначить штраф и заблокировать расчетный счет (ст. 76, 119 НК РФ). С 01.07.2021 это происходит, если налогоплательщики не направили налоговую отчетность в течение 20 дней после окончания установленного срока. Если не уложиться в 20-дневный срок, последуют санкции. Инспекция предупредит о приостановлении операций за 14 дней до предполагаемой даты блокировки счета. Но при отмене уже сданной декларации есть 5 дней, чтобы исправить ситуацию и обеспечить прием нового отчета той же датой, которой направляли первоначальный вариант.

Разберемся, что делать, если обнулили декларацию по НДС или прибыли, пошагово:

- Ежедневно проверять наличие или отсутствие уведомления от ИФНС в течение 3 месяцев после подачи отчетности.

- При получении уведомления определить основания для отказа в приеме и исправить ошибки.

- Направить в ИФНС скорректированный отчет в течение 5 дней после получения уведомления.

При подозрении на необоснованное решение налоговиков необходимо быстро (в течение 5 дней) направить жалобу на обнуление декларации в вышестоящую инстанцию. Если налоговики откажут, следует обратиться в суд. Только в том случае, если ФНС применила критерии, которые не входят в перечень из статьи 80 НК РФ или налогоплательщик не соответствует этим критериям, отчетность восстановят. В противном случае восстановить пятидневный срок и подать новый отчет без нарушений уже не получится.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать