Лихорадочный старт 2023 года с его ЕНС/ЕНП, выскочившими как черт из табакерки, принес бизнесу много проблем и головоломок. Разделили беду бизнес-сообщества и индивидуальные предприниматели как неотъемлемая его часть. Расскажем, какие новшества вступили в силу для ИП, применяющих упрощенку, и как им действовать в новых условиях.

Навигация

Кто может применять УСН

Возможность применять какой-либо вариант упрощенной системы доступна организациям и ИП. Условий, казалось бы, немного:

- установленный налоговым кодексом РФ «потолок» дохода. В 2023 году он еще повышен. Максимальная его сумма для применения УСН составляет 251,4 млн руб., а если удалось уместиться в скромные 188,5 млн руб., то не придется переходить на повышенные ставки налога при УСН;

- средняя численность сотрудников не более 100 человек, допускается превышение этого порога не более чем на 30 работников.

Соблюдайте эти ограничения — и будет вам счастье в виде упрощенной системы налогообложения. Но прежде проверьте, не относится ли ваш бизнес к тем, кому применение УСН запрещено даже при наличии указанных выше условий. Это:

- банки, страховые организации, ломбарды;

- фирмы, имеющие филиалы;

- инвестиционные и негосударственные пенсионные фонды;

- профессиональные участники рынка ценных бумаг;

- фирмы-производители подакцизных товаров, а также организации, занимающиеся добычей и реализацией полезных ископаемых (за некоторыми исключениями);

- организаторы азартных игр;

- частные нотариусы, адвокаты, агентства занятости;

- участники соглашений о разделе продукции;

- плательщики ЕСХН;

- организации, в уставном капитале которых присутствуют участники — юридические лица с долей 25 % и более (есть исключения);

- организации, остаточная стоимость амортизируемого имущества которых превышает 150 млн руб.;

- казенные и бюджетные учреждения;

- иностранные и микрофинансовые организации.

В 2023 году к этому стоп-листу добавились производители и продавцы ювелирных изделий.

Виды УСН для ИП

Их всего два. В одном случае объектом налогообложения являются доходы предпринимателя (ставка 6 %), в другом — доходы минус расходы (ставка 15 %).

Существует еще такой вид упрощенки, как АУСН, но о ней можно говорить пока только факультативно. Она введена в качестве эксперимента в Московском регионе, Калужской области и Республике Татарстан.

Правда, после тотального внедрения ЕНС/ЕНП (эксперимент проводился на менее чем в одном проценте бизнеса и всего полгода) все изыскания в этой области настораживают.

Как ИП перейти на УСН

Порядок перехода на УСН уведомительный. Подать уведомление о решении применять упрощенку со следующего отчетного периода (года) необходимо в свою инспекцию ФНС не позднее 31 декабря года текущего.

Новоиспеченные предприниматели подают такое уведомление в 30-дневный срок с момента постановки на учет в налоговом органе.

В уведомлении указывают выбранную систему налогообложения и до конца года поменять ее будет невозможно (можно только лишиться права на ее применение), так что заранее прикиньте плюсы и минусы каждой.

Подробнее: как уведомить налоговую службу о переходе на УСН

Что считается доходами и расходами ИП на УСН

Порядок определения доходов при УСН установлен в ст. 346.15 НК РФ, которая дает отсылку к п. 1 и 2 ст. 248. Таким образом, доходы ИП, учитываемые при налогообложении, это доходы от реализации товаров, работ, услуг и имущественных прав + внереализационные.

Согласно ст. 346.17 ИП на УСН применяют для учета доходов кассовый метод. То есть, как только оплата в денежном выражении поступила на расчетный счет или в кассу предпринимателя, она тут же стала объектом налогообложения.

Неденежные доходы (например, по договору мены) признаются на дату подписания соответствующих документов.

Для налогообложения по варианту «доходы», как и следует из названия, расходы для расчета налога не важны, за исключением уплаченных страховых взносов. Об этом чуть позже.

А вот для варианта «доходы минус расходы» Налоговым кодексом в ст. 346.16 предусмотрен приличный список расходов, учитываемых при расчете налога при УСН. Статья содержит 43 пункта, приводить здесь все не имеет смысла. Вот наиболее распространенные:

- приобретение, изготовление, сооружение и ремонт ОС, подготовка новых производств;

- приобретение и создание НМА и исключительных прав, приобретение ПО;

- аренда и лизинг;

- материальные расходы;

- оплата труда и обязательное страхование;

- обслуживание полученных кредитов и займов;

- содержание служебного транспорта;

- таможенные и командировочные расходы;

- нотариальные, юридические, бухгалтерские услуги, публикация отчетности, комиссионные и агентские вознаграждения;

- канцелярия, услуги связи, реклама;

- оплата товаров, приобретенных для перепродажи.

Как и доходы, расходы при УСН признаются по кассовому методу.

Надо знать: особенности бухгалтерского учета на УСН для ИП

Эксперты КонсультантПлюс разобрали, кто имеет право применять упрощенку. Используйте эти инструкции бесплатно.

Ставки и правила расчета налога на УСН

Итак, доходы и расходы учтены в соответствии с требованиями законодательства, осталось посчитать налог.

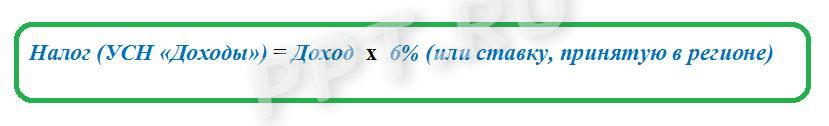

При выборе системы налогообложения «Доходы» применяется стандартная ставка, установленная в регионе. В большинстве случаев это 6 %. Формула расчета налога проста:

Расчет налога при УСН "Доходы"

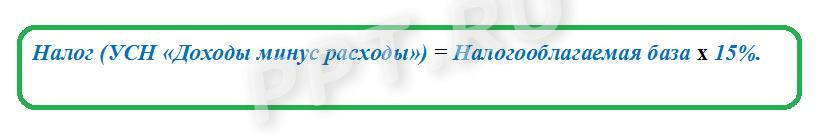

Для системы «Доходы минус расходы» налогооблагаемая база рассчитывается в соответствии со ст. 346.15 и 346.16 НК РФ, а затем применяется налоговая ставка:

Доходы минус расходы

Так рассчитывается налог, если доходы ИП за год и средняя численность персонала остались в пределах норматива. Напомним, что в 2023 году это 188,5 млн руб. и 100 человек.

Но, если предприниматель слегка увлекся и превысил нормативы, придется раскошелиться и уплатить налог с суммы превышения по повышенной ставке: 8 % для системы «Доходы» и 20 % для второго варианта — «Доходы минус расходы». Мы говорим о Федеральном законодательстве, региональные ставки уточняйте.

В первом разделе статьи мы обозначили максимальный размер дохода для применения УСН — 251,4 млн руб. И предельную численность персонала — 130 человек. Перевалив за эти максимумы, с УСН придется распрощаться.

По теме: какие проводки использовать при учете на УСН

Страховые взносы ИП на УСН

Предприниматель уплачивает страховые взносы за себя: в фиксированном размере (в 2023 году это 45 842 руб.) при доходе до 300 тыс. руб. + 1 % с доходов, превышающих эту сумму.

Фиксированный взнос уплачивается в любом случае, независимо от наличия или отсутствия дохода.

Страховые взносы за сотрудников ИП начисляет и уплачивает по действующей единой ставке — 30 % от ФОТ + взносы на травматизм.

Подробнее: какие страховые взносы платит ИП

Сроки уплаты налогов в 2023 году

Ежемесячно, до 28-го числа, все налогоплательщики страны (в том числе ИП) обязаны выполнить налоговые обязательства, возникшие по итогам предыдущего месяца. В этот день ФНС даже закрывает доступ к ЕНС плательщиков, дабы разнести платежи. Пожелаем ей успеха в этом непростом деле. Пока что-то не очень получается.

Отчетность ИП на УСН

ИП без работников сдают в ФНС лишь один отчет — декларацию по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Срок сдачи — 25 апреля следующего за отчетным года.

Подробнее: как заполнить декларацию по УСН

При наличии сотрудников придется потрудиться побольше и сдать «зарплатную» отчетность:

| Отчетная форма | Куда сдаем | Не пропустите срок |

|---|---|---|

| Персонифицированные сведения | ФНС | Ежемесячно, 25-е число месяца, следующего за отчетным |

|

РСВ (расчет страховых взносов)

|

ФНС | Ежеквартально, 25-е число месяца, следующего за отчетным кварталом |

| 6 НДФЛ | ФНС | |

| ЕФС-1 (р. 2, бывший 4-ФСС) | СФР |

Ответственность за неуплату налогов ИП на УСН

Модное слово «санкции» настигнет ИП, если он по какой-то причине не уплатит вовремя налоги и взносы. Теперь это называется — допустит отрицательное сальдо на ЕНС.

Каждый день, проведенный бюджетом без денег индивидуального предпринимателя, обойдется ИП в 1/300 ставки ЦБ (ст. 75 НК РФ). Пени начислят на всю сумму отрицательного сальдо на ЕНС ИП.

Если же налоговики уличат ИП в занижении налоговой базы и, соответственно, неполной уплате налога, то предпринимателя ждет штраф в 20 % от неуплаченной суммы и 40 % при повторном выявлении нарушения (ст. 122 НК РФ).

Совмещение УСН с ПСН и ОСНО

ПСН (патентная система налогообложения) предусмотрена для конкретных видов деятельности. Перечень устанавливается региональным законодательством.

УСН и ОСНО — это системы налогообложения, применяемые предприятием в целом.

Таким образом, УСН И ОСНО не совмещаются по определению.

А вот тандемы УСН — ПСН или ОСНО — ПСН существуют очень гармонично. Образуются они, когда ИП занимается несколькими видами деятельности, где присутствуют те, для которых предусмотрен патент.

Статья 122 НК РФ. Неуплата или неполная уплата сумм налога (сбора, страховых взносов)

Статья 248 НК РФ. Порядок определения доходов. Классификация доходов

Статья 346.15 НК РФ. Порядок определения доходов

Статья 346.16 НК РФ. Порядок определения расходов

Важно

Шкалу НДФЛ предложили пересмотреть

Важно

Шкалу НДФЛ предложили пересмотреть