Дисконтирование позволяет инвесторам и бухгалтерам оценить привлекательность разных активов и бизнеса. Чтобы сделать это правильно, необходимо выбрать подходящий метод расчёта. В финансовом мире есть не менее десяти подходов к определению ставки дисконтирования, но нет единой формулы, которая была бы признана лучшей и самой простой для понимания, — разбираемся.

Навигация

Коротко о главном: 5 пунктов

- Ставка дисконтирования помогает понять, сколько будущие деньги стоят сейчас.

- Она используется для выбора лучших инвестиций и сравнения их доходности.

- Дисконтирование важно для учета ценности долгов, аренды и других активов.

- Неверная ставка может привести к ошибке в оценке доходности.

- В бухгалтерии и инвестициях она помогает принять правильные решения о деньгах.

Что такое ставка дисконтирования

Ставка дисконтирования (СД) — ключевой финансовый инструмент, который помогает оценить потенциал будущих инвестиций. Она позволяет пересчитать денежные потоки, ожидаемые в будущем, в их эквивалентную стоимость на текущий момент.

Денежный поток — это все деньги, которые поступают в организацию и уходят из неё за определённое время. Он включает как доходы, так и расходы, которые связаны с её деятельностью, независимо от источников их формирования.

Благодаря дисконтированию инвесторы сравнивают несколько вариантов вложений и выбирают наиболее выгодные. Этот метод расчёта, выраженный в процентах, служит стандартом для оценки эффективности различных инвестиционных активов, будь то банковские вклады или более сложные инструменты, такие, как фьючерсы. С математической точки зрения дисконтирование — это процесс, который противоположен начислению сложных процентов.

Отдельно по теме: дисконтирование денежных потоков

Кто и где использует ставку дисконтирования

Сегодня показатель используется в инвестиционном и бухгалтерском анализе, когда необходимо выбрать наилучшее направление для вложений. Сопоставление разных бизнесов или инвестиционных возможностей осуществляется именно с применением этого показателя, что помогает оценить их перспективность.

Например, если один банк предлагает Илье кредит под 15 %, а другой — под 13 %, то при равных условиях он выберет второй банк с меньшим процентом.

Ставка дисконтирования служит еще для приведения будущих денежных потоков к сегодняшнему дню.

Например, если Илья в первый год продаст 100 пар кроссовок и заработает 500 000 рублей. Полученная сумма будет иметь меньшую текущую стоимость из-за времени, которое пройдет до получения денег и накопленных процентов по кредиту. При процентной ставке в 13 % эти 500 000 рублей будут равносильны 435 000 рублей текущей стоимостью. Это ещё без учета инфляции.

Правильный расчёт СД позволяет:

- оценить эффективность инвестиций по сравнению с безопасными вложениями;

- сравнить инвестиционные варианты с различными временными рамками;

- сравнивать доходность инвестиционных инструментов, имеющих разные уровни рисков.

Всё же предсказать колебания денежных потоков сложно. Ошибочные прогнозы значительно снижают точность расчётов. Последствия могут быть следующие:

- если ставка занижена, то это приводит к завышению показателей в отчётности об инвестиционном проекте. В результате бизнес-модель будет выглядеть прибыльной, хотя на деле может оказаться убыточной;

- завышение, наоборот, влияет на исключение перспективных проектов из-за негативных оценок их прибыльности, тогда как при правильном подходе они могли бы заинтересовать инвесторов.

Может пригодиться: как рассчитать денежный поток

Что касается бухгалтерии, то до недавнего времени дисконтирование упоминалось лишь в двух отечественных стандартах — ПБУ 19/02 и ПБУ 8/2010. С реформированием российского бухгалтерского учёта и его сближением с международными стандартами, вместо привычных ПБУ начали внедряться новые Федеральные стандарты бухгалтерского учёта (ФСБУ), и термин «дисконтирование» стал актуален.

Пригодится в работе: перечень действующих ПБУ и ФСБУ

В современном бухучёте дисконтирование применяется при учёте капитальных вложений, основных средств, запасов, аренды и других объектов. Каждый случай требует особого подхода, поскольку методика зависит от объекта учёта и специфики хозяйственной операции.

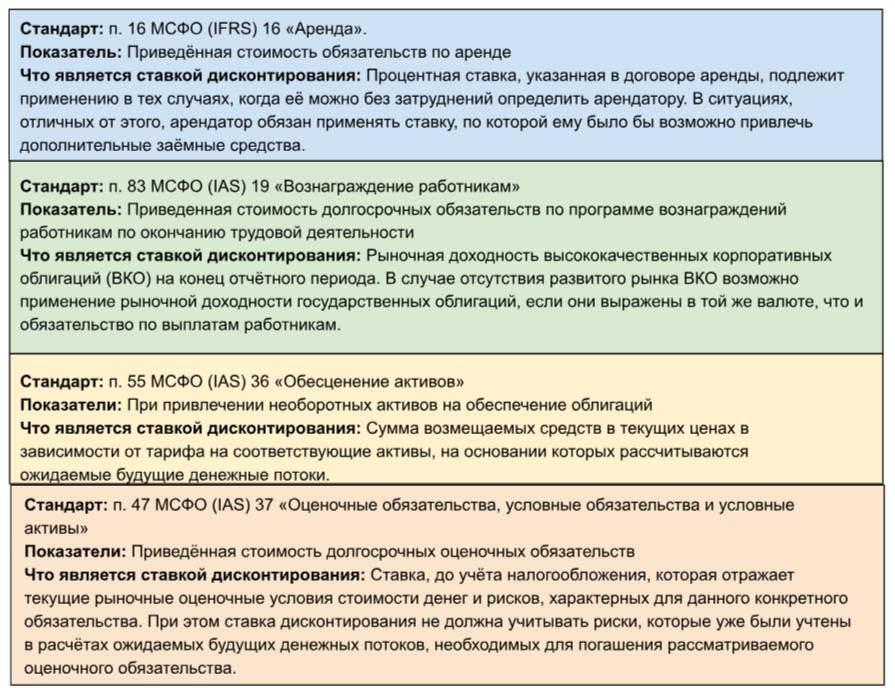

Отечественные стандарты и международные стандарты финансовой отчётности (МСФО) не дают чётких указаний по выбору ставки дисконтирования. Часто формулировки остаются неопределёнными и иногда даже двусмысленными, что затрудняет работу бухгалтеров из-за отсутствия единого подхода к решению этой задачи.

Разбираем принцип дисконтирования по МСФО

Как определить ставку дисконтирования

В зависимости от конкретной ситуации стандарты рекомендуют применять различные методы расчёта ставки дисконтирования, и бухгалтерам необходимо использовать собственное профессиональное суждение.

Фактическая СД и дисконтированная стоимость

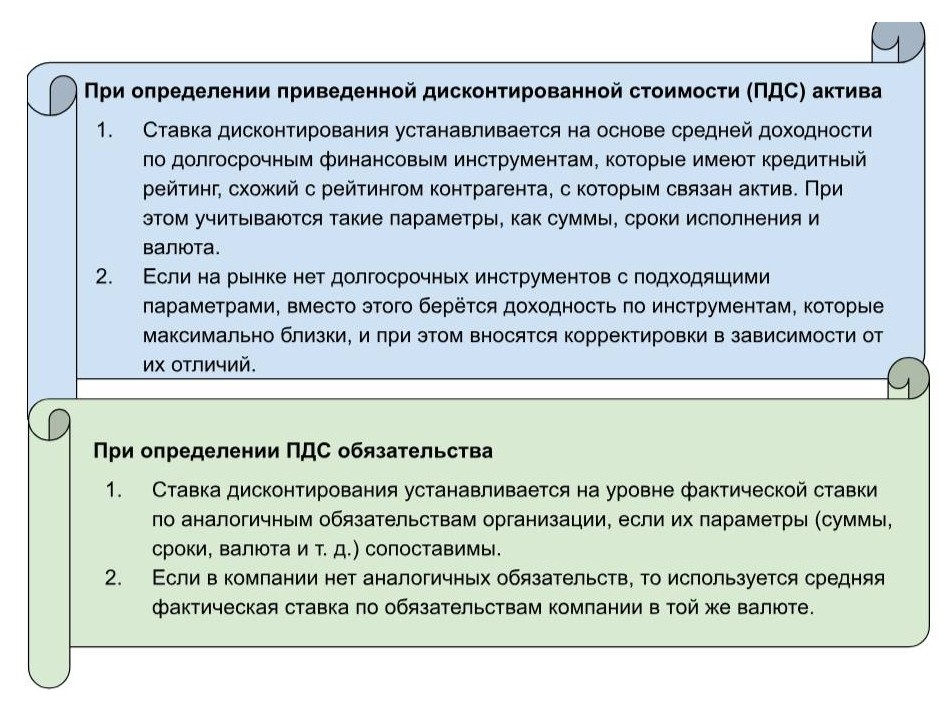

В своих Рекомендациях Р-65/2015-КпР «Ставка дисконтирования» фонд «НРБУ “БМЦ”» поясняет, что компаниям следует придерживаться следующих принципов в использовании ставок:

- фактическая СД применяется, если первичная дисконтированная стоимость актива или обязательства определяется напрямую, без применения процедуры дисконтирования;

- специальная СД используется, когда прямое определение первичной дисконтированной стоимости невозможно.

Рассказываем, как определить СД по специальной ставке дисконтирования

Дисконтирование оценочных обязательств

Согласно п. 4 ПБУ 8/2010, необходимо дисконтировать оценочные обязательства, особенно если они имеют неопределённую величину или срок исполнения.

Надо знать: что такое оценочные обязательства в бухгалтерском учете

Номинальная стоимость этих обязательств должна дисконтироваться, если компания планирует исполнить их не ранее чем через год после отчётной даты. Сумма, полученная после, становится приведённой стоимостью, по которой обязательство изначально оценивается. По мере приближения срока исполнения обязательства его величина постепенно увеличивается, и дополнительная сумма признаётся в расходах.

На практике долгосрочные оценочные обязательства встречаются редко, а процесс их дисконтирования похож на расчёты, связанные при покупке товаров с отсрочкой.

Долговые финансовые вложения и особенности дисконтирования

Согласно международным стандартам, определённые финансовые инструменты, включая кредиты и долговые ценные бумаги, могут быть отражены в отчётности по расчётной дисконтированной или амортизированной стоимости (п. 4.1.2 IFRS 9, п. 9 IAS 39).

При выборе СД в расчётах:

- базовой считается ставка по безрисковым инвестициям;

- она корректируется с учётом риска неплатежа, связанного с конкретным финансовым инструментом.

Для того чтобы избежать недоразумений в отчётности, следует учитывать, что чем выше риск неплатежа по ценной бумаге, тем меньшая сумма должна указываться в отчётах.

Все будущие платежи, которые ожидаются от данного финансового инструмента, дисконтируются с учётом сроков их поступления, а затем суммируются. Полученная сумма отражается в отчётности. По мере приближения к дате погашения стоимость инструмента постепенно увеличивается, при этом одновременно признаётся процентный доход. Проценты начисляются на стоимость финансового инструмента по той же ставке, по которой осуществлялся дисконт.

Дисконтирование арендных обязательств

Что касается бухгалтерского учета операций по аренде, то он может проводиться:

- в упрощённом порядке для компаний, имеющих право на упрощённый учёт;

- по общим правилам с признанием права пользования активом и обязательства по аренде (п. 10 ФСБУ 25/2018).

Во втором варианте необходимо использовать дисконтирование для определения первоначальной оценки обязательства по аренде в виде приведённой стоимости будущих арендных платежей на момент получения актива в аренду. В этом случае в качестве СД используется ставка, по которой компания обычно сможет привлечь заёмные средства на период, сопоставимый с длительностью аренды (п. 14–15 ФСБУ 25/2018).

Правила дисконтирования кредиторской задолженности

Если компания получает коммерческий кредит в форме отсрочки платежа, то кредиторская задолженность перед продавцом должна отражаться в бухгалтерском учёте по специальным правилам. Она указывается в сумме, которую пришлось бы уплатить за товары (работы, услуги) при немедленной оплате, если бы отсрочки не существовало.

Бухгалтер определяет приведённую стоимость кредиторской задолженности, исключая удорожание из-за отсрочки. НДС не подлежит дисконтированию.

Формулы для расчёта приведённой стоимости варьируются в зависимости от условий отсрочки или рассрочки платежа. Если в договоре указана сумма процентов и/или отсрочка предписана на короткий срок (до 12 месяцев), то определять приведённую стоимость не требуется.

Значение ставки дисконтирования

Дисконтирование имеет несколько ключевых значений с точки зрения инвесторов. Прежде всего оно представляет обязательную доходность. Например, если инвестор решает приобрести облигации федерального займа (ОФЗ), то он может рассчитывать на доходность около 21 %. Если же банк предлагает открыть депозит под 19 %, то инвестор, вероятно, выберет ОФЗ.

Кроме того, СД отражает затраты на капитал, которые придется взять на себя в будущем. Чтобы проект стал прибыльным, будущие доходы от продажи товаров должны превышать кредитную ставку и инфляцию.

Важно учитывать, что инфляция влияет на покупательную способность денег.

Например, если инфляция составляет 8 %, то через год 100 000 рублей фактически превратятся в 93 000 рублей. Расчёт показывает, как изменяется стоимость денег со временем и как трудно определить их реальную ценность в будущем без использования специальных формул.

Чтобы проиллюстрировать, как дисконтирование работает, представим ситуацию, когда банк предлагает вклад на два года с процентной ставкой 23 % и капитализацией. Можно выяснить, какую сумму необходимо вложить сегодня, чтобы через два года получить 150 000 рублей. Расчёт выглядит следующим образом:

150 000 рублей = Х × (1 + 0,23)², где 0,23 — это ставка банка. Он показывает, что сегодня для достижения цели необходимо вложить 99 206,35 рубля.

Я бы хотела отметить, что в России базовые ставки и премии за риск, как правило, выше, чем в Западной Европе, США или развитых странах Азии. Они сопоставимы с уровнями стран Восточной Европы, Латинской Америки и некоторых стран Азии и Африки. СД в рублях требует более высокой доходности из-за экономических рисков и более высокой инфляции по сравнению с другими валютами.

Часто задаваемые вопросы по теме

-

Что такое дисконтирование, и в каких случаях оно применяется?

Дисконтирование — это способ расчёта текущей суммы/стоимости, подлежащей уплате или получению в будущем, если срок её уплаты или получения наступает через год или позже.

-

Какая главная цель дисконтирования?

Сделать бухгалтерскую отчётность максимально достоверной, позволяющей заинтересованным пользователям на ее основе принимать грамотные финансово-инвестиционные решения.

-

Какие стандарты упоминали дисконтирование до недавнего времени?

До недавнего времени оно упоминалось только в двух отечественных стандартах: ПБУ 19/02 и ПБУ 8/2010 в отношении финвложений и оценочных обязательств. Новые ФСБУ включили в этот список и другие объекты учёта.

-

Где применяется дисконтирование в современном бухучёте?

Данный метод расчёта применяется при учёте капитальных вложений, основных средств, запасов, аренды, влияния кредитных средств.

Важно

Льготную ставку НДС для детских товаров придется подтверждать

Важно

Льготную ставку НДС для детских товаров придется подтверждать

СД востребована и в методологии расчёта дисконтированного денежного потока (DCF). Этот подход позволяет оценивать справедливую стоимость будущих денежных поступлений.

Сумма дисконтированных денежных потоков, приведённых к текущей стоимости, называется чистой текущей стоимостью (NPV). С помощью этого показателя инвестор может определить наиболее выгодный проект среди различных вариантов.