Коды налогового периода в ЕНВД — это кодифицированные значения, используемые при заполнении деклараций и указывающие на промежуток времени, за который отчитывается предприятие.

Навигация

Кратко о едином налоге на вмененный доход

Такой вид налогообложения, как единый налог на вмененный доход, не является новым. Но постоянно возникающие вопросы в порядке применения главы 26.3 НК РФ, которой он установлен, свидетельствуют о существовании спорных моментов.

Напомним, что подобная система налогообложения вводится распоряжениями муниципальных представительных органов: отдельных районов, областей и городов федерального значения (Москвы, Санкт-Петербурга, Севастополя). Местные власти устанавливают и виды деятельности, на которые распространяется система налогообложения: например, в одном месте (городе, округе) торговым предприятиям разрешено его применять, а в другом запрещено. Зато на предприятия, осуществляющие ремонт транспортных средств, эта система распространяется. Условия применения «вмененки» отражаются в местных нормативных актах.

Этот налоговый режим совмещается с другими: ОСНО, УСН, ЕСХН.

Дальше рассмотрим, какой ставить налоговый период в декларации ЕНВД в 2020 году тем, кто оплачивает вмененный налог, и какой срок уплаты определен для «вмененщиков».

Заполнение и сдача декларации

В соответствии со ст. 346.30 НК РФ, налоговым периодом (НП) по ЕНВД является квартал, а в соответствии со ст. 55 НК РФ, за три месяца следует определить базу для начисления и исчисления суммы налога, подлежащей уплате в бюджет. Рассмотрим систему основных обязательств, которые связаны с этим понятием.

Чтобы понять, как устанавливается налоговый период по ЕНВД, заглянем в п. 3 ст. 346.32 НК РФ. Из него следует, что сдать декларацию необходимо не позднее 20-го числа первого месяца следующего НП. Например, налоговый период 3 квартала 2020 включает в себя июль, август и сентябрь 2020 года и заканчивается 30.09.2020. Следовательно, декларацию за 3 кв. 2020 года необходимо сдать не позднее 20.10.2020.

Правильно заполнить все разделы декларации поможет подробное руководство от экспертов КонсультантПлюс.

Существует норма, которая предусматривает перенос сроков, в частности, если последний день подачи декларации выпадает на нерабочий день, сдать ее необходимо в ближайший рабочий день (п. 7 ст. 6.1 НК РФ). Но 20.10.2020 — вторник, рабочий день, переносов нет, сдать отчетность необходимо не позже указанной даты.

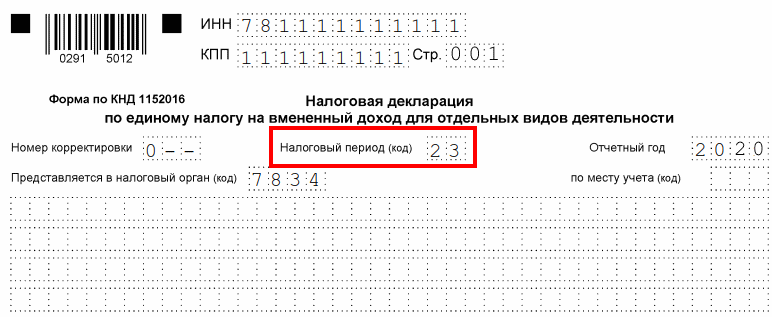

Формируя декларацию (форма утверждена приказом ФНС от 26.06.2018 № ММВ-7-3/414@), следует внимательно заполнять поле «Налоговый период (код)».

Чтобы ответить на вопрос, какой код налогового периода в ЕНВД за 3 квартал 2020 указывать, надо посмотреть приложение № 1 к порядку заполнения декларации. Здесь мы увидим, что:

- 21 — это код 1 кв.;

- 22 — код 2 кв.;

- 23 — 3 кв.;

- 24 — это код 4 квартала.

Предусмотрены коды и для организаций (не для ИП!), образованных путем реорганизации (51 — 1-й, 54 — 2-й, 55 — 3-й и 56 — 4-й кварталы).

В 2020 году ни один код не поменялся, все они соответствуют приведенным выше показателям.

Уплата налога

Уплатить налог следует не позднее 25-го числа первого месяца следующего периода. Исходя из этого требования, легко определить, до какого числа нужно оплатить ЕНВД за 3 квартал 2020, — не позднее 25 октября (поскольку это воскресенье, последний срок переносится на 26.10.2020).

Следующие моменты, которые обязательно связаны с понятием, введенным ст. 55 НК РФ:

- контроль численности работников для сохранения вмененного режима: не более 100 человек за три месяца (п. 2.3 ст. 346.26 НК РФ);

- при изменении в течение срока физического показателя для расчета налога показатель принимается за весь месяц, в котором произошло такое изменение (п. 9 ст. 346.29 НК РФ). Так, если в 3 квартале 2020 года, к примеру, в августе, изменилось количество грузовиков с 3 до 5, то при расчете базы следует принимать в расчет 5 грузовиков;

- возможность уменьшить исчисленный налог в размере не более 50% на сумму страховых платежей и пособий (п. 2.1 ст. 346.32 НК РФ). Следует обратить внимание, что с 01.01.2017 и ИП, не производящие выплаты наемным работникам, вправе уменьшать сумму налога на фиксированный платеж;

- если в течение квартала налогоплательщик снялся с учета в качестве «вмененщика», то сумма вмененного дохода рассчитывается за срок с первого дня до даты снятия с учета, согласно уведомлению (абз. 2 п. 10 ст. 346.29 НК РФ).

В случае отсутствия деятельности в каком-либо месяце или месяцах НП, обязанность сдать декларацию и оплатить ЕНВД в бюджет остается, кроме единственного исключения — снятия с учета (информация ФНС «О разъяснении налоговых последствий приостановления плательщиком предпринимательской деятельности», письма Минфина от 17.09.2009 № 03-11-09/317, от 10.09.2009 № 03-11-09/307).

И об изменениях:

- применение режима ЕНВД закончится в 2022 году, то есть последний расчет необходимо предоставить за 4 кв. 2020 года и за этот же срок уплатить «вмененку»;

- с 01.07.2018 все «вмененщики» обязаны работать с онлайн-кассами, то есть формировать электронные чеки (письмо ФНС России от 21.08.2017 № СА-4-20/16409@).

Важно

КПРФ предлагает оплачивать простой по-другому

Важно

КПРФ предлагает оплачивать простой по-другому