Порядок уплаты страховых взносов в бюджет с 2023 года существенно изменился. Платежные документы для перечисления страховых взносов в ФСС больше не составляют, теперь платежи администрирует новый СФР. А страхвзносы в ФНС нужно перечислять через единый налоговый платеж по единому тарифу.

Навигация

Коротко о главном: 5 пунктов

- С 2023 года введен единый налоговый платеж (ЕНП) для страховых взносов.

- Теперь все страховые взносы перечисляются одним платежным поручением на ЕНП.

- Создан новый Социальный фонд России (СФР) вместо Фонда социального страхования (ФСС).

- Заполнять платежки нужно по новым правилам, указав получателя и коды ЕНП.

- Штрафы и пени теперь автоматически распределяются налоговиками из ЕНП.

Что изменилось в оплате страховых взносов с 2023 года

С 1 января 2023 года полностью поменялся порядок работы. Для всех плательщиков ввели единый налоговый платеж и единый налоговый счет: большинство выплат, в том числе и страховые взносы, надо перечислять через ЕНП (263-ФЗ от 14.07.2022). Еще одно важное изменение: упразднение Фонда социального страхования, в который платили страхвзносы от несчастных случаев и профессиональных заболеваний. Вместо него работает новая структура — Социальный фонд России, сокращенно — СФР. Рассмотрим все изменения по страхвзносам подробнее.

Подробнее: что такое ЕНП и какие налоги в него входят

Единый тариф, единая база и ЕНП

Федеральная налоговая служба администрирует страхвзносы на обязательное пенсионное страхование, обязательное медицинское страхование и социальное страхование по временной нетрудоспособности и материнства. Раньше (до 2023 г.) каждый из этих взносов начисляли по своему тарифу и перечисляли в бюджет тремя отдельными платежками. Кроме того, существовали предельные базы по ОПС и ВНиМ. Лимиты на 2022 г. составляли: 1 032 000 рублей по ВНиМ и 1 545 000 рублей по ОПС. Базу по ОМС не вводили.

С 2023 года ввели единый предельный размер базы для исчисления страховых взносов: в 2023 году он составляет 1 917 000 рублей, а в следующем году его проиндексируют (ПП РФ № 2143 от 25.11.2022). А еще для взносов на ОПС, ОМС и ВНиМ установили единый тариф:

- 30 % — в пределах единой базы;

- 15,1 % — с выплат сверх единой базы.

Порядок оплаты страхвзносов значительно упростили. Больше не надо формировать три отдельных платежки на каждый вид взноса. Теперь ОПС, ОМС и ВНиМ перечисляют одним платежным поручением в составе единого налогового платежа. В платежке надо указывать код бюджетной классификации ЕНП — 182 0 10 61201 01 0000 510: отдельный образец заполнения платежного поручения для уплаты налога в ФСС на страхование в связи с материнством в 2023 году делать не надо, платим все одним документом — в ФНС. Заполнять поручение надо по особым правилам, разберем их дальше.

Сроки платежей тоже изменили. Страхвзносы на ОПС, ОМС и ВНиМ надо перечислять до 28-го числа месяца, который следует за отчетным (п. 3 ст. 431 НК РФ). Прежде чем заплатить в бюджет, надо отправить в ИФНС отчетность — расчет по страховым взносам раз в квартал, как и раньше, или уведомление об исчисленных суммах в месяцы, когда не сдаем РСВ (Приказ ФНС № ЕД-7-8/1047@ от 02.11.2022). В отчетности и уведомлениях необходимо указывать единый КБК для страхвзносов на ОПС, ОМС и ВНиМ — 182 1 02 01000 01 1000 160. По нему налоговики и зачтут деньги.

Подробнее: сроки уплаты страховых взносов для бюджетных организаций

СФР

С 2023 года ПФР и ФСС объединили в Фонд пенсионного и социального страхования Российской Федерации. Новый Социальный фонд России выполняет те же задачи, которыми раньше занимались Пенсионный фонд и Соцстрах по отдельности. СФР взаимодействует со страхователями и застрахованными лицами, назначает и выплачивает социальные пособия, администрирует страховые взносы от несчастных случаев и профессиональных заболеваний.

Теперь страхователи перечисляют страхвзносы на травматизм только в Социальный фонд России — его территориальные отделения. Периодичность и сроки оплаты остались прежними: платить за каждый месяц, до 15-го числа следующего месяца. Тарифы тоже не поменялись, но изменились реквизиты получателя и коды бюджетной классификации. Код нового администратора СФР — 797.

Порядок отчетности тоже поменялся. Расчет 4-ФСС заменили специальным разделом в составе отчета ЕФС-1 (постановление Правления ПФ РФ № 245п). Сведения о начисленных взносах, особых тарифах, СОУТ и медосмотрах надо подавать раз в квартал в разделе 2 ЕФС-1. Срок сдачи — до 25-го числа месяца, который следует после отчетного квартала.

Платежки по страховым взносам на ОПС, ОМС и ФСС

Правила заполнения платежных поручений описаны в Положении Банка России № 762-П от 29.06.2021 и Приказе Минфина № 107н от 12.11.2013. В платежках по страховым взносам внимательно заполняйте:

- КБК (поле 104 поручения) — в поручениях указываем код ЕНП;

- статус плательщика (поле 101) — для единого платежа надо проставить 01;

- получателя — ЕНП переводят на специальный казначейский счет в УФК по Тульской области.

Получателем ЕНП независимо от того, в каком регионе вы работаете и какое обязательство погашаете, всегда указывают Межрегиональную инспекцию Федеральной налоговой службы по управлению долгом. Ее реквизиты ФНС опубликовала на официальной странице ЕНС. Кроме того, налоговики предусмотрели возможность онлайн-заполнения поручений — в личном кабинете налогоплательщика и в специальном сервисе ФНС «Уплата налогов и пошлин».

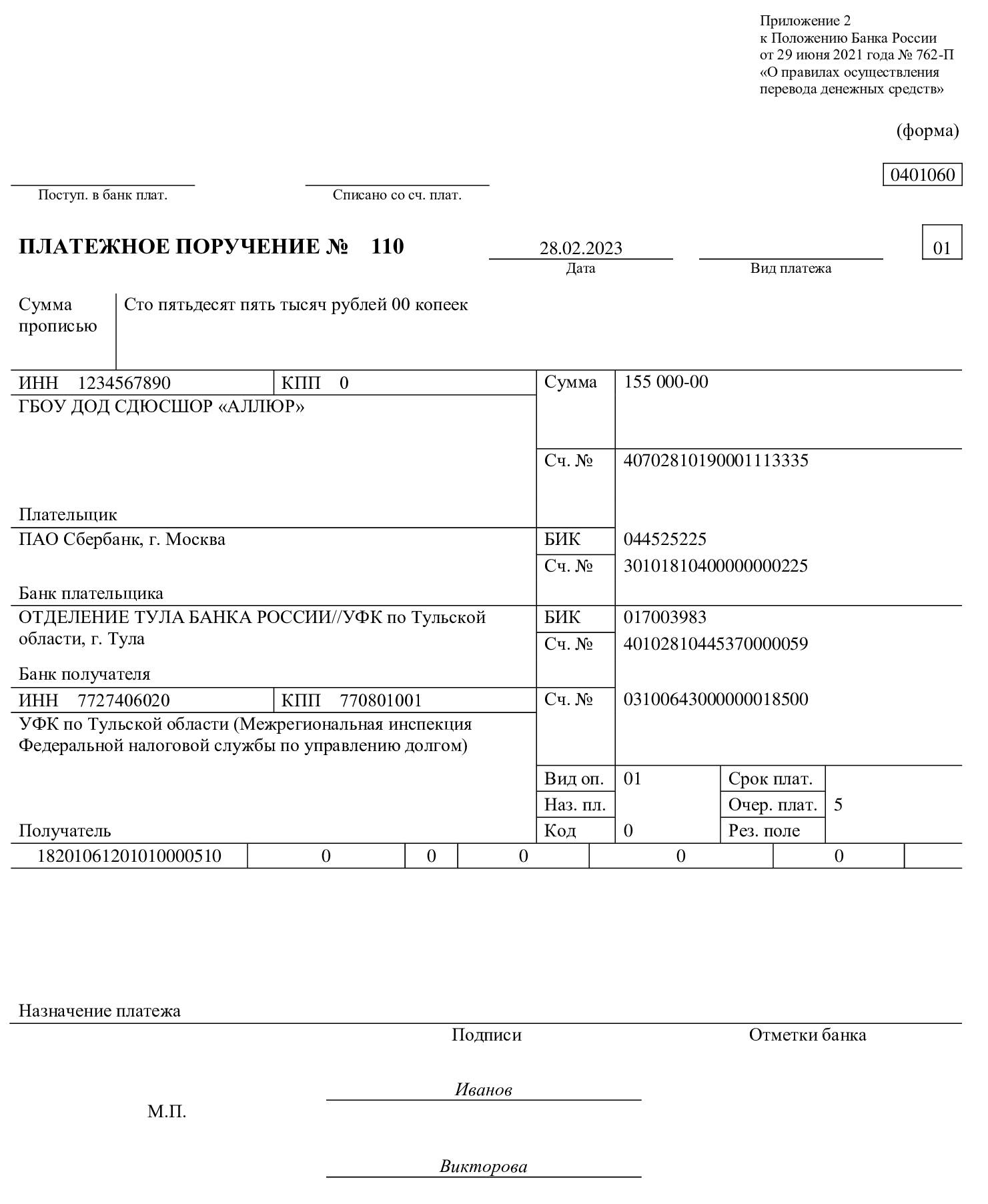

Рассмотрим, как заполнить платежку на оплату страховых взносов в 2023 году:

Шаг 1. В верхней части документа указывается статус плательщика платежного документа. Заполнение поля 101 определено приложением 5 приказа № 107н. Статус в платежке на страховые взносы через ЕНП — всегда 01.

Подробнее: как заполнить поле 101 в платежном поручении

Ставятся номер, дата. Сумма перечисления указывается без округления. Но в поручении по ЕНП надо указать общую сумму обязанности плательщика на конкретную дату, а не только страхвзносы на ОПС, ОМС и ВНиМ. При необходимости вы сможете перечислить больше: деньги зачтут на ЕНС как положительное сальдо.

Шаг 2. Сведения о плательщике и получателе платежа, банковские реквизиты сторон заполняются так же, как и в случае обычных оплат контрагентам. Но есть два важных нюанса:

- КПП плательщика — ставим 0 или КПП организации по месту постановки на учет.

- Получатель — Управление Федерального казначейства по Тульской области (Межрегиональная инспекция Федеральной налоговой службы по управлению долгом). Указываем платежные реквизиты этой ИФНС.

Шаг 3. Код УИП в поле 22 принимает нулевое значение.

Шаг 4. Заполняем поля 104–110.

В поле 104 указываем КБК ЕНП — 18201061201010000510. Напоминаем, что единый КБК страхвзносов на ОПС, ОМС и ВНиМ — 182 1 02 01000 01 1000 160. Этот код понадобится при сдаче отчетности и отправке уведомлений об исчисленных суммах.

В поле 105 (ОКТМО) ставим 0. Но если банк не пропускает такое поручение, указываем восьмизначный код в соответствии с Приказом Росстандарта № 159-СТ от 14.06.2013.

Все остальные поля в кодовой строке тоже нулевые. Вот как их заполнить:

- 106 «Основание платежа» — 0;

- 107 «Налоговый период» — 0;

- 108 «Номер документа — основания платежа» — 0;

- 109 «Дата документа — основания платежа» — 0.

Шаг 5. В поле 24 надо указывать назначение платежа на оплату страховых взносов — что за перечисления вы осуществляете и за какой период. Но с 11.02.2023 в платежках по ЕНП в назначении больше ничего не указывают.

Вот образец платежки по страхвзносам, которые перечисляют через ЕНП.

Отдельного образца ПП на ОМС в 2023 году для юридических лиц нет: все страховые взносы в ФНС теперь перечисляют по единому тарифу

Подробнее: как заполнить платежное поручение по ЕНП

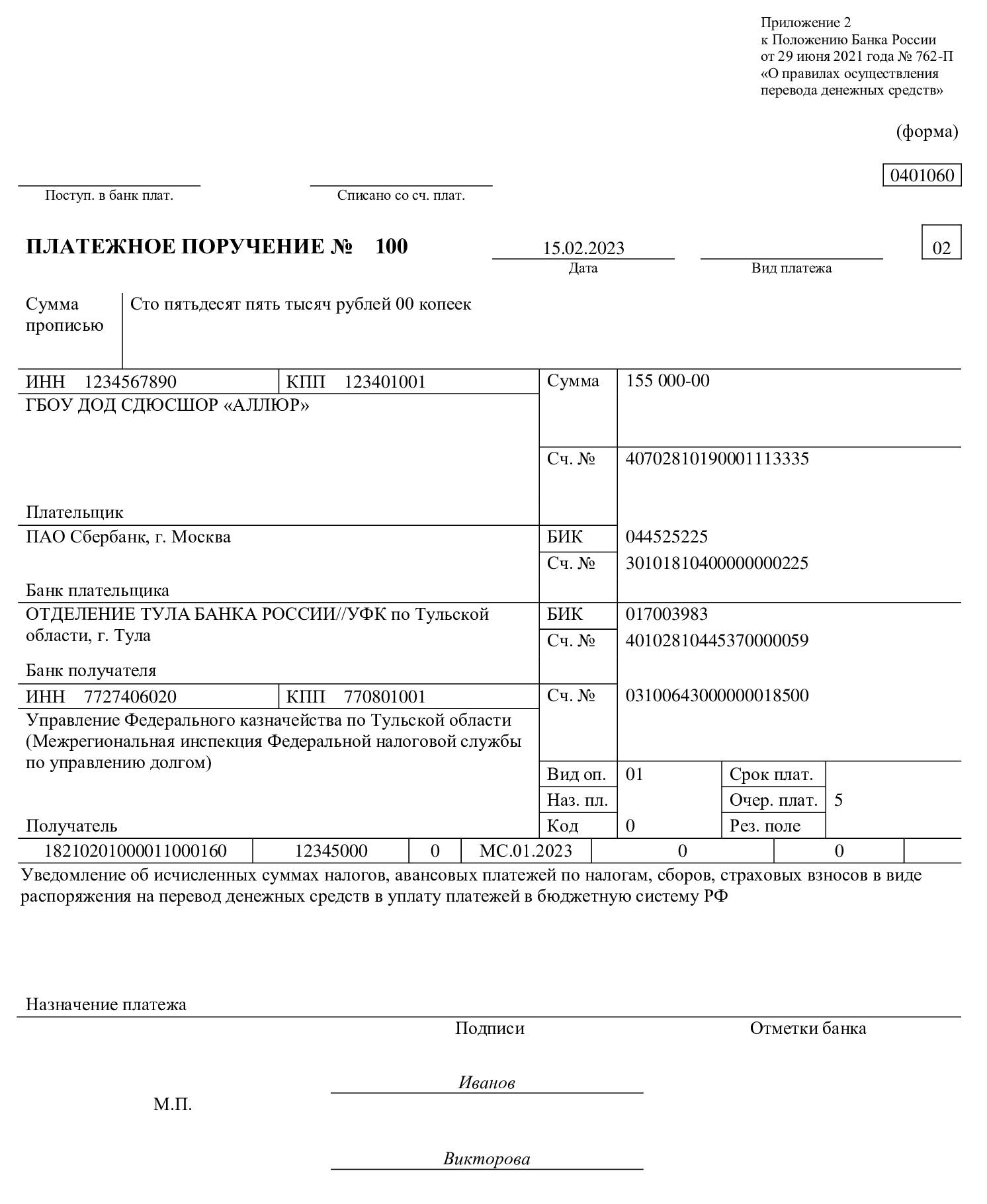

Оплата страховых взносов в ФНС без уведомления

Страхвзносы на ОПС, ОМС и ВНиМ надо перечислять в составе ЕНП. Но в 2023 году для страхователей сделали исключение. Если плательщик еще ни разу не подавал уведомление об исчисленных суммах, то он сможет отправить обычную платежку. Но платежку вместо уведомления надо заполнить так, чтобы налоговики однозначно увидели, что за платеж поступил на счет.

Платежные поручения вместо уведомления заполняют по обновленным правилам из приложений № 1, 2, 5 к приказу № 107н. В таких платежках надо указать:

- в поле «Статус плательщика» — 02;

- в п. 104 — единый КБК страхвзносов 182 1 02 01000 01 1000 160;

- в п. 105 — восьмизначный ОКТМО;

- в п. 106 — 0;

- в п. 107 — период, за который перечисляете деньги в бюджет;

- в п. 108 и 109 — 0.

Если платите без уведомления, то в назначении платежа в платежке по страховым взносам на ОПС, ОМС и ВНиМ по единому тарифу укажите тип платежа и период оплаты.

Составьте назначение платежа на страховые взносы за работников так, чтобы налоговая четко поняла, какую выплату и за какой период вы перечисляете

Используйте бесплатно инструкции от экспертов КонсультантПлюс, чтобы рассчитать и оплатить страховые взносы в 2022 году.

Взносы на травматизм

Особенностью платежей по несчастным случаям является то, что они не входят в единый тариф. Как и раньше, их начисляют по тарифам от 0,2 до 8,5 %, который устанавливают в зависимости от класса профессионального риска (517-ФЗ от 19.12.2022). С 2023 года страхвзносы на травматизм администрирует СФР: назначение платежа при оплате взносов в ФСС за 2023 год не указывают, поскольку Соцстрах больше не функционирует. В назначении платежа укажите регистрационный номер страхователя в СФР и период оплаты.

Изменились и КБК для таких платежек:

- основной платеж — 797 1 02 12000 06 1000 160;

- пени — 797 1 02 12000 06 2100 160;

- проценты — 797 1 02 12000 06 2200 160;

- штрафы — 797 1 02 12000 06 3000 160.

Актуальный образец платежа страховых взносов от НС и ПЗ в СФР.

Платите в СФР по реквизитам вашего территориального отделения и по новым КБК

Актуальный бланк и образец этого документа есть в КонсультантПлюс Скачать бесплатно

Платежки по штрафам и пеням

Если организация опоздала со сдачей отчетности по страховым взносам, то налоговики выпишут штраф в размере от 5 до 30 % суммы, не уплаченной в установленный законодательством о налогах и сборах срок, но не менее 1000 руб. Существует еще один вид платежа, связанный с нарушением требований законодательства, — пени за просрочку оплаты.

Но с 2023 г. пени и штрафы платят только в СФР — за просрочку страхвзносов на травматизм. Перечислять штрафные санкции в ФНС отдельными платежками больше не надо. Механизм единого налогового платежа подразумевает автоматический зачет пеней, процентов и штрафов.

Вот как это работает: когда плательщик перечисляет очередной ЕНП, налоговики самостоятельно распределяют поступившие деньги. Они определяют размер совокупной обязанности налогоплательщика по его отчетности, уведомлениям об исчисленных суммах и другим документам. Деньги с ЕНС списывают в определенной очередности:

- Недоимка.

- Текущие платежи.

- Пени.

- Проценты.

- Штрафы.

То есть, если вы задолжали бюджету, налоговая сама зачтет ваш долг при поступлении средств на ЕНС. Делать платежные поручения по штрафным санкциям в ФНС больше не придется. Перечисляйте деньги, как обычно, на код бюджетной классификации ЕНП — 182 0 10 61201 01 0000 510. И если собираетесь проконтролировать, зачла ли инспекция ваш долг, то проведите сверку с бюджетом по новым правилам или посмотрите сальдо единого счета в личном кабинете налогоплательщика.

Вам в помощь образцы, бланки для скачивания

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне