Авансовый отчет — первичный документ, который составляется для отчета работника о расходовании денег на покупку товаров, услуг, работ. Заполним авансовый отчет вместе: рассмотрим всю цепочку операций, итогом которой будет правильное составление авансового отчета. Скачать бланк авансового отчета можно будет в конце этой статьи.

Навигация

Организация должна разработать и утвердить локальные нормативные акты, регулирующие порядок оборота наличных денежных средств, в том числе их выдачу подотчетным лицам. Такими документами являются:

- положение о расчетах с подотчетными лицами, разработанное с учетом требований Указания Банка России от 11.03.2014 № 3210-У (далее — Порядок № 3210-У);

- список работников, имеющих право на получение подотчетных средств, утвержденный руководителем организации;

- приказы о служебных командировках;

- заявление работника на выдачу подотчетных сумм (с указанием счета для перечисления денег в безналичном порядке).

Таким образом, подотчетные суммы выдаются только в определенном порядке на основании приказа директора компании и/или заявления работника.

Выдача подотчетных сумм

Общий порядок выдачи денежных средств под отчет установлен п. 6.3 Порядка № 3210-У. Следовательно, организация может выдать подотчетные денежные средства следующими способами:

- наличными деньгами из кассы;

- безналичным переводом на банковскую карту (см. Письмо Минфина РФ от 25.08.2014 № 03-11-11/42288).

Выдавать наличные деньги можно работникам, с которыми заключен трудовой договор или договор гражданско-правового характера (см. Письмо ЦБ РФ от 02.10.2014 № 29-Р-Р-6/7859).

Непосредственно перед выдачей денежных средств работнику бухгалтерии предприятия необходимо проверить наличие задолженности работника по раннее выданным авансам. Если такой информации нет (работник не отчитался по ранее выданным денежным средствам), он не имеет права получить другие подотчетные суммы (абз. 3 п. 6.3 Порядка № 3210-У).

Авансовый отчет

Форма авансового отчета 2026 года осталась без изменений. Не забудьте, что к авансовому отчету в обязательном порядке должны прилагаться оправдательные документы.

В законе № 402-ФЗ «О бухгалтерском учете» не содержится требований об обязательном применении унифицированных форм первичных учетных документов. Одновременно с этим каждый факт хозяйственной жизни подлежит оформлению первичным учетным документом, что определено п. 1 ст. 9 закона № 402-ФЗ. Организации имеют право выбора:

- самостоятельно разрабатывать формы отчетов;

- воспользоваться унифицированной формой № АО-1 (утв. Постановлением Госкомстата России от 01.08.2001 № 55).

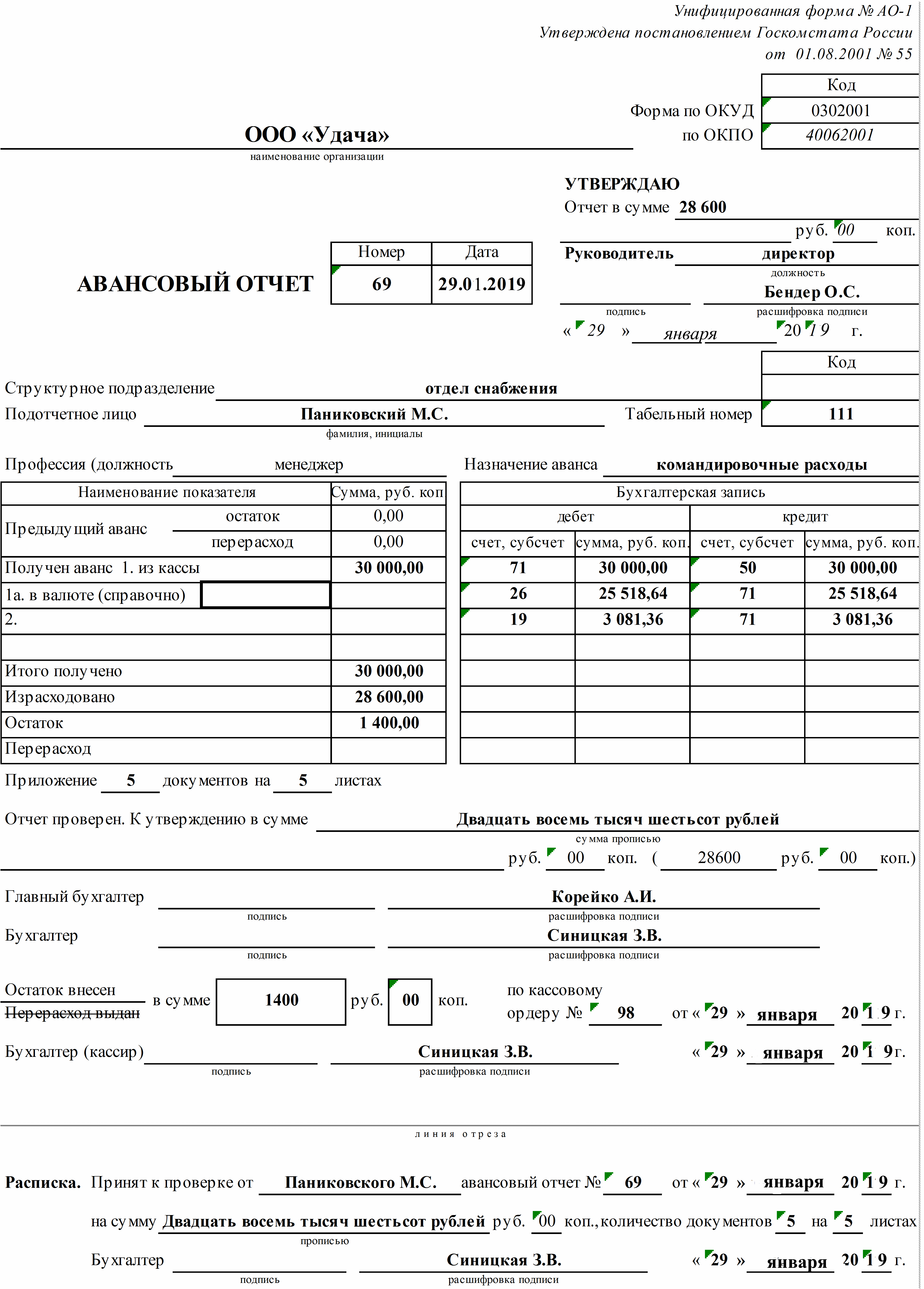

Скачать бланк авансового отчета по форме № АО-1 в формате таблицы Excel бесплатно можно в конце статьи, а пример заполнения показан на рисунке ниже.

После получения денежных средств подотчетное лицо обязано в срок, не превышающий трех рабочих дней после дня истечения срока, на который выданы денежные средства под отчет, или со дня выхода на работу, передать авансовый отчет с прилагаемыми оправдательными документами (п. 6.3 Указания № 3210-У) в бухгалтерию. Если авансовый отчет не составлен своевременно, то это нарушение кассовой дисциплины (ст. 15.1 КоАП РФ).

Порядок заполнения

Рассмотрим, как заполнить авансовый отчет (образец заполнения 2026 г. смотрите ниже). Для примера подойдет унифицированная форма АО-1 «Авансовый отчет».

Подотчетное лицо вносит данные в следующие поля.

Заполнение лицевой стороны формы № АО-1:

- наименование организации, которая выдавала денежные средства под отчет;

- дата составления;

- структурное подразделение;

- данные подотчетного лица: Ф.И.О., должность, таб. номер;

- назначение аванса, например: командировочные расходы, хоз. нужды и др.;

- в нижней части следует указать количество приложенных оправдательных документов.

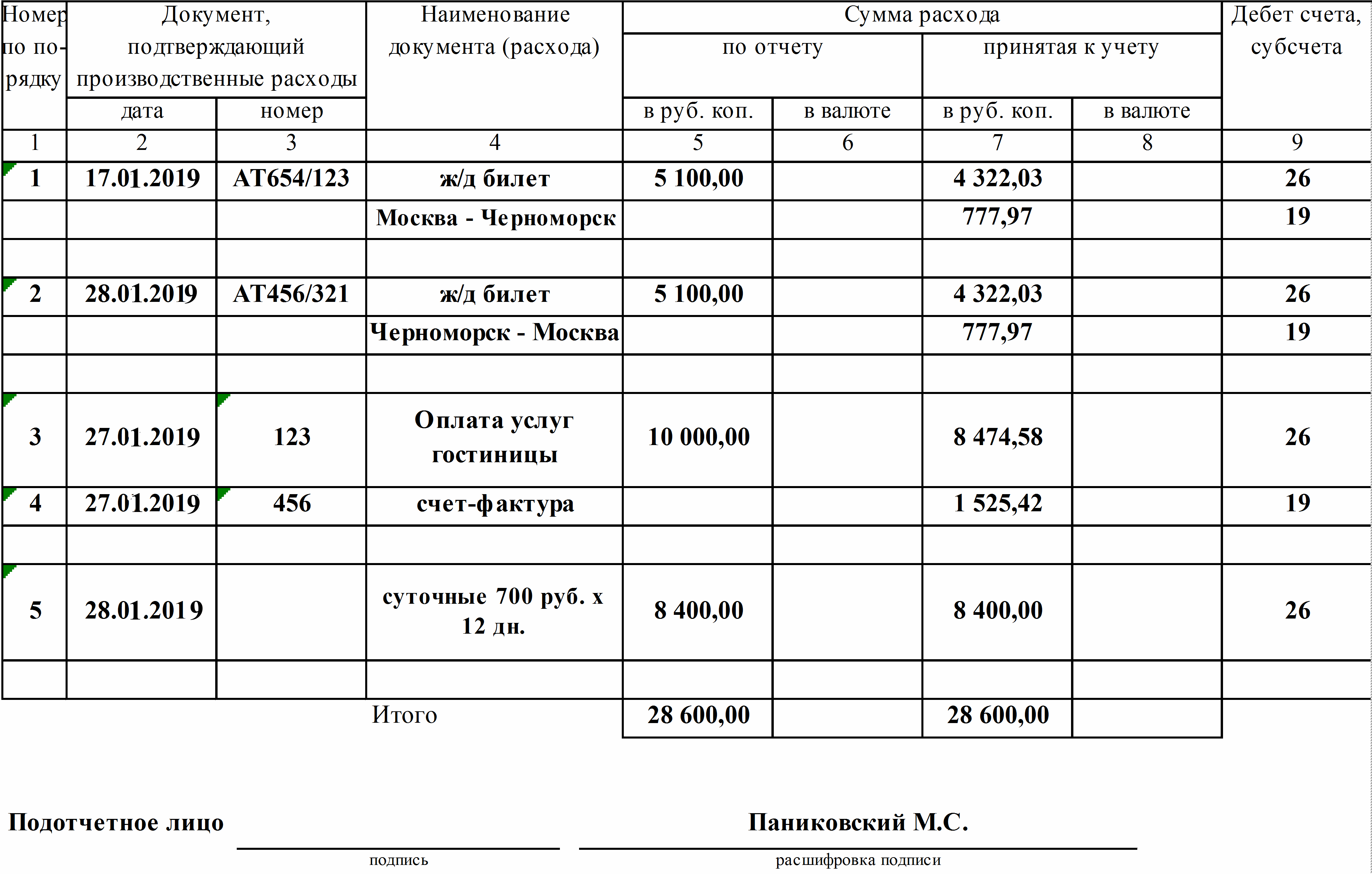

Заполнение оборотной стороны формы № АО-1:

- все реквизиты оправдательного документа(ов), подтверждающего произведенные расходы;

- сумма произведенных расходов отражается в столбце «Сумма расхода по отчету».

Работник финансовой или бухгалтерской службы проверяет поля, заполненные подотчетным лицом, и дополнительно заполняет следующие поля:

- номер;

- сведения о выданных денежных средствах с разбивкой по суммам: предыдущие авансы (остаток или перерасход); выданные из кассы по текущим расходам (справочно с указанием валют);

- «израсходовано» — следует указать утвержденную сумму;

- «остаток/перерасход» — рассчитывается сумма оставшихся денежных средств;

- «бухгалтерская запись» — должна содержать проводки, которые будут проведены по итогам утверждения отчета.

После проверки правильности заполнения документа, точности, а также целевого использования выданных средств бланк направляется на утверждение руководителю организации.

После утверждения авансового отчета на его оборотной стороне указываются суммы в столбце «Сумма расхода, принятая к учету» с указанием счетов бухгалтерского учета, на которые будут отнесены затраты подотчетного лица. Авансовый отчет, проводки по нему должны соответствовать записям, сделанным в регистрах бухгалтерского учета. Далее проводятся окончательные расчеты с подотчетным лицом.

Отрывную часть авансового отчета возвращают работнику. Этот корешок является доказательством предоставления отчетности по подотчетным средствам.

Образец заполнения АО-1

Оправдательные документы

Оправдательные документы можно условно разделить на две группы:

- финансовые — подтверждают факт оплаты денежных средств и расходование подотчетных сумм по назначению;

- товаросопроводительные — подтверждают факт получения материальных ценностей.

Все оправдательные документы должны содержать обязательные реквизиты: наименование контрагента, дата, содержание факта хозяйственной жизни, количество, стоимость, а также Ф.И.О., должность и подпись лица, составившего отчет.

Рассмотрим особенности заполнения различных видов оправдательных документов.

Кассовый чек и бланк строгой отчетности

Кассовым чеком или бланком строгой отчетности (далее — БСО) подтверждается фактическая оплата (то есть факт, что подотчетное лицо полученные деньги потратил). Бланки должны содержать обязательные реквизиты, предусмотренные ст. 4.7 54-ФЗ.

С учетом специфики деятельности или особенностей своего местонахождения контрагенты производят расчеты без применения ККТ (п. 2, 3, 5–7 ст. 2 закона № 54-ФЗ).

Обязательными реквизитами БСО являются:

- название;

- серия;

- нумерация БСО;

- дата оплаты и дата оформления БСО;

- наименование поставщика услуг с указанием ИНН и адреса;

- наименование и стоимость услуг;

- должность, личная подпись и Ф.И.О. сотрудника поставщика;

- печать (при наличии);

- выходные сведения типографии, изготовившая бланк.

Товарный чек и накладные

Товарный чек не имеет унифицированной формы. Соответственно, каждая организация вправе разрабатывать бланки самостоятельно. Это касается и накладных. Необходимо проверить в бланке только наличие обязательных реквизитов.

Следует отметить, что эти документы являются товаросопроводительными и не содержат подтверждения оплаты, соответственно, не уменьшают размер подотчетных сумм, за исключением случаев, когда приобретение ТМЦ осуществляется у плательщиков ЕНВД, не использующих ККТ. В этом случае подтверждением затрат будет являться товарный чек (см. Письмо Минфина России от 19.01.2010 № 03-03-06/4/2, от 11.11.2009 № 03-01-15/10-499, от 06.11.2009 № 03-01-15/10-492, от 01.09.2009 № 03-01-15/9-436).

Счета-фактуры и УПД

Счет-фактура является налоговым документом, предоставляющим в данном случае возможность принять НДС к вычету из бюджета. Обратим внимание, что счета-фактуры физическим лицам, приобретающим товары (работы, услуги) за наличный расчет, выдаются только при наличии доверенности на получение данной формы (п. 7 ст. 168 НК).

Универсальный передаточный документ является одновременно налоговым и товаросопроводительным документом. По УПД можно одновременно принять ТМЦ и учесть к вычету из бюджета НДС.

Счет-фактура и УПД не являются документами, подтверждающими оплату материальных ценностей, соответственно, не уменьшают размер подотчетных сумм.

Оправдательные документы по отдельным операциям

Отдельного рассмотрения требует порядок документального оформления командировочных и представительских расходов. Ниже отметим ключевые моменты для этих групп затрат.

Командировочные расходы

После вступления в силу изменений, принятых Постановлением Правительства № 749 «Об особенностях направления работников в служебные командировки» (далее — Постановление № 749), бланки командировочного удостоверения, служебного задания и отчета о выполненной в командировке работе не являются обязательными для заполнения. Организации вправе в локальном нормативном акте предусмотреть необходимость заполнения указанных форм.

Если организация примет решение не применять командировочные удостоверения, то для подтверждения суточных необходимо к авансовому отчету по командировке приложить бухгалтерскую справку произвольной формы. Форму справки следует утвердить в составе учетной политики.

Законодательство не ограничивает размер выплат в виде суточных работникам организации. Размер выплаты суточных следует утвердить приказом или указать в положении о командировочных расходах. Суточные освобождены от уплаты страховых взносов в размере, не превышающем 700 рублей за каждый день нахождения в командировке на территории РФ, и не более 2500 рублей за каждый день нахождения в заграничной командировке (п. 2 ст. 422 НК). В том же размере суточные не включаются в доход работника при исчислении НДФЛ (п. 3 ст. 217 НК РФ).

Не следует забывать, что при командировках в местность, откуда работник имеет возможность ежедневно возвращаться домой, или направлении сотрудника в однодневную поездку, суточные не выплачиваются (п. 11 Постановления № 749).

Электронный билет

Авансовый отчет по командировке 2026 необходимо заполнить с учетом мнения Минфина, изложенного в письме № 03-03-06/1/35214 от 06.06.2017. В данном письме разъясняется, что если авиабилет приобретен в электронной форме, для целей налогообложения прибыли документальным подтверждением являются квитанция электронного билета и посадочный талон.

При этом посадочный талон должен подтверждать факт услуги воздушной перевозки подотчетному лицу. Как правило, данным реквизитом является штамп о досмотре.

При отсутствии штампа о досмотре на распечатанном электронном посадочном талоне налогоплательщику необходимо подтвердить факт оказания подотчетному лицу услуги воздушной перевозки иным способом.

Учет сервисных услуг, оказываемых перевозчиками

Очень часто проездной билет повышенной комфортности включает стоимость сервисных услуг (набор питания, предметы первой необходимости и гигиены, включая постельные принадлежности, печатную продукцию и т. д.).

Минфин в письме № 03-03-РЗ/37488 от 16.06.2017 разъяснил, как учитывается стоимость дополнительных сервисных услуг.

Не облагается НДФЛ стоимость дополнительных услуг при проезде в вагонах повышенной комфортности (п. 3 ст. 217 НК).

Для целей налогообложения прибыли организаций стоимость дополнительных сервисных услуг учитывается полностью в составе прочих расходов (пп. 12 п. 1 ст. 264 НК).

А вот по НДС мнение обратное: если сумма дополнительных сборов и сервисных услуг сформирована с учетом стоимости услуг по предоставлению питания, сумма НДС вычету не подлежит (п. 7 ст. 171 НК РФ).

Представительские расходы

Ни один из действующих нормативных актов не содержит указаний на объем и порядок оформления представительских расходов. Исходя из этого, организация должна самостоятельно разработать и утвердить в учетной политике или специальном нормативном акте перечень оправдательных документов, которые подтверждают обоснованность и деловые цели представительских расходов, осуществляемых подотчетными лицами.

Для правильного отражения расходов по приему и обслуживанию российских и иностранных делегаций рекомендуем оформлять следующие документы (см. Письма Минфина № 03-03-06/4/26 от 22.03.2010 и № 03-03-06/1/807 от 13.11.2007):

- приказ о назначении комиссии для проверки правомерности списания представительских расходов;

- общая смета на прием делегации за подписью руководителя организации с указанием лица, ответственного за прием делегации и перечень расходов (детальный);

- документ, указывающий: цель прибытия делегации (например, приглашение), программу встречи, состав делегации с указанием должностей как с приглашенной стороны, так и со стороны организации;

- справка об израсходованных сувенирах или образцах готовой продукции с указанием что, кому и сколько вручено;

- расчет о проведенном буфетном обслуживании: с указанием вида продуктов, цены, количества и общей суммы, за подписью ответственного лица и лица, которое занималось сервировкой стола.

К отчетам должны быть приложены документы, подтверждающие приобретение продуктов, сувениров и других товарно-материальных ценностей.

К затратам на представительские расходы относят расходы в сумме, не превышающей 4 % от расходов налогоплательщика на оплату труда за отчетный (налоговый) период. Не признаются представительскими расходами следующие затраты:

- расходы на организацию развлечений;

- расходы, связанные с отдыхом.

Датой признания представительских расходов, оформленных через подотчетное лицо, является дата утверждения руководителем организации авансового отчета.

Хранение авансовых отчетов

Для целей налогового учета документы необходимо хранить 4 года (пп. 8 п. 1 ст. 23 НК РФ). Следует учесть, что если получен убыток, то документы, подтверждающие расходы, должны храниться 10 лет (п. 4 ст. 283 НК РФ).

Вам в помощь образцы, бланки для скачивания

Скачать Бланк авансового отчета по форме АО-1Для информации:

54-ФЗ

Статья 168 НК РФ. Сумма налога, предъявляемая продавцом покупателю

Статья 171 НК РФ. Налоговые вычеты

Статья 217 НК РФ. Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)

Статья 264 НК РФ. Прочие расходы, связанные с производством и (или) реализацией

Статья 283 НК РФ. Перенос убытков на будущее

Статья 422 НК РФ. Суммы, не подлежащие обложению страховыми взносами

№ 402-ФЗ «О бухгалтерском учете»

№ 749

Важно

Численность забронированных сотрудников отнесли к гостайне

Важно

Численность забронированных сотрудников отнесли к гостайне